Таблица 1.4 Анализ финансовых результатов банка

| Наименование статьи | Анализируемые периоды | Абсолютное отклонение (2005-2007) | Темпы роста, % | Темпы прироста, % | ||

| 2005 | 2006 | 2007 | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1.Чистый процентный доход | 20191 | 21465 | 26482 | 6291 | 131,16 | 31,16 |

| 1.1 Процентный доход | 29160 | 34601 | 50436 | 21276 | 172,96 | 72,96 |

| 1.2 Процентные затраты | -8969 | -13136 | -23954 | -14985 | 267,08 | 167,08 |

| 2. Чистый комиссионый доход | 9807 | 11214 | 17354 | 7547 | 176,96 | 76,96 |

| 2.1 Комиссионый доход | 10340 | 11629 | 17801 | 7461 | 172,16 | 72,16 |

| 2.2 Комиссионые затраты | -533 | -415 | -447 | 86 | 83,86 | -16,14 |

| 3. Торговый доход | 1764 | -386 | 1689 | -75 | 95,75 | -4,25 |

| 4. Доход ввиде дивидендов | 0 | 0 | 0 | 0 | 0,00 | 0,00 |

| 5. Прибыль/Убыток от инвестиционных ценных бумаг | 0 | 0 | 0 | 0 | 0,00 | 0,00 |

| 6. Доход от участия в капитале | 0 | 494 | 1105 | 1105 | 0,00 | 0,00 |

| 7. Другой доход | 284 | 32787 | 46630 | 46346 | 16419,01 | 16319,01 |

| 8. Операционный доход | 32046 | -8422 | -9695 | -41741 | -30,25 | -130,25 |

| 9. Общие административные затраты | -7596 | -13374 | -16991 | -9395 | 223,68 | 123,68 |

| 10. Затраты на персонал | -11419 | -12 | 0 | 11419 | 0,00 | 0,00 |

| 11. Затраты от участия в капитале | -8 | -2959 | -4205 | -4197 | 52562,50 | 52462,50 |

| 12. Другие затраты | -3024 | 8020 | 15739 | 18763 | -520,47 | -620,47 |

| 13. Прибыль от операций | 9999 | 8501 | -9790 | -19789 | -97,91 | -197,91 |

| 14. Чистые затраты от формирования резерва | -5211 | 893 | -1107 | 4104 | 21,24 | -78,76 |

| 15. Прибыль до налогооблажения | 4788 | 15628 | 4842 | 54 | 101,13 | 1,13 |

| 16. Затраты на налог на прибыль | -1935 | 4490 | -3115 | -1180 | 160,98 | 60,98 |

| 17. Прибыль после налогооблажения | 2853 | 11138 | 1727 | -1126 | 60,53 | -39,47 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 18. Непредусмотренные доходы/затраты | 0 | 0 | 0 | 0 | 0,00 | 0,00 |

| 19. Чистая прибыль/затраты банка(грн.) | 2853 | 11138 | 1727 | -1126 | 60,53 | -39,47 |

| 20. Чистая прибыль на одную простую акцию(грн.) | 0 | 0 | 0 | 0 | 0,00 | 0,00 |

| 21. Скорректированая чистая прибыль на одную простую акцию(грн.) | 0 | 0 | 0 | 0 | 0,00 | 0,00 |

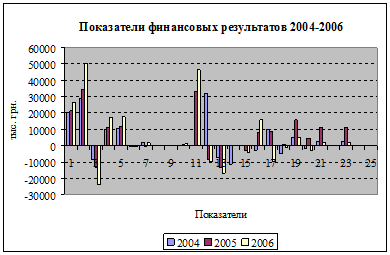

Диаграмма 1.4 Показатели финансовых результатов

Анализ показывает, что: в течение анализируемого периода (2004-2006) финансовые показатели неуклонно росли, об этом свидетельствуют возросшие показатели, такие как: чистый процентный доход, чистый комиссионный доход, другие доходы. Темпы прироста по этим показателям составили: 31,16%, 76,96% и 16319% соответственно. Возрастающие показатели прибыли, повлекли за собой увеличение затрат, основные показатели которых также возросли(темпы прироста): общие административные затраты возросли на 123,68%, затраты от участие в капитале на 52462.25%, затраты на налог на прибыль на 60,98%. Анализируя финансовые результаты, по каждому периоду, стоит отметить, что рост основных показателей, имел постоянный характер, с каждым годом Банк увеличивает свои активы, тем самым происходит рост доходов. За анализируемый период Банк увеличил количество своих отделений не только в городе Запорожья, но также и в других регионах, что также повлияло на показатели финансовых результатов.

ВЫВОД

Проведя анализ, финансового состояния акционерного банка Металлург, можно сделать следующие выводы: на протяжении периода 2004-2006 года, Банк проводил успешную политику, что в результате позволило ему увеличить свои основные финансовые показатели.

Среди главных из показателей деятельности банка - увеличение объёмов суммарных активов. За отчётный период увеличение суммарных активов достигло 122,54%, что является критерием его высокой надёжности и привлекательности для инвесторов и вкладчиков. Увеличение активов обязывает банк эффективно использовать имеющиеся активы. В отчётном периоде кредитный портфель Банка увеличился на 155,45%, также увеличились средства и остатки в НБУ на 77,42%, и средства располагаемые в других банках на 125%. Важнейшими показателями эффективной работы Банка, являются прибыльность активов и прибыльность капитала, по этим показатели также наблюдается рост: чистый процентный доход возрос на 33%, чистый комиссионный доход на 76%.

Наряду с возросшими показателями прибыльности (доходности), необходимо отметить рост обязательств и затрат. С увеличением объёма привлекаемых средств клиентов, возросли обязательства Банка на 190%, возросли резервы на 25%, а также административные затраты, затраты от участия в капитале других банков.

В целом, анализируя финансовые результаты, стоит отметить что Банк за анализируемый период не только увеличил свои активы и обязательства, но и увеличил количество своих отделений, которые представляют Банк в многих областях. Были разработаны и внедрены различные кредитные программы для физических и юридических лиц, что способствовало увеличению привлекаемых клиентов.

Дата: 2019-05-28, просмотров: 303.