Оглавление

Введение

Основная часть

Раздел 1. Теоретическая часть

1.1 Управленческий контроль и его классификация

1.2 Функции и формы управленческого контроля в экономическом механизме менеджмента

1.3 Роль контроля в стратегическом управлении

Раздел 2. Практическая часть

2.1 Исследование деятельности Фроловского ЛПУМГ

2.2 Система контроля на Фроловском ЛПУМГ

2.3 Осуществление финансового контроля на Фроловском ЛПУМГ

Заключение

Список используемой литературы

Приложение А

Приложение Б

Приложение В

Введение

На сегодняшний день финансовая среда предприятия получает все большую актуальность. Это обусловлено, прежде всего, с ее значением для предприятия, так же не мало важным является то, что финансовая среда дает более полную информацию о финансовом состоянии предприятия.

В условиях глобализации финансов в современном мире, относительно свободного движения капитала и других ограниченных ресурсов финансовая политика любого государства не может строиться изолировано и учитывать только внутреннее состояние экономики, но должна ориентироваться на соответствующие требования и стандарты международного финансового права и международных финансовых институтов.

Регулирующая теория, в основу которой положена экономическая теория Дж. М. Кейса и его последователей, исходит из того, что государство должно осуществлять вмешательство в циклическое развитие экономики с помощью определенных финансово-кредитных инструментов (бюджета, налогов процентных ставок и др.).[4, c. 71]

Основные положения финансовой политики были разработаны в трудах Е.Ф.Фама, М.Джессинга, У.Меклинга. переворот в теории финансовой политики произошел после опубликования работы Г.А. Саймона «Теория принятия решений в экономической теории и науке о поведение». Саймон провозгласил лозунг «удовлетворение против максимизации» и обосновал «удовлетворение интересов собственников» как основную цель предприятия. [ 1, c.12]

В условиях рыночной экономики финансовая среда становится важнейшей задачей любого предприятия независимо от вида и масштабов его деятельности. На российских предприятиях эффективное управление требует коренной перестройки механизма управления всёго предприятия в целом. Это объясняется прежде всего тем, что на крупнейших предприятиях в значительной степени сохранился стиль управления, характерный для плановой экономики. В условиях административно-командной системы имели место тотальное государственное планирование, лимитированность ресурсов, что предусматривало ведение жесткого их нормирования. Переход к рынку создание предпринимательской среды значительно расширили круг финансовых отношений предприятий, выдвинув на первый план управление собственным и привлеченным капиталом, опредёление его цены и структуры, обоснование эффективности проектов, разработку дивидендной политики и финансовой стратегии, т.е. всё то, что уже давно составляло предмет западной теории финансового менеджмента.

Таким образом, финансовая среда предприятия имеет очень важное значение для всего предприятия, т. к. от эффективности работы финансовой среды зависит будущее функционирование всего предприятия в целом.

Цель данной курсовой работы –определить рентабельность предприятия, как один из важнейших показателей эффективности финансовой политики на основании данных Бубновского ЛПУМГ.

Задачи курсовой работы:

- рассмотреть финансовую политику предприятия и ее роль

в экономическом механизме менеджмента;

- дать понятие финансовой среды предприятия, как одной из составляющих финансовой политики;

- охарактеризовать финансовое управление на предприятии;

- исследовать деятельность Бубновского ЛПУМГ;

- рассмотреть формирование финансовой политики на Бубновском ЛПУМГ;

- проанализировать полученные результаты по показателям рентабельности на Бубновском ЛПУМГ.

Предмет исследования – финансовое состояние Бубновского ЛПУМГ

Объектом данного исследования – рентабельность Бубновского ЛПУМГ, как один из показателей эффективности финансовой политики предприятия.

Основная часть

Определения эффективности финансовой политики на Бубновском ЛПУМГ

Для определения эффективности работы финансовой политики используются показатели рентабельности. На их основе можно определить финансовое состояние предприятия. Они дают в дальнейшем возможность использование их результатов в формирование стратегии компании.

Для начала рассчитывается статичный расчет амортизации. Он определяет временной промежуток времени, в котором повторно получаются первоначальные выплаты для финансового объекта.

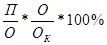

, (1)

, (1)

где  - время амортизации;

- время амортизации;

A – первоначальные выплаты;

U – излишки поступления (поступления относительно текущих производственных издержек, включая налоги).

Произведем расчет показателей Бубновского ЛПУМГ за 2006г. по указанным методикам (Приложение Б).

= 12000/4000=3

= 12000/4000=3

Таким образом, мы видим, что срок окупаемости данного финансового объекта маленький, следовательно, инвестиция является выгодной.

Произведем расчет показателей Бубновского ЛПУМГ за 2007г. по указанным методикам (Приложение В).

= 12250/4020=3, 047

= 12250/4020=3, 047

Таким образом, мы видим, что срок окупаемости данного финансового объекта маленький, следовательно инвестиция является выгодной

Далее производится расчет сравнения рентабельности (1 вариант). Рентабельность рассматривается как отношение прибыли к вложенному капиталу за определенный период.

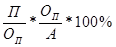

ROI =  , (2)

, (2)

где П – прибыль, тыс. руб.;

О – оборот, тыс. руб.;

- образованный капитал, тыс. руб.

- образованный капитал, тыс. руб.

Расчет сравнения рентабельности (1 вариант) за 2006 г.:

ROI = 5016/100000*100000/3255=0,050*30,721*100%=155 %

Таким образом рентабельность данного предприятия приближается к

200 %, таким образом оно высокорентабельное.

Расчет сравнения рентабельности (1 вариант) за 2007 г.:

ROI = 5216/100000*100000/3755=0,052*26,631*100%=140 %

Таким образом рентабельность данного предприятия приближается к

200 %, таким образом оно высокорентабельное.

Далее рассчитывается расчет сравнения рентабельности (2 вариант).

ROI=  , (3)

, (3)

где П – прибыль, тыс. руб.;

- объем продаж, тыс. руб.;

- объем продаж, тыс. руб.;

А – активы, тыс. руб.

Рассчитаем эффективность капиталовложения по показателю расчет сравнения рентабельности (2 вариант) за 2006 г.:

ROI = 5016/90000*90000/21055=0,055*4,27*100 %=23 %

Поскольку минимальный уровень показателя ROI=15 %, а показатель на уровне – 23 %, то предприятие можно считать высокорентабельным.

Рассчитаем эффективность капиталовложения по показателю расчет сравнения рентабельности (2 вариант) за 2007 г.:

ROI = 5216/90000*90000/21255=0,057*4,23*100 %=24 %

Поскольку минимальный уровень показателя ROI=15 %, а показатель на уровне – 24 %, то предприятие можно считать высокорентабельным.

Рассчитаем рентабельность при инвестициях на расширения:

Расчет рентабельности при инвестициях расширения. При инвестициях расширения рентабельности определяют с помощью отношения годовой прибыли (I) к среднему капиталу (K).

R=I/K *100 %, (4)

Рассчитаем рентабельность инвестиций на рационализацию за 2006 г.:

R= 5000/27355=0,18*100 %=18 %

Таким образом, рентабельность данного предприятия при инвестициях на рационализацию составляет 18 %.

Рассчитаем рентабельность при инвестициях на расширения за 2007 г.:

R= 40980/28355=144 %

Таким образом, расчет показывает, что рентабельность предприятия при инвестициях расширения составляет более 100 %, то есть данная инвестиция выгодна.

Расчет рентабельности при инвестициях на рационализацию. При инвестициях на рационализацию рекомендуется применять экономию издержек (S), таким образом:

R=S/K *100 %, (5)

Рассчитаем рентабельность инвестиций на рационализацию за 2006 г.:

R= 37980/27355=138 %

Таким образом, расчет показывает, что рентабельность предприятия при инвестициях расширения составляет более 100 %, то есть данная инвестиция выгодна.

Рассчитаем рентабельность инвестиций на рационализацию за 2007 г.:

R= 7000/28355=0,24*100 %=24 %

Таким образом, рентабельность данного предприятия при инвестициях на рационализацию составляет 24 %.

Вывод: на основании проведенного исследования можно сказать, что данное предприятие является рентабельным. На основании проведенного анализа можно сказать, что рентабельность предприятия по сравнению с предыдущем годом не снизилась, а наоборот увеличилась, что говорит об эффективности работы финансовой политики данного предприятия.

Заключение

В курсовой работе была рассмотрена тема «Финансовая среда предприятия и ее регулирование на примере Бубновского ЛПУМГ».

В курсовой работе были освещены вопросы о понятии и роли финансовой политики в экономическом механизме. Также было дано понятие финансовой среды предприятия, как одной из составляющих финансовой политики предприятия и ее составляющие.

Следовательно, первоочередной задачей оперативного управления финансовой политики выступает обеспечение его рентабельности. Опасными последствиями неплатежеспособности являются объявление о банкротстве и прекращение существования предприятия. Все стратегические, и оперативные решения нужно проверять на предмет того, способствуют ли они сохранению равновесия или нарушают его. Для поддержания платежеспособности предприятия необходимо эффективно управлять его денежными потоками. Денежные средства — наиболёе ограниченный ресурс в условиях перехода к рыночным механизмам хозяйствования, и успех предприятия во многом определяется эффективностью их использования. Поэтому задачи планирования и контроля потоков (движения) денежных средств предприятия приобретают исключительное значение.

Также было описано особенности деятельности Бубновского ЛПУМГ. Особое внимание было уделено финансовой политики данного предприятия.

В исследовательской части предлагаемой курсовой работы была составлена методика и проведено исследование по показателям рентабельности. Объектом данного исследования являлось финансовое состояние Бубновского ЛПУМГ.

В качестве методики были выбраны такие показатели, как: расчет рентабельности при инвестициях на рационализацию, расчет сравнения рентабельности (1 вариант), расчет сравнения рентабельности (2 вариант), расчет рентабельности при инвестициях расширения, статичный расчет амортизации за 2006г. и 2007г.

В результате было выявлено, что предприятие является рентабельным по всем показателям.

Для повышения рентабельности Бубновского ЛПУМГ начальнику предприятия можно порекомендовать:

- учитывать влияние основных фондов производства на финансовую политику предприятия;

- разработать комплексную стратегию управления финансами организации, которая обязательно должна в себя включить направления по повышению рентабельности производства (это и рационализация ценовой политики, сокращение издержек, экономия ресурсов, предоставление дополнительных прибыльных видов услуг);

- для повышения рентабельности предприятия ежемесячно составлять отчет о движении денежных средств. Вследствие чего будет просматриваться движение денежных средств, их поступление и их расходы.

Список используемой литературы

1. Панов, А.И. Стратегический менеджмент /А.И.Панов. – М.: Юрист, 2008. – 285 с.

2. Голубков, Е.П. Банки, деньги и кредит: теория, методология и практика: учебник / Е.П. Голубков. – М.: Финпресс, 2008. – 496с.

3. Котлер, Ф. Финансовый менеджмент / Ф. Котлер. – СПб.: Питер, 2006. – 464 с.

4. Шутов, А.В. Ключевые показатели эффективности на службе у руководителей / А.В. Шутов, В.В. Кучеряев // Газовая промышленность. – 2006. - № 6. – С. 56-59.

5. Виханский, О.С. Менеджмент: учебник / О.С. Виханский, А.И. Наумов. – Изд. 4-е, перераб и доп. – М.: Экономист, 2005. – 670 с.

6. Романовский, М.В. Финансы, денежное обращение и кредит / Под ред М.В Романовского. – М.: Академический Проспект: Фонд «Мир», 2004. – 544 с.

7. Мескон, М.Х. Основы менеджмента / М.Х. Мескон, М. Альберт, Ф. Хедоури; пер. с англ. – М.: Дело, 2004. – 720 с.

8. Белбин, Р.М. Команды менеджеров. Секреты успеха и причины неудач / Р.М. Белбин; пер. с англ. – М.: HIPPO, 2003. – 455 с.

9. Веснин, В.Р. Основы менеджмента / В.Р. Веснин. – Изд. 2-е, доп. и испр. – М.: ООО «Т.Д. “Элит – 2000”», 2002. – 560 с.

10. Кнорринг, В.И. Искусство управления / В.И. Кнорринг. – М.: БЕК, 2002. – 321 с.

11. Киллен, К. Вопросы управления / К. Киллен. – М.: ИНФРА-М, 2001. – 376 с.

12. Петухова, И.В. Маркетинг в России и за рубежом / И.В. Петухова – М.: ИНФРА-М, 2000. – 492 с.

13. Романов, А.Н. Стратегический менеджмент / А.Н. Романова. – М.: Банки и биржи, ЮНИТИ. 1996. – 560с.

14. Багиев, Г.Л. Финансовый менеджмент / Г.Л. Багиев, О.У. Юлдашева. - СПб.: СПбУЭФ, 1994. - 238с.

15. Современный менеджмент: принципы и правила / под ред. В.И. Данилов-Данильян Н.; научное издание. – М.: НКУП, 1992. – 232 с.

16. Герчикова, И.Н. Маркетинг и международное коммерческое дело. Учебник / И.Н. Герчикова. - М.: Внешторгиздат, 1992. - 263с.

17. Акимов, И.У. Товароведение промышленного сырья и материалов/ И.У. Акимов - М.: Укитувчи, 1992. - 496с.

18. Адибеков, М.Г. Кредитные операции: классификация, порядок привлечения и учет / М.Г. Адибеков – М.: Консалтиг-Банкир, 1992. – 456 с.

19. Лаврушина, О.И. Анализ экономической деятельности клиентов банка / О.И. Лаврушина – М.: Инфра-М, 1990. – 564 с.

20. Антонов, Н.Г. Денежное обращение, кредит и банки / Н.Г. Антонов – М.: Финстатинформ, 1990. – 231с.

21.Жукова, Е.Ф. Банки и банковские операции / Е.Ф Жукова – М.: Банки и биржи, ЮНИТИ, 1990. – 657 с.

22.Гамидов, Г.М. Банковское и кредитное дело / Г.М. Гамидов – М.: Банки и биржи, ЮНИТИ, 1990. – 434 с.

23. Шеремет, А.Д. Методика финансового анализа / А.Д. Шеремет – М.: ИНФРА – М, 1990 – 278 с.

24. Киллен, К. Вопросы управления / К. Киллен. – М.: ИНФРА-М, 1989 – 376 с.

25.Мерсер, Д. ИБМ – управление в самой преуспевающей корпорации мира / Д. Мерсер – М.: Прогресс, 1989. – 312 с.

Оглавление

Введение

Основная часть

Раздел 1. Теоретическая часть

1.1 Управленческий контроль и его классификация

1.2 Функции и формы управленческого контроля в экономическом механизме менеджмента

1.3 Роль контроля в стратегическом управлении

Раздел 2. Практическая часть

2.1 Исследование деятельности Фроловского ЛПУМГ

2.2 Система контроля на Фроловском ЛПУМГ

2.3 Осуществление финансового контроля на Фроловском ЛПУМГ

Заключение

Список используемой литературы

Приложение А

Приложение Б

Приложение В

Введение

На сегодняшний день финансовая среда предприятия получает все большую актуальность. Это обусловлено, прежде всего, с ее значением для предприятия, так же не мало важным является то, что финансовая среда дает более полную информацию о финансовом состоянии предприятия.

В условиях глобализации финансов в современном мире, относительно свободного движения капитала и других ограниченных ресурсов финансовая политика любого государства не может строиться изолировано и учитывать только внутреннее состояние экономики, но должна ориентироваться на соответствующие требования и стандарты международного финансового права и международных финансовых институтов.

Регулирующая теория, в основу которой положена экономическая теория Дж. М. Кейса и его последователей, исходит из того, что государство должно осуществлять вмешательство в циклическое развитие экономики с помощью определенных финансово-кредитных инструментов (бюджета, налогов процентных ставок и др.).[4, c. 71]

Основные положения финансовой политики были разработаны в трудах Е.Ф.Фама, М.Джессинга, У.Меклинга. переворот в теории финансовой политики произошел после опубликования работы Г.А. Саймона «Теория принятия решений в экономической теории и науке о поведение». Саймон провозгласил лозунг «удовлетворение против максимизации» и обосновал «удовлетворение интересов собственников» как основную цель предприятия. [ 1, c.12]

В условиях рыночной экономики финансовая среда становится важнейшей задачей любого предприятия независимо от вида и масштабов его деятельности. На российских предприятиях эффективное управление требует коренной перестройки механизма управления всёго предприятия в целом. Это объясняется прежде всего тем, что на крупнейших предприятиях в значительной степени сохранился стиль управления, характерный для плановой экономики. В условиях административно-командной системы имели место тотальное государственное планирование, лимитированность ресурсов, что предусматривало ведение жесткого их нормирования. Переход к рынку создание предпринимательской среды значительно расширили круг финансовых отношений предприятий, выдвинув на первый план управление собственным и привлеченным капиталом, опредёление его цены и структуры, обоснование эффективности проектов, разработку дивидендной политики и финансовой стратегии, т.е. всё то, что уже давно составляло предмет западной теории финансового менеджмента.

Таким образом, финансовая среда предприятия имеет очень важное значение для всего предприятия, т. к. от эффективности работы финансовой среды зависит будущее функционирование всего предприятия в целом.

Цель данной курсовой работы –определить рентабельность предприятия, как один из важнейших показателей эффективности финансовой политики на основании данных Бубновского ЛПУМГ.

Задачи курсовой работы:

- рассмотреть финансовую политику предприятия и ее роль

в экономическом механизме менеджмента;

- дать понятие финансовой среды предприятия, как одной из составляющих финансовой политики;

- охарактеризовать финансовое управление на предприятии;

- исследовать деятельность Бубновского ЛПУМГ;

- рассмотреть формирование финансовой политики на Бубновском ЛПУМГ;

- проанализировать полученные результаты по показателям рентабельности на Бубновском ЛПУМГ.

Предмет исследования – финансовое состояние Бубновского ЛПУМГ

Объектом данного исследования – рентабельность Бубновского ЛПУМГ, как один из показателей эффективности финансовой политики предприятия.

Основная часть

Раздел 1. Теоретическая часть

Дата: 2019-05-28, просмотров: 318.