Курсовая работа

По дисциплине «Анализ финансово-хозяйственной деятельности»

А нализ финансовых результатов деятельности

ООО «Элара» за 2006-2007 гг.

Автор:

студент 5 курса, гр. Э-06(з)

Н.Г. Горяинова

Специальность "Экономика и бухгалтерский учёт (по отраслям)"

Руководитель:

Преподаватель О.В. Смышникова

Старый Оскол 2009

Оглавление

Введение

1 Теоретические основы анализа финансовых результатов деятельности предприятия

1.1 Цели, задачи анализа финансовых результатов предприятия

1.2 Система показателей, используемая для анализа финансовых результатов деятельности

1.3 Информационная база анализа финансовых результатов

1.3.1 Бухгалтерский баланс

1.3.2 Отчет о прибылях и убытках

1.3.3 Бизнес-план

2 Анализ основных показателей финансовых результатов деятельности ООО «Элара» за 2006 – 2007 гг.

2.1 Организационно-экономическая характеристика предприятия

2.2 Анализ уровня и динамики финансовых результатов по данным финансовой отчетности

2.3 Анализ влияния факторов на прибыль

2.4 Анализ динамики прибыли

2.5 Анализ показателей рентабельности

Заключение

Список использованных источников приложения

Введение

Финансовый результат деятельности предприятия характеризуется суммой полученной прибыли и уровнем рентабельности. Прибыль отражает финансовый результат от хозяйственной деятельности, полученный предприятием за отчетный период (в случае превышения доходов над расходами). Рентабельность характеризует эффективность использования имеющихся на предприятии ресурсов. Чем больше величина прибыли и выше уровень рентабельности, тем эффективнее функционирует предприятие и тем устойчивее его финансовое состояние. Увеличение прибыли является источником для самостоятельного финансирования, расширения производства, реализации программ социального и научно-технического развития. За счет прибыли выполняется часть обязательств предприятия перед бюджетом, банками и другими предприятиями и организациями. Именно поэтому анализ финансовых результатов и поиск резервов увеличения прибыли и рентабельности являются основными из задач в любой сфере бизнеса.

Целью написания данной курсовой работы является рассмотрение теоретических основ формирования финансовых результатов деятельности и проведение сравнительного анализа финансовых результатов.

Для достижения поставленной цели необходимо решить следующие задачи:

1) раскрыть цели и задачи анализа финансовых результатов;

2) рассмотреть информационные источники анализа на предприятии;

3) изучить основные показатели, используемые для анализа финансовых результатов деятельности;

4) рассмотреть организационно-экономическую характеристику ООО «Элара»;

5) провести анализ:

— состава, структуры и динамики балансовой прибыли;

— прибыли от реализации по факторам;

— прочих доходов и расходов;

— показателей рентабельности;

6) предложить эффективные пути по увеличению прибыли и рентабельности.

Объектом исследования данной курсовой работы является ООО «Элара».

Предметом исследования — финансовые результаты деятельности.

В процессе анализа финансовых результатов деятельности могут быть использованы следующие методы:

1) метод сравнения;

2) метод средних, абсолютных и относительных величин;

3) балансовый метод;

4) метод долевого участия;

5) табличный метод;

6) графический метод.

Основными источниками для анализа финансовых результатов деятельности могут послужить:

1) формы отчетности:

— «Бухгалтерский баланс» (Ф№-1);

— «Отчет о прибылях и убытках» (Ф№-2);

2) учебная литература;

3) методические пособия;

4) данные Internet.

Теоретические основы анализа финансовых результатов деятельности предприятия

Бухгалтерский баланс

Бухгалтерский баланс - способ обобщения и группировки активов хозяйства и источников их образования на определенную дату в денежной оценке. Как элемент метода бухгалтерского учета он характеризуется следующими особенностями.

Активы хозяйства и источники их образования представлены раздельно: экономические ресурсы - в активе, а источники - в пассиве. Итог актива баланса всегда равен итогу пассива баланса:

Бухгалтерский баланс должен характеризовать финансовое состояние (положение) организации по состоянию на отчетную дату.

В бухгалтерском балансе активы и обязательства должны представляться с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные. Активы и обязательства представляются как краткосрочные, если срок обращения (погашения) по ним не более 12 месяцев после отчетной даты или продолжительности операционного цикла (если он превышает 12 месяцев). Все остальные активы и обязательства показывают как долгосрочные.

Бухгалтерский баланс должен содержать следующие числовые показатели:

I. Внеоборотные активы:

1) нематериальные активы;

2) основные средства;

3) доходные вложения в материальные ценности;

4) финансовые вложения.

II. Оборотные активы:

1) запасы;

2) НДС по приобретенным ценностям;

3) дебиторская задолженность;

4) финансовые вложения;

5) денежные средства.

III. Каптал и резервы:

1) уставный капитал;

2) добавочный каптал;

3) резервный капитал;

4) нераспределенная прибыль (непокрытый убыток).

IV. Долгосрочные обязательства:

1) заемные средства;

2) прочие обязательства.

V. Краткосрочные обязательства:

1) заемные средства;

2) кредиторская задолженность;

3) доходы будущих периодов;

4) резервы предстоящих расходов и платежей.

При составлении бухгалтерского баланса организация обязана придерживаться принятых ею его содержания и формы последовательно от одного отчетного периода к другому. Изменение принятых содержания и формы бухгалтерского баланса и пояснений к нему допускается в исключительных случаях, например, при изменении вида деятельности. Организацией должно быть обеспечено подтверждение каждого такого изменения. Существенное изменение должно быть раскрыто в пояснениях к бухгалтерскому балансу (прил. Е) вместе с указанием причин, вызвавших это изменение.

Показатели по отдельным видам активов, обязательств, доходов и расходов и хозяйственных операций могут приводиться в бухгалтерском балансе общей суммой с раскрытием в пояснениях к бухгалтерскому балансу (прил. Ж), если каждый из этих показателей в отдельности не существенен для оценки заинтересованными пользователями финансового положения организации или финансовых результатов ее деятельности.

Отчет о прибылях и убытках

Отчет о прибылях и убытках характеризует финансовые результаты деятельности организации за отчетный период.

В отчете о прибылях и убытках доходы и расходы показывают с подразделением на обычные и чрезвычайные.

Отчет о прибылях и убытках должен содержать следующие числовые показатели:

— выручка от продажи товаров, продукции, работ, услуг за вычетом НДС, акцизов и других обязательных платежей (нетто-выручка);

— себестоимость проданных товаров, продукции, работ, услуг (кроме коммерческих и управленческих расходов);

— валовая прибыль;

— коммерческие расходы (расходы на продажу);

— управленческие расходы;

— прибыль / убыток от продаж;

— проценты к получению;

— проценты к уплате;

— доходы от участия в других организациях;

— прочие доходы;

— прочие расходы;

— прибыль / убыток от обычной деятельности;

— чрезвычайные доходы;

— чрезвычайные расходы;

— чистая прибыль (нераспределенная прибыль (непокрытый убыток)).

1.3.3 Бизнес-план

Бизнес-план — это документ, описывающий все основные аспекты коммерческого мероприятия, анализирующий проблемы, с которыми может столкнуться фирма, и способы их решения.

Бизнес-план позволяет: всесторонне обосновать тот или иной проект или мероприятие; разработать стратегию и тактику поведения для достижения цели; определить финансовые результаты от реализации проекта или мероприятия.

Бизнес-план — это не только внутрифирменный документ, но и внешний. Он может сыграть важную роль для получения кредита и иностранных инвестиций. Получить иностранные инвестиции без наличии бизнес-плана практически невозможно.

Информация о конечных финансовых результатах хозяйственной деятельности предприятия отражается в финансовом плане, который как бы обобщает все разделы бизнес-плана и представляет их в стоимостном выражении (прогноз объемов реализации, баланс денежных расходов и поступлений, таблица доходов и затрат, баланс активов и пассивов предприятия, график достижения безубыточности).

Финансовый план состоит из двух разделов:

I. Доходы и поступления средств;

II. Расходы и отчисления средств.

Раздел I содержит следующие показатели:

1) Прибыль от реализации продукции, работ, услуг.

2) Прибыль от прочей реализации (основных средств, других активов).

3) Планируемые внереализационные доходы, в том числе:

— доходы от долевого участия в уставном капитале дру4гих предприятий;

— доходы, полученные по ценным бумагам;

— доходы от хранения денежных средств на депозитных счетах в банках и других финансово-кредитных учреждений, доходы от сдачи имущества в аренду.

4) Амортизационные отчисления на полное восстановление основных фондов и по нематериальным активам.

5) Поступление средств от других предприятий, в том числе:

— в порядке долевого участия в строительстве;

— по хозяйственным договорам на научно-исследовательские работы.

6) Поступления из внебюджетных фондов.

7) Прочие доходы.

Раздел II содержит следующие показатели:

1) Налоги, уплачиваемые из прибыли (по видам налогов).

2) Распределение чистой прибыли, в том числе:

— на накопление (по направлениям использования);

— на потребление (по направлениям использования).

3) Долгосрочные инвестиции (по формам инвестиций), в том числе: за счет амортизационных отчислений; за счет других источников финансирования (по видам источников).

4) Прочие расходы.

Таблица 2 — Основные экономические показатели деятельности ОАО Агрофирма «Роговатовская Нива»

| Наименование показателя | 2006 год | 2007 год | Отклонение (+/-) | Темп роста, % |

| 1 | 2 | 3 | 4 | 5 |

| 1. Выручка от реализации продукции, тыс. руб. | 117620 | 144505 | + 26885 | 122, 86 |

| 2. Физический объем производства по основным номенклатурам, т.: | ||||

| 2.1 Зерновые | 10007 | 13058 | + 3051 | 130, 49 |

| 2.2 Кукуруза на зерно | 1284 | 1292 | + 8 | 100, 62 |

| 2.3 Сахарная свекла | 36928 | 18257 | - 18671 | 49, 44 |

| 2.4 Многолетние травы (сено) | 2170 | 1096 | - 1074 | 50, 51 |

| 2.5 Однолетние травы | 4856 | 5840 | + 984 | 120, 26 |

| 2.6 Кукуруза на силос и зеленый корм | 15690 | 16451 | + 761 | 104, 85 |

| 2.7 Кормовая свекла | 972 | 1812 | + 840 | 186, 42 |

| 2.8 Молоко | 4301 | 5244 | + 943 | 121, 93 |

| 2.9 Мясо | 198 | 266 | + 68 | 134, 34 |

| 3. Численность работников ППП, чел. | 387 | 368 | - 19 | 95, 09 |

| 4. Производительность труда 1 работника ППП, тыс. руб. | 304 | 360 | + 56 | 118, 42 |

| 5. Фонд оплаты труда, тыс. руб. | 24509 | 26005 | + 1496 | 106, 10 |

| 6. Среднемесячная ЗП 1 работника ППП, руб. | 5278 | 5889 | + 611 | 111, 58 |

| 7. Балансовая прибыль, тыс. руб. | 8066 | 8539 | + 473 | 105, 86 |

| 8. Затраты на 1 рубль произведенной продукции, коп. | 0, 88 | 0, 86 | - 0, 02 | 97, 73 |

| 9. Рентабельность основной деятельности, % | 14 | 17 | + 3 | 121, 43 |

Из таблицы 2 видно, что выручка от реализации в 2007г. по сравнению с 2006 г. увеличилась на 26885 тыс. руб. или 22, 86 %, что оценивается положительно, поскольку связано с увеличением физического объема производства. Это тоже, в свою очередь, оценивается положительно, так как свидетельствует о повышении спроса на продукцию. Увеличение выручки также может быть связано с ростом отпускных цен, что оценивается положительно в том случае, если причиной роста цен является увеличение спроса на продукцию и отрицательно, если рост цен — результат инфляционных процессов.

ССП численность работников уменьшилась в 2007 г. по сравнению с 2006 г. на 19 человек или 4, 91 %, а производительность труда 1 работника ППП увеличилась на 56 тыс. руб. или 18, 42 %, что может быть связано с приобретением модернизированного оборудования, внедрением новых технологий.

В 2007 г. по сравнению с 2006 г. также произошло увеличение и среднемесячной заработной платы на 611 руб. или 11, 58 %. Что может быть связано с ростом различных доплат — за сверхурочные работы, оплата простоев не по вине работников и др. в результате увеличения среднемесячной заработной платы увеличился и фонд оплаты труда на 1496 тыс. руб. или 6, 10 %.

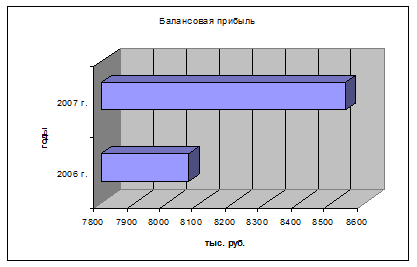

В 2007 г. по сравнению с 2006 г. произошло увеличение балансовой прибыли на 473 тыс. руб. или 5, 86 %, что связано с ростом выручки от реализации.

Одним из положительных моментов 2007г. является также уменьшение затрат на 1 рубль товарной продукции на 2, 27 % и увеличение рентабельности основной деятельности на 21, 43 %, что оценивается положительно, поскольку свидетельствует о повышении эффективности использования имеющихся на предприятии ресурсов.

Итак, по сравнению с 2006 г. деятельность предприятия в 2007 г. характеризуется наличием большого количества положительных тенденций его развития.

Таблица 3 — Анализ состава, структуры и динамики балансовой прибыли ОАО Агрофирма «Роговатовская Нива», тыс. руб.

| Наименование показателя | 2006 год | 2007 год | Отклонение (+/-) | Темп роста, % |

| Доходы и расходы по обычным видам деятельности | ||||

| Выручка (нетто) от продажи товаров, продукции, работ, услуг | 117620 | 144505 | + 26885 | 122, 86 |

| Себестоимость проданных товаров, продукции, работ, услуг | 103181 | 123856 | + 20675 | 120, 04 |

| Валовая прибыль | 14439 | 20649 | + 6210 | 143, 00 |

| Коммерческие расходы | — | — | — | — |

| Управленческие расходы | — | — | — | — |

| Прибыль (убыток) от продаж | 14439 | 20649 | + 6210 | 143, 00 |

| Прочие доходы и расходы | ||||

| Проценты к получению | — | — | — | — |

| Проценты к уплате | 6273 | 3816 | - 2457 | 60, 83 |

| Доходы от участия в других организациях | — | — | — | — |

| Прочие доходы | 4779 | 6081 | + 1302 | 127, 24 |

| Прочие расходы | 4879 | 14375 | + 9496 | 294, 63 |

| Балансовая прибыль | 8066 | 8539 | + 473 | 105, 86 |

Анализ показал, что в 2007 г. по сравнению с 2006 г. балансовая прибыль увеличилась на 473 тыс. руб. или 5, 86 %. Основной причиной увеличения балансовой прибыли стало увеличение прибыли от продаж на 6210 тыс. руб. или 43, 00 %, что связано с ростом физического объема производства, а, следовательно, с повышением спроса на продукцию предприятия. Также на увеличение прибыли повлиял рост доходов, связанных с прочими видами деятельности, на 1302 тыс. руб. или 27, 24 %, что оценивается положительно, так как свидетельствует о том, что предприятие может получать доходы не только за счет обычных видов деятельности, но и других источников. Однако отрицательно на балансовой прибыли отразилось значительное увеличение прочих расходов на 9496 тыс. руб. или 194, 63 %, что оценивается отрицательно.

Наглядно изменение балансовой прибыли отражено на рисунке 1.

Рис 1. Динамика балансовой прибыли за 2006 — 2007 гг.

Таблица 4 — Анализ прибыли от реализации ООО «Элара»

| Показатели | 2006 год | 2007 год по ценам и себестоимости 2006 года | 2007 год |

| 1 | 2 | 3 | 4 |

| 1. Выручка от реализации продукции | 117620 | 138792 | 144505 |

| 2. Полная себестоимость реализованной продукции | 103181 | 119690 | 123856 |

| 3. Прибыль от реализации продукции | 14439 | 19102 | 20649 |

Изменение прибыли от реализации в 2007 г. по сравнению с 2006 г. Определяется по формуле (6):

| Δ П | = | П1 | — | П0 | (6), |

Где Δ П — изменение прибыли от реализации;

П0 — прибыль от реализации за 2006 год;

П1 — прибыль от реализации за 2007 год.

Δ П = 20649 — 14439 = + 6210 (тыс. руб.)

Изменение прибыли от реализации в процентном отношении определяется по формуле (7):

| % Δ П | = | Δ П | * | 100 % | (7) |

| П0 |

| % Δ П | = | + 6210 | * | 100 % | = + 43, 00 %. |

| 14439 |

На изменение прибыли от реализации оказали влияние следующие факторы:

1) изменение отпускных цен на продукцию предприятия, которое определяется по формуле (8):

| Δ Пр | = | ∑ q1 * p1 | — | ∑ q1 * p0 | (8), |

Где Δ Пр — изменение прибыли от реализации за счет изменения отпускных цен на продукцию предприятия;

∑ q1 * p1 — выручка от реализации за 2007 г.;

∑ q1 * p0 — выручка от реализации за 2007 г. по ценам 2006

Δ Пр = 144505 — 138792 = + 5713 (тыс. руб.)

Изменение прибыли от реализации за счет изменения отпускных цен определяется в процентах по формуле (9):

| % Δ Пр | = | Δ Пр | * | 100 % | (9) | ||||

| П0 | |||||||||

| % Δ Пр | = | + 5713 | * | 100 % | = + 39, 57 %. | ||||

| 14439 | |||||||||

2) изменение себестоимости реализованной продукции определяется по формуле (10):

| Δ Пс | = | — | (∑ q1 * c1 | — | ∑ q1 * c1) | (10), |

Где Δ Пс — изменение прибыли от реализации за счет изменения себестоимости реализованной продукции;

∑ q1 * c1 — полная себестоимость реализованной продукции за 2007 г.;

∑ q1 * c1 — объем реализованной продукции за 2007 г. по себестоимости 2006 г.

Δ Пс = — (123856 — 119690) = - 4166 (тыс. руб.)

Изменение прибыли от реализации за счет изменения себестоимости реализованной продукции определяется по формуле (11):

| % Δ Пс | = | Δ Пс | * | 100% | (11) |

| П0 |

| % Δ Пс | = | - 4166 | * | 100% | = - 28, 85 %. |

| 14439 |

3) изменение физического объема реализации определяется по формуле (12):

| Δ Пq | = | П0 | * | (Iq | — | 1) | (12), |

Где Δ Пq — изменение прибыли от реализации за счет изменения физического объема реализации;

Iq — коэффициент роста объема реализации продукции в оценке по отпускным ценам.

Коэффициент роста объема реализации определяется по формуле (13):

| Iq | = | ∑ q1 * p0 | (13), |

| ∑ q0 * p0 |

Где ∑ q0 * p0 — объем реализации в оценке по отпускным ценам

| Iq | = | 138792 | = 1, 18 |

| 117620 |

Δ Пq = 14439 * (1, 18 — 1) = + 2599 (тыс. руб.)

Изменение прибыли от реализации за счет изменения физического объема реализации в процентном отношении определяется по формуле (14):

| % Δ Пq | = | Пq | * | 100 % | (14) |

| П0 |

| % Δ Пq | = | + 2599 | * | 100 % | = + 18, 00 %. |

| 14439 |

4) изменение структуры реализованной продукции определяется по формуле (15):

| ΔПстр | = | ( | П/0 | — | П0 | ) | * | ∑ q1 * p0 | (15), |

| ∑ q1 * p0 | ∑ q0 * p0 |

ΔПстр — изменение прибыли от продаж за счет изменения структуры реализованной продукции;

П/0 — прибыль от реализации в 2007 г. в ценах и себестоимости 2006г.

| ΔПстр | = | ( | 19102 | — | 14439 | ) | * | 138792 | = (тыс. руб.) |

| 138792 | 117620 |

В процентном отношении этот показатель определяется по формуле (16):

| % ΔПстр | = | ΔПстр | * | 100 % | (16) |

| П0 |

| % ΔПстр | = | + 2064 | * | 100 % | = + 14, 29 %. |

| 14439 |

Проверк произведенных расчетов осуществляетс балансом факторов по формуле (17):

| Δ П | = | Δ Пр | + | Δ Пс | + | Δ Пq | + | ΔПстр | (17) |

Δ П = + 5713 т.р. — 4166 т.р. + 2599 т.р. + 2064 т.р. = 6210 (тыс. руб.)

В процентном отношении по формуле (18):

| % Δ П | = | % Δ Пр | + | % Δ Пс | + | % Δ Пq | + | % ΔПстр | (18) |

% Δ П = + 39, 57 % — 28, 85 % + 18, 00 % + 14, 29 % = 43, 01 %.

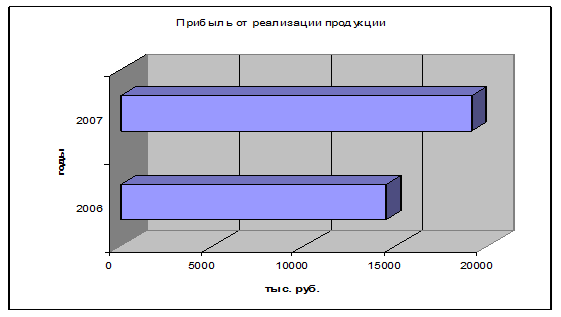

Анализ показал, что прибыль от реализации в 2007 г. по сравнению с 2006 г. увеличилась на 6210 тыс. руб. или 43, 00 %. Основной причиной увеличения прибыли от реализации стало увеличение отпускных цен на продукцию предприятия, что позволило дополнительно получить 5713 тыс. руб. или 39, 57 %, что оценивается положительно, поскольку связано с повышением спроса на продукцию предприятия, так как изменение физического объема реализации увеличило плановую прибыль на 2599 тыс. руб. или 18, 00 %. Также на рост прибыли от реализации оказало влияние изменение структуры реализованной продукции, что позволило получить дополнительно 2064 тыс. руб. или 14, 29 %, что оценивается положительно, так как свидетельствует об увеличении доли высокорентабельной продукции в общем объеме производства. Однако увеличение затрат на производство и реализацию продукции уменьшило предполагаемый объем прибыли на 4166 тыс. руб. или 28, 85 %, что оценивается отрицательно, поскольку говорит о снижении эффективности использования имеющихся на предприятии ресурсов.

Наглядно изменение прибыли от реализации в 2006 — 2007 гг. отражено на рисунке 2.

Рис. 2. Динамика прибыли от реализации в 2006 — 2007 гг.

Таблица 5 — Анализ прочих доходов и расходов ООО «Элара», тыс. руб.

| Наименование показателя | 2006 год | 2007 год | Отклонение (+/-) | Темп роста, % |

| 1 | 2 | 3 | 4 | 5 |

| Прочие доходы и расходы | (6373) | (12110) | + 5737 | 190, 02 |

| 1. Проценты к получению | — | — | — | — |

| 2. Проценты к уплате | 6273 | 3816 | - 2457 | 60, 83 |

| 3. Доходы от участия в других организациях | — | — | — | — |

| 4. Прочие доходы | 4779 | 6081 | + 1302 | 127, 24 |

| Продолжение таблицы 5 | ||||

| 4.1 субсидии | 4410 | 5461 | + 1051 | 123, 83 |

| 4.2 оприходованная излишняя продукция | 302 | 336 | + 34 | 111, 26 |

| 4.3 по приказам | 67 | 213 | + 146 | 317, 91 |

| 4.4 от реализации основных средств | — | 71 | + 71 | — |

| 5. Прочие расходы | 4879 | 14375 | + 9496 | 294, 63 |

| 5.1 за земельные паи | 3779 | 6542 | + 2763 | 173, 11 |

| 5.2 ритуальные услуги | 148 | 203 | + 55 | 137, 16 |

| 5.3 материальная помощь | 133 | 133 | — | — |

| 5.4 потеря кормильца | 29 | 38 | + 9 | 131, 03 |

| 5.5 детское пособие до 1,5 лет | 32 | 20 | - 12 | 62, 50 |

| 5.6 новогодние подарки | 25 | 103 | + 78 | 412, 00 |

| 5.7 шефская помощь | 193 | 193 | — | — |

| 5.8 за учебу | 34 | 69 | + 35 | 202, 94 |

| 5.9 охотхозяйство | 281 | 397 | + 116 | 141, 28 |

| 5.10 ЗП учителям | 225 | 165 | - 60 | 73, 33 |

| 5.11 подарки ко дню сельского хозяйства | — | 942 | + 942 | — |

| 5.12 убытки от продажи основных средств | — | 2140 | + 2140 | — |

| 5.13 страховка урожая | — | 3378 | +3378 | — |

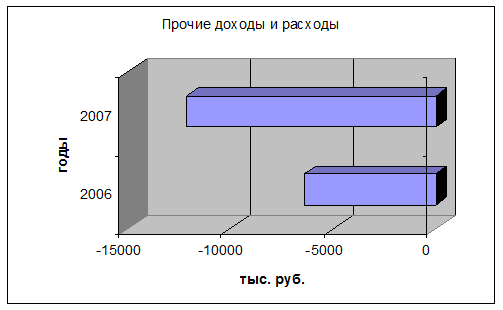

Анализ прочих доходов и расходов показал, что в 2006 г. и в 2007 г. по прочим операциям, связанным с текущей, инвестиционной и финансовой деятельностью, организация получила убытки, и в 2007 г. они увеличились на 5737 тыс. руб. или 90, 02 %. Основной причиной увеличения убытков явились изменения, произошедшие в структуре прочих расходов, в результате чего они выросли на 9496 тыс. руб. или 194, 63 %, а именно увеличение расходов на страховку урожая на 3378 тыс. руб., за земельные паи на 2763 тыс. руб., убытков от продажи основных средств на 2140 тыс. руб. Причиной образования этих убытков может быть снижение качества и потребительских свойств основных средств вследствие их длительного и небрежного хранения.

Однако положительная динамика в структуре прочих доходов привела к увеличению финансового результата от прочих операций на 1302 тыс. руб.

Также положительно на финансовом результате от прочих операций сказалось уменьшение расходов по финансовой деятельности на 2457 тыс. руб. или 39, 17 %.

Динамика прочих доходов и расходов наглядно представлена на рисунке 3

Рис. 3. Динамика прочих доходов и расходов в 2006 — 2007 гг.

Таблица 6 — Основные показатели рентабельности

| № п\п | Наименование показателя | Значение показателя | Отклонение (+\-) | Темп роста, % | |

| 2006 г. | 2007 г. | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. | Выручка от реализации, тыс. руб. | 117620 | 144505 | + 26885 | 122, 86 |

| 2. | Полная себестоимость реализованной продукции, тыс.руб. | 103181 | 123856 | + 20675 | 120, 04 |

| 3. | Прибыль от реализации, тыс. руб. | 14439 | 20649 | + 6210 | 143, 00 |

| 4. | Балансовая прибыль, тыс. руб. | 8066 | 8539 | + 473 | 105, 86 |

| 5. | Средняя величина совокупных активов, тыс. руб. | 172788, 5 | 181210, 5 | + 8422 | 104, 87 |

| 6. | Средняя величина внеоборотных активов, тыс. руб. | 116729, 5 | 118875, 5 | + 2146 | 101, 34 |

| 7. | Средняя величина собственного капитала, тыс. руб. | 100837 | 109139, 5 | + 8302, 5 | 108, 23 |

| 8. | Средняя величина долгосрочных обязательств, ты сруб. | 22136, 5 | 15708, 5 | - 6428 | 70, 96 |

| 9. | Рентабельность продаж, % | 12, 28 | 14, 29 | + 2, 01 | 116, 37 |

| 10. | Рентабельность основной деятельности, % | 13, 99 | 16, 67 | + 2, 68 | 119, 16 |

| 11. | Рентабельность активов, % | 4, 67 | 4, 71 | + 0, 04 | 100, 86 |

| 12. | Фондорентабельность, % | 6, 91 | 7, 18 | + 0, 27 | 103, 91 |

| 13. | Рентабельность собственного капитала, % | 8, 00 | 7, 82 | - 0, 18 | 97, 75 |

| 14. | Рентабельность перманентного капитала, % | 6, 56 | 6, 84 | + 0, 28 | 104, 27 |

Из таблицы 5 видно, что в 2007 г. по сравнению с 2006 г. произошло увеличение практически всех показателей рентабельности, кроме рентабельности собственного капитала. Этот показатель в 2007 г. уменьшился на 0, 18 %, что оценивается отрицательно, поскольку свидетельствует о замедлении оборачиваемости собственного капитала предприятия. Рентабельность продаж в 2007 г. по сравнению с 2006 г. увеличилась на 2, 01 %, что свидетельствует о повышении эффективности использования имеющихся на предприятии ресурсов.

Также произошло увеличение рентабельности основной деятельности на 2, 68 %, что свидетельствует о повышении эффективности использования ресурсов.

Рентабельность активов увеличилась на 0, 04 %, что свидетельствует об увеличении спроса на производимую продукцию, следовательно, предприятие имеет гарантию того, что произведенная им продукция будет реализована.

Поскольку в 2007 г. увеличился и показатель фондорентабельность на 0, 27 %, следовательно на предприятии увеличилась эффективность использования основных фондов, а также прочих внеоборотных активов.

Увеличение рентабельности перманентного капитала говорит о повышении эффективности использования капитальных вложений.

Заключение

В современных рыночных условиях анализ финансовых результатов имеет немаловажное значение, поскольку прибыль как экономическая категория, характеризуя чистый доход, является основной целью деятельности любого коммерческого предприятия и обеспечивает его платежеспособность.

По результатам курсовой работы можно сделать выводы о том, что балансовая прибыль ООО «Элара» в 2007 г. по сравнению с 2006 г. увеличилась на 473 тыс. руб. или 5, 86 %. Основной причиной ее увеличения стало увеличение прибыли от реализации на 6210 тыс. руб. или 43, 00 % в результате роста физического объема реализации. Это оценивается положительно, поскольку свидетельствует о повышении спроса на продукцию предприятия.

Однако убытки по прочим операциям, полученные организацией в 2007 г., значительно уменьшили балансовую прибыль, а именно на 5737 тыс. руб. или 71, 13 %.

Более полное представление о финансовых результатах деятельности и их динамики дают относительные показатели — показатели рентабельности. В 2007 г. по сравнению с 2006 г. наблюдается положительная динамика практически всех показателей рентабельности, что свидетельствует о повышении эффективности использования имеющихся на предприятии ресурсов (рентабельность продаж, рентабельность основной деятельности), основных фондов и прочих внеоборотных активов (фондорентабельность), капитальных вложений (рентабельность перманентного капитала), кроме рентабельности собственного капитала, которая в 2007 г. по сравнению с 2006 г. уменьшилась на 0, 18 %, что говорит о замедлении оборачиваемости собственного капитала предприятия.

Несмотря на увеличение в 2007 г. по сравнению с 2006 г. финансовых результатов деятельности ООО «Элара» для повышения эффективности ее деятельности в будущем можно предложить следующие мероприятия:

— расширение производственных мощностей;

— снижение себестоимости реализуемой продукции;

— повышение эффективности использования производственных фондов;

— совершенствование системы управления производством.

Курсовая работа

По дисциплине «Анализ финансово-хозяйственной деятельности»

А нализ финансовых результатов деятельности

ООО «Элара» за 2006-2007 гг.

Автор:

студент 5 курса, гр. Э-06(з)

Н.Г. Горяинова

Специальность "Экономика и бухгалтерский учёт (по отраслям)"

Руководитель:

Преподаватель О.В. Смышникова

Старый Оскол 2009

Оглавление

Введение

1 Теоретические основы анализа финансовых результатов деятельности предприятия

1.1 Цели, задачи анализа финансовых результатов предприятия

1.2 Система показателей, используемая для анализа финансовых результатов деятельности

1.3 Информационная база анализа финансовых результатов

1.3.1 Бухгалтерский баланс

1.3.2 Отчет о прибылях и убытках

1.3.3 Бизнес-план

2 Анализ основных показателей финансовых результатов деятельности ООО «Элара» за 2006 – 2007 гг.

2.1 Организационно-экономическая характеристика предприятия

2.2 Анализ уровня и динамики финансовых результатов по данным финансовой отчетности

2.3 Анализ влияния факторов на прибыль

2.4 Анализ динамики прибыли

2.5 Анализ показателей рентабельности

Заключение

Список использованных источников приложения

Введение

Финансовый результат деятельности предприятия характеризуется суммой полученной прибыли и уровнем рентабельности. Прибыль отражает финансовый результат от хозяйственной деятельности, полученный предприятием за отчетный период (в случае превышения доходов над расходами). Рентабельность характеризует эффективность использования имеющихся на предприятии ресурсов. Чем больше величина прибыли и выше уровень рентабельности, тем эффективнее функционирует предприятие и тем устойчивее его финансовое состояние. Увеличение прибыли является источником для самостоятельного финансирования, расширения производства, реализации программ социального и научно-технического развития. За счет прибыли выполняется часть обязательств предприятия перед бюджетом, банками и другими предприятиями и организациями. Именно поэтому анализ финансовых результатов и поиск резервов увеличения прибыли и рентабельности являются основными из задач в любой сфере бизнеса.

Целью написания данной курсовой работы является рассмотрение теоретических основ формирования финансовых результатов деятельности и проведение сравнительного анализа финансовых результатов.

Для достижения поставленной цели необходимо решить следующие задачи:

1) раскрыть цели и задачи анализа финансовых результатов;

2) рассмотреть информационные источники анализа на предприятии;

3) изучить основные показатели, используемые для анализа финансовых результатов деятельности;

4) рассмотреть организационно-экономическую характеристику ООО «Элара»;

5) провести анализ:

— состава, структуры и динамики балансовой прибыли;

— прибыли от реализации по факторам;

— прочих доходов и расходов;

— показателей рентабельности;

6) предложить эффективные пути по увеличению прибыли и рентабельности.

Объектом исследования данной курсовой работы является ООО «Элара».

Предметом исследования — финансовые результаты деятельности.

В процессе анализа финансовых результатов деятельности могут быть использованы следующие методы:

1) метод сравнения;

2) метод средних, абсолютных и относительных величин;

3) балансовый метод;

4) метод долевого участия;

5) табличный метод;

6) графический метод.

Основными источниками для анализа финансовых результатов деятельности могут послужить:

1) формы отчетности:

— «Бухгалтерский баланс» (Ф№-1);

— «Отчет о прибылях и убытках» (Ф№-2);

2) учебная литература;

3) методические пособия;

4) данные Internet.

Дата: 2019-05-28, просмотров: 312.