Узгодження максимізації норми прибутку і мінімізації ризику не є простим, бо на досить ефективному ринку цінні папери з високою нормою прибутку характеризуються відповідно високим ступенем ризику. Розсудливий інвестор шукає такі можливості розміщення капіталу, за яких зі збільшенням норми прибутку одночасно зменшувався б ступінь ризику. Такі можливості дає йому формування портфеля цінних паперів. Сукупність придбаних цінних паперів складає їх портфель.

Тому розглянемо портфель до, якого залучено багато різних акції.

Введемо такі позначення:

n – кількість різних акцій, що залучаються до портфелю;

mi– сподівана норма прибутку і-ї акції;

dі – ризик і-ї акції;

ріj– коефіцієнт кореляцї і-ї та j-ї акції;

хі – частка і-ї акції, залученої до портфелю.

Очевидно, що

Sхі=1

Аналогічно, як у випадку двох акцій, так і в загальному випадку, потрібно вміти обчислювати сподівану норму прибутку і ризик портфеля.

Це здійснюють за допомогою таких формул:

m= SЕ хі*mі

V = Sхі^2*d^2 +SSxi*xj*di*dj*pij

d=(V)^0.5

де m- сподівана норма прибутку портфеля акцій;

V- варіація портфеля акцій;

d- середньоквадратичне відхилення (ризик) портфеля акцій.

3 формул випливає, що варіацію, тобто ризик портфеля, можна трактувати як суму двох складових. Перша складова віддзеркалює індивідуальний ризик кожної акції. Оскільки це середньозважена варіацій окремих акцій; друга складова характеризується взаємозв"язками між парами акцій. Тобто показує вплив коефіцієнтів кореляції пар акцій на ризик портфеля: від"ємні величини коефіцієнтів кореляції призводять до зменшення варіації портфеля в цілому.

Тепер розглянемо це на нашому прикладі ЗАТ "Сантехніка". Данні про склад портфеля інвестицій в даному випадку можна представити в вигляді слідуючої таблиці.

Таблиця 12.

Даннi про склад портфелю цiнних паперів ЗАТ "Сантехнікна".

| Емітент ЦП | Норма прибутку ЦП | Середньоквадрат. відхилення | Частка акцій в портфелі ЦП |

| АСК "Укррічфлот" | 15.37 | 3.71 | 0.17 |

| Світлотехніка | 6.29 | 14.96 | 0.39 |

| Дніпропетр. Річпорт | 6.09 | 1.61 | 0.28 |

| Корпорац."Електрон" | 5.5 | 1.14 | 0.16 |

р12=0.64 р13=1 р14=0.14 р23=0.45 р24=-0.62 р34=0.53

Методику розрахунку показників таблиці було наведено вище, на прикладі

"АСК Укррічфлот". Тому на базі цих даних можливо проаналізувати структуру портфелю цінних паперів ЗАТ "Сантехніка".

Спочатку розрахуємо сподівану норму прибутку портфелю акцій.

m= 0.17*15.37+0.39* 6.29+0.28*6.09+0.16*5.5= 7.65%

Очевидно, що показник сподіваної норми прибутку портфелю не досить високий, що не дуже добре для власника портфелю цінних паперів.

Тепер розрахуємо варіацію портфелю цінних паперів.

V=0.17^2*3.71^2+0.17*3.71*(0.39*14.96*0.64+0.28*1.61*1+0.16*1.14*0.14)+0.39^2*14.96^2+0.39*14.96*(0.28*1.61*0.45+0.16*1.14*(0.62))+0.28^2*1.61*0.16*1.14*0.53++0.16^2*1.14^2=7.89

Останнім кроком, виходячи з варіації портфелю цінних паперів, розрахуємо його середньоквадратичне відхилення, а тобто величину ризику портфелю акцій.

d = (37.89) ^0.5= 6.16%

Судячи з величини цього показника, можна стверджувати, що портфель обтяжений досить великим ризиком, якщо порівнювати його з прибутковістю портфелю.

Все це говорить про те, що керівництву ЗАТ "Сантехніка" слід переглянути структуру сформованого портфелю цінних паперів з метою його оптимізації.

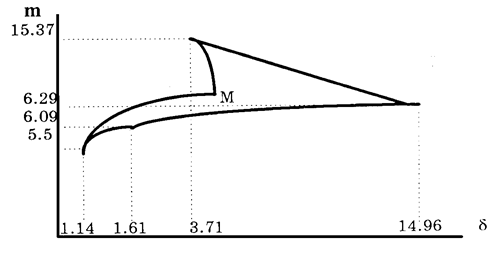

Тепер, беручи до уваги всі можливі значення часток окремих акцій в портфелі, та відкладаючи відповідні точки на графіку, отримаємо певну фігуру.

Допустима множина портфелiв. Малюнок 1.

Внутрішня область, точки котрої характеризують ступінь ризику та норму прибутку портфеля за усіх можливих часток окремих акцій в портфелі, називається допустимою множиною портфелів. Тобто ефективним портфелем з допустимої множини буде такий, для котрого не існує іншого:

° з тим самим значенням величини норми прибутку і меншим ступенем ризику;

° з тим самим значенням величини ризику і більшим значенням норми прибутку.

Якщо ж підбивати загальні підсумки, то слід відмітити, що в сучасних умовах на Україні питання аналізу прибутковості та ризику фінансових вкладень в цінні папери набуває ще більш нагального значення з-за того, що ми маємо враховувати ще такий неприємний фактор, як інфляція. А це значить, що вкладання грошей в який-небудь з видів цінних паперів повинне підтверджуватись певними розрахунками, інакше вірогідність втрати інвестицій буде дуже й дуже високою. Тому кожному суб"єкту, який оперує на ринку цінних паперів потрібно вміти оперувати основними показниками та методиками аналізу операцій з цінними паперами.

Дата: 2019-05-28, просмотров: 401.