2.2.2.1 Оценка ликвидности

1. Коэффициент текущей ликвидности. Дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов приходится на один рубль текущих обязательств. Рост показателя рассматривается как положительная тенденция. Оптимальное значение равно 2.

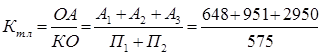

На начало отчетного периода:

=7,91

=7,91

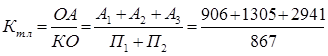

На конец отчетного периода:

=5,94

=5,94

Значение показателя больше, чем оптимальное, но наблюдается его уменьшение. Ликвидность активов за отчетный период уменьшилась преимущественно за счет увеличения краткосрочных обязательств.

2. Коэффициент быстрой ликвидности. Оптимальное значение равно 1.

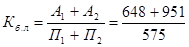

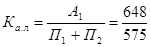

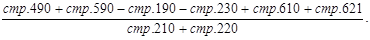

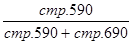

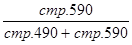

На начало отчетного периода:

= 2,78

= 2,78

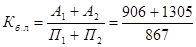

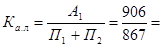

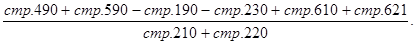

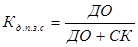

На конец отчетного периода:

= 2,55

= 2,55

Значение показателя больше оптимального, но наблюдается его уменьшение, которое произошло преимущественно за счет увеличения краткосрочных обязательств.

3. Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть, при необходимости, погашена немедленно.

Оптимальное значение равно 0,2.

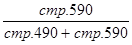

На начало отчетного периода:

= 1,13

= 1,13

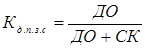

На конец отчетного периода:

1,04

1,04

Значение коэффициентов показывают, что все краткосрочные обязательства могут быть погашены немедленно, но нужно иметь в виду, что показатель уменьшился, т.к. произошло увеличение краткосрочных обязательств.

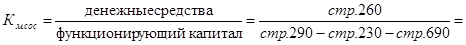

4. Коэффициент маневренности функционирующего капитала. Характеризует ту часть собственных оборотных средств (СОС), которая находится в форме денежных средств, т.е. средств, имеющих абсолютную ликвидность. Для нормального функционирования предприятия этот показатель меняется от 0 до 1. Рост показателя рассматривается как положительная тенденция. Приемлемое значение показателя устанавливается самим предприятием в зависимости от ежедневной потребности предприятия в свободных денежных средствах.

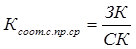

На начало отчетного периода:

=0,16

=0,16

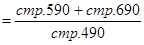

На конец отчетного периода:

К м.сос=  =0,21

=0,21

Доля СОС, находящихся в форме денежных средств, невелика, но наблюдается рост показателя за отчетный период.

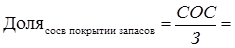

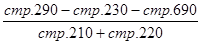

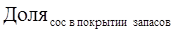

Доля СОС в покрытии запасов. Характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами. Рекомендуется нижняя граница показателей для них 50 процентов.

На начало отчетного периода:

=

=  =1,35

=1,35

На конец отчетного периода:

=

=  =

=  =1,46

=1,46

В нашем случае значения показателей больше, чем оптимальное, и наблюдается его увеличение, что является положительной тенденцией.

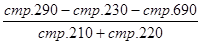

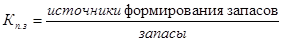

5. Коэффициент покрытия запасов. Рассчитывается соотнесением величины «нормальных» источников покрытия запасов и суммы запасов. Если значение этого показателя меньше 1, то текущее финансовое состояние предприятия рассматривается как неустойчивое.

На начало отчетного периода:

=

=  =1,45

=1,45

На конец отчетного периода:

=

=  =1,55

=1,55

Поскольку значение показателя больше 1, то текущее финансовое состояние предприятия нельзя рассматривать как неустойчивое.

2.2.2.2 Оценка финансовой устойчивости

Важнейшей характеристикой финансового состояния предприятия является стабильность его деятельности в свете долгосрочной перспективы. Финансовая устойчивость в долгосрочном плане подразумевает финансирование активов преимущественно за счет собственного капитала. Следовательно, финансовая устойчивость характеризуется соотношением собственных и заемных средств. Очень часто финансовую устойчивость показывают в виде структуры пассива; в виде доли заемных средств и доли собственных средств как источника финансирования активов (или запасов и затрат).

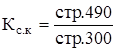

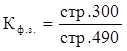

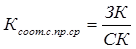

Коэффициент концентрации собственного капитала. Оптимальное значение нижней границы - 60 процентов.

На начало отчетного периода

=

=  =0,94=94%

=0,94=94%

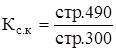

На конец отчетного периода

=

=  =0,92=92%

=0,92=92%

Данный показатель определяет долю концентрации собственного капитала в общей сумме авансированного капитала. Большие значения показателя свидетельствуют о том, что финансовое состояние предприятия устойчиво. Однако нужно иметь в виду, что за отчетный период значение показателя уменьшилось.

Коэффициент финансовой зависимости. Является обратным коэффициенту концентрации собственного капитала.

На начало отчетного периода

К ф.з = 1,06

На конец отчетного периода

К ф.з = 1,09

Рост его в динамике означает рост доли заемного капитала в финансировании предприятия, однако показатель изменился незначительно.

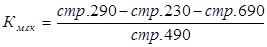

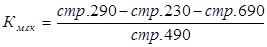

Коэффициент маневренности собственного капитала. Показывает, какая часть собственного капитала используется для финансирования текущей деятельности, а какая часть капитализирована.

На начало отчетного периода  =0,42

=0,42

На конец отчетного периода

=0,44

=0,44

Коэффициент увеличился незначительно.

Коэффициент структуры долгосрочных вложений. Коэффициент показывает, какая часть основных средств профинансирована заемными средствами. Основные средства и капитальные вложения должны приобретаться за счет долгосрочных займов.

На начало отчетного периода

=

=  =0,0017

=0,0017

На конец отчетного периода

=

=  =0,0012

=0,0012

Значение показателя изменилось незначительно и оно показывает, что малая часть основных средств профинансирована заемными средствами.

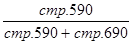

Коэффициент долгосрочного привлечения заемных средств. Характеризует структуру капитала. Рост показателя – негативная тенденция, означает, что предприятие всё сильнее и сильнее зависит от внешних инвесторов.

На начало отчетного периода

=

=  =0,0001

=0,0001

На конец отчетного периода

=

=  =0,0001

=0,0001

Предприятие практически не зависит от внешних инвесторов.

Коэффициент соотношения собственных и привлеченных средств. ,

На начало отчетного периода

= 0,06

= 0,06

На конец отчетного периода

= 0,09

= 0,09

Рост показателя свидетельствует об усилении зависимости предприятия от внешних инвесторов, однако зависимость увеличилась незначительно.

Рассчитаем собственный оборотный капитал (СОК).

СОК =Собственный капитал + Долгосрочные займы – Основной капитал=П4+П3-А4

СОК должен быть больше 0.

На начало отчетного периода

СОК=9460+1-2950= 3974

На конец отчетного периода

СОК=9695+1-2941= 4285

Увеличение СОК в динамике соответствует улучшению финансовой устойчивости.

Поскольку СОК>0 и СОК>А3, то финансовая устойчивость характеризуется как абсолютная.

Рассчитывать источники финансирования запасов (ИФЗ) нет необходимости.

Дата: 2019-04-23, просмотров: 315.