Графически схему формирования конечного финансового результата можно представить следующим образом (рис. 2.5).

Прибыль (убыток) от реализации продукции (работ, услуг) определяется как разница между выручкой от реализации продукции (работ, услуг) в действующих ценах без налога на добавленную стоимость и акцизах и затратами на ее производство и реализацию.

Рис. 2.2 – Блок-схема формирования конечного финансового результата

К числу показателей, призванных характеризовать деловую активность предприятия относятся - коэффициент оборачиваемости оборотного капитала, коэффициент оборачиваемости дебиторской задолженности и т.д.

Оборачиваемость дебиторской задолженности может быть выражено либо как среднее число оборотов дебиторской задолженности за год, либо как среднее число дней необходимых для сбора задолженности.

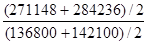

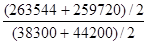

Оборачиваемость дебиторской задолженности подсчитывается путем деления выручки от продаж на среднюю величину дебиторской задолженности:

Nдз =  (2.17)

(2.17)

где Nдз - число оборотов дебиторской задолженности;

В – выручка (стр. 010 ф. №2)

ДЗ – дебиторская задолженность = ДЗ краткосрочная + ДЗ долгосрочная = стр. 240 + стр. 230 ф. №1

Nдз0 =  = 2,0

= 2,0

Nдз1 =  = 2,3

= 2,3

Оборачиваемость дебиторской задолженности за отчетный период повысилась.

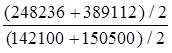

Вторым показателем призванным оценить ликвидность дебиторской задолженности является средний срок ее погашения, он определяется по формуле:

Одз =  (2.18)

(2.18)

Одз0 =  = 182,5 дней

= 182,5 дней

Одз1 =  = 158,7 дней

= 158,7 дней

Количество дней оборота дебиторской задолженности соответственно сократилось.

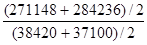

В число показателей деловой активности предприятия входит и коэффициент оборачиваемости кредиторской задолженности или среднее число дней погашения кредиторской задолженности. Характеризует на сколько быстро предприятие оплачивает свои счета.

Средняя оборачиваемость кредиторской задолженности определяется по формуле

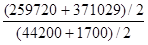

Nкз =  (2.19)

(2.19)

где В – выручка (стр. 010 ф. №2)

КЗ – кредиторская задолженность (стр. 620)

Nкз0 =  = 7,4

= 7,4

Nкз1 =  = 8,6

= 8,6

Оборачиваемость кредиторской задолженности за отчетный период повысилась.

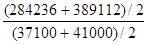

Вторым показателем призванным оценить ликвидность кредиторской задолженности является средний срок ее погашения, он определяется по формуле:

Окз =  (2.20)

(2.20)

Окз0 =  = 49,3 дней

= 49,3 дней

Окз1 =  = 42,4 дней

= 42,4 дней

Количество дней оборота кредиторской задолженности соответственно сократилось.

Для эффективности работающего предприятия должны соблюдаться следующие соотношения:

Nдз > Nкз,

На ООО «МАСТЕРНЕТ УРАЛ ГРУПП» это неравенство не выполнено

2,0<7,4

2,3 8,6

Срок погашения дебиторской задолженности должен быть

Одз < Окз,

На ООО «Мастернет Урал Групп» это неравенство не выполнено

182,5 > 49,3

158,7 >42,4

Наиболее часто применяемыми показателями деловой активности предприятия служат коэффициенты оборачиваемости запаса. Эти показатели выражаются либо количествами раз оборачиваемости запаса, либо числом дней оборачиваемости запаса, названные коэффициенты отражают как часто оборачиваются запасы при обеспечении объема продаж.

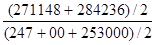

Оборачиваемость запасов определяется по формуле

Nкз =  (2.21)

(2.21)

где Сс – себестоимость (стр. 020 ф. №2)

З – запасы (стр. 210)

Nз0 =  = 6,3

= 6,3

Nз1 =  = 13,7

= 13,7

Оборачиваемость запасов в отчетном году значительно повысилась, что является положительным моментом в плане уменьшения доли средств, связанной в этой наименее ликвидной группе активов.

Вторым показателем является среднее число дней запаса, он определяется по формуле:

Окз =  (2.22)

(2.22)

Оз0 =  = 57,9 дней

= 57,9 дней

Оз1 =  = 26,6 дней

= 26,6 дней

Оборачиваемость запасов характеризует эффективность закупок на производство и продажу продукции. На ООО «Мастернет Урал Групп» наблюдается высокий показатель оборачиваемости запасов.

Завершающим показателем в системе оценке деловой активности предприятия является коэффициент использования активов.

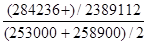

Nа =  (2.24)

(2.24)

Где А – активы (стр. 300) = Внеоборотные активы (стр. 190) + Оборотные активы (стр. 290).

Nа0 =  = 1,1

= 1,1

Nа1 =  =1,3

=1,3

Данный коэффициент показывает, что эффективность, с которой активы предприятия генерируют в продаже высокая.

Среднее число дней оборачиваемости активов определяется по формуле:

Оа =  (2.25)

(2.25)

Оа0 =  = 331,8 дней

= 331,8 дней

Оа1 =  = 280,8 дней

= 280,8 дней

Для ООО «МАСТЕРНЕТ УРАЛ ГРУПП» характерна низкая оборачиваемость активов.

Полученные данные занесем в таблицу 2.12.

Таблица 2.12

Показатель эффективности деятельности и деловой активности предприятия

| Показатель | 2004 год | 2005 год |

| Коэффициент оборачиваемости дебиторской задолженности | 2,0 | 2,3 |

| Средний срок погашения дебиторской задолженности, дни | 182,5 | 158,7 |

| Коэффициент оборачиваемости кредиторской задолженности | 7,4 | 8,6 |

| Средний срок погашения кредиторской задолженности, дни | 49,3 | 42,4 |

| Коэффициент оборачиваемости запасов | 6,3 | 13,7 |

| Среднее число дней запаса, дни | 62,08 | 1,67 |

| Коэффициент использования активов | 1,1 | 1,3 |

| Среднее число дней оборачиваемости активов, дни | 331,8 | 280,8 |

Оборачиваемость активов во многом определяется рыночными условиями, в которых действует предприятие, и характеризует его успехи в сфере маркетинга, а также профессионализмом менеджеров, управляющих активами.

Таким образом, увеличение коэффициента оборачиваемости дебиторской задолженности свидетельствует об увеличении срока погашения дебиторской задолженности и оценивается отрицательно. Хотя средний срок погашения данного вида задолженности сократился с 182 дней до 141. Увеличение коэффициента оборачиваемости кредиторской задолженности означает увеличение скорости оплаты задолженности предприятия, снижение роста покупок, осуществляемых за счет коммерческого кредита. Средний срок возврата долгов кредиторам сократился. Скорость оборота всех мобильных средств увеличилась. Снижение скорости оборотов запасов предприятия говорит об увеличении производственных запасов и незавершенного производства. Средняя продолжительность оборота за отчетный период сократилась, что говорит об увеличении оборачиваемости активов организации.

Предприятию необходимо повысить оборачиваемость активов предприятия за счет повышения коэффициента оборачиваемости активов. Этого можно достичь либо путем увеличения интенсивности продаж, либо за счет ценовой конкуренции, повышения качества продукции, послепродажного обслуживания и т. п.

Руководству предприятия необходимо контролировать состояние расчетов с покупателями и заказчиками.

Необходимо расширить круг потребителей оказываемых исследуемым предприятием услуг с целью уменьшения риска неуплаты одним или несколькими крупными заказчиками.

Также можно использовать систему скидок при долгосрочной оплате услуг.

Кроме того, желательно понизить оборачиваемость срока погашения кредиторской задолженности. Для этого необходимо следить за соотношением кредиторской и дебиторской задолженности.

Значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия, делает необходимым для погашения возникающей кредиторской задолженности привлечение дополнительных источников финансирования.

Необходимо контролировать состояние расчетов по просроченным задолженностям.

Рекомендуется также расширить систему авансовых платежей, ведь в условиях инфляции любая отсрочка платежа приводит к тому, что организация реально получает лишь часть стоимости выполненных работ.

Дата: 2019-05-28, просмотров: 391.