Данный раздел разработки коммерческого предложения включает все основные расчеты по организации производственного процесса по выпуску и сбыту продукта, в соответствии с намеченными целями бизнес - проекта.

Структура организационно-экономического обоснования производства товара выглядит следующим образом:

- производственный план;

- маркетинговый план;

- управление и организация;

- план по рискам.

Рассмотрим последовательно каждый элемент организационно-экономического обоснования.

Производственный план

В данном разделе описываются все производственные аспекты, в частности месторасположение, режим работы, объем выпуска и другие моменты, связанные с производством.

Производственный план, в соответствие с рассчитанным ранее объемом реализации, на ближайшие три года – 2009 - 2011 представлен в приложении И.

Место для расположения производства – отдельно стоящее здание, располагающееся на одной из площадок, принадлежащей ООО «Парнас-Плюс».

В настоящий момент ООО «Парнас-Плюс» обладает значительным количеством оборудования, которое может быть использовано для производства современных охранных систем (ООО «Парнас-Плюс», в 2007 году производило закупку оборудования на подобный проект, но он так и не был осуществлен, вследствие форс-мажорных обстоятельств), но т.к. внедряемая разработка представляет собой цифровую систему, то ООО «Парнас-Плюс» требуется закупить соответствующее оборудование.

На рынке страны сейчас очень большой ассортимент предложений по продаже производственного оборудования. В результате, после проведения анализа рынка предложения оборудования, выбор специалистов компании был остановлен на корейском производителе – «Shisuki», который предоставляет полный комплекс оборудования с необходимым уровнем сопровождения (сервиса). Комплекс оборудования обеспечивает производство систем видеонаблюдения, обозначенных в производственной программе.

Техническое описание комплекса достаточно сложное, поэтому в данной работе, для наиболее доступного изображения выделим основные узлы, которые позволяет выпускать данный комплекс:

- компрессор видеоизображений; система видеоархива; распределитель видеоданных; детектор движения.

Остальные составляющие цифровой системы безопасности являются для ООО «Парнас-Плюс» комплектующими и приобретаются на российском рынке.

Мощность приобретаемого оборудования достаточно высока и в настоящий момент времени значительно превышает требуемые нормы.

Помимо производственного оборудования, каждое предприятие неизбежно несет административные затраты, соответственно, для обслуживания производства необходимо приобрести дополнительную оргтехнику и офисную мебель, что является результатом, вследствие внедрения проекта, появления новых рабочих мест.

Оргтехнику предполагается приобрести у уже зарекомендовавшего себя партнера – ООО «ТехноСити» - стоимость одного полного комплекта 18200 руб.; офисная мебель также приобретена у известного поставщика – ООО «Кара-Даг», в количестве двенадцати комплектов. Потребность в основных производственных фондах (ОПФ) и ее динамика в течение рассматриваемого периода приведена в приложении 8, т.е. оно содержит первоначальную величину инвестиций, необходимых на приобретение комплекса оборудования для производства систем видеоконтроля, а также последующие капиталовложения.

Кроме приведенных затрат на покупку основных фондов, ООО «Парнас-Плюс» необходимо сертифицировать системы видеонаблюдения, для этого необходимо изготовить пробные образцы продукции, которые должны быть направлены в сертифицирующий орган, только после завершения процедуры сертифицирования, предприятие имеет право на реализацию систем видеонаблюдения. Однако процедуру подтверждения сертификата необходимо повторять не реже одного раза в год.

Величина единовременных капитальных затрат ООО «Парнас-Плюс» представлена в таблице 3.3.

Таблица 3.3 - Единовременные капитальные затраты на осуществление проекта тыс. руб.

| Наименование статьи капитальных вложений | Стоимость |

| Комплект производственного оборудования | 1200 |

| Офисный компьютер + принтер | 218,4 |

| Офисная мебель | 55,08 |

| Санитарно-гигиеническое заключение | 18 |

| ВСЕГО: | 1491,48 |

Кроме того, чтобы рассчитать, помимо необходимых основных фондов, потребность в материалах и комплектующих, построим таблицу 3.4.

Примечание к таблице 3.4: в графу прочие включены также расходы на обеспечение производства электроэнергией, топливом, водой, теплом и т.п. При расчете стоимости сырья и вспомогательных материалов на последующие годы заложен инфляционный коэффициент в размере 7%.

Таким образом, для производства обозначенного производственной программой количества систем видеонаблюдения, необходимо получить от инвестора 1500 тыс. руб. на приобретение основного и вспомогательного оборудования, а также, 1245000 тыс. руб., на приобретение материалов, требующихся для годового производства цифровых систем видеонаблюдения. Т.е., для полного оснащения производства и его запуска потребуется сумма инвестиций в размере 1246500 тыс. руб.

Организационный цикл производства цифровых систем видеонаблюдения требует расчета необходимого штата работников, а также фонда оплаты труда (ФОТ) и отчислений во внебюджетные фонды. Подробный расчет и динамика численности персонала и оплаты труда приведена в приложении К.

Целью организации любого производства является получение прибыли. Составляющим прибыль показателем является выручка от реализации готовой продукции, уменьшенная на себестоимость продукции. Чтобы оценить рентабельность вновь создаваемого производства, рассчитаем калькуляцию себестоимости. Формирование данного показателя, а также его динамика, в течение рассматриваемого периода представлена в приложении Л.

Анализируя данную таблицу, можно сделать вывод, что с ростом объема производства и реализации прибыль предприятия постепенно увеличивается. Это, прежде всего, связано с ростом производства, а также с делением издержек на постоянные и переменные (рассматриваемое производство не является материалоемким, т.к. основная часть затрат приходится на сырьевые компоненты, следовательно доля постоянных затрат в результирующей сумме невелика). Для производства видеосистем постоянными будут являться: амортизационные отчисления, арендная плата и оплата услуг санитарно-гигиенической службы. Все остальные затраты, включаемые в себестоимость продукции являются переменными. Суммарный удельный вес постоянных затрат в выручке предприятия от реализации в 2010 году по сравнению с 2008 снизится в полтора раза: 0,09 % - в 2008 г., а в 2010 уже – 0,06%. Динамика показателей удельных весов приведена в приложении 10/1 (там же рассчитан показатель рентабельности – так называемой затратной рентабельности, т.е. прибыль, приходящаяся на каждый рубль издержек).

Как видно из приложения Л, данное производство характеризуется значительной положительной динамикой, выпуск цифровых систем видеонаблюдения имеет очень высокий показатель рентабельности, что позволяет получить очень высокую отдачу, и, соответственно, вернуть инвестированные средства.

Рост реализации, а вслед за ним и составляющих ее показателей – себестоимости и чистой прибыли показан в приложении Л. Из приведенных данных видно, что рост чистой прибыли превышает рост себестоимости производства продукции, следовательно, наибольший темп роста принадлежит показателю рентабельности, что положительно характеризует рассматриваемое производство; рост чистой прибыли является фундаментом финансовой устойчивости ООО «Парнас-Плюс».

План маркетинговой деятельности. Рассмотрим в данном разделе стратегию маркетинга, направляющими которой являются решения вопросов выбора системы распространения, политики ценообразования, а также сбыта готовой продукции.

Учитывая специфику продукта и основываясь на проведенном анализе, при реализации проекта для достижения максимального результата необходимо сосредоточить основные усилия на прямом маркетинге. Такой маркетинг не требует больших финансовых ресурсов, однако нуждается в хорошей координации работ. Основной упор будет делаться на прямую почтовую рассылку предложений потенциальным клиентам. Сотрудники компании будут регулярно посещать коттеджные поселки, расположенные в окрестностях города и предлагать потенциальным клиентам ознакомиться с системой.

В течение первого года большинство продаж будет осуществляться непосредственно сотрудниками фирмы. Однако потенциальными и действующими дилерами систем являются фирмы, осуществляющие монтаж и наладку систем безопасности, соответствующие подразделения МВД, объем продаж через которых будет возрастать.

Одним из наиболее сильных стимулирующих факторов является возможность предложения клиенту базовой комплектации системы с широким набором дополнительных опций. По мере развития проекта и создания дистрибьюторской сети в объеме продаж будет возрастать доля процессорных блоков данной системы. Это потребует перехода на более широкую и агрессивную рекламу в различных средствах массовой информации. Т.е., все управленческие силы предприятия в период с 2009 по 2011 год будут направлены на усиление финансовой устойчивости предприятия и на максимизацию финансового результата.

Политика ценообразования на продукцию заключается в ориентации на потребителя. Базируясь на опыте работы ООО «Парнас-Плюс» на строительном рынке и, зная темпы роста сопутствующих рынков, на продукцию, предлагаемую к производству данным планом, новое подразделение ООО «Парнас-Плюс» может заложить достаточно высокий норматив прибыльности (высокий в сравнении с большинством стандартных предложений, но не для сферы инновационных разработок). Ценовая политика – основные ее вопросы отражены в приложении М.

Данный бизнес-план не предусматривает появления отдельно выделенной службы формирования спроса и стимулирования сбыта, т.к. планируемое производство является структурным подразделением действующего предприятия, в структуре которого эти функции выполняются группой специалистов по продажам.

Управление и организация. Форма организационно-правовой деятельности предприятия – общество с ограниченной ответственностью. В плане персонала рассмотрено штатное расписание. Для потребностей подразделения наиболее приемлемой является линейно-функциональная структура управления, представленная на рисунке 3.1.

План по рискам. Он должен предусматривать конкретные решения руководителя вследствие возникновения причин, отрицательно влияющих на финансовый результат деятельности предприятия.

Наиболее значимым риском для ООО «Парнас-Плюс» является законодательный риск – он обусловлен возможностью резкого изменения различных законодательных актов, влияющих на финансово-хозяйственную деятельность предприятия. Как со стороны изменения налогового бремени, так и со стороны снижения дотирования отдельных отраслей народного хозяйства, особенно отрасли сельского хозяйства (т.к. предприятия зависит от сырьевой обеспеченности). Влияние прочих рисков – ничтожно в сравнении с вышеуказанным. А влияние законодательного риска наиболее трудно предсказуемое в условиях России.

Также весомым риском для предприятия является риск отсутствия потребительского спроса. Но для устранения этого риска, предприятию необходимо разработать грамотную стратегию продвижения товара.

3.4 Разработка финансового плана ООО «Парнас – Плюс» по производству систем видеонаблюдения

Финансовый план является завершающим этапом разработки бизнес-плана. Сначала рассмотрим вопрос распределения чистой прибыли. Из чистой прибыли формируются фонд накопления и фонд потребления. Пропорция распределения – 85% и 15%, соответственно. Такое соотношение продиктовано необходимостью пополнения оборотных средств предприятия, а также необходимостью возврата инвестированных средств (общая сумма инвестиций составила 1246500 тыс. руб.). График погашения задолженности приведен в таблице 3.5. Пути расходования чистой прибыли отражены в приложении Н.

Для того, чтобы оценить денежные потоки и остатки средств на начало и конец периода составляется баланс движения денежных средств, в нем отражаются все поступающие на предприятие средства, и все платежи, производимые им. Баланс движения денежных средств представлен в приложении П.

Таблица 3.5 - Погашение кредита ООО «Парнас-Плюс»

| Период погашения, г. | 2010 | 2011 | 2012 |

| Сумма, т.руб. | 200000 | 500000 | 546500 |

| Проценты за пользование капиталом, т.руб. | 62250 | 62 250 | 62 250 |

Примечание к таблице 3.5: проценты за пользование капиталом составляют 5% от суммы инвестиции. Поскольку ООО «Парнас-Плюс» является одним из наиболее крупных клиентов ОАО «Хантымансийский банк», имеющего хорошую кредитную историю, то проценту по кредиту – невелики.

Данные ООО «Парнас-Плюс» показывают, что плановый баланс денежных средств положительный, т.е. предприятие не будет ощущать дефицита денежных средств в течение планируемого периода. В 2010 г. для осуществления основной деятельности необходимо 2821456 тыс. руб., причем эта потребность возрастает до – 3623864 в 2011 г., что объясняется ростом объемов производства. Но т.к. имеется и остатки денежных средств после всех выплат, причем наблюдается положительная динамика их увеличения, то можно сделать вывод, что для ООО «Парнас-Плюс» нет необходимости в привлечении дополнительных средств в виде краткосрочного кредита. Таким образом, можно сделать вывод, что ООО «Парнас-Плюс» является самостоятельным финансово-устойчивым предприятием в ходе реализации проекта.

Следующим этапом финансового плана является расчет показателей финансово-хозяйственной деятельности предприятия – приложение Р. Помимо показателей выручки и прибыли от реализации, в нем приведены показатели рентабельности производства продукции и показатель рентабельности продаж. Первый представляет собой отношение чистой прибыли к полной производственной себестоимости, а рентабельность продаж показывает долю чистой прибыли в каждом рубле выручки от реализации. План доходов и расходов на 3 года в соответствии с прогнозом тенденций развития отрасли отражает, что в течение 2009-2011 гг. предприятие, несмотря на рост издержек, будет получать устойчивую прибыль, рентабельность продукции и продаж в динамике увеличивается, что является положительной тенденцией.

Для того, чтобы проверить правильность учета планируемых источников средств и их распределения составляется финансовый план, т.е. баланс доходов и расходов – «шахматка» (приложение С), в которой по горизонтали отражаются возможные источники средств (прибыль, амортизация и др.), а по вертикали – направление использования средств (платежи в бюджет, арендная плата и др.) Таким образом, столбцы по вертикали показывают распределение средств по каждой статье доходной части финансового плана, а строки по горизонтали – величину поступлений средств из различных источников, направленных на покрытие отдельных статей расходов. Финансовый план ООО «Парнас-Плюс» на 2009-2011 гг. составлен правильно, т.к. общий итог по горизонтали равен общему итогу по вертикали и составил 19792047 тыс. руб. Далее необходимо рассчитать точку безубыточности проекта, для этого нужно построить таблицу 3.6 с показателями финансово-хозяйственной деятельности предприятия.

Таблица 3.6 - Показатели финансово-хозяйственной деятельности ООО «Парнас-Плюс», тыс. руб.

| Показатели | 2009 | 2010 | 2011 |

| 1. Цена еденицы, (без НДС) | 61,82 | 67,01 | 74,96 |

| 2. Полная себестоимость, ВСЕГО | 1 248 431 | 1 629 568 | 1 894 475 |

| - в т.ч. условно-постоянные затраты | 1 125 | 1 135 | 1 140 |

| - в условно-переменные затраты | 1 247 306 | 1 628 432 | 1 893 335 |

| 3. Объем реализации, ед. | 49 602 | 57 234 | 61 259 |

| 4. Функция затрат на производство продукции | 1 248 431 | 1 629 568 | 1 894 475 |

| 5. Функция выручки | 3 066 427 | 3 835 324 | 4 591 880 |

| 6. Значение критического объема производства | 18 | 17 | 15 |

| 7. Выручка при критическом объеме производства | 1 126 | 1 136 | 1 140 |

| 8. Запас финансовой прочности | 1 247 305 | 1 628 432 | 1 893 334 |

Критический объем производства (Vкр) определен по формуле (3.1).

Vкр = УПЗ / ( Ц-УППЗ), (3.1)

где УПЗ – сумма условно-постоянных затрат;

Ц – цена единицы продукции предприятия;

УППЗ – сумма условно-переменных затрат на единицу продукции.

Запас финансовой прочности определяется как разница между планируемым размером выручки и размером пороговой выручки и отражает, до какого размера можно снижать объем производства и не нести при этом убытков.

По данным таблицы 3.6, объем выпуска продукции на предприятии с начала производства больше критического объема, соответственно, предприятие имеет и запас финансовой прочности. Производство предприятия не является капиталоемким, поэтому запас финансовой прочности очень высок.

Для расчета даты, когда проект начнет приносить прибыль необходимо сопоставить критический объем производства с однодневным выпуском продукции: 50 / (49602 / 360) = 0,36 дней. Т.е., по прошествии 0,36 дней от начала запуска производства цифровых систем видеонаблюдения, каждая проданная система уже начнет приносить прибыль (т.е. срок окупаемости, ввиду нефондоемкости данного проекта – ничтожен).

На основании данных, представленных в таблице 3.6, построим график безубыточности, представленный на рисунке 3.2, с целью определения критического объема производства и запаса финансовой прочности ООО «Парнас-Плюс».

Представленное графическое изображение динамики показателей реализации проекта позволяет сделать вывод, что производство цифровых систем видеонаблюдения является очень перспективным проектом, т.к. срок окупаемости из-за малой величины постоянных затрат ничтожно мал.

Основными показателями оценки инвестиционного проекта являются:

1) чистый дисконтированный доход;

2) индекс рентабельности инвестиций;

3) внутренняя норма доходности.

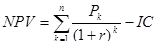

Показатель чистого приведенного дохода сопоставляет величину капитальных вложений (IC) с общей суммой чистых денежных поступлений, генерируемых ими в течение прогнозного периода, и характеризует современную величину эффекта от будущей реализации инвестиционного проекта. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью коэффициента r.

Допустим, что инвестированный капитал (IС) будет генерировать в течение n лет годовые доходы в размере P1, P2, ..., Pn . Тогда NPV можно рассчитать по формуле (3.2).

, (3.2)

, (3.2)

где Pk – денежный поток в k-м году реализации проекта;

r – ставка дисконтирования;

IC – величина исходной инвестиции;

n – срок реализации проекта.

Очевидно, что если: NPV > 0, то проект следует принять; NPV< 0, то проект следует отвергнуть.

Внутренняя норма прибыльности — это такое значение показателя дисконта, при котором современное значение инвестиции равно современному значению потоков денежных средств за счет инвестиций, или значение показателя дисконта, при котором обеспечивается нулевое значение чистого настоящего значения инвестиционных вложений.

Экономический смысл внутренней нормы прибыльности состоит в том, что это такая норма доходности инвестиций, при которой предприятию одинаково эффективно инвестировать свой капитал под IRR% в какие-либо финансовые инструменты или в реальные активы, генерирующие денежный поток, каждый элемент которого, в свою очередь инвестируется под IRR%:

- если значение IRR выше или равно стоимости капитала, то проект принимается;

- если значение IRR меньше стоимости капитала, то проект отклоняется.

Таким образом, IRR является как бы «барьерным показателем»: если стоимость капитала выше значения IRR, то «мощности» проекта недостаточно, чтобы обеспечить необходимый возврат и отдачу денег и, следовательно, проект следует отклонить.

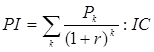

Метод расчета индекса прибыльности (рентабельности) инвестиций (PI) рассчитывается по формуле (3.3).

. (3.3)

. (3.3)

Очевидно, что если:

PI>1, то проект следует принять;

PI<1, то проект следует отвергнуть;

PI=1, то проект ни прибыльный, ни убыточный.

В отличие от чистого современного значения индекс прибыльности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковое значение NPV, либо при комплектовании портфеля инвестиций с максимальным суммарным значением NPV.

На базе таблицы 3.6 построим таблицу 3.7, в которой рассчитаем чистый дисконтированный доход инвестиционного проекта ООО «Парнас-Плюс».

Таблица 3.7 - Чистый дисконтированный доход инвестиционного проекта ООО «Парнас-Плюс» (коэффициент дисконтирования равен 12%)

| Показатели | 2009 | 2010 | 2011 |

| 1. Выручка от реализации | 3 066 427 | 3 835 324 | 4 591 880 |

| 2. Полная себестоимость | 1 248 431 | 1 629 568 | 1 894 475 |

| 3. Денежный поток | 1 817 996 | 2 205 757 | 2 697 406 |

| 4. Инвестиции | 1 246 500 | ||

| 5. Дисконтированный доход | 1 623 211 | 1 758 416 | 1 919 960 |

| 5. Чистый дисконтированный доход | 376 711 | 2 135 127 | 4 055 087 |

Таким образом, чистый дисконтированный доход проекта значительно выше нуля. Тогда индекс рентабельности инвестиций составит:

PI = (1623211 + 1758416 + 1919960) / 1246500 = 3,25.

IRR проекта очень высокая, срок окупаемости незначительный – 0,36 дня, вследствие чего расчет IRR нецелесообразен.

С целью оценки финансово-экономических результатов проекта составляется прогнозный баланс активов и пассивов предприятия ООО «Парнас-Плюс» на 2009-2011 г. (приложение Т). Для вновь проектируемого проекта, которым является производство цифровых систем видеонаблюдения прогнозный баланс составлен методами прямого счета и «пробки» (для балансирования сумм по активу и пассиву баланса). Анализируя данные приложения 15, можно сделать вывод, что «пробка» весь планируемый период расположена в пассиве баланса. Это говорит о том, что необходимо изыскивать средства для дополнительного финансирования проекта.

Учитывая график погашения инвестиций, можно утверждать, что в следующем, превышающем срок проекта, – 2012 году, ООО «Парнас-Плюс» может зарабатывать средства для дальнейшего расширения бизнеса и внедрения новых проектов, т.к. отрасль, в которой сосредоточены интересы компании имеет очень высокую степень прогресса.

Таким образом, поскольку показатели проекта позволяют говорить о высокой рентабельности нового производства, то можно утверждать, что стабильный поток денежных ресурсов, генерируемый проектом, является гарантом повышения общего уровня эффективности деятельности ООО «Парнас-Плюс».

ЗАКЛЮЧЕНИЕ

Цель выпускной квалификационной работы заключалась в исследовании особенностей инвестиционной деятельности предприятия и ключевых направлений повышения ее эффективности на современном этапе развития.

Инвестиционная деятельность предприятия на современном этапе развития менеджмента базируется на принципах стратегического управления. Инвестиционная стратегия, является эффективным инструментом перспективного управления инвестиционной деятельностью предприятия, представляет собой концепцию ее развития и в качестве генерального плана осуществления инвестиционной деятельности предприятия определяет: приоритеты направлений инвестиционной деятельности; формы инвестиционной деятельности; характер формирования инвестиционных ресурсов предприятия; последовательность этапов реализации долгосрочных инвестиционных целей предприятия; границы возможной инвестиционной активности предприятия по направлениям и формам его инвестиционной деятельности; систему формализованных критериев, по которым предприятие моделирует, реализует и оценивает свою инвестиционную деятельность.

Во второй главе работы был проведен анализ инвестиционной деятельности ООО «Парнас-Плюс», которая находится на рынке строительных услуг не одно десятилетие и обладает оборудованием, технологиями и соответствующем квалифицированным персоналом для выполнения самого разного спектра строительно-монтажных работ.

Анализ показателей инвестиционной деятельности предприятия позволил сделать вывод, что для повышения эффективности деятельности ООО «Парнас-Плюс» необходимо повысить инвестиционную активность компании. Основной целью инвестиционной политики ООО «Парнас-Плюс» должно стать создание условий для привлечения инвестиций в эффективные и конкурентоспособные инвестиционные проекты предприятия, на основе которых возможен рост собственного инвестиционного потенциала компании.

В результате чего, в третьей главе дипломного исследования на основе проведенного анализа инвестиционного потенциала ООО «Парнас-Плюс», представлена разработка инвестиционного проекта организации производства цифровых систем видеонаблюдения, который является ключевым направлением повышения эффективности деятельности предприятия на современном этапе его развития в результате диверсификации его бизнес-портфеля.

Цель работы фирмы – более полное удовлетворение потребностей рынка систем безопасности в качественном и новом продукте ХХI века. Данный проект предполагается осуществить на базе привлеченных инвестиций в ОАО «Хантымансийский банк» (общая сумма испрашиваемого кредита 1246,5 млн. руб.).

Разработанное технико-экономическое обоснование проекта содержит все основные показатели, характеризующие предлагаемое производство систем видеонаблюдения. Производство систем видеонаблюдения обладает очень высокой привлекательностью для инвесторов, поскольку представленный бизнес-проект генерирует высокие показатели прибыльности и рентабельности (1381 тыс. руб. и 82% - уже в первый год реализации проекта), имеющие существенные тенденции к росту, начиная с самого начала реализации проекта, такой прогноз является следствием устойчивого спроса на продукцию ООО «Парнас-Плюс».

Проведенный расчет показателей проекта позволяет говорить о высокой рентабельности нового производства, вследствие чего можно утверждать, что стабильный поток денежных ресурсов, генерируемый проектом, является гарантом повышения общего уровня инвестиционной привлекательности ООО «Парнас-Плюс».

Дата: 2019-05-28, просмотров: 286.