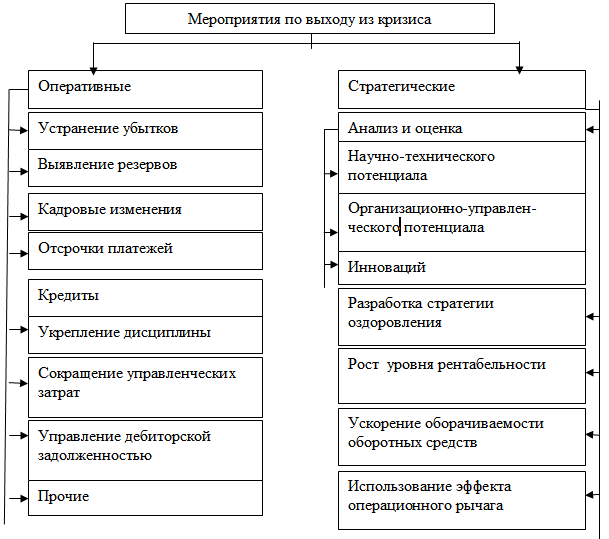

Мероприятия по выходу из кризисной и предкризисной ситуации на предприятии могут быть оперативными и стратегическими, которые, в свою очередь, подразделяются на разнообразные методы.

Схема 1 –Мероприятия по выходу из кризиса

В первую очередь, необходима разработка стабилизационной программы. В стабилизационную программу должен входить комплекс мероприятий, направленных на восстановление платежеспособности предприятия. Сроки ее осуществления для предприятия, находящегося в зоне «ближнего» банкротства, крайне ограничены, так как резервных фондов у него уже, как правило, нет.

При переходе предприятия в кризисное состояние в краткосрочном аспекте критерием становится максимизация, или экономия денежных средств. При этом максимизация денежных средств может и должна осуществляться мерами, не приемлемыми с позиций обычного управления. Антикризисное управление допускает любые потери (в том числе и будущие), ценой которых можно добиться восстановления платежеспособности предприятия сегодня.

Сущность стабилизационной программы заключается в маневре денежными средствами для заполнения разрыва между их расходованием и поступлением. Маневр осуществляется как уже полученными и материализованными в активах предприятия средствами, так и теми, что могут быть получены, если предприятие переживет кризис. Заполнение «кризисной ямы» может быть осуществлено и увеличением поступления денежных средств (максимизацией), и уменьшением текущей потребности в оборотных средствах (экономией). Увеличение денежных средств основано на переводе активов предприятия в денежную форму. Продажа дебиторской задолженности очевидна и предпринимается в настоящее время многими предприятиями. Продажа запасов готовой продукции сложнее, – во-первых, предполагает продажу с убытками, а во-вторых, ведет к осложнениям с налоговыми органами. Однако, как уже отмечалось, суть стабилизационной программы заключается в маневре денежными средствами. Убытки в данном случае представляют собой жертвование частью полученных в прошлом денежных средств, а проблемы с уплатой налогов при такой реализации закрываются уменьшением возможных будущих поступлений.

Уменьшение текущих финансовых потребностей. На практике оно осуществимо только через те или иные формы реструктуризации долговых обязательств, что зависит от доброй воли кредиторов предприятия. Сама по себе реструктуризация долгов не является специфическим инструментом антикризисного управления, так как может применяться и при относительно благополучном состоянии предприятия-должника. Однако кризисная ситуация, с одной стороны, несколько облегчает реструктуризацию долгов, с другой – оправдывает такие формы антикризисного управления, которые в нормальном состоянии неудовлетворительны.

Выкуп долговых обязательств с дисконтом – одна из наиболее желательных мер. Кризисное состояние предприятия-должника обесценивает его долги, поэтому и возникает возможность выкупить их со значительным дисконтом. Тонкость данного решения в рамках стабилизационной программы заключается в условиях, на которых можно провести выкуп.

Важнейшей задачей финансового оздоровления является минимизация текущих затрат, прежде всего коммунальных платежей. Данные меры направлены на сокращение потоков обязательств и дефицита денежных средств.

Меры финансового оздоровления, направленные на реструктуризацию кредиторской задолженности предприятия, в том числе и просроченной, могут предусматривать следующие процедуры:

– отсрочки и рассрочки платежей;

– зачет взаимных платежных требований (взаимозачет);

– переоформление задолженности в виде займа;

– продажу долговых обязательств;

– перевод краткосрочных обязательств в долгосрочные.

Разработка стратегии и программы действий. Разработка стратегии и программы действий по ее осуществлению означает переход от реактивной формы управления (принятие управленческих решений как реакция на текущие проблемы, на полученные отрицательные результаты – «плестись в хвосте событий») к управлению на основе анализа и прогноза. Выработка стратегии осуществляется на основе прогнозов развития рынков выпускаемой продукции, оценки потенциальных рисков, анализа финансово-хозяйственного состояния и эффективности управления, анализа сильных и слабых сторон предприятия.

Стратегия предприятия включает в себя:

1) Стратегию поведения на рынке (выбор районов влияния, занимаемая доля рынка, группы потребителей, выбор стратегии деятельности – конкуренция, расширение рынка; ценовая стратегия – лидерство по издержкам, дифференциация, ниша и т. Д.).

2) В соответствии со стратегией рыночного поведения определяется система действий (или политик):

– снабженческо-сбытовая;

– ценовая;

– финансовая;

– кадровая и управление персоналом;

– разрабатывается программа мер, обеспечивающих ее осуществление.

3)В соответствии с основными направлениями деятельности и избранной стратегией определяется, как должна быть изменена организационно-управленческая структура. При разработке стратегии и программы действий уточняются цели и пути их достижения, делаются более глубокий анализ и более тщательная оценка эффективности и степени риска мероприятий.

Система критериев для оценки удовлетворительности структуры бухгалтерского баланса организации была определена в постановлении Правительства РФ № 498 от 20 мая 1994года (с изменениями от 27.08.1999 года) «О некоторых мерах по реализации законодательных актов о несостоятельности (банкротстве) предприятий», принятом в связи с Указом Президента РФ №2264 от 22.12.1993г.

В соответствии с данным постановлением Федеральное управление по делам о несостоятельности (банкротстве) при Госкомимуществе РФ распоряжением №31-р от 12.08.1994г. утвердило Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса.

Согласно этому Методическому положению анализ и оценка структуры баланса организации проводится на основе показателей:

коэффициента текущей ликвидности ≥2;

коэффициента обеспеченности собственными средствами ≥0,1;

коэффициентов восстановления (утраты) платежеспособности ≥1.

Чтобы организация была признана платежеспособной, значения этих коэффициентов должны соответствовать нормативным.

Согласно Методическим положениям, если хотя бы один из этих коэффициентов имеет значение меньше нормативного, то рассчитывается коэффициент восстановления платежеспособности.

Для увеличения рентабельности собственных средств нужно увеличивать как чистую прибыль, так и сумму собственных средств или привлекать заемные средства на выгодных условиях, чтобы их привлечение способствовало увеличению рентабельности собственных средств, а не ее уменьшению.

Для увеличения собственных оборотных средств необходимо:

- нарастить собственный капитал (увеличив уставный капитал, нераспределенную прибыль и резервы, повысив рентабельность с помощью контроля затрат и агрессивной коммерческой политики);

- внедрить долгосрочные заимствования;

- увеличить объем продаж и прибыли при рациональном управлении последней.

Повысить объем собственных финансовых ресурсов можно также путем сокращения суммы постоянных расходов на содержание управленческого персонала, ремонт основных средств. Нужно проанализировать использование прибыли: сокращение доли участия работников в прибыли, отчисление в резервный и страховые фонды следует рассматривать как потенциальный резерв пополнения собственных оборотных средств предприятия.

Одним из главных условий нормальной деятельности предприятия является обеспеченность денежными средствами, оценить которую позволяет анализ денежных потоков. Необходимо, чтобы суммы поступлений средств было достаточно как минимум для покрытия всех расходов, связанных с реализацией продукции.

Приведем в табличной форме перечень краткосрочных и долгосрочных мер общего характера, принятие которых позволит увеличить поток денежных средств предприятии.

Эффективное управление ассортиментом продукции позволяет увеличить прибыль и поток денежных средств. Ресурсы предприятия ограничены, следовательно, продавать необходимо только то, что приносит достаточную прибыль и стабильный поток денежных средств.

Для принятия решения относительно ассортимента, объема продаж и цены недостаточно только финансовой информации, необходима оценка внешних условий деятельности предприятия – рынок. Необходимо очень тщательно изучить спрос потребителей, их вкусы, ориентиры, ценности, а также финансовые возможности, т.е. платежеспособность населения.

В целях максимизации потока денежных средств, предприятию следует разработать системы договоров с гибкими условиями относительно сроков и форм оплаты с покупателями.

Таблица 3- Меры по увеличению потока денежных средств

| Увеличение притока денежных средств | Уменьшение оттока денежных средств | |

| Краткосрочные меры | - Рационализация ассортимента продукции (т.е. продажа запасных частей по ценам, доступным любому покупателю); - Реструктуризация кредиторской задолженности; - Введение и использование кредитной системы продаж; - Разработка системы скидок для потребителей; - Работа по заявкам (поставка товаров по предварительному заказу); - Привлечение клиентов акциями (подарок в придачу к покупке (сопутствующий товар)). | Сокращение затрат; - Использование скидок поставщиков, т.е. постоянные отлаженные каналы; - Налоговое планирование, т.е. стремление к снижению налога. |

| Долгосрочные меры | - Разработка финансовой стратегии предприятия; - Поиск стратегических партнеров. | - Долгосрочные контракты, предусматривающие скидки или отсрочки платежей. |

Составной частью процесса антикризисного управления предприятием должно являться налоговое планирование, направленное на минимизацию налоговых платежей путем использования всех особенностей налогового законодательства и учета всех возможных налоговых льгот.

Элементами налогового планирования являются:

– Налоговый календарь, предназначенный для четкого прогнозирования и контроля правильности исчисления и соблюдения сроков уплаты в бюджет требуемых налогов, а также представления отчетности без задержек, влекущих за собой штрафные санкции;

– Стратегия оптимизации налоговых обязательств с четким планом реализации этой стратегии;

– Четкое исполнение налоговых и прочих обязательств, недопущение дебиторской задолженности по хозяйственным договорам за отгруженную продукцию (товары, работы, услуги) на срок свыше 4 месяцев;

– Удовлетворительное состояние бухгалтерского учета и отчетности, позволяющее получать правильную информацию о хозяйственной деятельности, в том числе и для целей адекватного налогового планирования.

В составе группы методов налогового планирования необходимо выделить следующие, наиболее эффективные:

– выбор эффективных, с точки зрения налогового планирования, элементов учетной политики предприятия;

– выбор оптимальных, с точки зрения налоговых последствий, форм коммерческих сделок и их правильное юридическое оформление.

– минимизация объекта налогообложения (без учета налоговых льгот);

– использование льгот, связанных с исключением из налогооблагаемой базы определенных элементов объекта налога;

– использование льгот, связанных с понижением налоговой ставки.

Реализация данных методов осуществляется прежде всего в процессе планирования деятельности предприятия и заключения хозяйственных договоров путем анализа их потенциальных налоговых последствий и выбора наиболее эффективного варианта.

| 2.Финансовый анализ деятельности предприятия и предложения по её совершенствованию в условиях кризиса экономики на примере ООО «Виктория-Балтия» |

| 2.1Общая характеристика предприятия и анализ его баланса |

Основана в 1993 году Николаем Власенко, Александром Зарибко и Владимиром Кацманом в Калининграде. Первое время компания и её склады находились на территории казармы 40-х годов XIX века «Кронпринц».

В конце декабря 2008 года компания «Виктория» вошла в список компаний, которые получат господдержку в период кризиса.

По данным на март 2011 года, владельцами компании являлись Николай Власенко (37,41 % акций), Александр Зарибко (32,08 %), Владимир Кацман (28,51 %), ГРИНБЕРГ ИНВЕСТМЕНТС ЛИМИТЕД (Кипр) (2 %). По состоянию на март 2011 года председателем совета директоров компании был Владимир Леонидович Кацман, генеральным директором — Александр Михайлович Зарибко.

В начале февраля 2011 года стало известно о том, что акционеры российской торговой сети «Дикси» договорились с владельцами «Виктории» о покупке последней. Как ожидается, «Дикси» заплатит около 20 млрд руб. (без учета долга «Виктории»). В итоге сделки группа «Меркурий» (основной владелец «Дикси»), как предполагалось, получит 50 % плюс 1 акция в объединённой компании, а нынешние владельцы «Виктории» — чуть меньше 15 %. По оценкам аналитиков, в результате объединения будет создан ретейлер, который займёт третье (пятое с учётом иностранных сетей) место в России по размеру выручки

Компания ООО «Виктория-Балтия» основана в 2005 году. Миссией компании является: «Каждый день радовать наших покупателей отличным сервисом и по-настоящему вкусными и действительно свежими продуктами по справедливой цене».

Видение организации: «Быть самым любимым супермаркетом, славящимся своей свежей продукцией и домашней едой».

ООО «Виктория-Балтия» осуществляет следующие виды деятельности:

1)Основной вид деятельности; Торговля розничная преимущественно пищевыми продуктами, включая напитки, и табачными изделиями в неспециализированных магазинах.

2) Дополнительные виды деятельности: Производство минеральных вод; Производство безалкогольных напитков ароматизированных и/или с добавлением сахара, кроме минеральных вод; Забор, очистка и распределение воды; Строительство автомобильных дорог и автомагистралей; Строительство железных дорог и метро; Деятельность агентов по оптовой торговле пищевыми продуктами, напитками и табачными изделиями; Деятельность агентов по оптовой торговле безалкогольными напитками; Торговля оптовая продуктами из мяса и мяса птицы; Торговля оптовая хлебобулочными изделиями; Торговля оптовая прочими пищевыми продуктами Торговля оптовая неспециализированная; Торговля розничная замороженными продуктами в неспециализированных магазинах; Торговля розничная прочая в неспециализированных магазинах; Торговля розничная непродовольственными товарами, не включенными в другие группировки, в специализированных магазинах; Деятельность стоянок для транспортных средств; Деятельность по упаковыванию товаров.

Уставный капитал ООО «Виктория-Балтия» составляет 31 100 000 рублей.

ООО «Виктория-Балтия» работает с такими крупными компаниями, как «Великолукский мясокомбинат», «Мираторг», «Залесский фермер», «Балтптицепром», ОАО «Молоко» и т.д.

Таблица 4- Реквизиты ООО «Виктория-Балтия»

| Реквизит | Расшифровка |

| Адрес | 236035, Калининградская область, город Калининград, Московский проспект, дом 183а |

| ИНН | 3905069220 |

| КПП | 390601001 |

| ОКПО | 78636673 |

| ОГРН | 1053900175207 |

| БИК | 042748001 |

| Телефон(ы) | (401) 235-40-40, (354) 070-12-75 |

| e-mail: | XSOKOLOVA@VICTORIA-GROUP.RU |

Бухгалтерский баланс и отчет о финансовой деятельности ООО «Виктория-Балтия» представлены в приложении 1 и приложении 2 соответственно.

Произведем горизонтальный и вертикальный анализы бухгалтерского баланса за 2015-2016 годы.

Таблица 5- Сравнительный аналитический баланс активов предприятия за 2015-2016 годы

|

Статья баланса |

Код строки | Горизонтальный анализ*, тыс.руб, | Вертикальный анализ, % | ||||

| на конец 2015 | на конец 2016 | абсол. Измен. | На конец 2015 | на конец 2016 | абсол. Измен. | ||

| АКТИВ | |||||||

| I. Внеоборотные активы | |||||||

| Нематериальные активы | 1110 | 23772 | 89869 | 66097 | 0,24 | 0,76 | 3,60 |

| И т.д. | |||||||

| Итого по разделу I | 1100 | 5846149 | 7286337 | 1440188 | 58,04 | 61,17 | 78,28 |

| II. Оборотные активы | |||||||

| Запасы | 1210 | 2434330 | 22596551 | -174675 | 24,17 | 189,68 | -9,50 |

| Налог на добавленную стоимость по приобретенным ценностям | 1220 | 120155 | 102061 | -18094 | 1,20 | 0,86 | -0,99 |

| Дебиторская задолженность | 1230 | 1158877 | 1573801 | 414924 | 11,51 | 13,22 | 22,56 |

| И т.д. | |||||||

| Итого по разделу II | 1200 | 4227233 | 4626985 | 399752 | 41,97 | 38,34 | 21,73 |

| БАЛАНС | 1600 | 10073382 | 11913322 | 1839940 | 100 | 100 | 100 |

Таблица 6- Сравнительный аналитический баланс пассивов предприятия за 2015-2016 годы

|

Статья баланса |

Код строки | Горизонтальный анализ, тыс. руб. | Вертикальный анализ, % | ||||

| на конец 2015 | на конец 2016 | абсол. Измен. | На конец 2015 | на конец 2016 | абсол измен. | ||

| ПАССИВ | |||||||

| III. Капитал и резервы | |||||||

| Уставный капитал (фонд) | 1310 | 31100 | 31100 | 0 | 0,31 | 0,27 | 0 |

| Собственные акции, выкупленные у акционеров | 1320 | 0 | 0 | 0 | 0 | 0 | 0 |

| И т.д. | |||||||

| Итого по разделу III | 1300 | 3270715 | 3096877 | -173838 | 32,47 | 26,99 | -0,95 |

| IV. Долгосрочные обязательства | |||||||

| Заемные средства | 1410 | 858753 | 2022627 | 1163874 | 8,53 | 16,98 | 63,26 |

| Отложенные налоговые обязательства | 1420 | 77006 | 89617 | 12611 | 0,77 | 0,76 | 0,69 |

| И т.д. | |||||||

| Итого по разделу IV | 1400 | 943091 | 2116787 | 1173696 | 9,37 | 17,78 | 63,79 |

| V. Краткосрочные обязательства | |||||||

| Заемные средства | 1510 | 0 | 0 | 0 | 0 | 0 | 0 |

| Кредиторская задолженность | 1520 | 5675826 | 6526548 | 850722 | 56,35 | 54,79 | 46,24 |

| И т.д. | |||||||

| Итого по разделу V | 1500 | 5859576 | 6699658 | 840082 | 58,17 | 56,24 | 45,66 |

| БАЛАНС | 1700 | 10073382 | 11913322 | 1839940 | 100 | 100 | 100 |

По данным проведенных анализов в таблицах 5 и 6 можно сделать следующие выводы:

1)В целом, объем совокупного капитала компании увеличился на 1839940 тыс. руб. (16,50%), что свидетельствует об увеличении масштабов деятельности и достаточно быстром развитии финансово-хозяйственной деятельности;

2)В отчетном году объем капитала, размещенного во внеоборотных активах, увеличился на 1440188 тыс. руб. (78,28%).Данная положительная динамика свидетельствует об увеличении количества постоянных затрат;

3)Оборотные активы за анализируемый период возросли на 399752 тыс. руб. (21,73%);

4)ООО «Виктория-Балтия» имеет долгосрочные обязательства в отчетном периоде на сумму 2116787 тыс.руб. По сравнению с прошлым периодом сумма заемных средств увеличилась на 1173696 тыс.руб. (63,79%), что свидетельствует о не выплате обязательств по долгосрочным кредитам. Размер кредиторской задолженности за отчетный период увеличился на 840082 тыс. руб. (45,66%).

Дата: 2019-04-23, просмотров: 578.