КУРСОВАЯ РАБОТА

по дисциплине

ФИНАНСОВЫЙ МЕНЕДЖМЕНТ

Тема: Оценка и пути повышения платежеспособности в условиях кризиса экономики (на примере ООО «Виктория-Балтия»)

| Выполнил: | Студентка гр. 15-ЗМН |

_______________ И.А.Романова, 18.04.2018 г |

| Номер зачётной книжки: | 55 | |

| Допущено к защите: | Руководитель к.э.н. доцент | _______________ Ю.Я.Настин _____________ 2018 г |

| Оценка по результатам защиты | _______________ _____________2018 г |

Калининград, 2018

Содержание

| стр | ||

| Введение……………………………………………………………. | 3 | |

| 1 | Теоретические основы управления платежеспособностью предприятия в условиях кризиса экономики………………… | 4 |

| 1.1 | Понятие платежеспособности и факторы влияющие на её уровень……………………………………………………………….. | 4 |

| 1.2 | Показатели оценки платежеспособности предприятия………… | 11 |

| 1.3 | Способы повышения уровня платежеспособности в условиях кризиса экономики…………………………………………………. | 16 |

| 2 | Финансовый анализ деятельности предприятия и предложения по её совершенствованию в условиях кризиса экономики на примере ООО «Виктория-Балтия»……………………………….. | 24 |

| 2.1 | Общая характеристика предприятия и анализ его баланса…… | 24 |

| 2.2 | Анализ финансового состояния предприятия…………………… | 28 |

| 2.3 | Анализ финансовых результатов деятельности предприятия… | 32 |

| 2.4 | Анализ вероятности банкротства…………………………………. | 32 |

| 2.5 | Предложения по совершенствованию управления по теме курсовой работы……………………………………………………… | 33 |

| Заключение……………………………………………………………. | 34 | |

| Список использованных источников……………………………… | 35 | |

| Приложения Бухгалтерский баланс и Отчет о финансовых результатах ООО «Виктория-Балтия»……………………………. | 37 | |

Введение

Платежеспособность и финансовая устойчивость являются важнейшими показателями финансово-хозяйственной деятельности предприятия в условиях рыночной экономики. Если предприятие финансово устойчиво и платежеспособно, оно имеет ряд преимуществ перед другими предприятиями в своей отрасли: в привлечении инвестиций, в получении кредитов, в выборе поставщиков и подборе квалифицированных кадров. Наконец, оно не вступает в конфликт с государством и обществом, так как своевременно уплачивает в бюджет налоги, в социальные фонды – взносы, без задержек рассчитывается со своими рабочими и служащими по заработной плате, с акционерами – по дивидендам, а банкам гарантирует погашение кредитов и процентов по ним. Чем выше устойчивость организации, тем меньше она зависит от неожиданного изменения рыночной конъюнктуры и меньше подвержена риску банкротства. Таким образом, анализ платежеспособности необходим не только для самого предприятия при оценке и прогнозировании финансовой деятельности, но и для внешних инвесторов. Прежде чем выдавать кредит, банк должен удостовериться в кредитоспособности заемщика. Партнеры также определяют платежеспособность предприятия для предоставления ему коммерческого кредита.

Цель данной курсовой работы – выявить пути повышения платежеспособности предприятия.

Для достижения данной цели были поставлены следующие задачи:

-рассмотреть понятие платежеспособности и выяснить условия ее обеспечения;

-провести анализ платежеспособности и ликвидности предприятия;

-провести анализ показателей рентабельности;

-предложить пути повышения платежеспособности предприятия.

| 1Теоретические основы управления платежеспособностью предприятия в условиях кризиса экономики |

| 1.1Понятие платежеспособности и факторы влияющие на её уровень |

В экономической литературе также существуют различные точки зрения о содержании платежеспособности. В наиболее общем случае, платежеспособность – это способность юридического или физического лица своевременно и полностью выполнять свои платежные обязательства, вытекающие из торговых, кредитных и других операций денежного характера.

Так, например, Савицкая под платежеспособностью понимает возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства.

Другая группа авторов отмечает, что платежеспособность организации – это ее способность выполнять внешние обязательства, используя свои активы, и чем больше общие активы превышают их, тем выше степень платежеспособности.

В экономической литературе зарубежных стран, в работах авторов, занимающихся традиционным анализом ликвидности баланса, установлено, что главная цель анализа ликвидности – вынести суждение о платежеспособности предприятия. При этом платежеспособной считается такая организация, которая способна своевременно выполнить свои обязательства. Здесь понятие платежеспособности охватывает не только абсолютную или краткосрочную, но и долгосрочную платежеспособность.

По мнению других зарубежных авторов, ответ на вопрос о платежеспособности дается с точки зрения «правила минимального финансового равновесия», т.е. платежеспособно то предприятие, у которого достаточно собственных источников формирования оборотных средств.

Выделяют текущую и перспективную платежеспособность.

Текущая – (техническая) платежеспособность означает наличие в достаточном объеме денежных средств и их эквивалентов для расчетов по кредиторской задолженности, требующей немедленного погашения. Отсюда основными индикаторами текущей платежеспособности является наличие достаточной суммы денежных средств и отсутствие у предприятия просроченных долговых обязательств.

Перспективная платежеспособность – обеспечивается согласованностью обязательств и платежных средств в течение прогнозного периода, которая в свою очередь зависит от состава, объемов и степени ликвидности текущих активов, а также от объемов, состава и скорости созревания текущих обязательств к погашению.

Одно из условий платежеспособности предприятия – ликвидность активов, предполагающая их мобильность и способность при необходимости быть преобразованными в денежную наличность. Степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов.

Термин «ликвидность» в буквальном смысле означает легкость реализации, продажи, превращения материальных ценностей и прочих активов в денежную наличность. Ликвидность можно рассматривать с двух сторон; во-первых, как время необходимое для превращения актива в денежную форму, и, во-вторых, как вероятность продать актив по определенной цене.

Существующие в экономической литературе разногласия в определении понятий платежеспособности и ликвидности порождены смешением двух «точек приложения» понятия ликвидности: ликвидности как характеристики финансового состояния предприятия и так называемой ликвидности баланса. Если речь идет об оценке финансового состояния субъекта хозяйствования, то ликвидность является одной из частных характеристик платежеспособности; во втором случае – наоборот, платежеспособность выступает как условие ликвидности баланса. Чаще понятие платежеспособности используется в качестве характеристики финансового состояния.

Сущность ликвидности состоит в том, что для покрытия краткосрочных обязательств имелись или могли быть добыты средства, достаточные для предотвращения задержки в платежах. Платежеспособность (в узком смысле слова) – это такое состояние предприятия, когда оно располагает в данный момент средствами, достаточными для уплаты по обязательствам, требующих немедленного погашения. Если ликвидность – это состояние средств субъектов хозяйствования, при котором могут быть добыты средства для погашения, то есть допускается погашение обязательств в течение некоторого промежутка времени, то платежеспособность – это способность погасить свои обязательства немедленно, и в этом случае не допускается наличие промежутка времени.

Определим условия, при которых может быть обеспечена платежеспособность.

Платежеспособность определяет возможность предприятия своевременно расплачиваться по краткосрочным обязательствам с помощью ликвидных оборотных активов и одновременно продолжать бесперебойную деятельность. Это предполагает, что оборотные активы в форме дебиторской задолженности и части запасов могут быть превращены в денежные средства, достаточные для погашения краткосрочных долгов, числящихся на балансе предприятия. Положительная разница между стоимостью ликвидных оборотных активов и величиной краткосрочной задолженности должна быть не менее стоимости запасов, необходимых для продолжения бесперебойной деятельности, т.е. для обеспечения одного цикла кругооборота средств. Формирование выручки от продаж в конце цикла сопровождается формированием новых оборотных активов в форме запасов дебиторской задолженности и денежных средств. Следовательно, оценка платежеспособности на определенную дату – это сопоставление стоимости оборотных активов и краткосрочной задолженности. Одним из условий, позволяющим считать предприятие платежеспособным, является превышение стоимости оборотных активов над суммой краткосрочной задолженности. Показатель, оценивающий уровень платежеспособности предприятия, - коэффициент общей ликвидности. Он определяется как частное от деления стоимости оборотных активов на сумму краткосрочных долгов. Традиционный коэффициент общей ликвидности рассчитывается по данным баланса. Такой расчет коэффициента позволяет оценить платежеспособность лишь при условиях, что все оборотные активы, числящиеся на балансе, ликвидны. Это означает:

-балансовые запасы могут быть превращены в денежные средства, равные по сумме стоимости запасов;

-дебиторская задолженность полностью поступает в форме денежных средств в сроки, соответствующие срокам погашения краткосрочных долгов.

Если состояние оборотных активов, числящихся на балансе, отвечает названным требованиям, то коэффициент общей ликвидности, рассчитанный по балансовым данным, отражает реальный уровень платежеспособности предприятия.

Если состояние балансовых оборотных активов не отвечает названным требованиям, для расчета коэффициента общей ликвидности необходима предварительная корректировка балансовой стоимости оборотных активов.

Запасы, отраженные по балансовой стоимости, надо оценить по возможной продажной стоимости. Тогда балансовая стоимость запасов может оказаться выше реальной за счет более низкой продажной стоимости по сравнению с балансовой, а также в результате того, что часть запасов вообще не может быть продана, так как на нее нет спроса. С другой стороны, если продажная стоимость запасов превышает их балансовую оценку, реальная стоимость запасов превысит балансовую. В расчет реального коэффициента общей ликвидности принимается реальная стоимость запасов, т.е. действительная величина ликвидных запасов.

Ликвидность числящейся на балансе дебиторской задолженности оценивается с учетом следующих обстоятельств. Если у предприятия имеется дебиторская задолженность со сроком погашения, превышающим 12 месяцев, она вообще не должна приниматься в расчет платежеспособности, так как, не может быть превращена в денежные средства в сроки, установленные для погашения краткосрочной задолженности. Кроме того, в составе дебиторской задолженности, поступление которой ожидается в течение 12 месяцев, может быть безнадежная.

Таким образом, реальная ликвидная дебиторская задолженность может оказаться ниже балансовой на величину долгосрочных долгов дебиторов и безнадежной дебиторской задолженности, имеющей краткосрочный характер.

Реальная стоимость запасов и дебиторской задолженности – составляющие реального коэффициента общей ликвидности. Он рассчитывается как частное от деления суммарной величины реальной стоимости оборотных активов на балансовую краткосрочную задолженность предприятия. Полученный таким образом показатель позволяет ответить на вопрос о действительном соотношении потенциальных денежных средств предприятия с его краткосрочными долгами. Именно к этому показателю в качестве минимального предъявляется требование, чтобы он превышал единицу. Превышение единицы еще не означает, что предприятие платежеспособно, но если реальный коэффициент общей ликвидности ниже единицы, это безоговорочно свидетельствует о неплатежеспособности и вероятности превращения его краткосрочной задолженности в просроченную; реальных оборотных активов меньше, чем краткосрочных долгов. Необходимо выяснить, в какой мере коэффициент должен превышать единицу. Превышение необходимо в качестве условия бесперебойной деятельности предприятия одновременно с погашением долгов, то есть оставшиеся после погашения краткосрочной задолженности оборотные активы должны быть по стоимости не менее необходимых запасов, позволяющих осуществить цикл деятельности и получить выручку от продажи. Следовательно, для ответа на вопрос, поставленный ранее, нужно определить размер необходимых запасов.

Необходимые запасы предполагают наличие в каждый момент времени сырья, материалов, незавершенного производства, готовой продукции, достаточных для обеспечения непрерывности производства и сбыта. Размер необходимых запасов зависит от условий поставок и транспортировок материальных ресурсов, длительности цикла деятельности предприятия, стоимости материальных ресурсов, а также от величины страхового запаса, экспертно определяемого специалистами предприятия исходя из практики нарушений поставщиками и транспортными организациями договорных сроков поставок материальных ресурсов.

Расчет величины необходимых запасов индивидуален для каждого предприятия и каждого периода. Эта величина в конечном счете определяется как произведение однодневных материальных затрат на число дней, в течение которых затраты должны обеспечиваться собственными запасами до новых поступлений материальных ресурсов. Определив стоимость необходимых запасов, можно ответить на вопрос, какой суммой оборотных активов должно располагать предприятие, чтобы их было достаточно и для погашения долгов, и для продолжения работы. Частное от деления суммарной величины необходимых запасов и краткосрочной задолженности можно рассматривать как минимально необходимый для данного предприятия уровень коэффициента общей ликвидности. Сравнение его с уровнем реального коэффициента позволяет ответить на вопрос, является ли предприятие платежеспособным: если реальный коэффициент выше или равен минимально необходимому, предприятие платежеспособно.

Необходимо отметить, что при расчете обоих коэффициентов принимается вся балансовая краткосрочная задолженность предприятия. Поэтому практически уровни коэффициентов зависят только от показателей, содержащихся в числителе. Введем следующие условия обозначения:

Клр – реальный коэффициент общей ликвидности;

Клн – минимально необходимый коэффициент общей ликвидности;

Зл – стоимость ликвидных запасов;

Зн – стоимость необходимых запасов;

Дл – ликвидная дебиторская задолженность;

Дс – денежные средства;

Дк – краткосрочная задолженность предприятия.

Тогда:

Клр = (Зл + Дл + Дс) / Дк

Клн = (Зн + Дк) / Дк

Предприятие платежеспособно, если Зл+Дл+Дс > Зн + Дк.

При противоположном знаке неравенства предприятие неплатежеспособно. Традиционный коэффициент общей ликвидности (обозначим его через КлБ) рассчитывается по формуле:

КлБ = (ЗБ+ДБ+Дс) / Дк,

где индекс Б означает величину балансовых показателей соответственно запасов и дебиторской задолженности. При принятии решений, касающихся платежеспособности, традиционный коэффициент общей ликвидности носит лишь справочный характер.

Таким образом, платежеспособность предприятия – это способность рассчитаться по своим долгам немедленно, а ликвидность – это возможность рассчитаться по своим обязательствам с отсрочкой платежа. При этом речь идет о потенциальной способности предприятия погасить свои обязательства.

Платежеспособность предполагает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по краткосрочным обязательствам, требующих немедленного погашения. Основными признаками платежеспособности являются: наличие в достаточном объеме денежных средств и отсутствие просроченной кредиторской задолженности.

Заключение

В первой главе были рассмотрены все теоретические аспекты по данной теме, а именно было изучено следующее:

а) Платежеспособность – это способность юридического или физического лица своевременно и полностью выполнять свои платежные обязательства, вытекающие из торговых, кредитных и других операций денежного характера. Выделяют текущую и перспективную платежеспособность.

б) Финансовое состояние предприятия – это совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов.

Финансовая устойчивость – это определенное состояние расчетов предприятия, гарантирующее его постоянную платежеспособность.

Задача анализа финансовой устойчивости является оценка величин и структуры активов и пассивов.

в) Мероприятия по выходу из кризисной и предкризисной ситуации на предприятии могут быть оперативными и стратегическими, которые, в свою очередь, подразделяются на разнообразные методы

Во второй главе были изучена: характеристика предприятия ООО «Виктория-Балтия» и анализ её финансовой деятельности на основе баланса предприятия и отчета о финансовых результатах.

Цель данной курсовой работы - выявить пути повышения платежеспособности предприятия-достигнута.

Для достижения данной цели были решены следующие задачи:

1)Рассмотрены понятие платежеспособности и условия ее обеспечения;

2)Произведен анализ финансового состояния предприятия ООО «Виктория-Балтия»

3)Произведен анализ финансовых результатов деятельности данного предприятия

4)Проведен анализ банкротства предприятия

5)Предложены пути повышения платежеспособности на предприятие ООО «Виктория-Балтия».

Приложение 1

Бухгалтерский баланс ООО «Виктория-Балтия» за 2016 год

Приложение № 1

к Приказу Министерства финансов

Российской Федерации

от 02.07.2010 № 66н

(в ред. Приказов Минфина России

от 05.10.2011 № 124н,

от 06.04.2015 № 57н)

Формы

бухгалтерского баланса и отчета о финансовых результатах

Бухгалтерский баланс

| на | 20 | 16 | г. | Коды | |||||||||||

| Форма по ОКУД | 0710001 | ||||||||||||||

| Дата (число, месяц, год) |

| ||||||||||||||

| Организация |

| по ОКПО |

| ||||||||||||

| Идентификационный номер налогоплательщика | ИНН |

| |||||||||||||

| Вид экономической |

| по |

| ||||||||||||

| Организационно-правовая форма/форма собственности |

|

|

| ||||||||||||

|

| по ОКОПФ/ОКФС |

|

| ||||||||||||

| Единица измерения: тыс. руб. (млн. руб.) | по ОКЕИ | 384 (385) | |||||||||||||

Местонахождение (адрес)

| На | На 31 декабря | На 31 декабря | |||||||||

| Пояснения 1 | Наименование показателя 2 | Код строки | 20 | 14 | г.3 | 20 | 15 | г.4 | 20 | 16 | г.5 |

| АКТИВ |

|

|

| ||||||||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ |

|

|

| ||||||||

| Нематериальные активы | 1110 | 795 | 23772 | 89869 | |||||||

| Результаты исследований и разработок | 1120 | 0 | 0 | 0 | |||||||

| Нематериальные поисковые активы | 1130 | 0 | 0 | 0 | |||||||

| Материальные поисковые активы | 1140 | 0 | 0 | 0 | |||||||

| Основные средства | 1150 | 3685192 | 4143854 | 6141984 | |||||||

| Доходные вложения в материальные ценности | 1160 | 436507 | 434643 | 448391 | |||||||

| Финансовые вложения | 1170 | 2509409 | 877284 | 172448 | |||||||

| Отложенные налоговые активы | 1180 | 70454 | 76075 | 78961 | |||||||

| Прочие внеоборотные активы | 1190 | 267690 | 290521 | 354684 | |||||||

| Итого по разделу I | 1100 | 6970047 | 5846149 | 7286337 | |||||||

| II. ОБОРОТНЫЕ АКТИВЫ | 1874271 | 2434330 (1874271) | 2259655 (2434330) | ||||||||

| Запасы | 1210 |

|

|

| |||||||

| Налог на добавленную стоимость по приобретенным ценностям | 1220 | 87977 | 120155 | 102061 | |||||||

| Дебиторская задолженность | 1230 | 1186249 | 1158877(1186249) | 1573801(1158877) | |||||||

| Финансовые вложения (за исключением денежных эквивалентов) | 1240 | 0 | 0 | 0 | |||||||

| Денежные средства и денежные эквиваленты | 1250 | 446393 | 503512 | 681226 | |||||||

| Прочие оборотные активы | 1260 | 11420 | 10359 | 10242 | |||||||

| Итого по разделу II | 1200 | 3606310 | 4227233 (3606310) | 4626985 (4227233) | |||||||

| БАЛАНС | 1600 | 10576357 | 10073382(10576357) | 11913322(10073382) | |||||||

| На | На 31 декабря | На 31 декабря | |||||||||

| Пояснения 1 | Наименование показателя 2 | Код строки | 20 | 14 | г.3 | 20 | 15 | г.4 | 20 | 16 | г.5 |

| ПАССИВ |

|

|

| ||||||||

| III. КАПИТАЛ И РЕЗЕРВЫ 6 |

|

|

| ||||||||

| Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) | 1310 | 31100 | 31100 | 31100 | |||||||

| Собственные акции, выкупленные у акционеров | 1320 | 0 | 0 | 0 | |||||||

| Переоценка внеоборотных активов | 1340 | 0 | 0 | 0 | |||||||

| Добавочный капитал (без переоценки) | 1350 | 0 | 0 | 0 | |||||||

| Резервный капитал | 1360 | 0 | 0 | 0 | |||||||

| Нераспределенная прибыль (непокрытый убыток) | 1370 | 4386797 | 3239615 | 3065777 | |||||||

| Итого по разделу III | 1300 | 4417897 | 3270715( 4417897) | 3096877( 3270715) | |||||||

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 1410 | 1156780 | 858753 | 2022627 | |||||||

| Заемные средства |

|

|

| ||||||||

| Отложенные налоговые обязательства | 1420 | 71047 | 77006 | 89617 | |||||||

| Оценочные обязательства | 1430 | 0 | 0 | 0 | |||||||

| Прочие обязательства | 1450 | 4812 | 7332 | 4543 | |||||||

| Итого по разделу IV | 1400 | 1232639 | 943091 | 2116787 | |||||||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 1510 | 289353 | 0 | 0 | |||||||

| Заемные средства |

|

|

| ||||||||

| Кредиторская задолженность | 1520 | 4479537 | 5675826(4479537) | 6526548(5675826) | |||||||

| Доходы будущих периодов | 1530 | 0 | 0 | 0 | |||||||

| Оценочные обязательства | 1540 | 156931 | 183750 | 173110 | |||||||

| Прочие обязательства | 1550 | 0 | 0 | 0 | |||||||

| Итого по разделу V | 1500 | 4925821 | 5859576 | 6699658 | |||||||

| БАЛАНС | 1700 | 10576357 | 10073382 | 11913322 | |||||||

Форма 0710001 с. 2

| Руководитель | |||

| (подпись) | (расшифровка подписи) |

| “ | ” | 20 | г. |

Примечания

1. Указывается номер соответствующего пояснения к бухгалтерскому балансу и отчету о финансовых результатах.

2. В соответствии с Положением по бухгалтерскому учету "Бухгалтерская отчетность организации" ПБУ 4/99, утвержденным Приказом Министерства финансов Российской Федерации от 6 июля 1999 г. № 43н (по заключению Министерства юстиции Российской Федерации № 6417-ПК от 6 августа 1999 г. указанным Приказ в государственной регистрации не нуждается), показатели об отдельных активах, обязательствах могут приводиться общей суммой с раскрытием в пояснениях к бухгалтерскому балансу, если каждый из этих показателей в отдельности несущественен для оценки заинтересованными пользователями финансового положения организации или финансовых результатов ее деятельности.

3. Указывается отчетная дата отчетного периода.

4. Указывается предыдущий год.

5. Указывается год, предшествующий предыдущему.

6. Некоммерческая организация именует указанный раздел "Целевое финансирование". Вместо показателей "Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)", "Собственные акции, выкупленные у акционеров", "Добавочный капитал", "Резервный капитал" и "Нераспределенная прибыль (непокрытый убыток)" некоммерческая организация включает показатели "Паевой фонд", "Целевой капитал", "Целевые средства", "Фонд недвижимого и особо ценного движимого имущества", "Резервный и иные целевые фонды" (в зависимости от формы некоммерческой организации и источников формирования имущества).

7. Здесь и в других формах отчетов вычитаемый или отрицательный показатель показывается в круглых скобках.

Приложение 2

Отчет о финансовых результатах ООО «Виктория-Балтия»

(в ред. Приказа Минфина России

от 06.04.2015 № 57н)

КУРСОВАЯ РАБОТА

по дисциплине

ФИНАНСОВЫЙ МЕНЕДЖМЕНТ

Тема: Оценка и пути повышения платежеспособности в условиях кризиса экономики (на примере ООО «Виктория-Балтия»)

| Выполнил: | Студентка гр. 15-ЗМН |

_______________ И.А.Романова, 18.04.2018 г |

| Номер зачётной книжки: | 55 | |

| Допущено к защите: | Руководитель к.э.н. доцент | _______________ Ю.Я.Настин _____________ 2018 г |

| Оценка по результатам защиты | _______________ _____________2018 г |

Калининград, 2018

Содержание

| стр | ||

| Введение……………………………………………………………. | 3 | |

| 1 | Теоретические основы управления платежеспособностью предприятия в условиях кризиса экономики………………… | 4 |

| 1.1 | Понятие платежеспособности и факторы влияющие на её уровень……………………………………………………………….. | 4 |

| 1.2 | Показатели оценки платежеспособности предприятия………… | 11 |

| 1.3 | Способы повышения уровня платежеспособности в условиях кризиса экономики…………………………………………………. | 16 |

| 2 | Финансовый анализ деятельности предприятия и предложения по её совершенствованию в условиях кризиса экономики на примере ООО «Виктория-Балтия»……………………………….. | 24 |

| 2.1 | Общая характеристика предприятия и анализ его баланса…… | 24 |

| 2.2 | Анализ финансового состояния предприятия…………………… | 28 |

| 2.3 | Анализ финансовых результатов деятельности предприятия… | 32 |

| 2.4 | Анализ вероятности банкротства…………………………………. | 32 |

| 2.5 | Предложения по совершенствованию управления по теме курсовой работы……………………………………………………… | 33 |

| Заключение……………………………………………………………. | 34 | |

| Список использованных источников……………………………… | 35 | |

| Приложения Бухгалтерский баланс и Отчет о финансовых результатах ООО «Виктория-Балтия»……………………………. | 37 | |

Введение

Платежеспособность и финансовая устойчивость являются важнейшими показателями финансово-хозяйственной деятельности предприятия в условиях рыночной экономики. Если предприятие финансово устойчиво и платежеспособно, оно имеет ряд преимуществ перед другими предприятиями в своей отрасли: в привлечении инвестиций, в получении кредитов, в выборе поставщиков и подборе квалифицированных кадров. Наконец, оно не вступает в конфликт с государством и обществом, так как своевременно уплачивает в бюджет налоги, в социальные фонды – взносы, без задержек рассчитывается со своими рабочими и служащими по заработной плате, с акционерами – по дивидендам, а банкам гарантирует погашение кредитов и процентов по ним. Чем выше устойчивость организации, тем меньше она зависит от неожиданного изменения рыночной конъюнктуры и меньше подвержена риску банкротства. Таким образом, анализ платежеспособности необходим не только для самого предприятия при оценке и прогнозировании финансовой деятельности, но и для внешних инвесторов. Прежде чем выдавать кредит, банк должен удостовериться в кредитоспособности заемщика. Партнеры также определяют платежеспособность предприятия для предоставления ему коммерческого кредита.

Цель данной курсовой работы – выявить пути повышения платежеспособности предприятия.

Для достижения данной цели были поставлены следующие задачи:

-рассмотреть понятие платежеспособности и выяснить условия ее обеспечения;

-провести анализ платежеспособности и ликвидности предприятия;

-провести анализ показателей рентабельности;

-предложить пути повышения платежеспособности предприятия.

| 1Теоретические основы управления платежеспособностью предприятия в условиях кризиса экономики |

| 1.1Понятие платежеспособности и факторы влияющие на её уровень |

В экономической литературе также существуют различные точки зрения о содержании платежеспособности. В наиболее общем случае, платежеспособность – это способность юридического или физического лица своевременно и полностью выполнять свои платежные обязательства, вытекающие из торговых, кредитных и других операций денежного характера.

Так, например, Савицкая под платежеспособностью понимает возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства.

Другая группа авторов отмечает, что платежеспособность организации – это ее способность выполнять внешние обязательства, используя свои активы, и чем больше общие активы превышают их, тем выше степень платежеспособности.

В экономической литературе зарубежных стран, в работах авторов, занимающихся традиционным анализом ликвидности баланса, установлено, что главная цель анализа ликвидности – вынести суждение о платежеспособности предприятия. При этом платежеспособной считается такая организация, которая способна своевременно выполнить свои обязательства. Здесь понятие платежеспособности охватывает не только абсолютную или краткосрочную, но и долгосрочную платежеспособность.

По мнению других зарубежных авторов, ответ на вопрос о платежеспособности дается с точки зрения «правила минимального финансового равновесия», т.е. платежеспособно то предприятие, у которого достаточно собственных источников формирования оборотных средств.

Выделяют текущую и перспективную платежеспособность.

Текущая – (техническая) платежеспособность означает наличие в достаточном объеме денежных средств и их эквивалентов для расчетов по кредиторской задолженности, требующей немедленного погашения. Отсюда основными индикаторами текущей платежеспособности является наличие достаточной суммы денежных средств и отсутствие у предприятия просроченных долговых обязательств.

Перспективная платежеспособность – обеспечивается согласованностью обязательств и платежных средств в течение прогнозного периода, которая в свою очередь зависит от состава, объемов и степени ликвидности текущих активов, а также от объемов, состава и скорости созревания текущих обязательств к погашению.

Одно из условий платежеспособности предприятия – ликвидность активов, предполагающая их мобильность и способность при необходимости быть преобразованными в денежную наличность. Степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов.

Термин «ликвидность» в буквальном смысле означает легкость реализации, продажи, превращения материальных ценностей и прочих активов в денежную наличность. Ликвидность можно рассматривать с двух сторон; во-первых, как время необходимое для превращения актива в денежную форму, и, во-вторых, как вероятность продать актив по определенной цене.

Существующие в экономической литературе разногласия в определении понятий платежеспособности и ликвидности порождены смешением двух «точек приложения» понятия ликвидности: ликвидности как характеристики финансового состояния предприятия и так называемой ликвидности баланса. Если речь идет об оценке финансового состояния субъекта хозяйствования, то ликвидность является одной из частных характеристик платежеспособности; во втором случае – наоборот, платежеспособность выступает как условие ликвидности баланса. Чаще понятие платежеспособности используется в качестве характеристики финансового состояния.

Сущность ликвидности состоит в том, что для покрытия краткосрочных обязательств имелись или могли быть добыты средства, достаточные для предотвращения задержки в платежах. Платежеспособность (в узком смысле слова) – это такое состояние предприятия, когда оно располагает в данный момент средствами, достаточными для уплаты по обязательствам, требующих немедленного погашения. Если ликвидность – это состояние средств субъектов хозяйствования, при котором могут быть добыты средства для погашения, то есть допускается погашение обязательств в течение некоторого промежутка времени, то платежеспособность – это способность погасить свои обязательства немедленно, и в этом случае не допускается наличие промежутка времени.

Определим условия, при которых может быть обеспечена платежеспособность.

Платежеспособность определяет возможность предприятия своевременно расплачиваться по краткосрочным обязательствам с помощью ликвидных оборотных активов и одновременно продолжать бесперебойную деятельность. Это предполагает, что оборотные активы в форме дебиторской задолженности и части запасов могут быть превращены в денежные средства, достаточные для погашения краткосрочных долгов, числящихся на балансе предприятия. Положительная разница между стоимостью ликвидных оборотных активов и величиной краткосрочной задолженности должна быть не менее стоимости запасов, необходимых для продолжения бесперебойной деятельности, т.е. для обеспечения одного цикла кругооборота средств. Формирование выручки от продаж в конце цикла сопровождается формированием новых оборотных активов в форме запасов дебиторской задолженности и денежных средств. Следовательно, оценка платежеспособности на определенную дату – это сопоставление стоимости оборотных активов и краткосрочной задолженности. Одним из условий, позволяющим считать предприятие платежеспособным, является превышение стоимости оборотных активов над суммой краткосрочной задолженности. Показатель, оценивающий уровень платежеспособности предприятия, - коэффициент общей ликвидности. Он определяется как частное от деления стоимости оборотных активов на сумму краткосрочных долгов. Традиционный коэффициент общей ликвидности рассчитывается по данным баланса. Такой расчет коэффициента позволяет оценить платежеспособность лишь при условиях, что все оборотные активы, числящиеся на балансе, ликвидны. Это означает:

-балансовые запасы могут быть превращены в денежные средства, равные по сумме стоимости запасов;

-дебиторская задолженность полностью поступает в форме денежных средств в сроки, соответствующие срокам погашения краткосрочных долгов.

Если состояние оборотных активов, числящихся на балансе, отвечает названным требованиям, то коэффициент общей ликвидности, рассчитанный по балансовым данным, отражает реальный уровень платежеспособности предприятия.

Если состояние балансовых оборотных активов не отвечает названным требованиям, для расчета коэффициента общей ликвидности необходима предварительная корректировка балансовой стоимости оборотных активов.

Запасы, отраженные по балансовой стоимости, надо оценить по возможной продажной стоимости. Тогда балансовая стоимость запасов может оказаться выше реальной за счет более низкой продажной стоимости по сравнению с балансовой, а также в результате того, что часть запасов вообще не может быть продана, так как на нее нет спроса. С другой стороны, если продажная стоимость запасов превышает их балансовую оценку, реальная стоимость запасов превысит балансовую. В расчет реального коэффициента общей ликвидности принимается реальная стоимость запасов, т.е. действительная величина ликвидных запасов.

Ликвидность числящейся на балансе дебиторской задолженности оценивается с учетом следующих обстоятельств. Если у предприятия имеется дебиторская задолженность со сроком погашения, превышающим 12 месяцев, она вообще не должна приниматься в расчет платежеспособности, так как, не может быть превращена в денежные средства в сроки, установленные для погашения краткосрочной задолженности. Кроме того, в составе дебиторской задолженности, поступление которой ожидается в течение 12 месяцев, может быть безнадежная.

Таким образом, реальная ликвидная дебиторская задолженность может оказаться ниже балансовой на величину долгосрочных долгов дебиторов и безнадежной дебиторской задолженности, имеющей краткосрочный характер.

Реальная стоимость запасов и дебиторской задолженности – составляющие реального коэффициента общей ликвидности. Он рассчитывается как частное от деления суммарной величины реальной стоимости оборотных активов на балансовую краткосрочную задолженность предприятия. Полученный таким образом показатель позволяет ответить на вопрос о действительном соотношении потенциальных денежных средств предприятия с его краткосрочными долгами. Именно к этому показателю в качестве минимального предъявляется требование, чтобы он превышал единицу. Превышение единицы еще не означает, что предприятие платежеспособно, но если реальный коэффициент общей ликвидности ниже единицы, это безоговорочно свидетельствует о неплатежеспособности и вероятности превращения его краткосрочной задолженности в просроченную; реальных оборотных активов меньше, чем краткосрочных долгов. Необходимо выяснить, в какой мере коэффициент должен превышать единицу. Превышение необходимо в качестве условия бесперебойной деятельности предприятия одновременно с погашением долгов, то есть оставшиеся после погашения краткосрочной задолженности оборотные активы должны быть по стоимости не менее необходимых запасов, позволяющих осуществить цикл деятельности и получить выручку от продажи. Следовательно, для ответа на вопрос, поставленный ранее, нужно определить размер необходимых запасов.

Необходимые запасы предполагают наличие в каждый момент времени сырья, материалов, незавершенного производства, готовой продукции, достаточных для обеспечения непрерывности производства и сбыта. Размер необходимых запасов зависит от условий поставок и транспортировок материальных ресурсов, длительности цикла деятельности предприятия, стоимости материальных ресурсов, а также от величины страхового запаса, экспертно определяемого специалистами предприятия исходя из практики нарушений поставщиками и транспортными организациями договорных сроков поставок материальных ресурсов.

Расчет величины необходимых запасов индивидуален для каждого предприятия и каждого периода. Эта величина в конечном счете определяется как произведение однодневных материальных затрат на число дней, в течение которых затраты должны обеспечиваться собственными запасами до новых поступлений материальных ресурсов. Определив стоимость необходимых запасов, можно ответить на вопрос, какой суммой оборотных активов должно располагать предприятие, чтобы их было достаточно и для погашения долгов, и для продолжения работы. Частное от деления суммарной величины необходимых запасов и краткосрочной задолженности можно рассматривать как минимально необходимый для данного предприятия уровень коэффициента общей ликвидности. Сравнение его с уровнем реального коэффициента позволяет ответить на вопрос, является ли предприятие платежеспособным: если реальный коэффициент выше или равен минимально необходимому, предприятие платежеспособно.

Необходимо отметить, что при расчете обоих коэффициентов принимается вся балансовая краткосрочная задолженность предприятия. Поэтому практически уровни коэффициентов зависят только от показателей, содержащихся в числителе. Введем следующие условия обозначения:

Клр – реальный коэффициент общей ликвидности;

Клн – минимально необходимый коэффициент общей ликвидности;

Зл – стоимость ликвидных запасов;

Зн – стоимость необходимых запасов;

Дл – ликвидная дебиторская задолженность;

Дс – денежные средства;

Дк – краткосрочная задолженность предприятия.

Тогда:

Клр = (Зл + Дл + Дс) / Дк

Клн = (Зн + Дк) / Дк

Предприятие платежеспособно, если Зл+Дл+Дс > Зн + Дк.

При противоположном знаке неравенства предприятие неплатежеспособно. Традиционный коэффициент общей ликвидности (обозначим его через КлБ) рассчитывается по формуле:

КлБ = (ЗБ+ДБ+Дс) / Дк,

где индекс Б означает величину балансовых показателей соответственно запасов и дебиторской задолженности. При принятии решений, касающихся платежеспособности, традиционный коэффициент общей ликвидности носит лишь справочный характер.

Таким образом, платежеспособность предприятия – это способность рассчитаться по своим долгам немедленно, а ликвидность – это возможность рассчитаться по своим обязательствам с отсрочкой платежа. При этом речь идет о потенциальной способности предприятия погасить свои обязательства.

Платежеспособность предполагает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по краткосрочным обязательствам, требующих немедленного погашения. Основными признаками платежеспособности являются: наличие в достаточном объеме денежных средств и отсутствие просроченной кредиторской задолженности.

Показатели оценки платежеспособности предприятия

Финансовое состояние предприятия – это совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов.

Оценка финансового состояния предприятия позволяет выявить финансовые возможности предприятия, которые определяются прежде всего наличием у него собственного капитала. Необходимо оценить какой суммой собственного капитала располагает предприятие и в какие активы вложен собственный капитал. Определение структурных показателей источников формирования активов позволяет оценить степень зависимости предприятия от заемных источников.

Для оценки устойчивости финансового состояния предприятия используется целая система показателей, характеризующих изменения:

а) структуры капитала предприятия по его размещению и источникам образования;

б) эффективности и интенсивности его использования;

в) платежеспособности и кредитоспособности предприятия;

г) запаса его финансовой устойчивости.

Анализ финансового состояния предприятия основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции практически невозможно привести в сопоставимый вид. Относительные показатели анализируемого предприятия можно сравнивать: с общепринятыми “нормами” для оценки степени риска и прогнозирования возможности банкротства; с аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности; с аналогичными данными за предыдущие годы для изучения тенденций улучшения или ухудшения финансового состояния предприятия.

Анализом финансового состояния занимаются не только руководители и соответствующие службы предприятия, но и его учредители, инвесторы с целью изучения эффективности использования ресурсов, банки для оценки условий кредитования и определения степени риска, поставщики для своевременного получения платежей, налоговые инспекции для выполнения плана поступления средств в бюджет и т.д.

В процессе оценки финансового состоянии необходимо оценить ликвидность, платежеспособность и финансовую устойчивость предприятия.

Ликвидность баланса определяется как степень покрытия обязательств предприятия ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Под ликвидностью какого-либо актива понимают способность его трансформироваться в денежные средства в ходе предусмотренного производственно-технологического процесса, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов.

Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения.

А1 = наиболее ликвидные активы – суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно. В эту группу включают также краткосрочные финансовые вложения.

А2 = быстро реализуемые активы – активы, для обращения которых в наличные средства требуется определенное время. В эту группу можно включить дебиторскую задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), прочие оборотные активы.

А3 = медленно реализуемые активы – наименее ликвидные активы — это запасы, дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты), налог на добавленную стоимость по приобретенным ценностям, при этом статья «Расходы будущих периодов» не включается в эту группу.

П1 = наиболее срочные обязательства – кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу).

П2 = краткосрочные пассивы – краткосрочные заемные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты. При определении первой и второй групп пассива для получения достоверных результатов необходимо знать время исполнения всех краткосрочных обязательств. На практике это возможно только для внутренней аналитики. При внешнем анализе из-за ограниченности информации эта проблема значительно усложняется и решается, как правило, на основе предыдущего опыта аналитика, осуществляющего анализ.

П3 = долгосрочные пассивы – долгосрочные заемные кредиты и прочие долгосрочные пассивы — статьи раздела IV баланса «Долгосрочные пассивы».

230, 240 – долгосрочная задолженность. 250 – краткосрочные финансовые вложения.

260 – денежные средства. 190 – внеоборотные активы (итого). 290 – оборотные активы (итого).

490 – капитал и резервы (итого).

Основными признаками платежеспособности являются:

а) наличие в достаточном объеме средств на расчетном счете;

б) отсутствие просроченной кредиторской задолженности.

Ликвидность платежеспособность могут оцениваться с помощью ряда абсолютных и относительных показателей.

Для оценки платежеспособности предприятия используются относительные показатели.

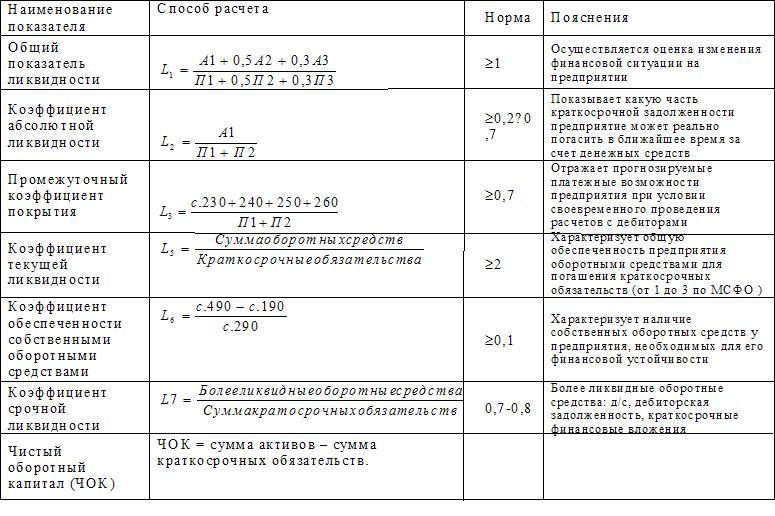

Коэффициенты, характеризующие платежеспособность:

Таблица 1-Характеристика коэффициентов характеризующие платежеспособность

Коэффициенты деловой активности (оборачиваемости) – показывают, на сколько эффективно предприятие использует свои активы:

1)К-т оборачиваемости запасов – показывает скорость реализации запасов. Рассчитывается как отношение переменных издержек к средней стоимости запасов (измеряется в количестве раз).

2) К-т оборачиваемости дебиторской задолженности – количество дней, требуемых для взыскания задолженности. Рассчитывается, как среднее значение дебиторской задолженности за год, деленное на сумму выручки за год и * на 365 дней.

3) К-т оборачиваемости кредиторской задолженности – сколько дней необходимо компании для оплаты ее долгов. Рассчитывается, как среднее значение кредиторской задолженности за год, деленное на общую сумму закупок и * на 365 дней.

4) К-т оборачиваемости основных средств – рассчитывается в количестве раз (к-т фондоотдачи). Характеризует эффективность использования предприятием имеющихся основных средств. Низкое значение показателя говорит о слишком больших капиталовложениях или недостаточном объеме продаж. Рассчитывается, как сумма выручки за год деленная на среднее значение суммы внеоборотных активов (основных фондов).

5) К-т оборачиваемости активов – показывает эффективность использования компанией всех активов, имеющихся в ее распоряжении.

Рассчитывается, как сумма выручки за год деленная на сумму всех активов. Показывает, сколько раза год проходит циклов производства и родаж.

Финансовая устойчивость – это определенное состояние расчетов предприятия, гарантирующее его постоянную платежеспособность.

Задача анализа финансовой устойчивости является оценка величин и структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние активов и пассивов задачам ее финансово-экономической деятельности.

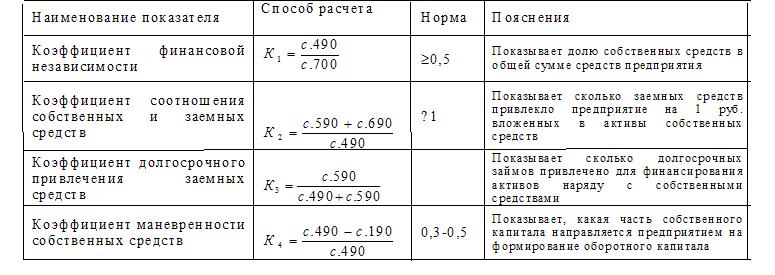

Коэффициенты, характеризующие финансовую устойчивость:

Таблица 2 –Характеристика коэффициентов характеризующие финансовую устойчивость

700 – баланс (пассив). 590 – долгосрочные обязательства (итого).

690 –краткосрочные обязательства (итого).

Коэффициенты рентабельности – показывают, на сколько прибыльна деятельность предприятия:

1)К-т рентабельности валовой прибыли – показывает долю валовой прибыли (%) в объеме продаж: рассчитывается, как валовая прибыль деленная на объем продаж.

2) К-т рентабельности чистой прибыли (аналогично).

3) К-т рентабельности активов – чистая прибыль, деленная на сумму всех активов предприятия. Показывает, какую прибыль дает каждая единица активов.

4) Рентабельность собственного капитала – показывает эффективность капитала, который вложили акционеры. Рассчитывается, как чистая прибыль, деленная на суммарный акционерный капитал. Показывает, сколько единиц прибыли заработала каждая вложенная единица капитала.

Дата: 2019-04-23, просмотров: 615.