Показатели прибыли становятся важнейшими для оценки торгово-посреднической и финансовой деятельности предприятия. Они характеризуют степень его деловой активности и финансового благополучия.

Конечный финансовый результат деятельности предприятия - это балансовая прибыль или убыток, который представляет собой сумму результата от реализации продукции (работ, услуг), результат от прочей реализации, сальдо доходов и расходов от внереализационных операций.

Проведем анализ финансовых результатов деятельности ООО «Торговый Дом Альянс» за 2003 - 2005 гг., используя данные отчетности предприятия из формы № 2 «Отчет и прибылях и убытках» в табл. 1.8.

Таблица 1.8

Анализ финансовых результатов деятельности за 2003-2005 гг., тыс.р.

| Показатели | 2003 г. | 2004 г. | 2005 г. | Изменения (+,-) | ||

| 2004/ 2003 гг. | 2005/ 2004 гг. | 2005/ 2003 гг. | ||||

| Выручка от реализации товаров, продукции, работ, услуг | 13650 | 19310 | 21338 | 5660 | 2028 | 7688 |

| Себестоимость реализации товаров, продукции, работ, услуг | 12694 | 16258 | 18728 | 3564 | 2470 | 6034 |

| Прибыль (убыток) от продаж | 91 | 1352 | 634 | 1261 | -718 | 543 |

| Прочие операционные доходы | 3 | 10 | 83 | 7 | 73 | 80 |

| Прочие операционные расходы | 144 | 255 | 6 | 111 | -249 | -138 |

| Внереализационные доходы | 66 | 101 | 54 | 35 | -47 | -12 |

| Внереализационные расходы | 37 | 88 | 102 | 51 | 14 | 65 |

| Прибыль (убыток) до налогообложения | -21 | 1120 | 663 | 1141 | -457 | 684 |

| Налог на прибыль | 4 | 401 | 201 | 397 | -200 | 197 |

| Нераспределенная прибыль (убыток) отчетного периода | -177 | 719 | 462 | 896 | -257 | 639 |

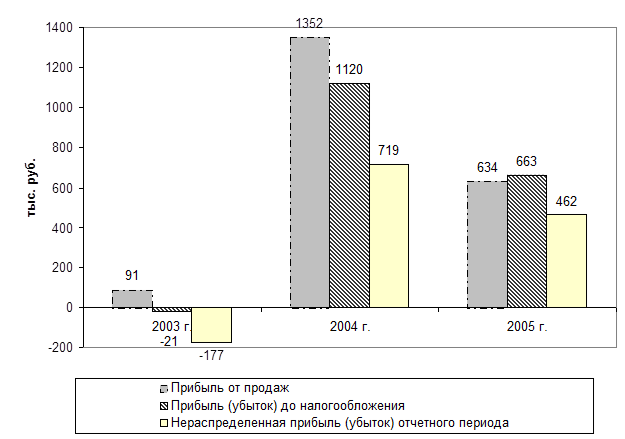

Мы наблюдаем улучшение финансовых результатов деятельности ООО «Торговый Дом Альянс». Прибыль от продаж за 2004 год по сравнению с 2003 годом увеличилась на 1261 тыс. р., а в 2005 году уменьшилась на 718 тыс.р. по сравнению с 2004 годом. В 2003 году предприятие получило убыток на 177 тыс.р., однако в 2004 году нераспределенная прибыль отчетного периода составила 719 тыс.р., а в 2005 году 462 тыс.р.

Увеличение балансовой прибыли произошло в связи с переходом предприятия в 2004 году с учетной политики для налогообложения от метода «по оплате» за отгруженную продукцию к методу «по отгрузке».

Рис. 1.8. Показатели прибыли ООО «Торговый Дом Альянс» за 2003-2005 гг.

Рис. 1.8. Показатели прибыли ООО «Торговый Дом Альянс» за 2003-2005 гг.

Балансовая прибыль ООО «Торговый Дом Альянс» за 2004 год увеличилась на 1141 тыс.р. по сравнению с 2003 годом. В 2005 году по сравнению с 2004 годом балансовая прибыль уменьшилась на 457 тыс.р., а по сравнению с 2003 годом увеличилась на 684 тыс.р.

Абсолютная величина прибыли не может характеризовать эффективность предприятия достаточно полно, поэтому проведем анализ рентабельности деятельности предприятия. Они характеризуют относительную доходность предприятия, измеряемую в процентах к затратам средств или капитала с различных позиций. Показатели рентабельности - это важнейшие характеристики фактической среды формирования прибыли и дохода предприятия. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансовых результатов предприятия.

Рентабельность продукции показывает, сколько прибыли приходится на единицу реализованной продукции. Рост данного показателя является следствием роста цен при постоянных затратах на реализацию продукции (работ, услуг) или снижения затрат при постоянных ценах, то есть о снижении спроса на продукцию предприятия, а также более быстрым ростом цен, чем затрат.

Расчет коэффициентов рентабельности по ООО «Торговый Дом Альянс» представлены в табл. 1.9.

Таблица 1.9

Расчет показателей рентабельности продукции за 2003 - 2005 гг.

| Показатели | 2003 г. | 2004 г. | 2005 г. | Изменения (+,-) | ||

| 2004/ 2003 гг. | 2005/ 2004 гг. | 2005/ 2003 гг. | ||||

| Выручка от реализации продукции, работ, услуг тыс. р. | 13650 | 19310 | 21338 | 5660 | 2028 | 7688 |

| Прибыль от реализации продукции, тыс.р. | .91 | 1352 | 634 | 1261 | -718 | 543 |

| Балансовая прибыль, тыс. р. | -21 | 1120 | 663 | 1141 | 457 | 684 |

| Чистая прибыль, тыс.р. | -177 | 719 | 462 | 896 | -257 | 639 |

| Рентабельность продаж, % | 0,67 | 7,0 | 3,0 | 6,33 | -4 | 2,33 |

| Общая рентабельность, % | -0,15 | 5,8 | 3,1 | 5,95 | -2,7 | 3,25 |

| Рентабельность продаж по чистой прибыли, % | -1,3 | 3,7 | 2,2 | 5,0 | -1,5 | 3,5 |

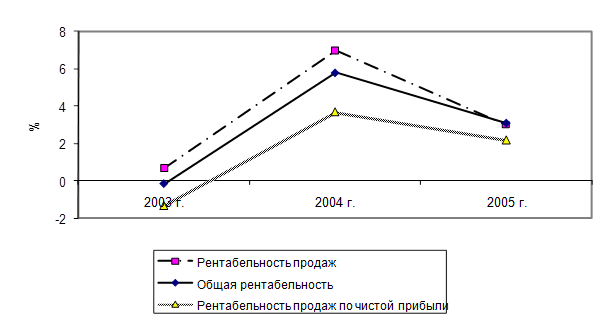

Рис. 1.9. Динамика показателей рентабельности за 2003-2005 гг.

Из данных табл. 1.9 и рисунка видно, что рентабельность продаж в 2004 году возросла на 6,33 % по сравнению с 2003 годом, а в 2005 году по сравнению с 2004 годом она уменьшилась на 4 %.

Общая рентабельность достигнута только в 2004 и 2005 годах и составила соответственно 5,8 % и 3,1 %. Рентабельность продаж по чистой прибыли в 2004 году увеличилась на 5 % по сравнению с 2003 годом, а в 2005 году по сравнению с 2004 годом этот показатель уменьшился на 1,5 %.

Можно сделать вывод об ухудшении эффективности работы предприятия в 2005 году, ООО «Торговый Дом Альянс» необходимо повышать значения основных экономических показателей своей деятельности.

Эффективность использования оборотных средств характеризуется, прежде всего их оборачиваемостью. Отдельные виды текущих активов предприятия имеют различную скорость оборота. Показатели оборачиваемости отражают структуру оборотных активов предприятия и зависят от их видов.

Таким образом, перейдем к анализу оборачиваемости всех оборотных средств и их составляющих. Оценка оборачиваемости производится путем сопоставления ее показателей за несколько хронологических периодов по анализируемому предприятию. Рассчитанные показатели оборачиваемости оборотных средств приведены в табл. 1.10.

Таблица 1.10

Показатели оборачиваемости оборотных средств за 2003-2005 гг.

| Показатели | 2003 г. | 2004 г. | 2005 г |

| Средняя стоимость материальных оборотных средств, тыс.р. | 423 | 814 | 797 |

| Средняя дебиторская задолженность, тыс.р. | 358 | 606 | 1145 |

| Средняя стоимость оборотных средств, тыс.р. | 936 | 1599 | 2103 |

| Выручка от реализации без НДС, тыс.р. | 13650 | 19310 | 21338 |

| Коэффициент оборачиваемости материальных оборотных средств | 32,3 | 23,7 | 26,8 |

| Время оборота материальных оборотных средств, дней | 11 | 15 | 14 |

| Коэффициент оборачиваемости дебиторской задолженности | 38,1 | 31,9 | 18,6 |

| Время оборачиваемости дебиторской задолженности, дней | 9 | 11 | 20 |

| Коэффициент оборачиваемости оборотных средств | 14,6 | 12,0 | 10,2 |

| Время оборота оборотных средств, дней | 25 | 30 | 36 |

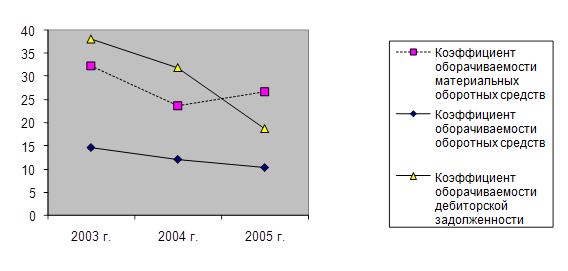

Рис. 1.10. Динамика показателей оборачиваемости средств за 2003-2005 гг.

Из данных таблицы и риснука видно, что в изучаемом периоде произошло значительное уменьшение оборачиваемости дебиторской задолженности с 38 оборотов в 2003 году она снизилась до 17 оборотов в 2005 году, таким образом, погашение дебиторской задолженности происходит медленными темпами.

Время оборота увеличилось на 11 дней в 2005 году по сравнению с 2003 годом. Время оборота дебиторской задолженности в 2005 году составляет 20 дней, то есть дебиторская задолженность погашается недостаточно быстро.

В 2005 году также произошло замедление оборачиваемости оборотных средств. Время оборота оборотных средств увеличилось с 25 дней в 2003 году до 36 дней в 2005 году. По материальным оборотным средствам время оборота в 2005 году увеличилось на 3 дня по сравнению с 2003 годом.

Анализ показал, что в ООО «Торговый Дом Альянс» спользуется неэффективная структура капитала, вызванная высокой долей запасов готовой продукции, дебиторской задолженности в структуре оборотных активов, также в течение исследуемого периода снизилась оборачиваемость оборотного капитала. Можно порекомендовать ООО «Торговый Дом Альянс» проводить более жесткий контроль за формированием и состоянием дебиторской задолженности, что повысит оборачиваемость оборотного капитала и соответственно прибыль предприятия.

Финансовое состояние предприятия и его устойчивость в значительной степени зависят от того, каким имуществом располагает предприятие, в какие активы вложен капитал и какой доход они ему приносят. Капитал – это все средства предприятия, которыми оно располагает для осуществления своей деятельности. Он формируется за счет собственных и заемных источников.

От того каким капиталом располагает субъект хозяйствования, насколько оптимальна его структура, насколько целесообразно он трансформируется в основные и оборотные фонды, зависят финансовое благополучие и результаты его деятельности.

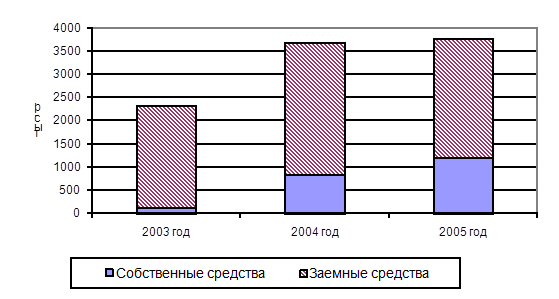

Согласно рисунку 1.11 можно сделать вывод о сокращении доли заемных средств по отношению к собственным средствам. Собственные средства в 2004 году возросли на 719 тыс. р., а в 2005 году – на 367 тыс. р.

Рис. 1.11. Динамика собственных и заемных средств

Произошли существенные изменения в структуре заемного капитала: уменьшилась доля кредиторской задолженности, которая временно использовалась в обороте предприятия до момента наступления сроков ее погашения, уменьшилась доля задолженности поставщикам и подрядчикам.

Ликвидность баланса выражается в степени покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Ликвидность баланса достигается установлением равенства между обязательствами предприятия и его активами.

Техническая сторона анализа ликвидности баланса заключается в сопоставлении средств по активу с обязательствами по пассиву. При этом активы должны быть сгруппированы по степени их ликвидности и группы расположены в порядке их убывания, а обязательства – по срокам их погашения и расположены в порядке возрастания сроков уплаты.

Для определения ликвидности баланса надо сопоставить произведенные расчеты групп активов и групп обязательств.

Ликвидность предприятия определяется и с помощью ряда финансовых коэффициентов (табл. 1.11).

Таблица 1.11

Показатели ликвидности предприятия

| Показатели | Формула | Норматив | 2003 г. | 2004 г. | 2005 г. |

| К. абсолютной ликвидности | (Денежные средства + краткосрочные фин. вложения) / краткосрочные обязательства | 0,2 | 0,005 | 0,012 | 0,016 |

| Промежуточный К. покрытия | (Денежные средства + краткосрочные фин. вложения + дебит. задолж-ть)/ краткосрочные обязательства | 0,8-1 | 0,167 | 0,230 | 0,475 |

| К. текущей ликвидности | Денежные средства + краткосрочные фин. вложения + дебит. задолж-ть + запасы)/ краткосрочные обязательства | 1–2,5 | 0,388 | 0,547 | 0,822 |

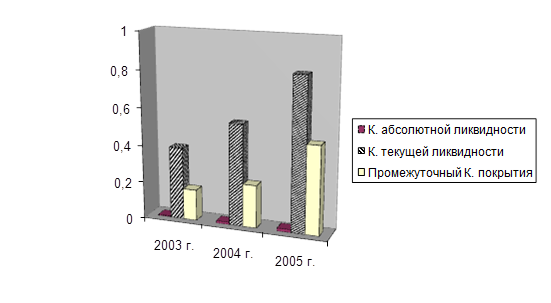

Рис. 1.12. Динамика показателей ликвидности за 2003-2005 гг.

Коэффициенты ликвидности за 2003–2005 гг. не соответствуют нормативным ограничениям, что говорит об отсутствии кредитоспособности предприятия. Однако все коэффициенты ликвидности за 2005 год значительно выросли по сравнению с 2003г., что свидетельствует о некотором увеличении перспективных платежных возможностей предприятия.

В целом же на основе анализа финансового состояния и кредитоспособности предприятия можно сделать вывод, что предприятие находится в неустойчивом состоянии и кредитоспособность его низка. Недостаток собственных оборотных средств пополняется заемными средствами коммерческого банка.

В результате проведенных в работе исследований можно сделать вывод, о положительной тенденции роста объемов продаж и снижения уровня затрат по отношению к выручке.

Численность персонала ежегодно возрастатет, что свидетельствует об увеличении масштабов деятельности. При этом производительность труда увеличивается. Доля затрат на оплату труда увеличивается в связи с повышением оплаты труда.

Основная деятельность в течение 2003 г. была убыточной, в 2004-2005 гг. увеличились объемы балансовой и чистой прибыли ООО «Торговый Дом Альянс». Показатели использования оборотных фондов характеризуют снижение эффективности текущей торговой деятельности фирмы.

Финансовое состояние ООО «Торговый Дом Альянс» можно оценить как неустойчивое. Предприятие неплатежеспособно. Однако в 2005 г. финансовое состояние фирмы по сравнению с 2003 г. улучшилось: возросли коэффициенты ликвидности, увеличилась доля собственных средств в активах предприятия. Динамика показателей рентабельности не имеет выраженной тенденции. Низкий уровень коэффициентов рентабельности (ниже среднеотраслевых) свидетельствуют о том, что фирма мало конкурентоспособна. Управление затратами на фирме отсутствует.

За анализируемый период сумма дебиторской задолженности возросла. Причиной увеличения дебиторской задолженности и её роли в текущих активах стало увеличение объемов продаж. Сумма кредиторской задолженности уменьшилась.

Для улучшения финансового состояния предприятию необходимо приложить все усилия по восстановлению платежеспособности. Для укрепления финансово-экономического положения предприятия необходимо:

– следить за соотношением дебиторской и кредиторской задолженности. Значительное повышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных источников финансирования;

– по возможности ориентироваться на привлечение количества заказчиков с целью уменьшения масштаба риска неуплаты, который значителен при наличии монопольного заказчика;

– контролировать состояние расчетов по просроченным задолжникам. В случае инфляции всякая отсрочка платежа приводит к тому, что предприятие реально получает лишь часть стоимости реализованной продукции, поэтому необходимо расширить систему авансовых платежей.

Дата: 2019-05-28, просмотров: 383.