Содержание

| № стр. | ||

| 1. | Основные вводные положения и цели проведения настоящего Анализа | |

| 2. | Коэффициенты финансово-хозяйственной деятельности Должника и показатели, используемые для их расчета | |

| 3. | Анализ коэффициентов, характеризующих платежеспособность Должника | |

| 4. | Анализ коэффициентов, характеризующих финансовую Устойчивость Должника | |

| 5. | Анализ коэффициентов, характеризующих деловую активность Должника | |

| 6. | Анализ хозяйственной, инвестиционной и финансовой деятельности Должника, его положение на товарных и иных рынках | |

| 6.1. | Анализ внешних условий деятельности Должника | |

| 6.2. | Анализ внутренних условий деятельности Должника | |

| 6.3. | Анализ рынков, на которых осуществляется деятельность Должника | |

| 7. | Анализ активов и пассивов Должника | |

| 7.1. | Анализ активов | |

| 7.2. | Анализ пассивов | |

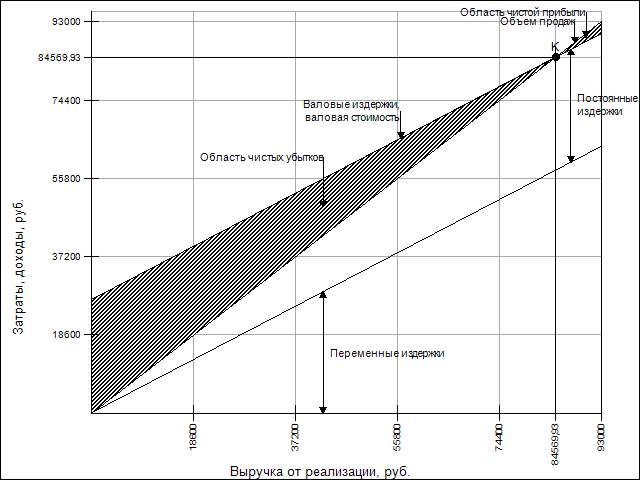

| 8. | Анализ возможности безубыточной деятельности Должника | |

| 9. | Основные выводы по Анализу |

Раздел 2. Коэффициенты финансово-хозяйственной деятельности должника и показатели, используемые для их расчета

- Для расчета коэффициентов финансово-хозяйственной деятельности Должника были использованы следующие основные показатели:

а) совокупные активы (пассивы): баланс (валюта баланса) активов (пассивов);

Совокупные активы (пассивы) = Ф№1 стр.1600

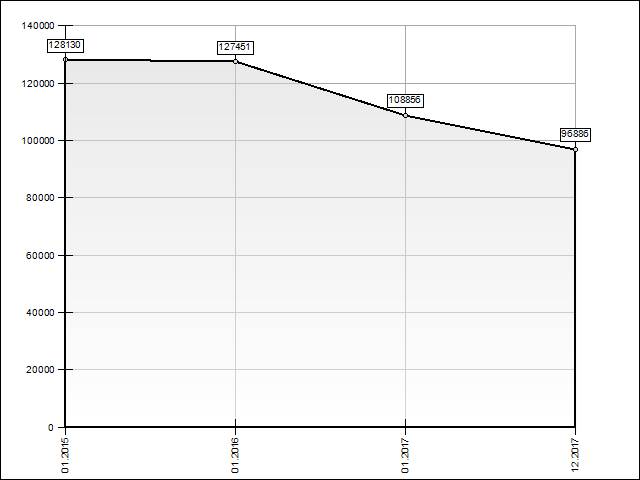

Динамика изменения совокупных активов (пассивов) (руб.)

| периоды | 01.01.15 | 01.01.16 | 01.01.17 | 31.12.17 |

| значение | 128130 | 127451 | 108856 | 96886 |

б) скорректированные внеоборотные активы: сумма стоимости нематериальных активов (без деловой репутации и организационных расходов), основных средств (без капитальных затрат на арендуемые основные средства), незавершенных капитальных вложений (без незавершенных капитальных затрат на арендуемые основные средства), доходных вложений в материальные ценности, долгосрочных финансовых вложений, прочих внеоборотных активов;

Скорректированные внеоборотные активы = Ф№1 стр.1110 + стр.1150 + стр.1160 + стр.1170 + стр.1190

Динамика изменения скорректированных внеоборотных активов (руб.)

| периоды | 01.01.15 | 01.01.16 | 01.01.17 | 31.12.17 |

| значение | 107828 | 106882 | 101797 | 96886 |

в) оборотные активы: сумма стоимости запасов (без стоимости отгруженных товаров), долгосрочной дебиторской задолженности, ликвидных активов, налога на добавленную стоимость по приобретенным ценностям, задолженности участников (учредителей) по взносам в уставный капитал, собственных акций, выкупленных у акционеров;

Оборотные активы = Ф№1 стр.1200

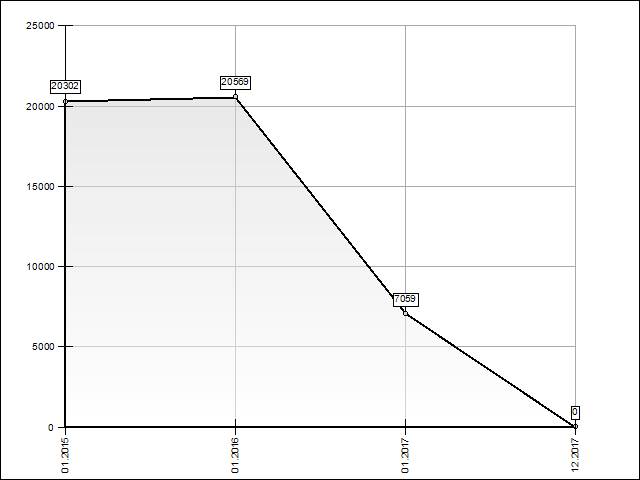

Динамика изменения оборотных активов (руб.)

| периоды | 01.01.15 | 01.01.16 | 01.01.17 | 31.12.17 |

| значение | 20302 | 20569 | 7059 | 0 |

г) долгосрочная дебиторская задолженность: дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты;

Дебиторская задолженность = Ф№1 стр.1230

Рентабельность активов.

Рентабельность активов характеризует степень эффективности использования имущества организации, профессиональную квалификацию менеджмента предприятия и определяется в процентах как отношение чистой прибыли (убытка) к совокупным активам организации.

В мировой практике для определения рентабельности активов предприятия широко используется так называемая формула Дюпона. Она имеет вид:

ROA = ЧП/A = ЧП/РП x РП/А

где:

ЧП — чистая прибыль предприятия;

А — совокупные активы предприятия;

РП — валовая выручка от реализации продукции (работ, услуг),

а отношения:

ЧП/РП — это рентабельность реализованной продукции;

РП/A — оборачиваемость активов.

ROA = Рентабельность активов = [Чистая прибыль (убыток)]/[Совокупные активы (пассивы)]

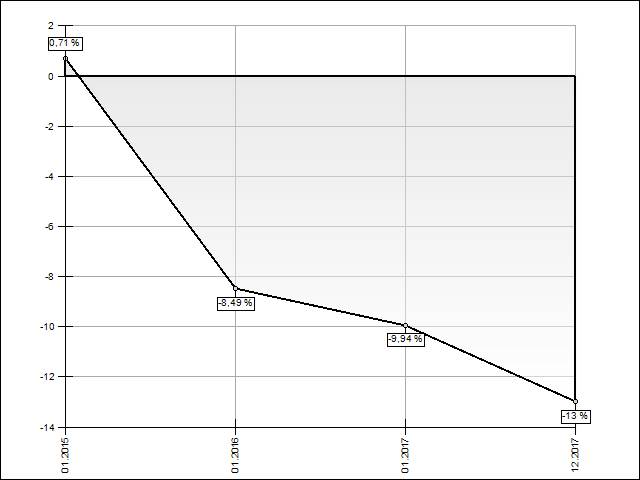

Динамика изменения рентабельности активов (%)

| периоды | 01.01.15 | 01.01.16 | 01.01.17 | 31.12.17 |

| значение | 0,71% | -8,49% | -9,94% | -13% |

[ Выводы:

1. При значении коэффициента менее 0: анализ коэффициента позволяет сделать вывод о том, что предприятие использует активы с убытком.]

Норма чистой прибыли.

Норма чистой прибыли характеризует уровень доходности хозяйственной деятельности организации. Норма чистой прибыли измеряется в процентах и определяется как отношение чистой прибыли к выручке (нетто). Нормальное значение этого параметра — около 0,2.

Норма чистой прибыли = [Чистая прибыль (убыток)]/[Выручка нетто]

Отсутствует

Отсутствует

Отсутствует

Отсутствует

Отсутствует

Анализ активов

Анализ активов предприятия проводится в целях оценки эффективности их использования, выявления внутрихозяйственных резервов обеспечения восстановления платежеспособности, оценки ликвидности активов, степени их участия в хозяйственном обороте, выявления имущества и имущественных прав, приобретенных на заведомо невыгодных условиях, оценки возможности возврата отчужденного имущества, внесенного в качестве финансовых вложений.

Анализ активов производится по группам статей баланса должника и состоит из анализа внеоборотных и оборотных активов.

Анализ внеоборотных активов включает в себя анализ нематериальных активов, основных средств, незавершенного строительства, доходных вложений в материальные ценности, долгосрочных финансовых вложений, прочих внеоборотных активов.

Анализ оборотных активов включает в себя анализ запасов, налога на добавленную стоимость, дебиторской задолженности, краткосрочных финансовых вложений, прочих оборотных активов.

Активы

| 1. Внеоборотные активы |

| ||||||||||

| Нематериальные активы |

| ||||||||||

| Основные средства |

| ||||||||||

| Дох. вложения в мат. ценности |

| ||||||||||

| Долгоср. фин. вложения |

| ||||||||||

| Отложенные налоговые активы |

| ||||||||||

| 2. Оборотные активы |

| ||||||||||

| Запасы |

| ||||||||||

| НДС |

| ||||||||||

| Дебиторская задолженность |

| ||||||||||

| Краткоср. фин. вложения |

| ||||||||||

| Денежные средства |

| ||||||||||

| Прочие оборотные активы |

| ||||||||||

| Совокупные активы |

|

Анализ нематериальных активов. Анализируя внеоборотные активы, следует сказать об эффективности использования нематериальных активов. К нематериальным активам относятся патенты, лицензии, торговые марки и товарные знаки, права на пользование природными и иными ресурсами, приносящие выгоду в процессе хозяйственной деятельности. Инвестиции в нематериальные активы окупаются в течение определенного периода за счет дополнительной прибыли, получаемой предприятием в результате их применения, и за счет амортизационных отчислений. С развитием рыночных отношений увеличивается размер и доля нематериальных активов в общей сумме капитала предприятия. Увеличивается и экономический интерес в повышении доходности предприятия за счет использования исключительного права предприятия на результаты интеллектуальной собственности. Отсюда анализ эффективности использования нематериальных активов имеет важное значение.

Анализ основных средств. Основные фонды предприятия делятся на промышленно-производственные и непромышленные, а также фонды непроизводственного назначения. Производственную мощность предприятия определяют промышленно-производственные фонды. Кроме того, принято выделять активную часть (рабочие машины и оборудование) и пассивную часть фондов, а также отдельные подгруппы в соответствии с их функциональным назначением (здания производственного назначения, склады, рабочие и силовые машины, оборудование, измерительные приборы и устройства, транспортные средства и т.д.) Такая детализация могла бы помочь выявить резервы повышения эффективности использования основных фондов на основе оптимизации их структуры.

Анализ пассивов

Анализ пассивов предприятия проводится в целях выявления внутрихозяйственных резервов, обеспечения восстановления платежеспособности, выявления обязательств, которые могут быть оспорены или прекращены, а также возможности проведения реструктуризации сроков исполнения обязательств.

Анализ пассивов проводится по группам статей баланса Должника и состоит из анализа капитала, резервов, долгосрочных и краткосрочных обязательств.

Сведения, которые приводятся в пассиве баланса, позволяют определить, какие изменения произошли в структуре собственного и заемного капитала, сколько привлечено в оборот предприятия долгосрочных и краткосрочных заемных средств.

По степени принадлежности используемый капитал подразделяется на собственный (I раздел пассива) и заемный (II и III разделы пассива). По продолжительности использования различают капитал постоянный (перманентный) (I и II разделы пассива) и краткосрочный (III раздел пассива).

Пассивы

| Капитал и резервы |

| ||||||||||

| Уставный капитал |

| ||||||||||

| Собственные акции, выкупленные у акционеров |

| ||||||||||

| Переоценка внеоборотных активов |

| ||||||||||

| Добавочный капитал (без переоценки) |

| ||||||||||

| Резервный капитал |

| ||||||||||

| Нераспр. прибыль (непокрытый убыток) |

| ||||||||||

| Долгосрочные обязательства |

| ||||||||||

| Краткосрочные обязательства |

| ||||||||||

| Кредиторская задолженность |

| ||||||||||

| Заемные средства |

| ||||||||||

| Совокупные пассивы |

|

Анализ долгосрочных и краткосрочных обязательств. Привлечение заемных средств в оборот предприятия — явление нормальное, при условии, что они не замораживаются на продолжительное время в обороте и своевременно возвращаются. В противном случае может возникнуть просроченная кредиторская задолженность, что в конечном итоге приводит к выплате штрафов и ухудшению финансового положения.

Подробная структура кредиторской задолженности на текущую дату отражена в следующих таблице и диаграммах.

Кредиторская задолженность

| Наименование | Сумма задолженности (руб.) | Доля в общей задолженности (%) | Доля в общей задолженности с учетом штрафов и пеней (%) |

| ООО «Союз - Агро» | 630 000 | 0,94 | |

| ФНС России | 13800 | 0,06 | |

| АО «Россельхозбанк» | 66152807 | 99 |

Д ) рынок продукции

Е) рынок сырья и ресурсов

Раздел 9. основные выводы

Содержание

| № стр. | ||

| 1. | Основные вводные положения и цели проведения настоящего Анализа | |

| 2. | Коэффициенты финансово-хозяйственной деятельности Должника и показатели, используемые для их расчета | |

| 3. | Анализ коэффициентов, характеризующих платежеспособность Должника | |

| 4. | Анализ коэффициентов, характеризующих финансовую Устойчивость Должника | |

| 5. | Анализ коэффициентов, характеризующих деловую активность Должника | |

| 6. | Анализ хозяйственной, инвестиционной и финансовой деятельности Должника, его положение на товарных и иных рынках | |

| 6.1. | Анализ внешних условий деятельности Должника | |

| 6.2. | Анализ внутренних условий деятельности Должника | |

| 6.3. | Анализ рынков, на которых осуществляется деятельность Должника | |

| 7. | Анализ активов и пассивов Должника | |

| 7.1. | Анализ активов | |

| 7.2. | Анализ пассивов | |

| 8. | Анализ возможности безубыточной деятельности Должника | |

| 9. | Основные выводы по Анализу |

Раздел 1. Основные вводные положения и цели проведения настоящего анализа

- Настоящий финансовый анализ ООО "АГРОШИГОНЬ" (далее — Должник) проводился в соответствии с требованиями Правил проведения арбитражным управляющим финансового анализа, утвержденным Постановлением Правительства Российской Федерации от 25 июня 2003 года № 367. При этом анализу подверглось финансовое состояние Должника на дату проведения анализа, его финансовая, хозяйственная и инвестиционная деятельность, положение на товарных и иных рынках.

- Финансовый анализ (далее — Анализ) проводился в целях:

определения возможности покрытия за счет имущества Должника судебных расходов. - При проведении настоящего финансового анализа конкурсный управляющий использовал:

а) результаты инвентаризации имущества;

б) данные статистической отчетности, бухгалтерской и налоговой отчетности, регистров бухгалтерского и налогового учета;

в) данные учредительных документов, протоколов общих собраний участников организации, договоров, планов, смет, калькуляций; - г) материалов налоговых проверок и аудиторских заключений;

д) нормативных правовых актов, регламентирующих деятельность Должника. - Данный отчет содержит основные исходные данные Должника, а также следующие заключения и выводы, основанные на расчетах и реальных фактах:

а) дата и место его проведения

«11» ноября 2018г., 431564, Саранск, Промышленный проезд,1

б) фамилия, имя, отчество конкурсного управляющего, наименование и местонахождение саморегулируемой организации арбитражных управляющих, членом которой он является:

Мурашкина Елена Вячеславовна, член Союз "Межрегиональный центр арбитражных управляющих" (адрес: 150040, г. Ярославль, ул. Некрасова, д. 39Б)

в) наименование арбитражного суда, в производстве которого находится дело о несостоятельности (банкротстве) Должника, номер дела, дата и номер судебного акта о введении в отношении Должника процедуры банкротства, дата и номер судебного акта об утверждении арбитражного управляющего:

Арбитражным судом Республики Мордовия вынесено определение по делу № А39-6923/2017 от «6» февраля 2018г. об открытии процедуры конкурсного производства в отношении ООО "АГРОШИГОНЬ" (адрес: 431564, РЕСПУБЛИКА МОРДОВИЯ, РАЙОН СТАРОШАЙГОВСКИЙ, СЕЛО ШИГОНЬ, УЛИЦА МОСКОВСКАЯ, ИНН 1318108223, ОГРН 1041306004850). Конкурсным управляющим ООО "АГРОШИГОНЬ" утверждена Мурашкина Елена Вячеславовна (ИНН 132602441840, СНИЛС 077-940-294-05), член «Союз "Межрегиональный центр арбитражных управляющих"» (ИНН 7604200693, ОГРН 1117600001419, адрес: 150040, г. Ярославль, ул. Некрасова, д. 39Б).

г) полное наименование, местонахождение, коды отраслевой принадлежности Должника:

ООО "АГРОШИГОНЬ"

431564, РЕСПУБЛИКА МОРДОВИЯ, РАЙОН СТАРОШАЙГОВСКИЙ, СЕЛО ШИГОНЬ, УЛИЦА МОСКОВСКАЯ

ОКПО: -

ОКВЭД: -01.11

ОГРН: 1041306004850

ИНН: 1318108223

д) коэффициенты финансово-хозяйственной деятельности Должника и показатели, используемые для их расчета, рассчитанные поквартально не менее чем за 2-летний период, предшествующий возбуждению производства по делу о несостоятельности (банкротстве), а также за период проведения процедур банкротства в отношении Должника, и динамика их изменения;

е) причины утраты платежеспособности с учетом динамики изменения коэффициентов финансово-хозяйственной деятельности;

ж) результаты анализа хозяйственной, инвестиционной и финансовой деятельности Должника, его положение на товарных и иных рынках;

з) результаты анализа активов и пассивов Должника;

и) результаты анализа возможности безубыточной деятельности Должника;

к) вывод о возможности (невозможности) восстановления платежеспособности Должника;

л) вывод о целесообразности введения соответствующей процедуры банкротства;

м) вывод о наличие признаков фиктивного и преднамеренного банкротства;

н) вывод о возможности (невозможности) покрытия судебных расходов и расходов на выплату вознаграждения конкурсному управляющему.

Дата: 2019-03-05, просмотров: 462.