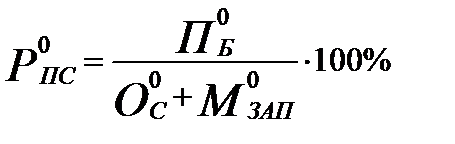

Рентабельность производственных средств в базисном периоде

,

,

где  - балансовая прибыль в базисном периоде;

- балансовая прибыль в базисном периоде;

- средняя остаточная стоимость основных средств в базисном периоде;

- средняя остаточная стоимость основных средств в базисном периоде;

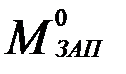

- средняя остаточная стоимость материальных запасов в базисном периоде;

- средняя остаточная стоимость материальных запасов в базисном периоде;

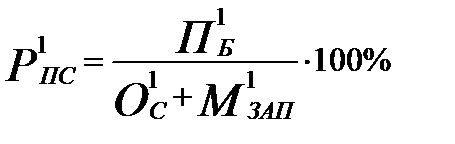

Рентабельность производственных средств в фактическом периоде

где  - балансовая прибыль в фактическом периоде;

- балансовая прибыль в фактическом периоде;

- средняя остаточная стоимость основных средств в фактическом

- средняя остаточная стоимость основных средств в фактическом

периоде;

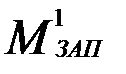

- средняя остаточная стоимость материальных запасов в

- средняя остаточная стоимость материальных запасов в

фактическом периоде;

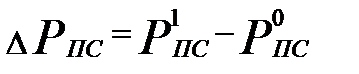

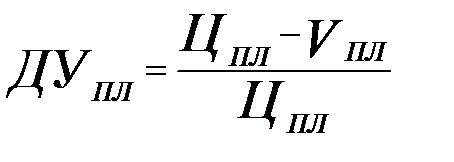

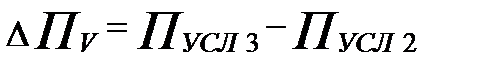

Отклонение рентабельности производственных средств

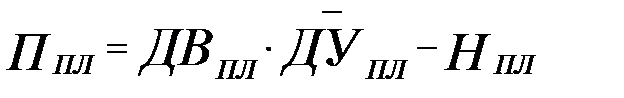

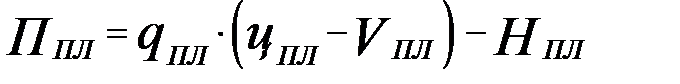

Факторный анализ проводится на основе равенства:

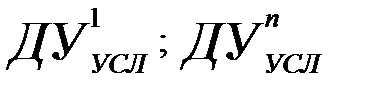

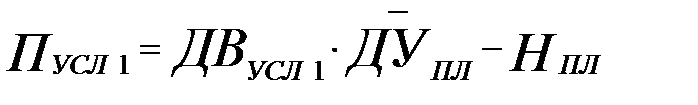

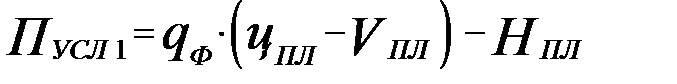

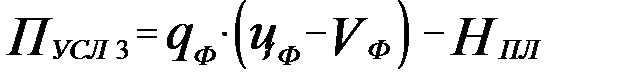

Условный показатель производственных средств №1

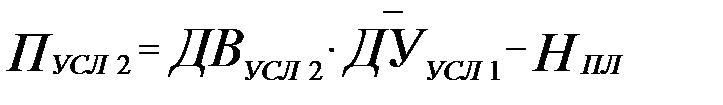

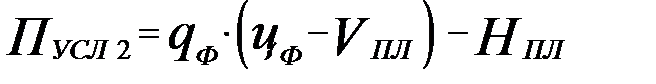

Условный показатель производственных средств №2

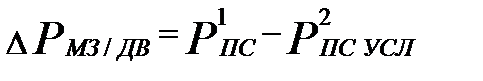

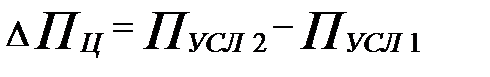

Отклонение рентабельности производственных средств за счет изменения доли прибыли на рубль реализованной продукции, %.

Отклонение рентабельности производственных средств за счет изменения фондоемкости, %.

Отклонение рентабельности производственных средств за счет изменения оборачиваемости материальных запасов (закрепления материальных оборотных средств), %.

Выводы к заданию №4

Таблица 8.5- Факторный анализ рентабельности продаж

| Показатель | _______ г. | _______ г. | Отклонения |

| 1 | 2 | 3 | 4 |

| 1.Выручка от продажи товаров, продукции, работ и услуг, тыс. руб. | х | ||

| 2.Себестоимость проданных товаров, продукции, работ и услуг, тыс. руб. | х | ||

| 3.Коммерческие расходы, тыс. руб. | х | ||

| 4.Управленческие расходы, тыс. руб. | х | ||

| 5.Рентабельность продаж, % (с.1-с.2-с.3-с.4) : с.1 × 100% | х | ||

| 6.Условный показатель рентабельности продаж №1, % (с.1 гр.3-с.2 гр.2-с.3 гр.2-с.4 гр.2) : с.1 гр.3 × 100% | х | х | |

| 7.Условный показатель рентабельности продаж №2, % (с.1 гр.3-с.2 гр.3-с.3 гр.2-с.4 гр.2) : с.1 гр.3 × 100% | х | х | |

| 8.Условный показатель рентабельности продаж №3, % (с.1 гр.3-с.2 гр.3-с.3 гр.3-с.4 гр.2) : с.1 гр.3 × 100% | х | х | |

| 9.Отклонение рентабельности продаж, ± % с.5 гр.3-с.5 гр.2 | х | х | |

| 9.1 за счет изменения денежной выручки с.6 гр.4-с.5 гр.2 | х | х | |

| 9.2 за счет изменения себестоимости реализованной продукции с.7 гр.4-с.6 гр.4 | х | х | |

| 9.3 за счет изменения коммерческих расходов с.8 гр.4-с.7 гр.4 | х | х | |

| 9.4 за счет изменения управленческих расходов с.5 гр.3-с.8 гр.4 | х | х | |

| 9.5 за счет изменения всех расходов с.9.2+с.9.3+с.9.4 | х | х |

Таблица 8.6-Факторный анализ рентабельности реализованной (проданной) продукции

| Показатель | _______ г. | _______ г. | Отклонения |

| 1 | 2 | 3 | 4 |

| 1.Выручка от продажи товаров, продукции, работ и услуг, тыс. руб. | х | ||

| 2.Себестоимость проданных товаров, продукции, работ и услуг, тыс. руб. | х | ||

| 3.Коммерческие расходы, тыс. руб. | х | ||

| 4.Управленческие расходы, тыс. руб. | х | ||

| 5.Рентабельность проданной (реализованной) продукции, % (с.1-с.2-с.3-с.4) : ( с.2+с.3+с.4) × 100% | х | ||

| 6.Условный показатель рентабельности реализованной продукции №1, % (с.1 гр.3-с.2 гр.2-с.3 гр.2-с.4 гр.2) : (с.2 гр.2+с.3 гр.2+с.4 гр.2) × 100% | х | х | |

| 7.Условный показатель рентабельности реализованной продукции №2, % (с.1 гр.3-с.2 гр.3-с.3 гр.2-с.4 гр.2) : (с.2 гр.3+с.3 гр.2+с.4 гр.2) × 100% | х | х | |

| 8.Условный показатель рентабельности реализованной продукции №3, % (с.1 гр.3-с.2 гр.3-с.3 гр.3-с.4 гр.2) : (с.2 гр.3+с.3 гр.3+с.4 гр.2) × 100% | х | х | |

| 9.Отклонение рентабельности проданной (реализованной) продукции, ± % с.5 гр.3-с.5 гр.2 | х | х | |

| 9.1 за счет изменения выручки с.6 гр.4-с.5 гр.2 | х | х | |

| 9.2 за счет изменения себестоимости проданной продукции с.7 гр.4-с.6 гр.4 | х | х | |

| 9.3 за счет изменения коммерческих расходов с.8 гр.4-с.7 гр.4 | х | х | |

| 9.4 за счет изменения управленческих расходов с.5 гр.3-с.8 гр.4 | |||

| 9.5 за счет изменения всех расходов с.9.2+с.9.3+с.9.4 | х | х |

Таблица 8.7 - Факторный анализ рентабельности производственных средств

| Показатель | _______ г. | _______ г. | Отклонения |

| 1 | 2 | 3 | 4 |

| 1.Выручка от продажи товаров, продукции, работ и услуг, тыс. руб. | х | ||

| 2.Средняя остаточная стоимость основных средств, тыс. руб. | х | ||

| 3.Средняя стоимость материальных запасов, тыс. руб. | х | ||

| 4.Прибыль до налогообложения, тыс. руб. | х | ||

| 5.Рентабельность производственных средств, % с.4 : (с.2+с.3) ×100% | х | ||

| 6.Условный показатель рентабельности производственных средств №1, % (с.4 гр.3 : с.1 гр.3) : ((с.2 гр.2 : с.1 гр.2+с.3 гр.2 : с.1 гр.2)) ×100% | х | х | |

| 7.Условный показатель рентабельности производственных средств №2, % (с.4 гр.3 : с.1 гр.3) : ((с.2 гр.3 : с.1 гр.3+с.3 гр.2 : с.1 гр.2)) ×100% | х | х | |

| 8.Отклонение рентабельности производственных средств, % с.5 гр.3-с.5 гр.2 | х | х | |

| 8.1 за счет изменения доли прибыли на 1 рубль реализованной продукции с.6 гр.4-с.5 гр.2 | х | х | |

| 8.2 за счет изменения фондоемкости с.7 гр.4- с.6 гр.4 | х | х | |

| 8.3 за счет изменения оборачиваемости материальных запасов с.5 гр.3-с.7гр.4 | х | х |

Задание 5. Факторный анализ прибыли от реализации продукции

Цель задания

Освоение методики факторного анализа прибыли от реализации продукции.

Содержание задания

При определении факторов, оказывающих влияние на прибыль от реализации продукции учитывают как проводиться анализ: либо по основным видам продукции (задание 1) либо по отдельно взятым видам продукции (задание 2)

Условия выполнения

Данный анализ проводиться по условным данным, которые приведены в таблице 8.7, результаты расчетов сводятся в таблицу 8.8 и таблицу 8.9

Методические указания к выполнению задания

На отклонение прибыли полученной от реализации основных видов продукции оказывают влияние следующие факторы:

· объем реализованной продукции;

· структура реализованной продукции;

· себестоимость реализованной продукции;

· реализационные цены.

Расчеты рекомендуется проводить по следующим формулам.

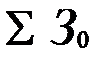

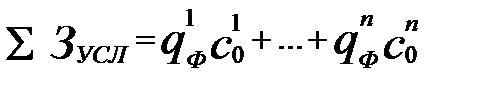

1. Затраты в базисном периоде

- затраты в базисном периоде;

- затраты в базисном периоде;

- количество реализованного, какого либо продукта в базисном периоде;

- количество реализованного, какого либо продукта в базисном периоде;

- себестоимость единицы, какого либо продукта в базисном периоде;

- себестоимость единицы, какого либо продукта в базисном периоде;

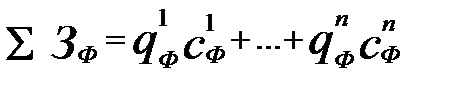

2. Затраты в фактическом периоде

- затраты в фактическом периоде;

- затраты в фактическом периоде;

- количество реализованного, какого либо продукта в фактическом

- количество реализованного, какого либо продукта в фактическом

периоде;

- себестоимость единицы, какого либо продукта в фактическом периоде;

- себестоимость единицы, какого либо продукта в фактическом периоде;

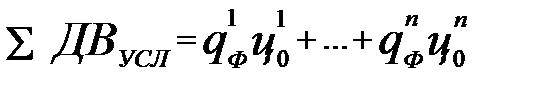

3. Условные затраты

- затраты условные, рассчитанные при фактическом объеме

- затраты условные, рассчитанные при фактическом объеме

реализации и базисной себестоимости;

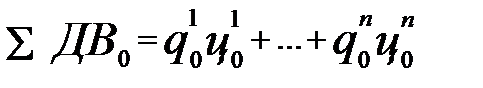

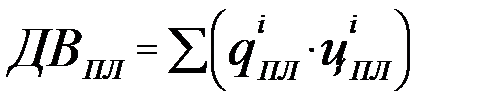

4. Денежная выручка в базисном периоде

- денежная выручка в базисном периоде;

- денежная выручка в базисном периоде;

- цена реализации единицы, какого либо продукта в базисном периоде;

- цена реализации единицы, какого либо продукта в базисном периоде;

5. Денежная выручка в фактическом периоде

- денежная выручка в фактическом периоде;

- денежная выручка в фактическом периоде;

- цена реализации единицы, какого либо продукта в фактическом

- цена реализации единицы, какого либо продукта в фактическом

периоде;

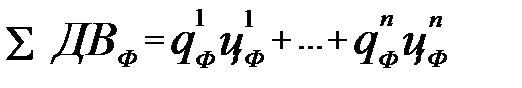

6. Денежная выручка условная

- денежная выручка условная, рассчитанная при фактическом

- денежная выручка условная, рассчитанная при фактическом

объеме реализации и базисной цене реализации;

7. Прибыль в базисном периоде

- прибыль, полученная от реализации продукции в базисном периоде;

- прибыль, полученная от реализации продукции в базисном периоде;

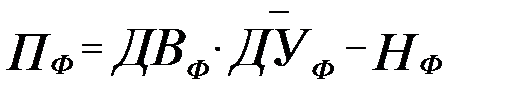

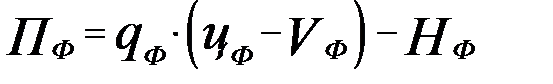

8. Прибыль в фактическом периоде

- прибыль в фактическом периоде

- прибыль в фактическом периоде

9. Прибыль условная

- прибыль условная;

- прибыль условная;

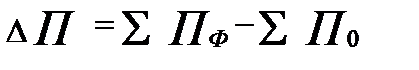

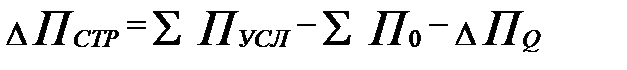

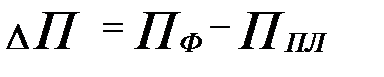

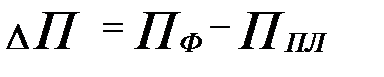

10. Отклонение прибыли

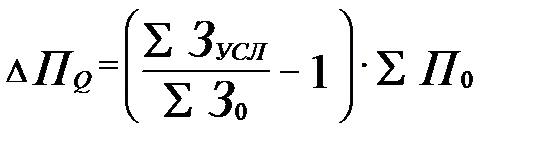

11. Отклонение в прибыли за счет изменения объема реализованной продукции

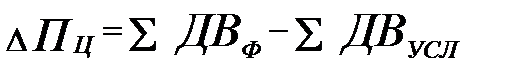

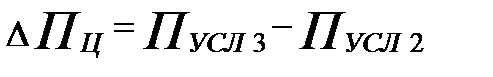

12. Отклонение прибыли за счет изменения структуры реализованной продукции

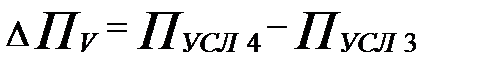

13. Отклонение прибыли за счет изменения себестоимости реализованной продукции

14. Отклонение прибыли за счет изменения реализационных цен

На отклонение прибыли полученной от реализации отдельно взятого продукта оказывают влияние следующие факторы:

· объем реализованного продукта;

· себестоимость реализованного продукта;

· цена реализации.

Расчеты рекомендуется проводить по следующим формулам.

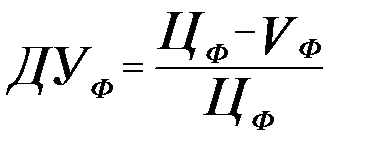

Находится отклонение в прибыли

В том числе за счет изменения:

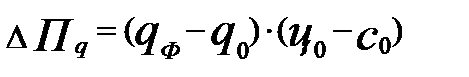

а) объема реализованного продукта;

б) себестоимости реализованного продукта;

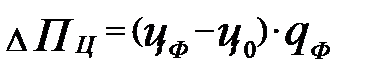

в) цены реализации

Пример расчета к заданию 1

Таблица 8.7-Исходная информация для факторного анализа прибыли

| Показатель | Вид продукции | ||

| А | B | C | |

| 1. Количество реализованной продукции: базисный период отчетный период | 148 шт. 162 шт. | 226 м2 202 м2 | 512 т 620 т |

| 2. Себестоимость единицы реализованной продукции, руб.: базисный период отчетный период | 42,01 40,99 | 68,00 69,00 | 101,00 108,01 |

| 3. Цена реализации единицы продукции, руб.: базисный период отчетный период | 52,13 58,01 | 78,00 72,10 | 122,14 131,11 |

Таблица 8.8-Результаты расчетов факторного анализа прибыли от реализации продукции

(по всей реализованной продукции)

| Показатель | Значение показателя |

| Отклонение прибыли, ± руб. В том числе за счет изменения: § объема реализованной продукции § структуры реализованной продукции § себестоимости единицы реализованной продукции § реализационных цен |

Таблица 8.9-Результаты расчетов факторного анализа прибыли от реализации продукции

(по основным продуктам)

| Показатель | Вид продукции | ||

| А | B | C | |

| Отклонение прибыли, ± руб. В том числе за счет изменения: § объема реализованной продукции § себестоимости единицы реализованной продукции § реализационных цен | 1259 142 165 953 | ||

Выводы к заданию №5

Задание 6. Маржинальный анализ прибыли от реализации продукции.

Методические указания к выполнению задания

Маржинальный анализ влияния факторов на отклонение прибыли целесообразно проводить по нижеприведенной последовательности.

1. Определяется базисная (плановая) денежная выручка

,

,

где  - количество реализованного продукта в базисном периоде;

- количество реализованного продукта в базисном периоде;

- цена реализации единицы продукта в базисном периоде.

- цена реализации единицы продукта в базисном периоде.

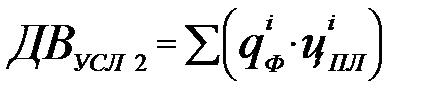

2. Определяется первая условная денежная выручка

,

,

где  - коэффициент роста (снижения) объема реализованной продукции.

- коэффициент роста (снижения) объема реализованной продукции.

3. Определяется вторая условная денежная выручка

,

,

где  - количество реализованного продукта в фактическом периоде;

- количество реализованного продукта в фактическом периоде;

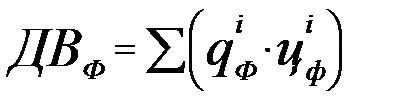

4. Определяется фактическая денежная выручка

,

,

где  - цена реализации единицы продукта в фактическом периоде.

- цена реализации единицы продукта в фактическом периоде.

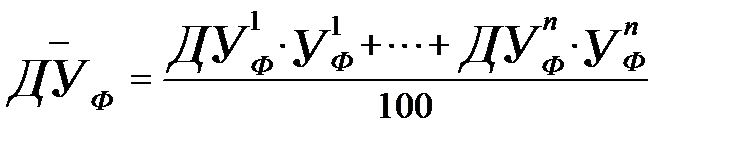

5. Определяется базисная (плановая) средняя доля маржинального дохода в денежной выручке

,

,

где  - доля маржинального дохода в цене реализации продукта в плановом (базисном) периоде;

- доля маржинального дохода в цене реализации продукта в плановом (базисном) периоде;

- удельный вес продукта в общей сумме денежной выручки в плановом (базисном) периоде.

- удельный вес продукта в общей сумме денежной выручки в плановом (базисном) периоде.

,

,

где  - цена реализации продукта в плановом (базисном) периоде,

- цена реализации продукта в плановом (базисном) периоде,

- плановый (базисный) уровень переменных затрат на единицу продукции.

- плановый (базисный) уровень переменных затрат на единицу продукции.

6. Определяется условная средняя доля маржинального дохода в денежной выручке (условная доля I).

,

,

где  - удельный вес продукта в общей сумме денежной выручки в фактическом периоде.

- удельный вес продукта в общей сумме денежной выручки в фактическом периоде.

7. Определяется условная средняя доля маржинального дохода в денежной выручке (условная доля II).

,

,

где  - доля маржинального дохода в цене реализации продукта в периоде, рассчитанная при фактической цене реализации и плановом (базисном) уровне переменных затрат на единицу продукции;

- доля маржинального дохода в цене реализации продукта в периоде, рассчитанная при фактической цене реализации и плановом (базисном) уровне переменных затрат на единицу продукции;

,

,

где  - фактический уровень переменных затрат на единицу продукции.

- фактический уровень переменных затрат на единицу продукции.

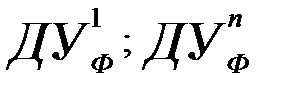

8. Определяется фактическая средняя доля маржинального дохода в денежной выручке

,

,

где  - доля маржинального дохода в цене реализации продукта в фактическом периоде;

- доля маржинального дохода в цене реализации продукта в фактическом периоде;

,

,

где  - цена реализации продукта в фактическом периоде,

- цена реализации продукта в фактическом периоде,

-фактический уровень переменных затрат на единицу продукции.

-фактический уровень переменных затрат на единицу продукции.

9. Определяется плановая (базисная) прибыль

где  - постоянные расходы в плановом (базисном) периоде.

- постоянные расходы в плановом (базисном) периоде.

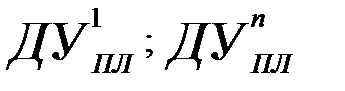

10. Определяется прибыль условная I

11. Определяется прибыль условная II

12. Определяется прибыль условная III

13. Определяется прибыль условная IV

14. Определяется фактическая прибыль

,

,

где  - постоянные расходы в фактическом периоде.

- постоянные расходы в фактическом периоде.

15. Рассчитывается отклонение в прибыли

16. Рассчитывается отклонение в прибыли за счет изменения объема реализованной продукции

17. Рассчитывается отклонение в прибыли за счет изменения структуры реализованной продукции

18. Рассчитывается отклонение в прибыли за счет изменения реализационных цен

19. Рассчитывается отклонение в прибыли за счет изменения удельных переменных затрат

20. Рассчитывается отклонение в прибыли за счет изменения постоянных затрат

· Расчет влияния факторов на отклонение прибыли по отдельно взятым продуктам

Последовательность проведения расчетов

1. Определяют плановую (базисную) прибыль

,

,

где  - количество реализованного продукта в базисном периоде;

- количество реализованного продукта в базисном периоде;

- цена реализации единицы продукта в базисном периоде;

- цена реализации единицы продукта в базисном периоде;

- удельные переменные расходы на единицу продукта в базисном периоде;

- удельные переменные расходы на единицу продукта в базисном периоде;

- постоянные расходы в базисном периоде.

- постоянные расходы в базисном периоде.

2. Определяют условную прибыль, рассчитанную при фактическом объеме реализации, плановых: цене реализации, удельных переменных расходах и постоянных затратах

,

,

где  - количество реализованного продукта в фактическом периоде;

- количество реализованного продукта в фактическом периоде;

3. Определяют условную прибыль, рассчитанную при фактическом объеме реализации, фактической цене реализации, плановых: удельных переменных расходах и постоянных затратах

,

,

где  - цена реализации единицы продукта в фактическом периоде;

- цена реализации единицы продукта в фактическом периоде;

4. Определяют условную прибыль, рассчитанную при фактическом объеме реализации, фактической цене реализации, фактических удельных переменных расходах и плановых постоянных затратах

,

,

где  - удельные переменные расходы на единицу продукта в фактическом периоде;

- удельные переменные расходы на единицу продукта в фактическом периоде;

5. Определяют фактическую прибыль

,

,

где  - фактические постоянные расходы

- фактические постоянные расходы

6. Определяют отклонение в прибыли

7. Рассчитывают отклонение в прибыли за счет изменения объема реализованного продукта

8. Рассчитывают отклонение в прибыли за счет изменения цены реализации

9. Рассчитывают отклонение в прибыли за счет изменения удельных переменных расходов на единицу продукта

10. Рассчитывают отклонение в прибыли за счет изменения постоянных расходов

Выводы к заданию №6

Пример расчетов к маржинальному анализу прибыли

Таблица 8.10-Подготовка исходной информации к расчетам

| Показатель | Условное обозначение | Вид продукции | Всего | |||

| А | B | C | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 1. Количество реализованной продукции: |

| |||||

| базис |

| 148 шт. | 226 м 2 | 512 т | х | |

| фактически |

| 162 шт. | 202 м 2 | 620 т | х | |

| 2. Денежная выручка, руб.: |

| |||||

| базис |

| 7715 | 17628 | 62536 | 87879 | |

| фактически |

| 9398 | 14564 | 81288 | 105250 | |

| 3. Затраты на реализованную продукцию, руб.: |

| |||||

| базис, всего | 6217 | 15368 | 51712 | 73297 | ||

| в том числе: переменные | 3919 | 8965 | 36936 | 49820 | ||

| постоянные |

| 2298 | 6403 | 14776 | 23477 | |

| фактически, всего | 6641 | 13938 | 66966 | 87545 | ||

| в том числе: переменные | 4241 | 8355 | 48367 | 60963 | ||

| постоянные |

| 2400 | 5583 | 18599 | 26582 | |

| 4. Удельные переменные затраты, руб. |

| |||||

| базис |

| 26,48 1 | 39,67 | 72,14 | х | |

| фактически |

| 26,18 | 41,36 | 78,01 | х | |

| 5. Цена реализации единицы продукции, руб. |

| |||||

| базис |

| 52,13 2 | 78,00 | 122,14 | х | |

| фактически |

| 58,01 | 72,10 | 131,11 | х | |

| 6. Удельный вес в общей сумме денежной выручки, % |

| |||||

| базис |

| 8,78 3 | 20,06 | 71,16 | 100 | |

| фактически |

| 8,93 | 13,84 | 77,23 | 100 | |

| 7. Доля маржинального дохода в цене реализации |

| |||||

| базис (5б-4б):5б |

| х | ||||

| фактически (5ф-4ф):5ф |

| х | ||||

| условная (5ф-4б):5ф |

| х | ||||

Таблица 8.11-Результаты расчетов влияния факторов на отклонение прибыли

| Показатель | Условное обозначение | Значение показателя |

| 1 | 2 | 3 |

| 1. Базисная денежная выручка, руб. |

| |

| 2. Условная денежная выручка, руб. |

| |

| 3. Условная денежная выручка, руб. |

| |

| 4. Фактическая денежная выручка, руб. |

| |

| 5. Средняя доля маржинального дохода, базисная |

| |

| 6. Средняя доля маржинального дохода, условная |

| |

| 7. Средняя доля маржинального дохода, условная |

| |

| 8. Средняя доля маржинального дохода, фактическая |

| |

| 9. Плановая (базисная) прибыль, руб. |

| |

| 10. Условная прибыль, руб. |

| |

| 11. Условная прибыль, руб. |

| |

| 12. Условная прибыль, руб. |

| |

| 13. Условная прибыль, руб. |

| |

| 14. Фактическая прибыль, руб. |

| |

| 15. Общее отклонение прибыли, руб. |

| |

| В том числе за счет изменения: | ||

| объема реализованной продукции |

| |

| структуры реализованной продукции |

| |

| реализационных цен |

| |

| удельных переменных расходов |

| |

| постоянных расходов |

|

Примечания к расчету показателей

1 26,48 = 3919 : 148

2 52,13 ® проставляется из задания №1

3 8,78 = (7715 : 87879) х 100

4 0,492 = (52,13 – 26,48) : 52,13

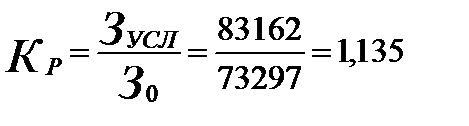

Расчеты

= 87879 (из таблицы 1)

= 87879 (из таблицы 1)

= 87879 × 1.135 = 99743

= 87879 × 1.135 = 99743

83162 (из предыдущего задания ); 73297 (из таблицы )

83162 (из предыдущего задания ); 73297 (из таблицы )

= 99928 ( из задания №)

= 99928 ( из задания №)

= 105250 (из таблицы )

= 105250 (из таблицы )

= (0,4920 × 8,78 + 0,4914 × 20,06 + 0,4094 × 71,16) : 100 = 0,4331

= (0,4920 × 8,78 + 0,4914 × 20,06 + 0,4094 × 71,16) : 100 = 0,4331

= (0,4920 × 8,93 + 0,4914 × 13,84 + 0,4094 × 77,23) : 100 = 0,4281

= (0,4920 × 8,93 + 0,4914 × 13,84 + 0,4094 × 77,23) : 100 = 0,4281

= (0,5435 × 8,93 + 0,4498 × 13,84 + 0,4498 × 77,23) : 100 = 0,4582

= (0,5435 × 8,93 + 0,4498 × 13,84 + 0,4498 × 77,23) : 100 = 0,4582

= (0,5487 × 8,93 + 0,4264 × 13,84 + 0,4050 × 77,23) : 100 = 0,4208

= (0,5487 × 8,93 + 0,4264 × 13,84 + 0,4050 × 77,23) : 100 = 0,4208

= 87879 – 73297 = 14582 (целесообразно вести расчет не через долю маржинального дохода, чтобы уменьшить погрешность в округлении базисной прибыли)

= 87879 – 73297 = 14582 (целесообразно вести расчет не через долю маржинального дохода, чтобы уменьшить погрешность в округлении базисной прибыли)

= 99743 × 0,4331 – 23477 = 19722

= 99743 × 0,4331 – 23477 = 19722

= 99928 × 0,4281 – 23477 = 19302

= 99928 × 0,4281 – 23477 = 19302

= 105250 × 0,4582 – 23477 = 24749

= 105250 × 0,4582 – 23477 = 24749

= 105250 × 0,4208 – 23477 = 20812

= 105250 × 0,4208 – 23477 = 20812

= 105250 – 87545 = 17705 (целесообразно вести расчет не через долю маржинального дохода, чтобы уменьшить погрешность в округлении фактической прибыли)

= 105250 – 87545 = 17705 (целесообразно вести расчет не через долю маржинального дохода, чтобы уменьшить погрешность в округлении фактической прибыли)

= 17705 – 14582 = 3123

= 17705 – 14582 = 3123

= 19722 – 14582 = +5140

= 19722 – 14582 = +5140

= 19302 – 19722 = -420

= 19302 – 19722 = -420

= 24749 – 19302 = +5447

= 24749 – 19302 = +5447

= 20812 – 24749 = -3937

= 20812 – 24749 = -3937

= 17705 – 20812 = -3107

= 17705 – 20812 = -3107

= 5140 – 420 + 5447 – 3937 – 3107 = 3123

= 5140 – 420 + 5447 – 3937 – 3107 = 3123

· Расчет влияния факторов на отклонение прибыли по отдельно взятым продуктам

Таблица 8.12- Результаты расчетов влияния факторов на отклонение прибыли

(по основным продуктам)

| Показатель | Условное обозначение | Продукты | |||

| А | В | С | |||

| 1. Базисная (плановая) прибыль, руб. |

| 1498 | |||

| 2. Прибыль условная, руб. |

| 1857 | |||

| 3. Прибыль условная, руб. |

| 2810 | |||

| 4. Прибыль условная, руб. |

| 2858 | |||

| 5. Прибыль фактическая, руб. |

| 2756 | |||

| 6. Отклонение прибыли общее, руб. |

| 1258 | |||

| В том числе за счет изменения: | |||||

| объема реализации |

| +359 | |||

| цены реализации |

| +953 | |||

| удельных переменных расходов |

| +48 | |||

| постоянных расходов |

| -102 | |||

Пример расчета по продукту "А"

= 148 × (52,13 – 26,48) – 2298 = 1498

= 148 × (52,13 – 26,48) – 2298 = 1498

= 162 × (52,13 – 26,48) – 2298 = 1857

= 162 × (52,13 – 26,48) – 2298 = 1857

= 162 × (58,01 – 26,48) – 2298 = 2810

= 162 × (58,01 – 26,48) – 2298 = 2810

= 162 × (58,01 – 26,18) – 2298 = 2858

= 162 × (58,01 – 26,18) – 2298 = 2858

= 162 × (58,01 – 26,18) – 2400 = 2756

= 162 × (58,01 – 26,18) – 2400 = 2756

= 2756 – 1498 = 1258

= 2756 – 1498 = 1258

= 1857 – 1498 = +359

= 1857 – 1498 = +359

= 2810 – 1857 = +953

= 2810 – 1857 = +953

= 2858 – 2810 = +48

= 2858 – 2810 = +48

= 2756 – 2858 = -102

= 2756 – 2858 = -102

Задание 7. Анализ безубыточности функционирования организации. Графический способ определения безубыточности.

В переводе с английского , левередж означает рычаг, подразумевая воздействия определенной силы , с помощью которой можно перемещать тяжелые предметы. В экономике понятие левередж трактуется некоторый фактор, небольшое изменение которого может привести к существенному изменению ряда результативных показателей, чаще всего финансовых результатов предприятия.

Производственный (операционный) левередж - количественно характеризуется соотношением между постоянными и переменными расходами в общей их сумме и изменением прибыли до налогообложения (балансовой) в зависимости от изменения затрат.

Расчёт силы воздействия производственного левереджа и порога рентабельности предприятия.

Рассчитать уровень производственного левереджа можно по формуле эффекта производственного рычага (ЭПР).

Эффект производственного рычага (ЭПР) состоит в том, что при росте переменных затрат и объёмов производства темпы роста прибыли будут выше, чем темпы роста производства при условии реализации всей произведённой продукции.

Например. Затраты предприятия составляют 800 тыс.руб., в том числе

постоянные - 200 тыс.руб., переменные - 600 тыс.руб. Предприятие

производит 10 единиц изделий по цене 100 руб. за изделие. Выручка от

реализации составляет 1000 тыс.руб. (100*10), а прибыль - 200 тыс.руб.

( 1000 - 800). Предприятие наращивает объёмы производства и

увеличивает переменные затраты до 700 тыс.руб., то есть на 16,7 %ь постоянные затраты не изменятся, а выручка возрастёт также на 16,7 % и, следовательно, составит 1167 тыс.руб. В этом случае прибыль предприятия будет равна 267 тыс.руб. (1167 - 700 - 200), то есть возрастёт на 33,5 %. Таким образом, при росте затрат на 16,7 % прибыль возрастёт на 33,5 %, то есть темпы роста прибыли в два раза выше темпов роста затрат. В этом превышении проявляется ЭПР. В данном случае ЭПР равен 2. Если это предприятие будет наращивать затраты на 10 %, то прибыль должна будет возрасти на 20 % (10*2), если предприятие нарастит затраты на 5 %, то прибыль должна будет возрасти на 10 % (5*2). ЭПР можно рассчитать по формуле:

ЭПР = ВМ/П, (1)

где В - валовая маржа, рассчитываемая как разность между выручкой от реализации и переменными затратами (ВМ=В-ПРЗ), или, по-другому,

ВМ= П+ПСЗ (прибыль плюс постоянные затраты), П - прибыль предприятия. Для нашего примера ЭПР = (1000 - 600)/200 = 2.

Разная структура постоянных и переменных затрат в составе затрат предприятия даёт разные величины ЭПР. Финансовый менеджер должен оценить выгодность структуры затрат. Для этого, кроме ЭПР, рассчитываются показатели порога финансовой устойчивости (ПФУ) и запаса финансовой устойчивости (ЗФУ). Порог финансовой устойчивости (точка безубыточности, порог рентабельности) - это такая величина выручки от реализации, при которой предприятие уже не имеет убытка, но ещё не имеет прибыли, то есть выручка от реализации равна затратам. ПФУ рассчитывается по формуле:

ПФУ=  (2)

(2)

где ПСЗ - постоянные затраты, ВМ- валовая маржа, В - выручка от реализации.

Для нашего примера ПФУ = 200 : (400 : 1000) = 200 : 0,4 = 500 тыс.руб.

Это означает, что при достижении выручкой от реализации объёма 500 тыс.руб. предприятие уже не будет иметь убытка, а каждая дополнительно проданная единица товара уже будет приносить прибыль.

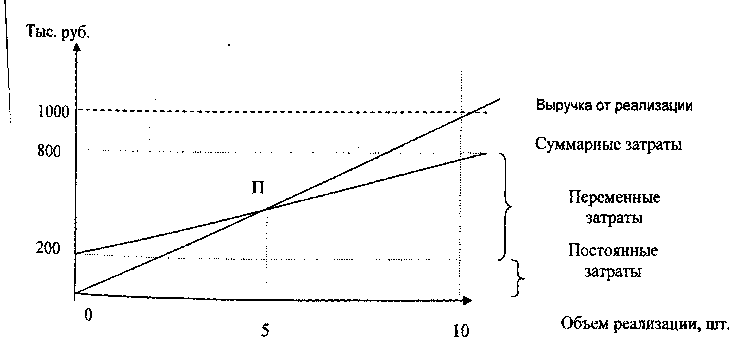

Не представляют трудностей и графические способы определения порога рентабельности. Один из этих способов, показанный на рис.1 основан на равенстве валовой маржи и постоянных затрат при достижении порогового значения выручки от реализации. I

Графический способ №1

Затраты, тыс. руб.

Рис.1. Определение порога рентабельности посредством равенства валовой маржи и постоянных затрат

Другой графический способ определения порога рентабельности базируется на равенстве выручки и суммарных затрат при достижении порога рентабельности. Результатом будет пороговое значение физического объема производства.

Т.е. порог финансовой устойчивости определяется не только в денежном выражении, но и в натуральных единицах. В этом случае он называется пороговый объём производства - ПОП и показывает такой объём производства, при котором предприятие обеспечивает безубыточную деятельность, то есть при этом объёме предприятие не имеет ни прибыли, ни убытка, а каждая дополнительно проданная единица уже будет

приносить прибыль.

ПОП=

Или

ПОП =

Для нашего примера:

ПОП -500/100 = 5 или ПОП = 200/(100-60)= 5.

Графическая интерпретация ПОП представлена на рис.2

Переменные затраты на единицу определяются путём деления всей суммы переменных затрат на объём производства в натуральном измерении (600/10 = 60).

Вышеприведённые формулы используются лишь в том случае, если производится один товар, что на практике встречается довольно редко. При производстве нескольких видов товаров для расчёта ПОП по какому-либо товару А применяется формула:

ПОП =

Графический способ №2

Тыс. руб.

Рис 2. Определение порога рентабельности посредством равенства выручки и суммарных затрат

ПФУ является важным показателем устойчивости предприятия. Чем выше ПФУ, тем труднее его перешагнуть. Снижения ПФУ можно добиться путём наращивания валовой маржи и сокращения постоянных издержек.

ЗФУ (запас финансовой устойчивости) показывает, на какую величину предприятие может снизить выручку по сравнению с её настоящей величиной, чтобы предприятие не имело убытка. ЗФУ рассчитывается как разность между выручкой и порогом финансовой устойчивости по формуле:

ЗФУ = В-ПФУ. (3)

Для нашего примера ЗФУ = 1000 - 500 = 500 тыс .руб. или 50 % к выручке (500 /1000 * 100 %). В данном случае предприятие может снизить выручку в два раза от её фактического объёма и при этом все равно не будет иметь убытков.

Для расчёта вышеперечисленных показателей проводится операционный анализ для релевантных периодов времени, то есть для таких периодов, в которых при наращивании объёмов производства не требуется нового скачка постоянных затрат и они действительно не меняют своей величины. Операционный анализ позволяет увязать величину постоянных и переменных затрат и уровень цены реализации с объёмами производства. С помощью операционного анализа можно определить также максимум прибыли (правило максимума прибыли).

Выводы к заданию 8.7

Приложение А

Таблицы обязательные для диплома (ВКР)

Таблица 8.13 – Основные экономические показатели деятельности в организации

| Показатели | 201 г. | 201 г. | 201 г. | Изменение 201 г. в % к 201 г. |

| 1 | 2 | 3 | 4 | 5 |

| А. Производственные показатели: 1. Произведено продукции(работ, услуг), : - в т.ч. по видам | ||||

| 2. Производственная площадь, м2. в т.ч. арендованная | ||||

| 3. Производительность труда, тыс.руб./чел.ч. | ||||

| Б. Экономические показатели: 6. Выручка от продажи продукции (работ, услуг), тыс. руб. | ||||

| 7. Себестоимость продажи продукции (работ, услуг), тыс. руб. | ||||

| 8. Прибыль (убыток) от продажи (+,-), тыс. руб. | ||||

| 9. Прибыль (убыток) до налогообложения (+,-), тыс. руб. | ||||

| 10. Чистая прибыль (убыток) (+,-), тыс. руб. | ||||

| 11. Уровень рентабельности (убыточности) деятельности организации(+,-), % | - |

Таблица 8.14 - Движение денежных средств в организации

| Показатели | 201 г. | 201 г. | 201 г. | Изменение 201 г. в % к 201 г. |

| 1 | 2 | 3 | 4 | 5 |

| 1. Остаток денежных средств на начало отчетного периода, тыс. руб. | ||||

| 2.Поступление денежных средств - всего, тыс. руб., в том числе: | ||||

| а) от текущей деятельности б) от инвестиционной деятельности в) от финансовой деятельности | ||||

| 3. Расходование денежных средств – всего, тыс. руб., в том числе: | ||||

| а) от текущей деятельности б) от инвестиционной деятельности в) от финансовой деятельности | ||||

| 4.Чистые денежные средства – всего, тыс. руб., в том числе: | ||||

| а) от текущей деятельности б) от инвестиционной деятельности в) от финансовой деятельности | ||||

| 5.Остаток денежных средств на конец отчетного периода, тыс. руб. |

Таблица 8.15 - Показатели ппмп ликвидности, платежеспособности бухгалтерии и финансовой устойчивости коэффициентв организации

Показатели

Дата: 2019-03-05, просмотров: 420.