ТЕМА 2. ТОРГОВА СКЛАДОВА ІНФРАСТРУКТУРИ ФІНАНСОВОГО РИНКУ

Торговці як посередники на ринку цінних паперів

Договорна діяльність торговця цінними паперами

Фондова біржа та її характеристика

Вимоги до договору на брокерське обслуговування

1. Предметом договору на брокерське обслуговування є надання торговцем як комісіонером або повіреним клієнту послуг щодо купівлі, продажу, позики або міни цінних паперів або інших фінансових інструментів на підставі разових замовлень від свого імені (від імені клієнта), за дорученням і за рахунок клієнта.

2. Договір на брокерське обслуговування, крім вимог, містить, зокрема:

а) порядок, спосіб та форму надання разових замовлень;

б) строк дії договору;

в) декларацію про фактори ризиків;

г) підтвердження, що інформація про загальний характер та/або джерела потенційного конфлікту інтересів надана клієнту.

Вимоги до разового замовлення

1. Разове замовлення надається клієнтом торговцю та містить розпорядження на визначених умовах виконати певну операцію з конкретними цінними паперами або іншими фінансовими інструментами в інтересах клієнта відповідно до договору на брокерське обслуговування.

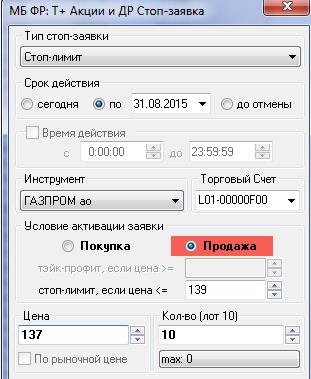

2. Перелік видів разового замовлення:

ринкове замовлення на купівлю – замовлення купити цінні папери або інші фінансові інструменти за найкращою (мінімальною) ціною;

ринкове замовлення на продаж – замовлення продати цінні папери або інші фінансові інструменти за найкращою (максимальною) ціною;

лімітне замовлення на купівлю – замовлення купити цінні папери або інші фінансові інструменти за ціною, що не перевищує обумовлену клієнтом;

лімітне замовлення на продаж – замовлення продати цінні папери або інші фінансові інструменти за ціною, що не нижча, ніж обумовлена клієнтом;

стоп-замовлення на купівлю – замовлення купити цінні папери або інші фінансові інструменти в той момент, коли ціна досягне обумовленого клієнтом значення;

стоп-замовлення на продаж – замовлення продати цінні папери або інші фінансові інструменти в той момент, коли ціна досягне обумовленого клієнтом значення;

РЕПО-замовлення на купівлю – замовлення купити цінні папери із зобов’язанням зворотного їх продажу через визначений строк за заздалегідь обумовленою ціною;

РЕПО-замовлення на продаж – замовлення продати цінні папери із зобов’язанням зворотньої їх купівлі через визначений строк за заздалегідь обумовленою ціною;

замовлення позики – замовлення передати у власність іншій стороні (позичальнику) або отримати у власність від іншої сторони певну кількість цінних паперів з відповідними реквізитами ідентифікації з обов’язком їх повернення через визначений строк або на вимогу однієї із сторін.

Разове замовлення містить, зокрема:

а) номер разового замовлення відповідно до встановленого торговцем порядку нумерації разових замовлень;

б) дату надання разового замовлення;

в) номер та дату укладання договору на брокерське обслуговування;

г) вид послуги (купівля, продаж, міна, позика);

ґ) реквізити ідентифікації цінного папера або іншого фінансового інструменту;

д) кількість цінних паперів або інших фінансових інструментів;

е) вид разового замовлення;

є) суму (орієнтовну суму) договору, що розраховується відповідно до умов, визначених клієнтом, з урахуванням видів разового замовлення;

ж) дату, з якої набирає чинності разове замовлення;

з) строк дії разового замовлення;

и) місце укладення договору на виконання (на фондовій біржі/поза фондовою біржею);

і) спосіб проведення розрахунків за договором на виконання (з дотриманням/без дотримання принципу «поставка цінних паперів проти оплати».)

Вимоги до договору РЕПО

1. Предметом договору РЕПО є здійснення торговцем у власних інтересах або в інтересах клієнта та за його рахунок купівлі (продажу) цінних паперів (на підставі укладених договорів комісії, доручення, управління або разових замовлень до договору на брокерське обслуговування) із зобов’язанням зворотного продажу (купівлі) через визначений строк або на вимогу однієї із сторін за заздалегідь обумовленою ціною.

Договір РЕПО (за винятком договорів РЕПО, що укладаються на фондових біржах) повинен містити:

а) ціну цінних паперів за першою та другою частинами операції РЕПО;

б) строк та умови оплати цінних паперів, які є об’єктом цивільних прав за договором, за першою та другою частинами операції РЕПО;

в) строк та умови здійснення переходу прав власності на цінні папери за першою та другою частинами операції РЕПО;

г) порядок розірвання договору внаслідок невиконання або неналежного виконання однією із сторін умов договору, у тому числі порядок інформування сторін про розірвання договору;

ґ) порядок зарахування зустрічних вимог при односторонній відмові від другої частини операції внаслідок невиконання або неналежного виконання іншою стороною умов договору РЕПО;

д) спосіб проведення розрахунків (з дотриманням/без дотримання принципу «поставка цінних паперів проти оплати») за першою та другою частинами операції РЕПО.

Індексний комітет

Завданнями Комітету є розробка пропозицій за наступними питаннями:

- удосконалення методики розрахунку Індекса українських акцій (UX);

- внесення змін до списків цінних паперів, за якими розраховується індекс;

- проведення експертної оцінки при складанні списків цінних паперів, при визначенні часток акцій, що перебувають у вільному обігу, а також в інших випадках, передбачених методикою розрахунку індекса;

- порядок розкриття інформації про індекс.

Ринок заявок

Ринок цінних паперів організовано на базі потужної й безвідмовної торговельної платформи, що дозволяє підключати системи електронної торгівлі через Інтернет, що й забезпечує мінімальні ризики розрахунків угод. Для цього використовуються сучасні технології, перевірені в умовах тривалої експлуатації й серйозного навантаження.

Основні принципи торгів:

· анонімність торгів у режимі безперервного аукціону зустрічних заявок, поданих з умовою розрахунків у день укладання угоди й 100% депонуванням цінних паперів або коштів ;

· можливість вибору строку виконання угод за домовленістю;

· поставка проти платежу в гривні як обов'язкова і єдина схема розрахунків.

При укладанні угоди використовується аналог власноручного підпису, що позбавляє учасників торгів від необхідності обміну паперовими документами – договір купівлі-продажу цінних паперів між членами біржі укладається в електронному вигляді в той же самий момент, коли торговельна система зводить дві зустрічні заявки. В результаті, учасниками торгів досягається економія внутрішніх ресурсів, що знижує собівартість обліку угоди й дозволяє запропонувати кінцевим інвесторам брокерські комісії прийнятні навіть для здійснення мінімальних за обсягом угод.

Заявки ухвалюються біржею як з Робочих станцій, установлюваних трейдерам професійних учасників ринку, так і через термінали систем інтернет- трейдинга, підключених до Торговельної системи з використанням Шлюзу.

Можливість торгувати через Інтернет заощаджує не тільки витрати на подачу брокерові паперових заявок, але й, що ще більш важливо, скорочує час необхідний на те, щоб відреагувати на зміну ринкової ситуації.

Кінцеві інвестори, що використовують інтернет-трейдинг, перебуваючи в будь-якій частині світу одержують усю інформацію, що дає повну картину про ринок у тому ж обсязі, як її бачить трейдер ліцензованого учасника ринку. На основі цієї інформації клієнт брокера може ухвалювати інвестиційні рішення самостійно або використовуючи професійні консультації, а також може сам розробляти системи автоматичної торгівлі, закладаючи в їхній алгоритм свої власні стратегії.

Розклад торгів

| Час | Процес |

| 10-00 | Відкриття торговельного дня. Відкриття передторговельнго періоду. Можливість подання заявок, виведення активів та укладання угод з відкладеним виконанням. |

| 10-30 | Відкриття торговельної сесії (основний торговельний режим). Аукціон відкриття. Старт безперервного зустрічного аукціону. |

| 17-00 | Закриття торгів в режимі безперервного зустрічного аукціону. Залишається можливість виведення активів та укладання угод з відкладеним виконанням. |

| 17-05 | Автоматичне зняття безадресних заявок. |

| 17-15 | Закриття торговельної сесії. Закриття торговельного дня. |

Ринок котирувань

Перші місяці роботи біржі показали, що на ринку заявок можуть успішно торгуватися тільки самі ліквідні акції, а облігації й менш ліквідні акції, де спреди між ціною купівлі і ціною продажу можуть досягати декількох десятків, а іноді й сотень відсотків, вимагають можливості проведення переговорів для узгодження умов угоди. Крім того, для неліквідних цінних паперів попереднє депонування коштів, необхідних для виставляння заявки на покупку є неефективним.

Тому для розширення цінних паперів, що торгуються на біржі, необхідна технологія, яка дозволяє:

- виставляти неанонімні котирування, що не вимагають попереднього депонування цінних паперів і коштів;

- вести на підставі цих котирувань переговори для укладення угод.

Конкурентні переваги ринку котирувань:

· розрахунки ведуться по тим же торговельним рахункам і по такій самій технології, що й на ринку заявок;

· котирування, які не видаляються із системи по закінченню торговельного дня;

· гнучкі строки розрахунків (від T+0 до T+10);

· «айсберг» - котирування (котирування із вказаною прихованою кількістю цінних паперів);

· керування «двосторонніми» котируваннями (одночасно на купівлю й продаж);

· можливість використовувати систему лімітів на кожного контрагента. Під час відсутності ліміту контрагент не зможе «клікнути» котирування (але є можливість зателефонувати й домовитися про умови угоди).

Призначення р ин ку котирувань необхідний для того, щоб:

· підвищити ефективність ціноутворення по менш ліквідних паперах, для яких не підходить технологія торгів ринку заявок;

· залучити на біржу нових учасників, наприклад, тих кому цікавий ринок облігацій;

· залучити в список біржі нові цінні папери.

При укладанні угоди на ринку котирувань використовується та ж сама юридична модель оформлення електронного договору купівлі-продажу з використанням аналога власноручному підпису, як і на ринку заявок.

Інформація про торги на ринку котирувань у режимі реального часу транслюється як професійним учасникам ринку через біржові Робочі станції, так і приватним інвесторам через термінали систем інтернет-трейдингу, підключених до Торговельної системи біржі через Шлюз.

При цьому користувачі систем інтернет-трейдингу, через свої термінали стежачи за динамікою ходу торгів, можуть подавати заявки для виконання своєму брокерові по телефону.

Розклад торгів

| Час | Процес |

| 10-00 | Відкриття торговельного дня. Відкриття торговельної сесії. Можливість подання заявок, виведення активів та укладання угод з відкладеним виконанням. |

| 10-30 | Старт укладання угод акцептом заявок (основний торговельний режим). |

| 15-00 * | Закриття торгів по ЦП, щодо яких Депозитарієм оголошений збір реєстру власників. |

| 17-30 | Закриття торгів в режимі укладання угод акцептом заявок. Залишається можливість виведення активів та укладання угод з відкладеним виконанням. |

| 17-45 | Закриття торговельної сесії. Закриття торговельного дня. |

| 18:00 | Автоматичне зняття заявок з ознакою Day |

* На відміну від ринку заявок, по паперах, для яких оголошений збір реєстру, виставляння котирувань в 15-00 не припиняється.

Ринок репо

Термін «репо» (від англійського терміна repurchase agreement (угода про зворотній викуп) означає продаж цінних паперів із зобов'язанням зворотнього викупу, тобто операція репо по суті складається із двох угод купівлі-продажу.

На сьогоднішній день угоди репо є найбільш простою можливістю для кредитування коштами під заставу цінних паперів, і так само для кредитування цінними паперами під заставу коштів. Чітко кажучи, репо не є інструментом кредитування, але на практиці за економічним змістом виконує функції розміщення/запозичення коштів або цінних паперів.

При цьому ринок репо практично у всіх країнах не є біржовим – умови всіх угод найчастіше обговорюються й фіксуються по телефону. Виконання зобов'язань по операції репо може відбуватися як з використанням позабіржових систем розрахунків угод, так і на біржі з використанням технології поставки проти платежу з попереднім депонуванням активів. Останній спосіб особливо зручний, якщо гроші або цінні папери, що залучаються необхідні для участі в біржових торгах.

Основні умови угоди репо

Для учасника, що надає в репо кошти або цінні папери, фінансовим результатом є різниця між сумою першої частини репо й сумою другої частини репо, яка залежить від ставки (rate), вираженої у відсотках річних, а також від строку між виконанням першої частини й другої частини угоди.

У деяких випадках, коли одна сторона угоди має цінні папери й зацікавлена в залученні коштів, а друга сторона зацікавлена в залученні цих цінних паперів і має кошти, сторони можуть домовитися про укладання угоди репо з нульовою ставкою (zero-rate repo). У такому випадку сума першої й другий частин угоди репо будуть збігатися.

Сторона, що надає свої кошти або цінні папери, бере на себе ризик невиконання другої частини угоди репо іншою стороною у випадку істотної зміни ринкової ціни паперів, надаваних у репо або одержуваних у якості застави. Тому звичайно цінні папери беруться в якості застави за ціною нижче поточної ринкової ціни на день укладання угоди репо, а у випадку розміщення цінних паперів їх ціна в першій частині репо береться трохи вище поточної ринкової ціни. Різниця між вартістю по одному цінному паперові по першій частині репо й поточною ринковою ціною називається поправкою до ціни (haіrcut).

Угоди РЕПО. Після того, як обидва Учасника торгів домовилися про всі умови угоди репо, вони можуть виконати її через Торговельну систему біржі. При цьому Торговельна система допомагає обчислювати суму другої частини угоди репо залежно від зазначених ставки й строку угоди.

Переваги виконання угоди РЕПО через Торговельну систему біржі:

· Біржа забезпечує виконання принципу «поставка проти платежу»;

· Відразу ж після виконання першої або другої частин угоди обидві сторони можуть використовувати отриманий актив для участі в біржових торгах;

· Торговельна система допомагає обчислювати суму другої частини угоди репо залежно від ставки й строку угоди;

· Біржа розглядає обидві частини угоди репо як одну операцію й бере біржовий збір тільки від суми першої частини угоди.

Розклад торгів

| Час | Процес |

| 10-00 | Відкриття торговельного дня. Відкриття торговельної сесії. |

| 15-00 | Закриття торгів по ЦП, щодо яких Депозитарієм оголошений збір реєстру власників. |

| 17-45 | Закриття торговельної сесії. Закриття торговельного дня. |

| 18:00 | Автоматичне зняття неакцептованих заявок |

Подача заявки

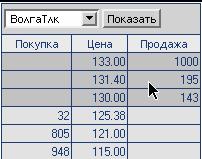

Біржовий стакан

ТЕМА 2. ТОРГОВА СКЛАДОВА ІНФРАСТРУКТУРИ ФІНАНСОВОГО РИНКУ

Дата: 2019-02-25, просмотров: 340.