Принцип участия перестраховщика в платежах и выплатах страхового возме-

щения исходя из процента перестрахования не применяется. Обслуживание договоров достаточно просто и не трудоемко. Оно дешевле, чем обслуживание договоров пропорционального перестрахования.

Расчеты между сторонами договора охватывают окончательные финансовые результаты цедента, а не отдельные договоры страхования и убытки, как при пропорциональном перестраховании.

В условиях перестраховочного договора перечислены риски, подлежащие перестрахованию, а также те, которые не входят в этот договор.

Исходя из подписанных условий договора, перестраховщик принимает обязательство покрытия той части убытка, которая выше установленной суммы собственного участия цедента, но ниже установленной суммы ответственности перестраховщика.

Собственное участие цедента в покрытии ущерба называется приоритетом, а верхняя максимальная граница ответственности перестраховщика за последствия одного стихийного бедствия – лимитом перестраховочного покрытия.

Пример. Участие цедента в приоритете = 500 тыс.руб.. Верхняя граница ответственности перестраховщика ( лимит перестраховочного покрытия) – 1 млн. руб. Тогда любой групповой ущерб, не превышающий 500 тыс.руб., возмещается цедентом в полной стоимости. Если ущерб будет выше 500 тыс. руб. , но не больше1,5 млн.руб., то цедент покрывает его в сумме 0,5 млн.руб., а превышение ущерба сверх этой суммы будет составлять участие перестраховщика.

На практике величина перестраховочных платежей определяется путем прямых переговоров цедента и перестраховщика на основании предварительных расчетов. Перестраховочные платежи определяются в абсолютной сумме или в процентах. Чем ниже приоритет и выше лимит перестраховочного покрытия, тем выше суммы перестраховочных платежей.

Обслуживание договоров несложно и выгодно для цедента. При этом не составляется перечень страхований, охваченных перестраховочным договором (бордеро). Перестраховщик не уведомляется об особенностях рисков, передаваемых в перестрахование. Обязанность цедента – информировать перестраховщика о любом ущербе, который может повлечь взаиморасчеты.

Такие договоры перестрахования в настоящее время широко применяются в страховании гражданской ответственности, от несчастных случаев, от огня, в транспортном и авиационном страховании, там, где возможен групповой ущерб катастрофического характера.

8.5 Страховая статистика

В практике актуарных расчетов широко используется страховая статистика. Она представляет собой изучение и обобщение наиболее массовых и типичных страховых операций на основе статистических методов обработки натуральных и стоимостных показателей, характеризующих страховое дело. Показатели страховой статистики делятся на две группы. Первая группа отражает процесс формирования страхового фонда, вторая группа – его использование.

В обобщенном виде страховую статистику можно свести к анализу следующих показателей:

- число объектов страхования – n;

- число страховых событий – е;

- число пострадавших объектов в результате страховых событий – m;

- сумма собранных страховых платежей – ∑Р;

- сумма выплаченного страхового возмещения – ∑ S В;

- страховая сумма для всех объектов страхования – ∑ Sn;

- страховая сумма, приходящаяся на поврежденный объект – ∑ Sm.

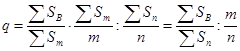

Расчетные показатели страховой статистики:

1. Частота страховых событий – равна соотношению между числом страховых событий и числом застрахованных объектов, т.е. она показывает сколько страховых случаев приходится на один объект страхования

< 1 (8.1)

< 1 (8.1)

Причем страховое событие может быть одно (град, землятресение), но вызвать многочисленные страховые случаи (пострадавшие объекты).

4. Опустошительность страхового события (коэффициент кумуляции риска) – отношение числа пострадавших объектов к числу страховых событий:

Ккум = m / e. (8.2)

Он показывает, сколько застрахованных достигает то или иное событие, иначе говоря, сколько страховых случаев происходит в результате одного события. Минимальный коэффициент кумуляции риска = 1. Если опустошительность > 1, то больше и кумуляция риска. Поэтому на практике страховые компании при страховании имущества стремятся избежать сделок, где есть большой коэффициент кумуляции.

5. Коэффициент убыточности (степень ущербности) – соотношение между суммой выплаченного страхового возмещения и страховой суммой всех пострадавших объектов, т.е.

Куб =  (8.3)

(8.3)

4. Средняя страховая сумма на один объект страхования – отношение общей страховой суммы всех объектов страхования к числу застрахованных объектов, т.е.

Sn =  . (8.4)

. (8.4)

5. Средняя страховая сумма на один пострадавший объект – отношение страховой суммы всех пострадавших объектов на число этих объектов :

Sm =  . (8.5)

. (8.5)

6.Тяжесть риска – отношение средних страховых сумм:

. (8.6)

. (8.6)

С помощью этого отношения производится оценка и переоценка частоты проявления страхового события.

7. Убыточность страховой суммы (вероятность ущерба) равна сумме выплаченного страхового возмещения, деленной на страховую сумму всех объектов страхования:

. (8.7)

. (8.7)

Показателем величины риска является число < 1. Обратное соотношение недопустимо, так как это означает недострахование.

7. Норма убыточности – это соотношение суммы выплаченного страхового возмещения, выраженное в процентах к сумме собранных страховых платежей

. (8.8)

. (8.8)

Для практических целей исчисляют нетто-норму и брутто-норму убыточности. Этот показатель может быть < 1, = 1, >1. Величина нормы убыточности свидетельствует о финансовой стабильности данного вида страхования.

9. Частота ущерба. Определяется как произведение частоты страховых случаев и опустошительности

< 1 (8.9)

< 1 (8.9)

Данный показатель отражает частоту наступления страхового случая. Всегда < 1. Если q = 1, это означает достоверность наступления страхового события для всех объектов. Выражается в % (или промилле) к числу объектов страхования.

Кроме того, должны быть установлены факторы, влияющие на частоту ущерба. Это позволяет выявить группы риска.

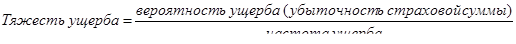

10. Тяжесть ущерба. В некоторых видах страхования возможны страховые случаи, которые причиняют ущерб, равный действительной стоимости застрахованного имущества. Такой ущерб называется полным. Однако в большинстве видов имущественного страхования ущерб меньше действительной стоимости имущества, которое не уничтожено, а только повреждено. Такой ущерб называется частичным.

Тяжесть ущерба можно выразить математически как произведение коэффициента ущербности (∑SB : ∑Sm) и соотношения средних страховых сумм:

, (8.10)

, (8.10)

, (8.11)

, (8.11)

где n – число застрахованных объектов;

∑ Sn – страховая сумма по всем договорам;

m – число пострадавших объектов;

∑ Sm – страховая сумма по всем пострадавшим объектам.

Следовательно:

(8.12)

(8.12)

Тяжесть ущерба (степень, объем ущерба, вероятность распространения ущерба) показывает, какая часть страховой суммы уничтожена. Снижается с увеличением страховой суммы.

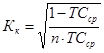

Теоретической основой определения степени вероятности дефицита средств является так называемый «коэффициент профессора Ф.В. Коньшина»

, (8.13)

, (8.13)

где n – число застрахованных объектов;

ТСср – средняя тарифная ставка по всему страховому портфелю.

Чем меньше будет значение К, тем ниже вероятность дефицитности средств и тем выше финансовая устойчивость страховой компании.

Однако данный коэффициент дает наиболее точные результаты в тех случаях, когда страховой портфель страховщика состоит из объектов с примерно одинаковыми страховыми суммами (однородными по стоимости страховыми рисками). На величину показателя К, как видно из формулы, не влияет величина страховой суммы (страхового покрытия), ее нет в формуле, а влияют лишь количество застрахованных объектов (n) и размеры средней тарифной ставки (ТСср). Иными словами, чем больше застрахованных объектов и выше размер страхового тарифа, тем меньше будет К и выше финансовая устойчивость страховых операций.

Для оценки финансовой устойчивости страхового фонда как отношения доходов к расходам за тарифный период (практический аспект), используется формула:

, (8.14)

, (8.14)

где Кфу – коэффициент финансовой устойчивости;

Д – сумма доходов страховщика за тарифный период;

Р – сумма расходов за тот же период;

Сзф – сумма средств в запасных фондах.

Нормальным состоянием финансовой устойчивости страховой организации, если Кфу > 1, т.е. когда сумма доходов с учетом остатка средств в запасных фондах превышает все расходы страховщика.

Дата: 2019-02-25, просмотров: 368.