Страховой тариф (тариф-брутто, брутто-ставка) - это нормативная величина страховой премии, которая устанавливается в процентах от страховой суммы, либо в рублях со 100 рублей страховой суммы.

Страховой тариф (тариф-брутто) состоит из двух частей:

1. Нетто-ставка (тариф-нетто)- предназначена для формирования нетто-премии или покрытия риска, т.е. для расчетов со страхователями по выплате страхового возмещения.

2. Нагрузка - является источником покрытия расходов на проведение страховых операций, содержание аппарата управления и формирование прибыли.

Тбрутто = Тн + Н, (3.1)

где Тбр- тариф-брутто, руб. / 100 руб. страховой суммы;

Тн- тариф-нетто;

Н- нагрузка

Тариф-нетто рассчитывается по специальным методикам, утвержденным Росстрахнадзором, и состоит, в свою очередь, из двух частей:

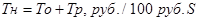

Тнетто = То + Тр, (3.2)

где То - основная часть тарифной ставки, рассчитана на покрытие риска в тех случаях, когда количество страховых событий не превышает их среднюю величину.

Тр - рисковая надбавка, также служит для возмещения ущерба, но учитывает, что количество страховых событий может превышать их среднюю величину, сложившуюся в прошлые годы.

В различных видах страхования расчёт нетто-ставки имеет свои особенности.

1. Во всех видах страхования, кроме "жизни" страховой тариф рассчитывается с учетом:

1. вероятности наступления страховых событий;

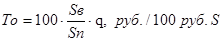

2. убыточности страховой суммы, которая принимается в качестве основной части нетто-ставки (То = Усс) и рассчитывается как отношение страховых выплат за определённый период к страховой сумме по всем действующим договорам данного вида:

(3.3)

(3.3)

где Усс- убыточность страховой суммы

Sв- страховые выплаты за определенный период;

S- страховые суммы договорам страхования данного типа.

Убыточность страховой суммы очень важный экономический показатель страховой деятельности. Рассчитывается на основании статистики страховых случаев, характеризует рентабельность (убыточность) страховой деятельности, позволяет выявить наиболее убыточные виды страхования, периоды времени и принять меры к уменьшению убытков.

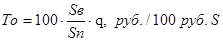

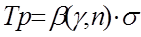

Основная часть тарифа также может быть рассчитана по формуле:

(3.4)

(3.4)

где q - вероятность наступления страховых событий.

2. В страховании жизни тариф-нетто определяется с учётом двух параметров:

- вероятности наступления страховых случаев, которые определяются на основе специальных таблиц, так называемых таблиц "смертности", в которых содержится следующая информация: половозрастная структура населения, процент лиц, доживающих до определенного возраста, показатели смертности.

- с учётом нормы доходности страховых взносов (премий), т.к. страхование жизни относится к сберегательному типу и может иметь долгосрочный характер, то страховые взносы приносят определенный доход в течении этого периода. С учётом полученной доходности сумма страховой премии должна быть уменьшена.

Нагрузка устанавливается страховой компанией самостоятельно в процентах и составляет примерно 25-30% в структуре тарифа.

Нагрузка включает следующие элементы затрат:

- расчеты с посредниками, в т.ч. оплату труда страховых агентов, комиссионные вознаграждения брокерам, оплату банковских услуг;

- затраты на проведение страховых операций и содержание аппарата управления, включая оплату труда штатных сотрудников с отчислениями на соцстрах, арендную плату, канцелярские расходы, коммунальные платежи, расходы на рекламу, на обучение персонала и прочие;

- отчисления в резерв предупредительных мероприятий (превентивный фонд);

- налоги;

- прибыль.

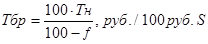

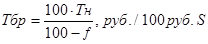

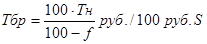

Если известны обе части тарифа (тариф-нетто и нагрузка), то тариф-брутто определяется по формуле:

(3.5)

(3.5)

Размер тарифной ставки (Тбрутто) - одно из направлений конкуренции между страховщиками, поэтому минимальный размер тарифа по видам страхования устанавливает Департамент страхового надзора.

3.3 Методика 1 расчета тарифных ставок по массовым, рисковым видам страхования

Применяется для всех видов страхования, кроме «жизни».

Методика №1 применяется при следующих условиях:

1) Существует статистика по видам страхования: известно количество застрахованных объектов, известно количество страховых событий, известны страховые выплаты и суммы за прошлые годы.

2) Заранее известно количество договоров, которые предполагается заключить.

В основе методики лежат следующие показатели:

1. Вероятность страхового события ( q )

,

,  (3.5)

(3.5)

где n – количество застрахованных объектов, количество заключенных

договоров;

m – число страховых случаев или число пострадавших объектов.

Страховое событие и страховой случай – разные понятия.

2. Средняя страховая сумма на один застрахованный объект ( Sn )

, (3.6)

, (3.6)

где å Sn – страховые суммы по всем объектам страхования.

3. Среднее страховое возмещение на один пострадавший объект.

, (3.7)

, (3.7)

где å S в – страховые выплаты по всем пострадавшим объектам за определенный период.

Основная часть нетто-ставки соответствует средним выплатам страховщика и зависит от вероятности наступления страховых событий (в рублях или %)-формула (3.4)

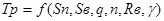

Рисковая надбавка вводится для того, чтобы учесть возможное превышение страховых случаев по сравнению с их средней величиной. Она зависит:

, (3.8)

, (3.8)

где RB – средний разброс страховых возмещений;

g – гарантия вероятности, с которой собранных страховых взносов должно хватить для возмещения ущерба.

Расчет рисковой надбавки может осуществляться в двух вариантах:

1 Вариант: рисковая надбавка рассчитывается по каждому страховому событию отдельно. Применяется в тех случаях, когда страховая компания имеет небольшой набор рисков. Однако, методика расчета зависит от наличия или отсутствия статистической информации о среднем разбросе страховых выплат.

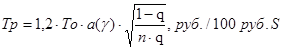

а) Если у страховой компании нет данных о величине среднего разброса возмещений (RB), то рисковая надбавка определяется по следующей формуле:

, (3.9)

, (3.9)

где a(g) – коэффициент, который зависит от гарантии безопасности и определяется по таблице.

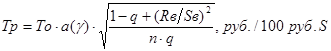

б) Страховая компания имеет данные о среднем разбросе возмещений (R в):

(3.10)

(3.10)

Таблица 3.1 – Определение значения коэффициента а

| g | 0,84 | 0,90 | 0,95 | 0,98 | 0,99 |

| а | 1,0 | 1,3 | 1,645 | 2,0 | 3,0 |

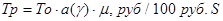

2 вариант: Если страховая компания имеет большой набор различных рисков, то рисковая надбавка (Тр) рассчитывается по всему страховому портфелю по формуле:

, (3.11)

, (3.11)

где μ – коэффициент вариации страхового возмещения (рассчитывается по специальным формулам)

(3.12)

(3.12)

Тогда тариф-брутто определяется по формуле (3.5):

f – нагрузка, %

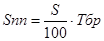

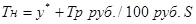

Страховая премия определяется по формуле:

(3.13)

(3.13)

3.4 Методика 2 расчета тарифных ставок по массовым, рисковым видам страхования

Методика применима в следующих случаях:

1) имеется статистическая информация о количестве страховых выплат и величине страховой суммы.

2) Зависимость показателя, убыточности страховой суммы во времени, близка к линейной.

Расчет нетто – ставки производится в следующей последовательности:

1. По каждому году рассчитывается убыточность страховой суммы

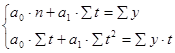

2. На основании полученных данных за несколько лет определяется прогнозируемый уровень убыточности страховой суммы на основе линейного уравнения.

(3.14)

(3.14)

Y –прогнозируемая убыточность страховой суммы;

t – порядковый номер года;

a 0 , a 1 – параметры линейного уравнения, чтобы их найти необходимо решить систему уравнений методом наименьших квадратов.

(3.15)

(3.15)

n – число анализируемых лет.

Подставляя значения a 0 и a 1 в уравнение (3.14) рассчитывают выровненные значения убыточности и прогнозируемую убыточность.

(3.16)

(3.16)

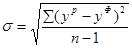

3. Для определения рисковой надбавки необходимо рассчитать среднеквадратическое отклонение фактических показателей убыточности от выровненных (расчетных).

(3.17)

(3.17)

Тогда рисковая надбавка будет равна:

(3.18)

(3.18)

Величина b зависит от заданной гарантии безопасности (g) и числа анализируемых лет (n ) и определяется по таблице.

Таблица 3.2 – Определение значения коэффициента β

|

n | g | ||||

| 0,8 | 0,9 | 0,95 | 0,975 | 0,99 | |

| 3 | 2,972 | 6,649 | 13,64 | 27,448 | 68,74 |

| 4 | – | – | – | – | – |

| 5 | 1,184 | 1,984 | 2,85 | 3,854 | 5,5 |

| 6 | – | – | – | – | – |

4. Тогда тариф-нетто равен:

(3.19)

(3.19)

5. Тариф-брутто определяется по известной формуле (3.5):

Дата: 2019-02-25, просмотров: 346.