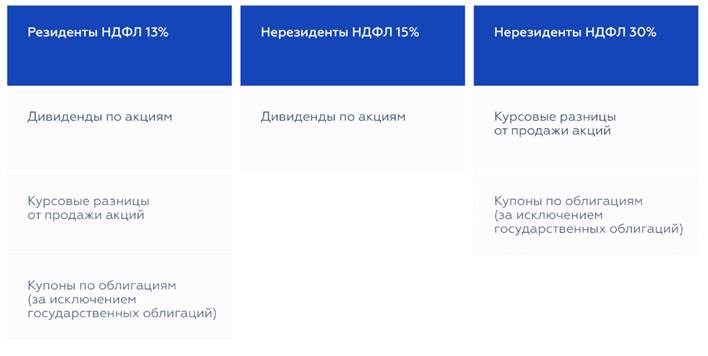

Доходы от операций с ценными бумагами физических лиц - резидентов Российской Федерации облагаются налогом по ставке 13%. К доходам, облагаемым по этой ставке, относятся: доходы в виде дивидендов по акциям, доходы в виде курсовых разниц от продажи акций и полученные купоны по облигациям (за исключением государственных облигаций).

Доходы нерезидентов РФ от операций с ценными бумагами облагаются налогом на доходы по ставкам 15% для доходов в виде дивидендов и 30% для доходов в виде курсовых разниц от купли-продажи акций.

Налог на доходы в виде дивидендов удерживается в момент выплаты дивидендов у источника выплаты, а эмитент, осуществляющий выплату, выступает налоговым агентом, то есть самостоятельно рассчитывает и перечисляет в бюджет сумму налога, подлежащую уплате. Таким образом, инвестор получает чистую сумму дивидендов, налог с которой уже уплачен в бюджет.

В случае получения дохода от купли-продажи ценных бумаг налогом облагается финансовый результат инвестиций, то есть положительная разница между покупкой и продажей ценной бумаги, проще говоря – вы платите налог только в том случае, если ваши инвестиции прибыльны.

Налоговым периодом считается календарный год, то есть расчет и уплата налогов происходит в начале каждого года – за предыдущий.

Рассмотрим простой пример.

В январе текущего года вы открыли брокерский счет, внесли на него 1 500 000₽ и купили 10 000 акций Газпрома по 123₽ за акцию. Комиссия брокера составила 0,05% от суммы сделки – 615₽.

Для простоты расчетов предположим, что вы – долгосрочный инвестор, и в течение всего года никаких операций с купленным Газпромом не совершали – ждали, что он вырастет. И к концу года он действительно вырос – в декабре вы продали купленные акции по 133₽. Комиссия брокера (0,05%) составила 665₽.

Количество совершенных в течение налогового периода сделок совершенно не влияет на принцип расчета налога и две операции в год выбраны исключительно для простоты расчета.

Обратите внимание: необходимость уплаты налога возникает только тогда, когда вы продаете купленные бумаги и получаете фактический доход. Если бы в приведенном примере на конец года вы не продали Газпром – необходимости уплаты налога у вас бы не возникло.

По итогам налогового периода определяется налогооблагаемая база по следующей формуле:

Налогооблагаемая база = Сумма доходов от операций с ценными бумагами – Сумма фактически произведенных расходов на операции с ценными бумагами.

Или:

Налогооблагаемая база = Сумма, полученная от продажи ценных бумаг – Сумма, затраченная на покупку ценных бумаг – Фактически понесенные затраты (комиссии и т.д.).

Возвращаемся к нашему примеру.

Налогооблагаемая база = 10 000 акций * 133₽ (сумма продажи) – 10 000 акций * 123₽ (сумма покупки) – 615₽ (комиссия брокера за покупку) – 665₽ (комиссия брокера за продажу) = 98 720₽.

Ставка налога – 13%, сумма налога к уплате – 98 720₽ * 13% = 12 833,60₽.

Все эти расчеты производятся по окончании налогового периода – календарного года.

Предельный срок подачи налоговой декларации по налогу на доходы – 30 апреля года, следующего за налоговым периодом. То есть, если инвестор самостоятельно рассчитывает и уплачивает налог, он должен подать налоговую декларацию не позднее 30 апреля следующего года.

Однако в российской практике при совершении операций с ценными бумагами на организованном биржевом рынке через брокера, последний выступает налоговым агентом по операциям частных лиц и самостоятельно рассчитывает, удерживает и уплачивает в бюджет налог на доходы в период с января по март.

Вам остается только проверить расчеты, согласиться с ними и обеспечить наличие на брокерском счете достаточной суммы свободных средств для уплаты налога.

Дата: 2019-02-02, просмотров: 311.