Основным инструментом трейдера в течение всей торговой сессии является биржевой стакан.

Стакан – это очередь заявок на покупку и продажу по выбранному торговому инструменту.

В очереди заявок на покупку содержится цена спроса, которая на биржевом сленге называется bid (бид). Лучшая цена спроса, то есть самая высокая цена по которой в данный момент хотят совершить покупку – соответственно лучший бид.

В очереди заявок на продажу содержится цена предложения, которая на биржевом сленге называется ask (аск). А лучшая цена предложения, то есть самая низкая цена, по которой в данный момент готовы совершить продажу – лучший аск.

Разница между лучшим спросом и лучшим предложением составляет текущий спред по данному инструменту.

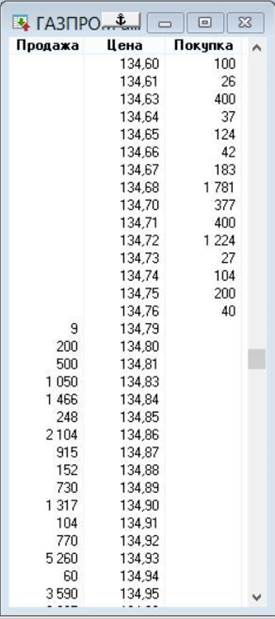

На рисунке вы видите биржевой стакан акции Газпром. В центральном столбце содержится очередь цен в порядке возрастания. В левом – количество лотов на продажу по указанной цене, в правом – количество лотов на покупку по указанной цене.

Лот – это минимальный объем, которым можно совершить сделку с выбранным инструментом. Для Газпрома он составляет 10 акций.

Лучшая цена спроса составляет 134,76₽, лучшая цена предложения – 134,79₽, спред – 0,03₽ или 0,02% от текущей цены.

Выставить рыночную заявку по Газпрому означает согласиться с тем, что сделка покупки произойдет по лучшей цене предложения – 134,79₽, а сделка продажи – по лучшей цене спроса, 134,76₽.

Дополнительно нужно обращать внимание на объемы, предлагаемые к покупке или продаже на каждом ценовом уровне. В нашем примере, если вы хотите купить 5 лотов Газпрома по рынку, то цена вашей сделки будет 134,79₽ (лучшая цена предложения, по которой достаточно объема для исполнения вашей заявки). А если вы делаете рыночную заявку на покупку Газпрома на 15 лотов, то она будет исполнена по двум ценам – 9 лотов по 134,79₽ и 6 лотов по 134,80₽.

Выставление и отображение лимитированной заявки зависит от того, в каком ценовом диапазоне вы выставляете заявку.

Если заявка на продажу выставляется по цене, более высокой чем лучшая цена спроса – она становится в очередь заявок на продажу и исполняется при условии достижения заданной в ней цены.

Если заявка на продажу выставляется по цене, более низкой чем лучшая цена спроса – она исполняется немедленно (по аналогии с рыночной заявкой). Разница с рыночной заявкой в данном случае одна – выставленная вами цена является минимальной ценой, по которой может быть совершена сделка продажи.

То есть если в нашем примере вы выставляете заявку на продажу 300 лотов Газпрома по цене 134,75₽, то 240 лотов будут проданы по ценам 134,76₽ (40 лотов) и 134,75₽ (200 лотов), а оставшиеся 60 встанут в стакане как лучший аск с ценой 134,75₽.

По аналогии с продажей, заявка на покупку по цене, более низкой чем лучшая цена предложение – выставляется в стакан и исполняется при условии достижения заданной цены.

Заявка на покупку по цене, более высокой, чем лучшая цена предложения, исполняется немедленно по текущим рыночным ценам – а заданная в ней цена является верхней ценовой границей сделки.

В нашем примере, заявка на покупку 10 лотов Газпрома по цене 134,80₽ приведет к совершению двух сделок – покупке 9 лотов по 134,79₽ и 1 лота по 134,8₽.

Глядя на биржевой стакан, можно легко просчитать целесообразность выставления рыночных заявок по выбранному инструменту исходя из размеров капитала, которым вы оперируете. Речь идет о величине проскальзывания, которое неизбежно присутствует при совершении сделок по рынку.

Когда вы совершаете сделку «по рынку», вы рассчитываете купить по лучшей цене предложения и продать по лучшей цене спроса. Но при этом вы не учитываете объем.

Сделка с объемом в 5 лотов Газпрома по рынку – в нашем примере – действительно позволяет сделать сделку по лучшим биду и аску. А если объем увеличивается до 50 – задействуются следующие ценовые ступени в стакане. Объем же в 1000 лотов соберет от 3 до 5 ценовых шагов в стакане.

При этом, являясь ликвидной бумагой, Газпром имеет крайне низкий спрэд и близкий шаг цены (между первой и второй позицией в строке спроса разница всего в три копейки, между второй и третьей – одна копейка). То есть покупка большого объема акций Газпрома рыночной заявкой не приведет к серьезному разбросу цен.

Это – один из главных признаков ликвидности ценной бумаги.

Дата: 2019-02-02, просмотров: 317.