Функция автономных инвестиций имеет вид:

Ia = e - dR ,

где e - автономные (не связанные с величиной дохода) инвестиции определенные внешними экономическими факторами,

dR - зависимость от ставки ссудного значения,

d - эмпирический коэффициент чувствительности инвестиций к динамике ставки процента,

R - реальная ставка процента;

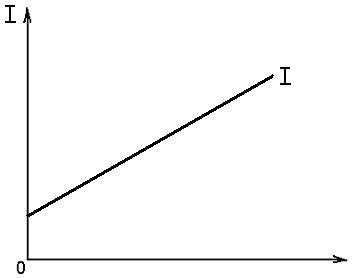

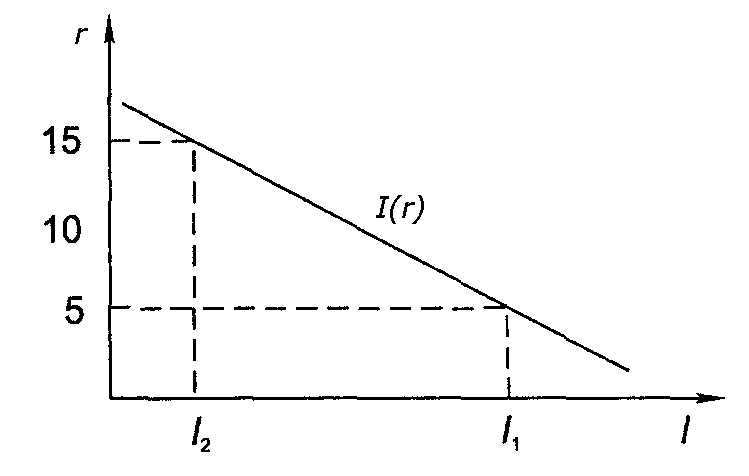

Индуцированные (производные) инвестиции зависят от располагаемого дохода и возрастают по мере роста дохода. Индуцированные вложения осуществляются при возникновении повышенного спроса населения на те или иные товары или услуги, для выполнения и изготовления которых и осуществляется вложение денег (рис. 2).

Рис. 2. Индуцированные инвестиции

Главное отличие индуцированных инвестиций от автономных состоит в том, что они функционально зависят от величины национального дохода, а точнее – от его прироста:

Если национальный доход (а, следовательно, и совокупный спрос) не изменяются, то индуцированные инвестиции осуществляться не будут.

Зависимость прироста индуцированных инвестиций от роста национального дохода отражается предельной склонностью к инвестированию MPI (marginal propensity to investment):

где ΔI − прирост инвестиций; ΔY – прирост дохода.

Инвестиционный спрос – это запланированные расходы фирм по увеличению физического (реального) капитала и товарных запасов.

Инвестиционные расходы зависят от:

1) ожидаемой нормы прибыли;

2) от реальной ставки банковского процента. Реальная ставка процента = номинальная процентная ставка – темп инфляции (%);

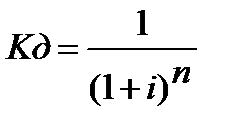

3) от фактора времени. Для того, чтобы измерить влияние фактора времени на принятие фирмами инвестиционных решений используется коэффициент дисконтирования:

,

,

где  – ставка процента с сотыми долями;

– ставка процента с сотыми долями;

n – число лет;

- коэффициент дисконтирования.

- коэффициент дисконтирования.

Прибыль, полученная инвесторами за каждый год, умножается на  этого года. Полученная таким образом новая сумма прибыли будет представлять собой сумму текущей дисконтированной стоимости, из которой необходимо вычесть сумму вложенных инвестиций и получить чистую дисконтированную стоимость. Если ее величина будет положительной, то можно смело инвестировать, если – отрицательной, то лучше положить деньги в банк под проценты.

этого года. Полученная таким образом новая сумма прибыли будет представлять собой сумму текущей дисконтированной стоимости, из которой необходимо вычесть сумму вложенных инвестиций и получить чистую дисконтированную стоимость. Если ее величина будет положительной, то можно смело инвестировать, если – отрицательной, то лучше положить деньги в банк под проценты.

Факторами, определяющими инвестиции, являются ожидаемая норма чистой прибыли, которую предприниматели ожидают получить в результате расходов на инвестиции и реальная ставка процента.

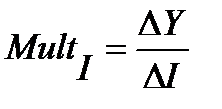

Функция инвестиционного спроса отражает обратную зависимость между ставкой процента и уровнем совокупных инвестиций (I).

Графический вид функции показан на рис. 3.

1).

Рис. 3. Функциональная зависимость инвестиций от процентной ставки

Если величина процентной ставки равна 5 %, то прибыльными становятся инвестиции в объеме I1. Если процентная ставка возрастает до 15 %, то величина прибыльных инвестиций сокращается до I2. Таким образом, мы видим, что инвестиции представляют собой обратную функцию от процентной ставки: I=I(r).

Инвестиции выгодны до тех пор, пока ожидаемая норма чистой прибыли больше или равна реальной величине ставки процента.

Сдвиги кривой спроса на инвестиции могут происходить за счет факторов, не связанных с процентной ставкой. Рассмотрим факторы, увеличивающие доходность инвестиций (ожидаемую) и смещающие кривую вправо или влево:

а) издержки на приобретение, эксплуатацию оборудования - при их увеличении нормативно чистая прибыль (НЧП) уменьшается и, следовательно, сдвигает кривую влево;

б) налоги на предпринимателя - при возрастании налогов нормативно чистая прибыль уменьшается, что приводит к сдвигу кривой влево;

в) технологические изменения - передовые технологические изменения смещают кривую спроса вправо;

г) наличный основной капитал - производственные мощности: излишние производственные мощности смещают кривую инвестиций влево, и наоборот.

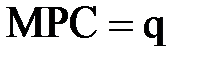

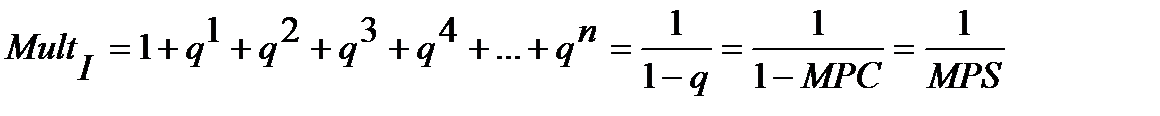

Мультипликатор – это коэффициент, который показывает, во сколько раз увеличивается (сокращается) совокупный доход (выпуск) при увеличении (сокращении) расходов на единицу.

.

.

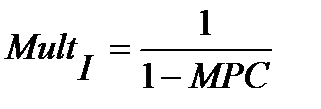

Величина мультипликатора находиться в прямой зависимости от предельной склонности к потреблению (MPC) и предельной склонности к сбережению (MPS). Чем меньше предельная склонность к сбережению и больше склонность к потреблению, тем больше мультипликационный эффект.

Инвестиционный мультипликатор рассчитывается на основе убывающей, бесконечной геометрической прогрессии.

Если  , а

, а  ,

,

тогда  .

.

Эффект мультипликатора инвестиций позволяет объяснить, каким образом крайне малые изменения инвестиций позволяют гораздо в большем объеме изменить совокупный доход, а, следовательно, и занятость.

Эффект мультипликатора может проявляться не вообще в абстрактной экономике, а только в экономике, находящейся в условиях неполной занятости, недоиспользования производственных мощностей. Именно в этом случае он позволяет более полно использовать имеющиеся, но пока не задействованные факторы производства. В тех же условиях, когда экономика находится в состоянии полной занятости, полного использования производственных мощностей, эффект мультипликатора приведет не к росту совокупного дохода, а к росту уровня цен, т.е. к инфляции.

Чем выше предельная склонность к потреблению, тем большее увеличение национального дохода возможно при приросте первоначальных инвестиций.

Нельзя полагать, что эффект мультипликатора при любом его значении положительно сказывается на экономике. Мультипликатор - это обоюдоострый меч. Вполне возможен и негативный обратный "эффект" в результате спада инвестиционной активности, при котором неминуемы многократные потери национального дохода. Поэтому опасно иметь в стране высокий уровень мультипликатора инвестиций (в США он равен 2,5).

Для создания первоначального "инвестиционного толчка" и повышения мультипликативного эффекта необходимо:

1. использовать государственные инвестиции;

2. направлять их не на строительство новых и реконструкцию действующих предприятий, а именно на общественные работы. Причина: такой "толчок" необходим в условиях кризиса перепроизводства, когда важно создавать дополнительный платежеспособный спрос, а не поставлять на рынок дополнительные товары. Именно так можно создавать новые рабочие места, расширяя уровень занятости.

7. Равновесие и ВВП в условиях полной занятости. Рецессионный и инфляционный разрывы. Парадокс бережливости. Взаимосвязь модели АД-А8 и кейнсианской модели доходы и расходы. (Кейнсианского креста).

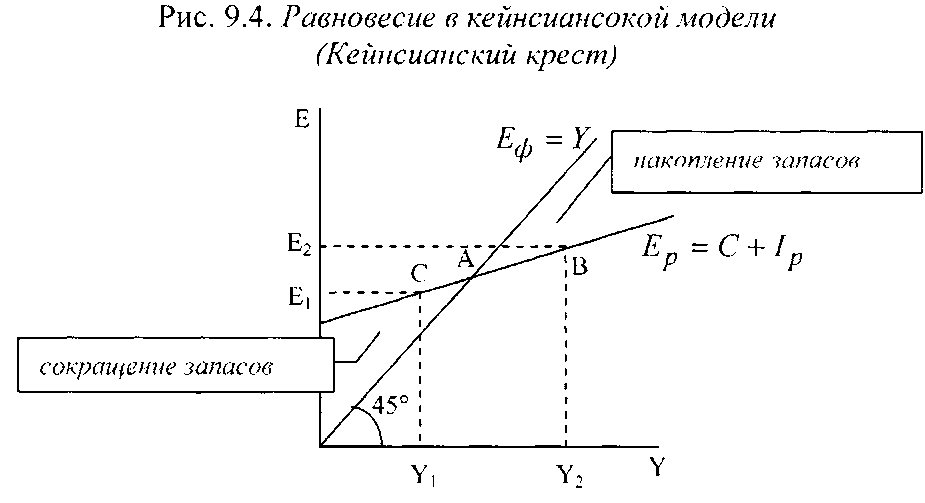

Уровень производства, обеспечивающий общие расходы, достаточные для закупки всего созданного объема производства, называется равновесным. При нем общее количество созданных товаров в стоимостном выражении равно общему количеству купленных товаров. Графически состояние равновесия иллюстрируется точкой пересечения кривой совокупных расходов с биссектрисой угла, выражающей равенство доходов и совокупных расходов.

Если планируемые расходы превышают объем производства, то в оборот вовлекаются нереализованные товарно-материальные запасы с последующим увеличением объема производства. Если расходы недостаточны, фирмы накапливают нереализованную продукцию и сокращают объем производства. И в первом и во втором случаях экономика движется к состоянию равновесного объема производства .

Равновесный уровень выпуска может колебаться в соответствии с изменением величины любого компонента совокупных расходов, при этом наблюдается мультипликативный эффект. Мультипликатор автономных расходов – отношение изменение равновесного ВВП к изменению любого компонента автономных расходов. Он является фактором экономической нестабильности, усиливающим колебания деловой активности.

Производство любого объема продукта дает соответствующий объем доходов (после уплаты налогов). Однако часть их население может сберечь, что является «утечкой» из потока доходы – расходы. Вместе с тем бизнес реализует часть своего продукта в предпринимательском секторе, что можно рассматривать как «инъекцию» в поток доходы – расходы, которые должны компенсировать утечку сбережений. Если домашние хозяйства сберегают больше, чем фирмы планируют инвестировать, это ведет к росту запасов, и фирмы начинают сокращать объемы производства. В случае, когда сбережения меньше, чем объем планируемых инвестиций, товарные запасы сокращаются, и фирмы начинают наращивать производство. Следовательно, экономика стремится к состоянию, когда сбережения уравниваются с инвестициям.

Рецессионный (дефляционный) и инфляционный разрывы. Государство в кейнсианской модели. Отсутствие равновесия между реальным и потенциальным уровнем выпуска может привести экономику к двум отрицательным для нее эффектам: инфляционному разрыву и рецессионному (дефляционному) разрыву.

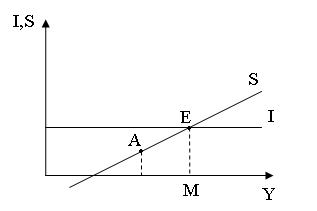

Инфляционный разрыв – это ситуация в экономике, при которой планируемые расходы превышают потенциальный уровень совокупного выпуска, или (если брать интерпретацию кейнсианского равновесия в системе «инвестиции-сбережения») планируемые инвестиции превышают сбережения, соответствующие ситуации полной занятости, т.е. предложение сбережений сектором домохозяйств отстает от инвестиционных потребностей фирм.

Инфляционный разрыв представлен на рис.3.

Рис. 3. Инфляционный разрыв

Таким образом, инфляционный разрыв наступает тогда, когда инвестиции больше сбережений в условиях полной занятости. Это означает, что предложение сбережений отстает от инвестиционных потребностей поскольку реальной возможности увеличения инвестиций нет. Размеры совокупного предложения возрасти не могут, следовательно, спрос на товары и услуги растет в силу действия эффекта мультипликатора. Нарастающий спрос давит на цены в сторону повышения. Масштабы производства в данной ситуации достигли возможного предела, их «некуда» наращивать, так как это ситуация полной занятости. Инфляционный рост цен будет увеличивать номинальный объем совокупных расходов, увеличивая инфляционный разрыв. Равновесие в точке Е достигнуто не будет, поскольку производство в краткосрочном периоде не может быть увеличено.

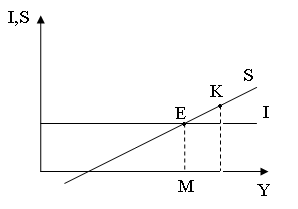

Рецессионный (дефляционный) разрыв – это ситуация в экономике, при которой планируемые расходы меньше потенциального уровня совокупного выпуска или планируемые инвестиции меньше сбережений, соответствующих ситуации полной занятости, т.е. предложение сбережений сектором домохозяйств опережает инвестиционный спрос фирм.

Рецессионный (дефляционный) разрыв представлен на рис. 4.

Рис. 4. Дефляционный разрыв

В условиях рецессионного разрыва население будет сберегать большую часть дохода, спрос на рынках товаров и услуг уменьшится, что в силу эффекта мультипликатора вызовет перепроизводство и снижение уровня цен, а также последующий спад производства и увольнения работников. Уменьшение занятости и сокращение доходов в экономике будут продолжаться до тех пор, пока не закончится действие эффекта мультипликатора. Таким образом, рецессионный разрыв будет постепенно сокращаться, экономика самостоятельно придет в состояние равновесия, однако это будет сопровождаться спадом производства и безработицей.

Для устранения или сокращения рецессионного разрыва путем увеличения компонентов планируемых совокупных расходов (совокупного спроса) он предложил осуществлять государственную политику перераспределения доходов, чтобы увеличить потребительский спрос, снижать реальную ставку процента, чтобы увеличить инвестиционный спрос, увеличить государственные расходы.

Для устранения или сокращения инфляционного разрыва путем сокращения компонентов планируемых совокупных расходов (совокупного спроса) он предложил увеличивать налоги и сокращать государственные расходы.

Таким образом, из теоретических положений кейнсианской модели следовали следующие выводы:

1) государство должно стать активным участником в экономике;

2) государство должно регулировать экономику с помощью воздействия на совокупные расходы (изменение которых обладает мультипликативным эффектом), т.е. на совокупный спрос, что обеспечит необходимый объем выпуска;

3) регулирование экономики должно проводиться с помощью фискальной (бюджетно-налоговой) политики;

4) главным инструментом фискальной политики должно стать изменение величины государственных закупок, поскольку эта мера оказывает прямое, а поэтому наибольшее воздействие на совокупный спрос.

В условиях дефляционного разрыва проявляется парадокс бережливости. Парадокс заключается в том, что попытки общества больше сберегать могут фактически привести к тому же или даже меньшему фактическому объему сбережений. Парадокс заключается в том, что у домохозяйств появляются значительные стимулы сберегать больше как раз в то время, когда рост сбережений является наименее подходящим и экономически нежелательным; то есть когда экономика вступает в стадию спада производства. Попытка общества больше сберечь заканчивается неудачей из-за многократного уменьшения равновесного уровня ВВП, вызванного самой этой попыткой.

Дата: 2018-12-28, просмотров: 426.