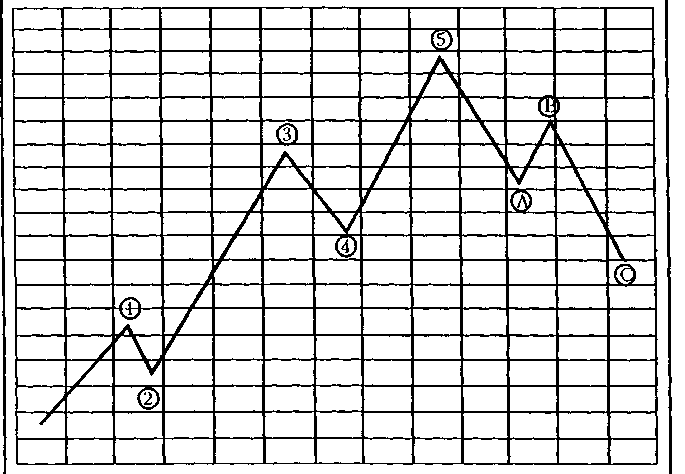

Основой Теории служит так называемая волновая диаграмма. Волна (Wave) — ясно различимое ценовое движение. Следуя правилам развития массового психологического поведения, все движения цен разбиваются на пять воли в направлении более сильного тренда, и на три волны — в обратном направлении. Например, в случае доминирующего бычьего тренда мы увидим пять волн при движении цены вверх и три — при движении (коррекции) вниз (рис. 9.1).

Для обозначения пятиволнового тренда используют цифры, а для противоположного трехволнового — буквы. Каждое из пя-тиволновых движений называют импульсным (Impulse Waves), a каждое из трехволновых — коррективным (Corrective Waves). Поэтому каждая из волн 1,3,5, А и С является импульсной, а 2,4 и В — коррективной.

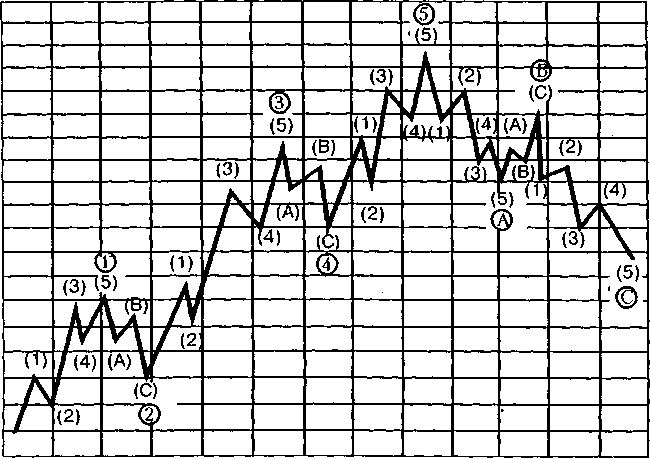

Таким образом, волны, сочетаясь друг с другом, представляют собой кирпичики для волн гораздо большей протяженности, но имеющих такую же структуру, как и они сами (рис. 9.2). Эллиотт был одним из первых, кто четко определил действие Геометрии Частей в природе, в данном случае — в ценовом графике.

В основе Теории Эллиотта лежит особенным образом формирующаяся волновая диаграмма, соотношения внутри которой задаются коэффициентами Фибоначчи. Эллиотт первым подал идею использовать Числовую Последовательность Фибоначчи для составления прогнозов в рамках технического анализа. Торговая стратегия с ее использованием дает возможность выявлять поворотные точки на рынке. Определив будущие появления максимумов и минимумов любого ценового движения, можно отдать своевременный приказ о продаже или покупке. Риск вступления в сделку снижается до приемлемого уровня, а возможная прибыль увеличивается благодаря тому, что момент принятия решения об открытии и закрытии торговой позиции рассчитывается очень близко к экстремальным значениям цены. Кроме этого, у трейдера возникает возможность не только "поймать" тот или иной пик или спад цены, но и определить уровни приказов о минимизации возможных убытков17.

17 Т.е. уровень приказом стоп-лосс (stop-loss)

137

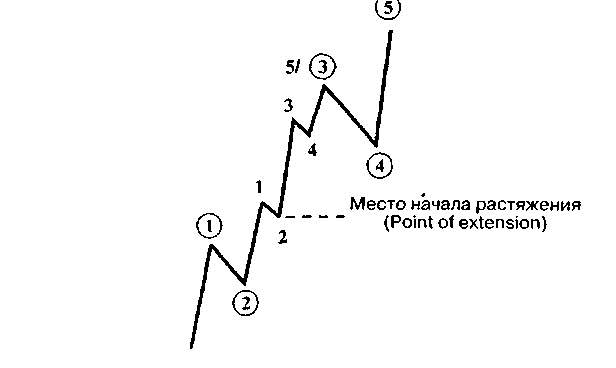

Рис. 9.1. Базисная пятиволновая диаграмма с коррекцией В сотрудничестве с фирмой Waterside Futures LTD

Рис. 9.2. Каждая пятиволновая диаграмма составлена из подобных ей волн меньшего уровня. В сотрудничестве с фирмой Waterside Futures LTD

138

Рис. 9.3. Растянутая третья волна

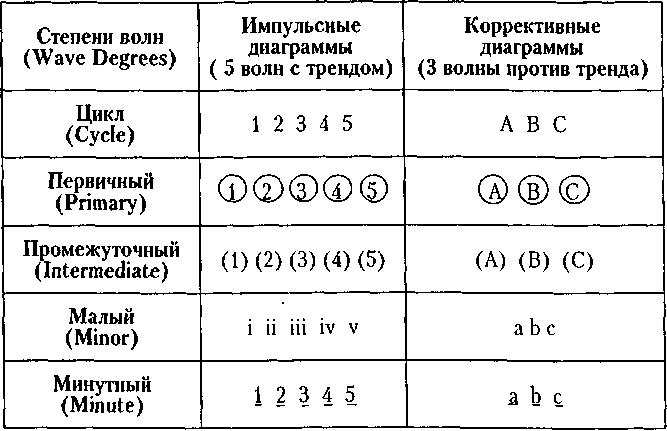

Степени волн

В зависимости от длительности своего развития волны имеют разные степени. При составлении прогнозов используют следующую терминологию и обозначения:

|

|

| 139 |

Таблица 9.1

Формы волн

Импульсные движения (1, 3, 5, А, С) состоят из пяти волн. Существуют их следующие разновидности:

1. Базисная пятиволновая формация.

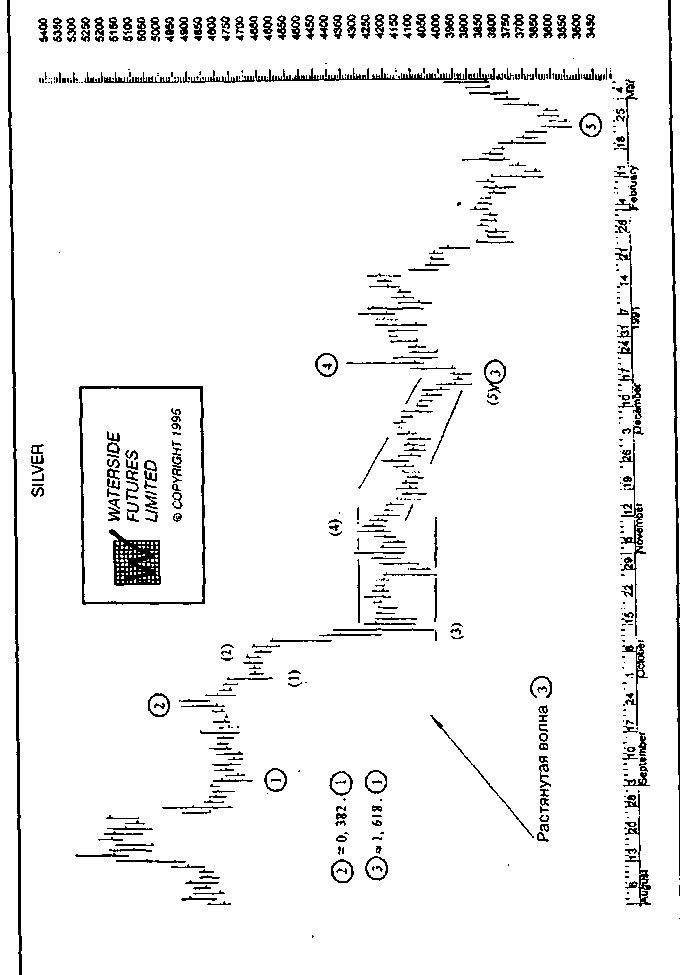

2. Растянутые (Extended Waves): одна из импульсных волн

пятиволновой диаграммы по своей амплитуде гораздо больше

двух других (обычно — третья, реже — пятая). Это явление назы-

вается растяжением (extension). Внутренние части растянутой

волны могут быть больше или равны волнам предшествующего

уровня (рис. 9.3).

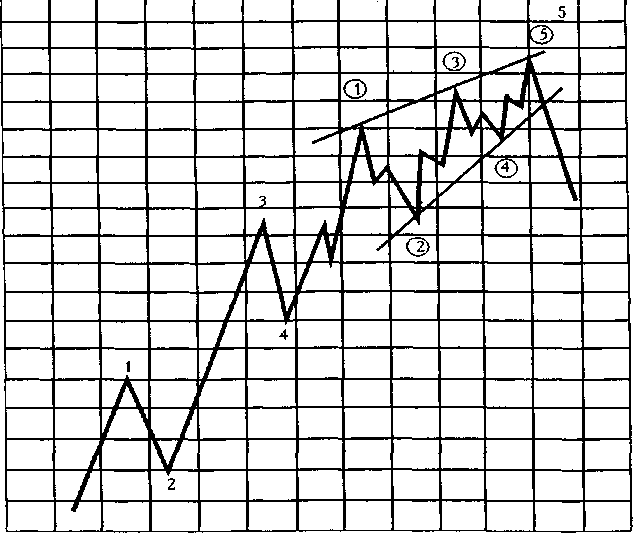

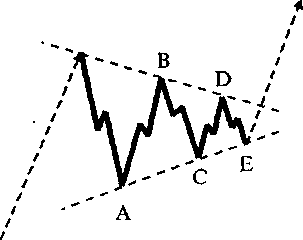

3. Диагональные треугольники (Diagonal Triangles) — особый,

довольно редкий тип импульсных волн. Диагональные треуголь-

ники — пятиволновые диаграммы, но в отличие от других импуль-

сных волн в них допускается Перекрытие (см. ниже) (рис. 9.4). Ча-

ще всего встречаются в качестве волны 5, реже — волны 1 или С.

В пятиволновой последовательности может быть не более одного растяжения и одного диагонального треугольника.

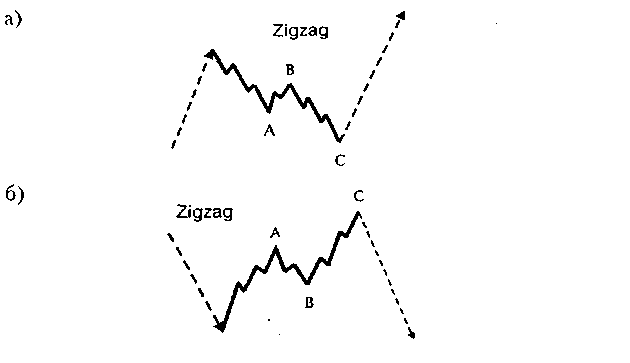

Коррективные движения (2, 4, В) часто называют тройками (Threes), так как за исключением треугольников все коррективные диаграммы состоят из трех волн. Аналитики различают следующие типы коррекций:

1. Зигзаги (Zigzags) — простые коррекции, состоящие из трех

волн, внутри разбивающихся на части 5-3-5 (рис. 9.5). Чаще все-

го встречаются в качестве волн 2 или В.

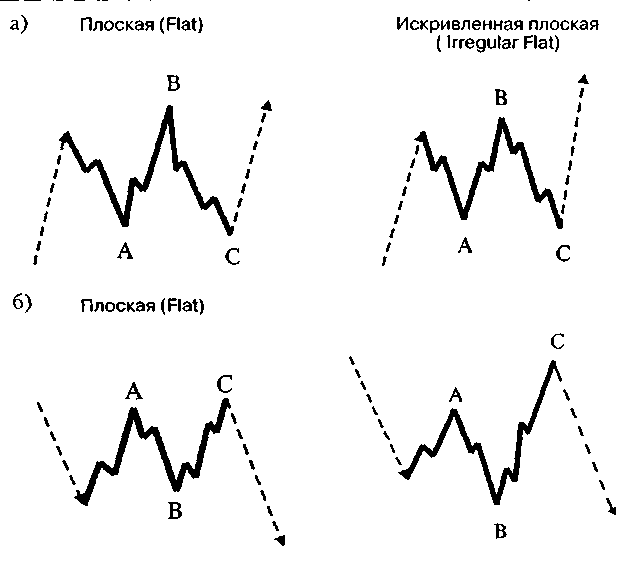

2. Плоские (Flats) и искривленные плоские (Irregular Flats). Три

волны плоских коррекций развиваются между уровнем сопротив-

ления и уровнем поддержки; в искривленном варианте послед-

няя волна может быть немного ниже или выше этих границ. Вол-

ны внутри такой коррекции разбиваются на части 3-3-5 (рис. 9.6).

Особенно часто эти коррекции встречаются в качестве волны 4.

3. Треугольники четырех видов: сужающийся (contracting),

нисходящий (descending), восходящий (ascending) и расширяющий

ся (expanding). В Волновой Теории их принято называть гори-

зонтальными. С особенностями их формы мы познакомились в

разделе о классических фигурах технического анализа, одна-

ко здесь треугольники имеют некоторые особенности. В Тео-

рии Эллиотта на них накладывается ограничение: треугольник

должен состоять из пяти волн, каждая из них в свою очередь де-

лится на три. Таким образом, любой треугольник делится на ча-

сти 3-3-3-3-3 (рис. 9.7). Треугольники, как и плоские коррекции,

часто возникают в качестве волны 4.

140

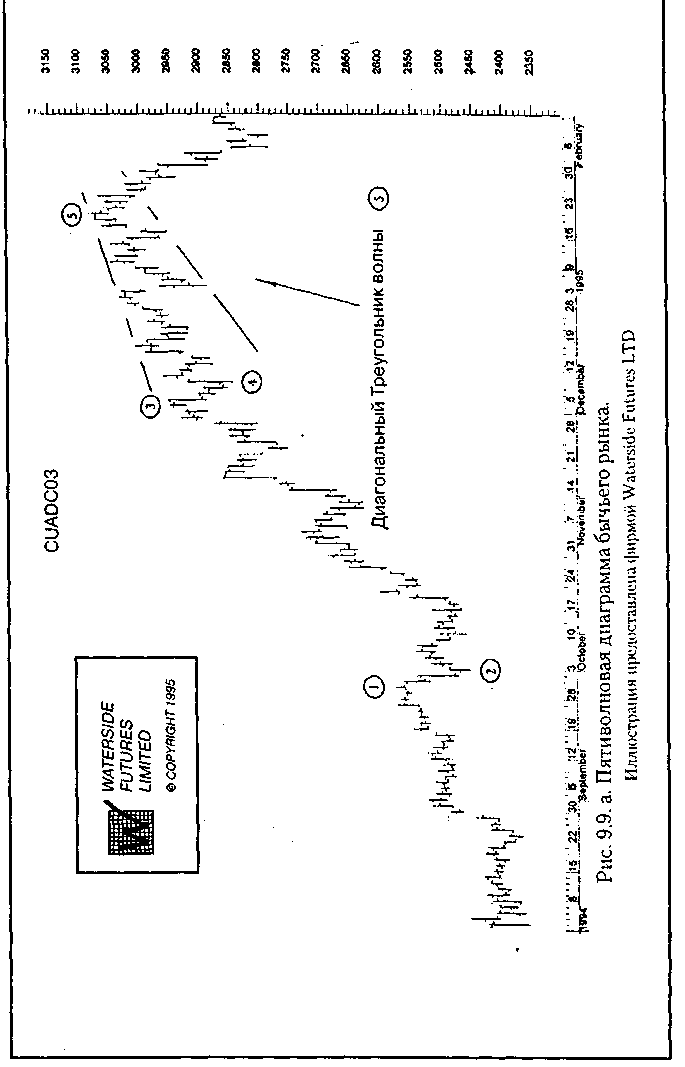

Рис. 9.4. Диагональный треугольник волны 5.

В сотрудничестве с фирмой Waterside Futures LTD

Рис. 9.5. Коррекция зигзаг

а) в бычьем тренде

| 141 |

б) в медвежьем тренде

Рис. 9.6. Плоская и искривленная плоская коррекции

а) в бычьем тренде

б) в медвежьем тренде

Сужающийся треугольник (Contracting Triangle)

Рис. 9.7. Пример эллиоттовского сужающегося треугольника-коррекции бычьего рынка.

В любом эллиоттовском треугольнике каждая из его пяти волн делится на три части

142

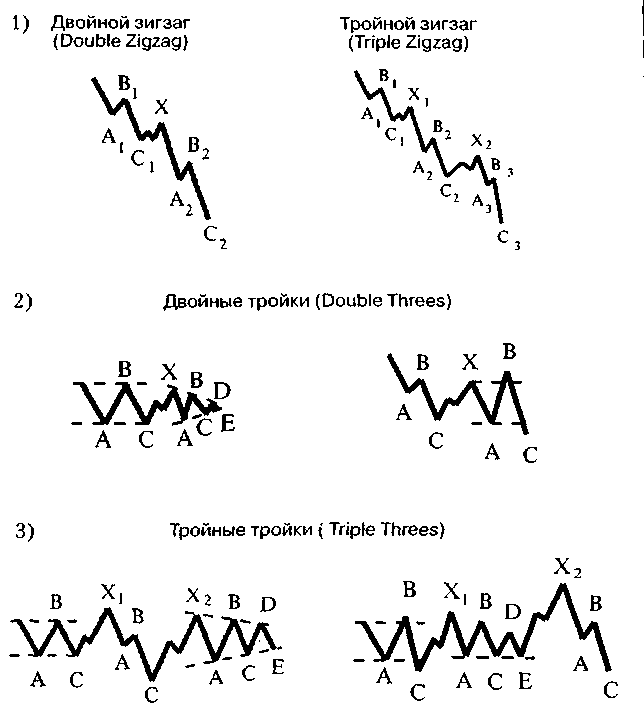

4. Зигзаги, плоские и треугольники — простые типы коррекций. Соединяясь промежуточным звеном — волной X коррективного характера — они могут образовывать двойные тройки (Double Threes) и тройные тройки (Triple Threes). Эллиотт особенно выделял такие из них, как двойной и тройной зигзаги (Double and Triple Zigzags). Некоторые из сложных коррекций показаны на рис. 9.8.

|

|

| Рис. 9.8. Примеры сложных коррекций бычьего рынка |

| 143 |

Идентификация коррекций гораздо сложнее, чем выявление импульсных волн. Все же нужно достаточно хорошо разбираться в анализе коррекций, ведь полностью избежать торговли на их период не удается: они занимают основную часть рабочего времени (рис. 9.9 а, б).

144

Рис. 9.9 б. Пятиволновая диаграмма медвежьего рынка

Иллюстрация предоставлена фирмой Waterside Futures LTD

145

Дата: 2018-12-28, просмотров: 374.