Стохастические линии (рис.7.6) ввел в употребление Джордж Лейн еще в 50-е годы. Все вычисления приходилось делать вручную, и группа трейдеров (или уже специалистов по техническому анализу?) разрабатывала формулы для осцилляторов, последовательно давая им названия %А, %В, %С и т.д. Работоспособными оказались только три: %К, %D и %R. Первые две кривые известны как стохастические Лейна, а последняя носит имя Ларри Уильямса.

Построение линий %К и %D основано на том, что при повышении цен торговый день обычно закрывается на уровнях, лежащих ближе к высшим, достигнутым в течение него. При понижающемся тренде происходит обратный эффект. Поэтому формула для вычисления стохастических линий отражает расположение текущей цены закрытия относительно выбранного временного периода. Стандартно рассчитывают линию %К на отрезке в 5 дней:

Построенные таким образом стохастические линии называют быстрыми (Fast Stochastics). Некоторые трейдеры предпочитают использовать другую версию, т.е. медленные стохастические линии (Slow Stochastics). При этом несколько изменяются формулы для обеих кривых, но суть использования остается той же. Такая замена дней в формуле подобна использованию скользящих средних разных порядков.

116

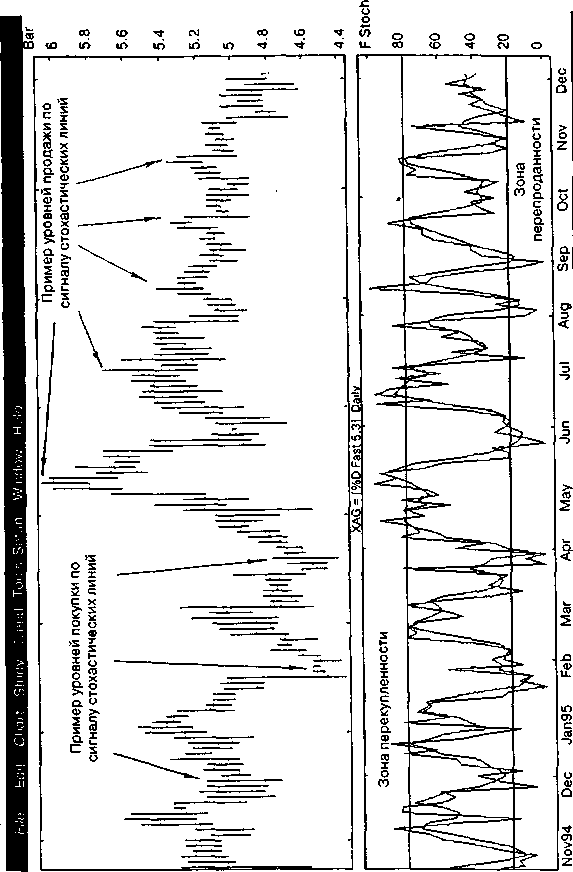

Рис. 7.6. Стохастические линии на золоте.

Сигналы подаются при достижении зон перекупленност и перепроданности, в данном случае — 80 и 20.

График предоставлен агентством Reuter

117

Одну из стохастических линий обозначают сплошной, а другую — пунктирной линией.

Д-р Лейн предложил ряд принципов для использования своих стохастических линий. Вот некоторые из них.

1. Наилучший индикатор — расхождение линии D с ценой. В

данном случае под расхождением понимают такую, например, си-

туацию, когда цена поднимается выше предыдущего пика, а линия

D , двигаясь синхронно с ней, нового пика не достигает. Такое явле-

ние — хороший сигнал для продажи. Соответственно при неудач-

ной попытке линии D опуститься ниже предыдущего уровня и од-

новременном успехе цены (т.е. понижении ее за этот уровень) полу-

чаем хороший сигнал к покупке.

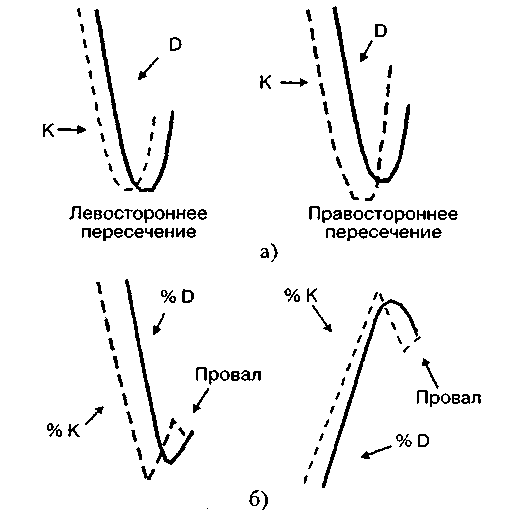

2. В случае расхождения окончательным сигналом к действию

может стать пересечение линий K u D(рис.7.7 а). При этом край-

не желательно, чтобы пересечение произошло уже после сигнала

о развороте, поданного линией D . Такой тип пересечения назы-

вается правосторонним (right-hand crossover).

Рис. 7.7. Дополнительные индикаторы для прогнозирования с помощью стохастических линий

а) Пересечение линий %К и %D.

б) Провал

По статье: "George Lane's Stochastics";

журнал "Technical Analysis of Stocks and Commodities".

118

3. Если линия К пересекла D в начале движения вверх (обыч-

но — не правостороннее пересечение), а затем вновь опустилась

ниже ее, это означает, что движение вверх не набрало достаточ-

ной силы, и возможно продолжение движения вниз (рис.7.7 б).

Обратная ситуация может быть ключом к возобновлению дви-

жения вверх.

4. Сегодня очень популярны уровни 30 и 70 для определения

ситуаций перекупленности и перепроданности. Тем не менее Лейн

считает слишком поспешным вступление в сделку только на осно-

вании того, что линия К достигла уровня 70 или упала ниже 30. По

его мнению, К может еще некоторое время продержаться на этих

и даже еще более крайних уровнях. Тем не менее это действительно

сигнал о развороте тренда — иногда, правда, чересчур поспешный.

Лейн рекомендует применять расчет значений для своих линий к дням или неделям. При имеющемся в нашем распоряжении инструментарии мы, разумеется, можем экспериментировать. Желательно, однако, делать это, не слишком отрываясь от действительности.

7.5. % R Ларри Уильямса

Ларри Уильяме, по выражению Дж. Лейна, "отточил и усовершенствовал" изобретенный совместными усилиями индикатор %R (рис.7.8). Уильяме даже издал книгу с многообещающим названием "Как я выиграл один миллион долларов, работая на товарных рынках в прошлом году". Предоставим Вам судить о прибыльности использования данного индикатора на собственной практике. Строго говоря, его расчет представляет собой измененную формулу для %К.

Уильяме рекомендует использование 10-дневного периода для расчетов. Он располагает границы зон перекупленности и перепроданности на уровнях 90% и 10% соответственно. Правила использования линии %R практически не отличаются от уже изложенных в отношении стохастических линий.

Особый способ применения %R — его использование в Теории Циклов. Там применяют сразу несколько осцилляторов с порядками 20,10,5.

Дата: 2018-12-28, просмотров: 381.