Существуют четыре основных принципа, позволяющих рассмотреть ценовую модель как циклическую закономерность: суммирование, гармоничность, синхронность и пропорциональность.

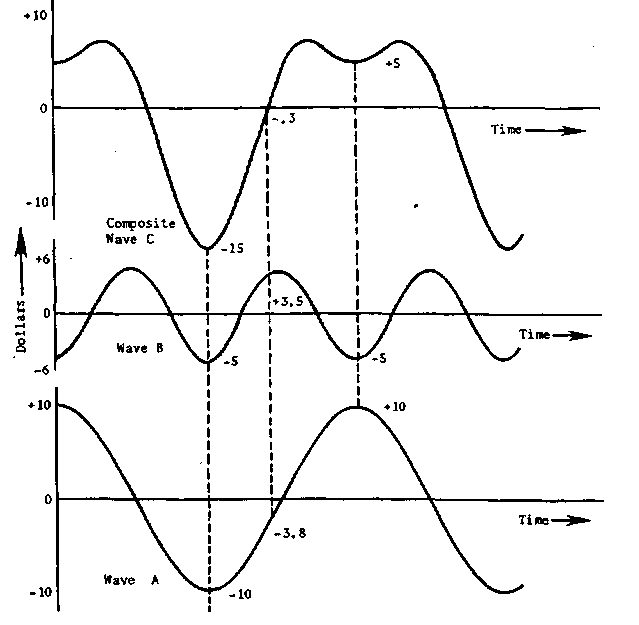

Принцип суммирования (рис. 8.1) заключается в том, что любое ценовое движение является суммой циклов разной длины. Таким

126

Рис. 8.1. Принцип суммирования: Волна А + Волна В = Волна С Из кн.: D. Murphy "Technical Analysis of the Futures Markets"

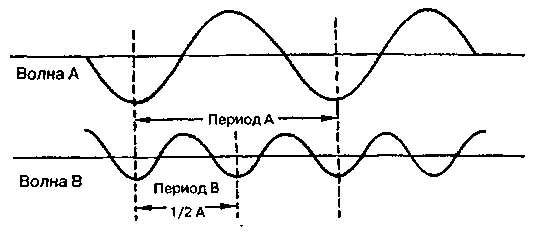

Рис. 8.2. Волны А и В: гармоничные, синхронные и пропорциональные

Из кн.: D. Murphy "Technical Analysis of the Futures Markets"

127

образом, если изолировать их друг от друга, а затем вновь сложить, можно определить время возникновения максимума и минимума дальнейшего ценового тренда.

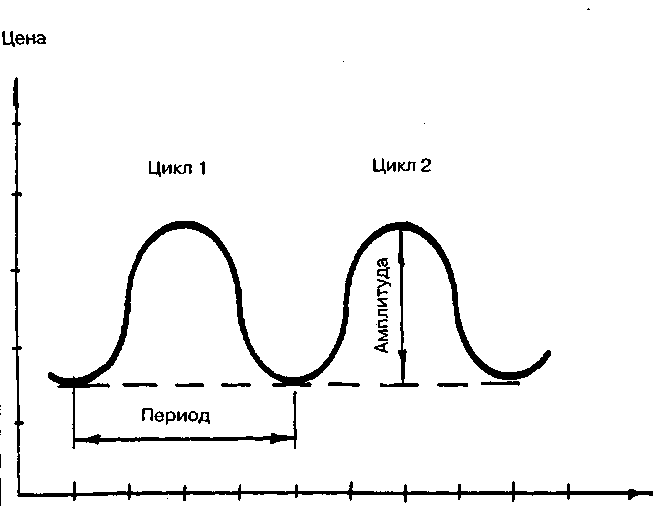

Принципы гармоничности и синхронности (рис. 8.2) говорят о сочетании двух циклов. Их гармоничность заключается в пропорциональности периодов, а синхронность — в соответственном возникновении минимумов. Кстати говоря, циклический анализ предпочитает измерять протяженность периодов между двумя нижними точками (рис. 8.3).

Четвертый принцип, пропорциональность, говорит о том, что амплитуды колебаний циклов прямо пропорциональны их периодам.

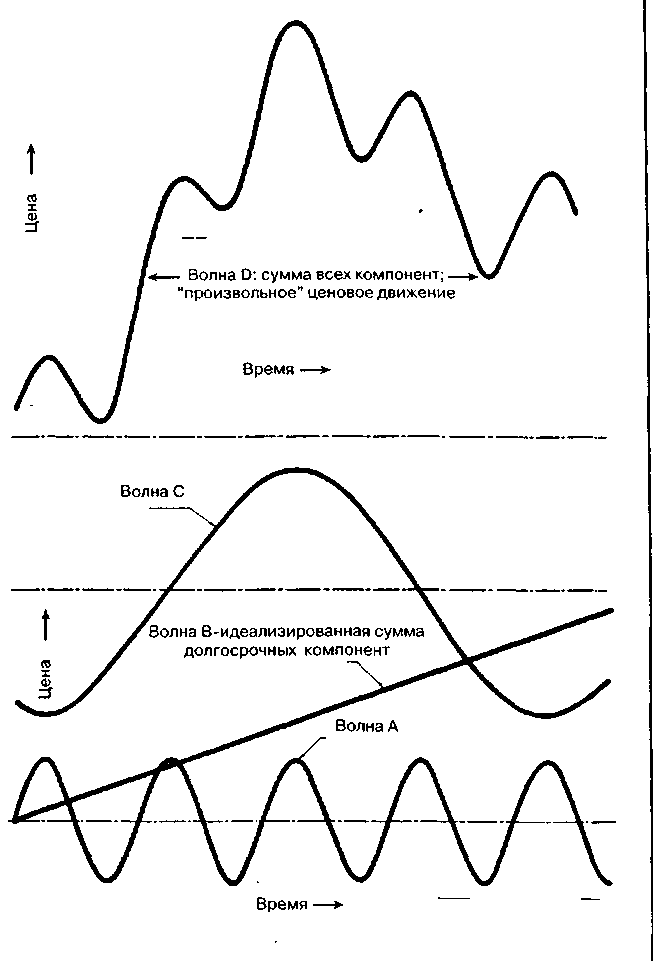

Таким образом, любое ценовое движение может быть представлено как сумма некоторых пропорциональных, гармоничных и синхронных трендов (рис. 8.4).

Время

Рис. 8.3. Некоторые числовые характеристики цикла.

Особенность Теории Циклов: точная длина периода измеряется между двумя соседними точками минимума.

128

Рис. 8.4. Произвольное ценовое движение как сумма нескольких волн разных периодов: D = А + В + С

Из кн.: D. Murphy "Technical Analysis of the Futures Markets"

129

Рис. 8.5. Снятие направленности (detrending), схема Из кн.: "The Handbook of Technical Analysis"

130

Однако следует заметить, что определение составляющих компонент цикла аналитическими методами довольно сложно осуществить на практике. Поэтому существуют численные методы, позволяющие представить колебания цены в удобном для циклического анализа виде.

Большую группу составляют методы, использующие матема-тико-статистический аппарат (анализ Фурье, метод максимальной энтропии и т.д.). Другую большую группу составляют чисто визуальные методы — определение длины периода "на глаз". Конечно, рациональное применение такого типа методов невозможно без соответствующего программного обеспечения.

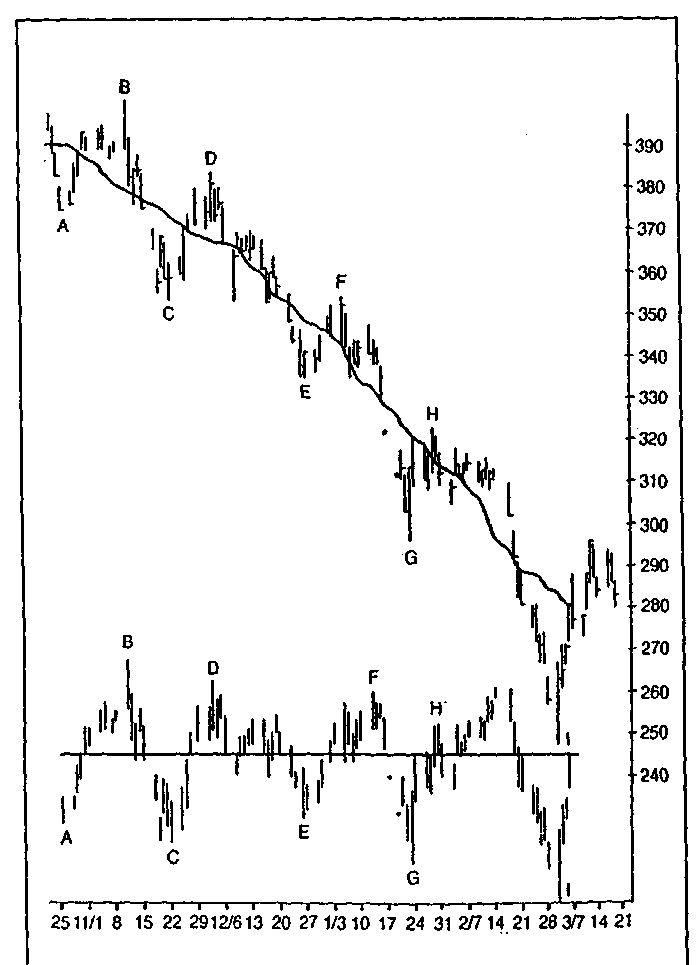

Посередине между двумя уже упомянутыми методиками лежит инструмент, основанный на особого рода проецировании цены. Его называют снятие направленности (detrending). Первый шаг снятия направленности — построение определенной скользящей средней и ее центрирование. Затем график цен проецируется относительно скользящей средней, при этом значения берутся либо как расстояние, либо как проценты между скользящей и действительным значением. После этого наглядными становятся максимумы и минимумы графика, позволяющие определить его периодичность (рис. 8.5). В зависимости от того, какой цикл требуется вы--явить — более или менее долгосрочный, берут скользящие средние соответствующего порядка (например, 40 дней). А чтобы выявить более мелкие доминантные составляющие, в соответствии с принципом гармоничности последовательно выбирают периоды в 2 раза короче (20, 10, 5 дней). Возможно использование порядков скользящих средних, близких к членам Последовательности Фибоначчи.

Классификация циклов

Циклы, как и тренды, классифицируют по времени их продолжительности. Для технического анализа важно вычленить циклы доминантные, т.е. именно те, из которых складывается ценовое движение. Аналитики циклов утверждают, что большинство ценовых движений является суммой как минимум пяти доминантных циклов. Основополагающим здесь является один из принципов технического анализа, говорящий о том, что рассмотрение должно начинаться с максимально доступной долгосрочной картины и постепенного фокусирования на ней.

Хотя аналитики, специализирующиеся на анализе циклов, дают специфические характеристики для каждого из периодов, мы остановимся лишь на наиболее общих. Первый из циклов — долгосрочный, т.е длящийся много более года. За ним следует сезонный — продолжительностью в год. Остальные, более мелкие,

131

Однако следует заметить, что определение составляющих компонент цикла аналитическими методами довольно сложно осуществить на практике. Поэтому существуют численные методы, позволяющие представить колебания цены в удобном для циклического анализа виде.

Большую группу составляют методы, использующие матема-тико-статистический аппарат (анализ Фурье, метод максимальной энтропии и т.д.). Другую большую группу составляют чисто визуальные методы — определение длины периода "на глаз". Конечно, рациональное применение такого типа методов невозможно без соответствующего программного обеспечения.

Посередине между двумя уже упомянутыми методиками лежит инструмент, основанный на особого рода проецировании цены. Его называют снятие направленности (detrending). Первый шаг снятия направленности — построение определенной скользящей средней и ее центрирование. Затем график цен проецируется относительно скользящей средней, при этом значения берутся либо как расстояние, либо как проценты между скользящей и действительным значением. После этого наглядными становятся максимумы и минимумы графика, позволяющие определить его периодичность (рис. 8.5). В зависимости от того, какой цикл требуется выявить — более или менее долгосрочный, берут скользящие средние соответствующего порядка (например, 40 дней). А чтобы выявить более мелкие доминантные составляющие, в соответствии с принципом гармоничности последовательно выбирают периоды в 2 раза короче (20, 10, 5 дней). Возможно использование порядков скользящих средних, близких к членам Последовательности Фибоначчи.

Классификация циклов

Циклы, как и тренды, классифицируют по времени их продолжительности. Для технического анализа важно вычленить циклы доминантные, т.е. именно те, из которых складывается ценовое движение. Аналитики циклов утверждают, что большинство ценовых движений является суммой как минимум пяти доминантных циклов. Основополагающим здесь является один из принципов технического анализа, говорящий о том, что рассмотрение должно начинаться с максимально доступной долгосрочной картины и постепенного фокусирования на ней.

Хотя аналитики, специализирующиеся на анализе циклов, дают специфические характеристики для каждого из периодов, мы остановимся лишь на наиболее общих. Первый из циклов — долгосрочный, т.е длящийся много более года. За ним следует сезонный — продолжительностью в год. Остальные, более мелкие,

131

циклы, имеют классификацию, не очень существенную для целей практического применения данной теории. В их структуре важно то, что они подчиняются принципам гармоничности и пропорциональности по отношению друг к другу.

Дата: 2018-12-28, просмотров: 376.