Этот раздел анализа является очень важным, поскольку его показатели дают обобщенную оценку работы фирмы как единого организма. Анализ результативности и экономической целесообразности функционирования хозяйствующего субъекта осуществляется с помощью системы абсолютных и относительных показателей, к которым относятся прибыль и различные показатели рентабельности.

Различные стороны производственной, сбытовой, снабженческой и финансовой деятельности хозяйствующего субъекта получают законченную денежную оценку в системе показателей финансовых результатов, наиболее важные из которых представляются в форме № 2 бухгалтерской отчетности.

Показатели финансовых результатов характеризуют абсолютный эффект деятельности хозяйствующего субъекта. Важнейшим показателем среди них является прибыль, создающая финансовую базу для развития, расширения производства, решения проблем, а также выполнения обязательств. Кроме того, показатели прибыли (прибыли от продаж, до налогообложения, чистой) лежат в основе расчета целого комплекса относительных показателей, отражающих степень деловой активности, уровень отдачи авансированных средств, доходность вложений в активы хозяйствующего субъекта и т. п.

Прибыль обычно определяют как разницу между доходами предприятия и его затратами, а также принимают его за расчетный показатель, дающий оценку финансово-хозяйственной деятельности фирмы за отчетный период, на величину которого влияют как непосредственно произведено-коммерческая деятельность фирмы, так и применяемые её специалистами методы оценки и учета показателей доходов и затрат.

Основными задачами анализа финансовых результатов деятельности являются:

- оценка динамики показателей прибыли;

- выявление и измерение действия различных факторов на прибыль;

- оценка возможных резервов дальнейшего роста прибыли на основе оптимизации объемов производства и издержек.

Вертикальный компонентный анализ финансовых результатов позволяет определить динамику удельного веса основных элементов валового дохода хозяйствующего субъекта, охарактеризовать влияние факторов на изменение динамики чистой прибыли. Данные из формы № 2 бухгалтерской отчетности сводятся в таблице 16.

Таблица 16 – Вертикальный анализ финансовых результатов

| Показатель | Ед. изм. | 2015 год | 2016 год | Изменение | ||

| тыс. руб. | % | п.п. | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. Всего доходов и поступлений | тыс.руб. | 5283964 | 5123383 | -160581 | 97,0 | х |

| % | 100,0 | 100,0 | х | х | - | |

| 2. Общие расходы финансово-хозяйственной деятельности | тыс.руб. | 5088848 | 5039612 | -49236 | 99,0 | х |

| То же, %, к сумме доходов и поступлений | % | 96,3 | 98,4 | х | х | +2,1 |

| 3. Выручка от продаж (от реализации) | тыс.руб. | 4737467 | 4284276 | -453191 | 90,4 | х |

| То же, %, к сумме доходов и поступлений | % | 89,7 | 83,6 | х | х | -6,0 |

| 4. Затраты на производство и сбыт продукции | тыс.руб. | 4359126 | 4206010 | -153116 | 96,5 | х |

| То же, %, к выручке от продаж | % | 92,0/100,0 | 98,2/100,0 | х | х | +6,2/- |

| В том числе: | ||||||

| 4.1. Себестоимость продукции | тыс.руб. | 3628597 | 3443207 | -185390 | 94,9 | х |

| То же, %, к затратам на производство и сбыт продукции | % | 83,2 | 81,9 | х | х | -1,4 |

| 4.2. Коммерческие расходы | тыс.руб. | 58566 | 72964 | 14398 | 124,6 | х |

| То же, %, к затратам на производство и сбыт продукции | % | 1,34 | 1,73 | х | х | +0,39 |

| 4.3. Управленческие расходы | тыс.руб. | 671963 | 689839 | 17876 | 102,7 | х |

| То же, %, к затратам на производство и сбыт продукции | % | 15,4 | 16,4 | х | х | +1,0 |

| 5. Прибыль, (убыток) от продаж | тыс.руб. | 378341 | 78266 | -300075 | 20,7 | х |

| То же, %, к выручке от продаж | % | 8,0 | 1,8 | х | х | -6,2 |

| 6. Доходы по операциям финансового характера | тыс.руб. | 5026 | 16 | -5010 | 0,3 | х |

| То же, %, к сумме доходов и поступлений | % | 0,10 | 0,0003 | х | х | -0,01 |

| 7. Расходы по операциям финансового характера | тыс.руб. | 197404 | 297944 | 100540 | 150,9 | х |

| То же, %, к общим расходам | % | 3,9 | 5,9 | х | х | +2,0 |

|

Окончание таблицы 16 – Вертикальный анализ финансовых результатов

| ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8. Прочие доходы | тыс.руб. | 541471 | 839091 | 297620 | 155,0 | х |

| То же, %, к сумме доходов и поступлений | % | 10,2 | 16,4 | х | х | +6,2 |

| 9. Прочие расходы | тыс.руб. | 532318 | 535658 | 3340 | 100,6 | х |

| То же, %, к общим расходам | % | 10,5 | 10,6 | х | х | +0,1 |

| 10. Прибыль (убыток) до налогообложения (балансовая) | тыс.руб. | 195116 | 83771 | -111345 | 42,9 | х |

| То же, %, к сумме доходов и поступлений | % | 3,7 | 1,6 | х | х | -2,1 |

| 11. Текущий налог на прибыль | тыс.руб. | 33638 | 87108 | 53470 | 2,6 р. | х |

| То же, %, к прибыли до налогообложения | % | 17,2 | 104,0 | х | х | 86,8 |

| 12.Чистая прибыль | тыс.руб. | 139054 | 15127 | -123927 | 10,9 | х |

| То же, %, к прибыли до налогообложения | % | 71,3 | 18,1 | х | х | -53,2 |

Удельный вес показателя «выручка от реализации» в общей сумме доходов достаточно высок – 84%, однако за рассматриваемый период уменьшился на 6 п.п. Все же можно сказать, что доход от неосновной деятельности предприятия незначителен.

Негативным изменением является увеличение показателей общих расходов финансово-хозяйственной деятельности и затрат на производство и сбыт продукции на 2,1 п.п. и 6,2 п.п. соответственно.

Сильный спад доли прибыли от продаж неблагоприятен и свидетельствует о снижении рентабельности продукции и увеличении издержек производства и обращения.

Прибыль – это абсолютный показатель, характеризующий превышение доходов над затратами, но обладающий весьма существенным недостатком: показатели прибыли не сопоставимы по различным хозяйствующим субъектам и не дают представления о величине затрат и ресурсов, обеспечивающих получение прибыли.

Поэтому в анализе гораздо большую ценность имеют показатели, связанные с прибылью, и одновременно являющиеся относительными – показатели рентабельности:

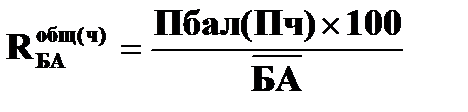

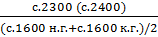

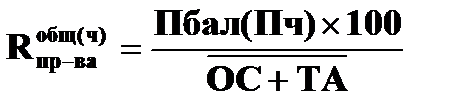

1) Общая (чистая) рентабельность совокупного капитала

=

=  ×100%, %, (63)

×100%, %, (63)

где Пбал(ч) – прибыль балансовая (до налогообложения) либо прибыль чистая за отчетный период, тыс. руб.;

- средний итог актива баланса, тыс. руб.;

- средний итог актива баланса, тыс. руб.;

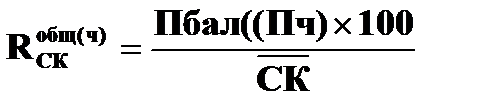

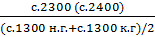

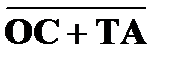

2) Общая (чистая) рентабельность собственного капитала

=

=  ×100%, %, (64)

×100%, %, (64)

где  - среднее значение собственного капитала, тыс. руб.;

- среднее значение собственного капитала, тыс. руб.;

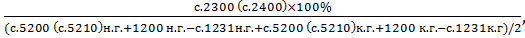

3) Общая (чистая) рентабельность производства

= =

= =  %, (65)

%, (65)

где  - сумма среднегодовой стоимости основных средств и среднего значения оборотных средств, тыс. руб.;

- сумма среднегодовой стоимости основных средств и среднего значения оборотных средств, тыс. руб.;

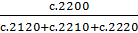

4) Рентабельность продаж

=

=  × 100% =

× 100% =  × 100%, %, (66)

× 100%, %, (66)

где Прп – прибыль от продаж (от реализации продукции) за отчетный период, тыс. руб.;

РП - объем реализованной продукции за отчетный период, тыс. руб.;

5) Рентабельность продукции

=

=  × 100% =

× 100% =  × 100%, %, (67)

× 100%, %, (67)

где СРП – затраты на производство и реализацию продукции за отчетный период, тыс. руб.

Данные расчетов по выражениям (63-67) сводятся в таблице 17.

Таблица 17 – Анализ показателей рентабельности

| Показатель, % | 2015 год | 2016 год | Изменение, п.п. |

| Общая рентабельность совокупного капитала | 2,83 | 1,05 | -1,78 |

| Чистая рентабельность совокупного капитала | 2,02 | 0,19 | -1,83 |

| Общая рентабельность собственного капитала | 9,09 | 3,87 | -5,22 |

| Чистая рентабельность собственного капитала | 6,48 | 0,70 | -5,78 |

| Общая рентабельность производства | 4,01 | 1,58 | -2,43 |

| Чистая рентабельность производства | 1,43 | 0,14 | -1,29 |

| Рентабельность продаж | 7,99 | 1,83 | -6,16 |

| Рентабельность продукции | 8,68 | 1,86 | -6,82 |

За рассматриваемый период все показатели рентабельности имели отрицательную динамику, что свидетельствует о спаде эффективности использования ресурсов, текущих затрат и средств, вложенных в деятельность предприятия.

В заключении детализированного анализа, рассчитанные ранее показатели сводятся в единую таблицу 18, по результатам которой даются общие выводы об изменениях в имущественном и финансовом положении организации, эффективности ее деятельности за рассматриваемый период.

Таблица 18 - Система показателей оценки финансово-хозяйственной деятельности

| Направление анализа | Ед. изм. | 2015 | 2016 | Абсолютные изменения | Относительные изменения, % | |||||||||||||||||||||||||||

| н.г | н.г | к.г | 2016 н.г. к 2015 н.г | 2016 к.г. к 2016 н.г. | 2016 к.г. к 2015 н.г. | 2016 н.г. к 2015 н.г. | 2016 к.г. к 2016 н.г. | 2016 к.г. к 2015 н.г. | ||||||||||||||||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | ||||||||||||||||||||||

| 1. Оценка имущественного положения | ||||||||||||||||||||||||||||||||

| 1.1. Общая сумма хозяйственных средств, находящихся в распоряжении предприятия (итог баланса) | тыс. руб. | 6652275 | 7123286 | 8821542 | 471011 | 1698256 | 2169267 | 107,1 | 123,8 | 132,6 | ||||||||||||||||||||||

| 1.2. Величина основных средств (ОС) | тыс. руб. | 826921 | 910429 | 773062 | 83508 | -137367 | -53859 | 110,1 | 84,9 | 93,5 | ||||||||||||||||||||||

| 1.3. Доля ОС в общей сумме активов | % | 12,4 | 12,8 | 8,8 | +0,4 п.п. | -4,0 п.п. | -3,7 п.п. | х | х | х | ||||||||||||||||||||||

| 1.4. Доля активной части ОС | % | 75,1 | 77,5 | 77,3 | +2,4 п.п. | -0,2 п.п. | +2,2 п.п. | х | х | х | ||||||||||||||||||||||

| 1.5. Коэффициент износа ос | % | 40,5 | 43,0 | 51,6 | +2,5 п.п. | +8,6 п.п. | +11,1 п.п. | х | х | х | ||||||||||||||||||||||

| 1.6. Коэффициент износа активной части ос | % | 41,9 | 43,6 | 53,0 | +1,7 п.п. | +9,4 п.п. | +11,1 п.п. | х | х | х | ||||||||||||||||||||||

| 1.7. Коэффициент обновления ОС | % | х | 14,49 | 1,94 | х | -12,55 п.п. | х | х | х | х | ||||||||||||||||||||||

| 1.8. Коэффициент выбытия ОС | % | х | 1,47 | 2,16 | х | +0,69 п.п. | х

| х | х | х | ||||||||||||||||||||||

| 2. Оценка ликвидности | ||||||||||||||||||||||||||||||||

| 2.1.Величина собственных оборотных средств (СОС) (функционирующий капитал, чистые оборотные средства) | тыс. руб. | 391491 | 1299592 | -413527 | 908101 | -1713119 | -805018 | 3,3 р. | -31,8 | -105,6 | ||||||||||||||||||||||

| 2.2. Коэффициент текущей ликвидности | доли един. | 1,11 | 1,47 | 0,92 | 0,36 | -0,55 | -0,19 | 132,4 | 62,6 | 82,9 | ||||||||||||||||||||||

| 2.3. Коэффициент быстрой ликвидности | доли един. | 0,61 | 0,81 | 0,67 | 0,2 | -0,14 | 0,06 | 132,8 | 82,7 | 109,8 | ||||||||||||||||||||||

| 2.4. Коэффициент абсолютной ликвидности | доли един. | 0,04 | 0,05 | 0,01 | 0,01 | -0,04 | -0,03 | 125,0 | 20,0 | 25,0 | ||||||||||||||||||||||

| 2.5. Маневренность СОС | доли един. | 0,37 | 0,10 | -0,07 | -0,27 | -0,17 | -0,44 | 27,0 | -70,0 | -18,9 | ||||||||||||||||||||||

|

|

|

|

|

|

|

|

| |||||||||||||||||||||||||

| Продолжение таблицы 18 - Система показателей оценки финансово-хозяйственной деятельности | ||||||||||||||||||||||||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | ||||||||||||||||||||||

| 2.6. Доля СОС в покрытии запасов | доли един. | 0,23 | 0,73 | -0,31 | 0,5 | -1,04 | -0,54 | 3,2 р. | -42,5 | -134,8 | ||||||||||||||||||||||

| 2.7.Коэффициент покрытия запасов | доли един. | 1,44 | 1,55 | 1,49 | 0,11 | -0,06 | 0,05 | 107,6 | 96,1 | 103,5 | ||||||||||||||||||||||

| 2.8. Доля СОС в общей сумме оборотных средств | % | 9,96 | 32,00 | -8,46 | +22,0 п.п. | -40,5 п.п. | -18,4 п.п. | х | х | х | ||||||||||||||||||||||

| 2.9. Доля СОС в общей сумме источников | % | 5,89 | 18,24 | -4,69 | +12,4 п.п. | -22,9 п.п. | -10,6 п.п. | х | х | х | ||||||||||||||||||||||

| 2.10. Доля запасов в оборотных активах | % | 43,21 | 43,83 | 27,48 | +0,6 п.п. | -16,4 п.п. | -15,7 п.п. | х | х | х | ||||||||||||||||||||||

| 2.11. Доля оборотных средств в общей сумме активов | % | 59,1 | 57,4 | 56,9 | -1,7 п.п. | -0,5 п.п. | -2,2 п.п. | х | х | х | ||||||||||||||||||||||

| 3. Оценка финансовой устойчивости | ||||||||||||||||||||||||||||||||

| 3.1. Коэффициент концентрации собственного капитала | доли един. | 0,34 | 0,28 | 0,26 | -0,06 | -0,02 | -0,08 | 82,4 | 92,9 | 76,5 | ||||||||||||||||||||||

| 3.2. Коэффициент финансовой зависимости | доли един. | 2,92 | 3,53 | 3,81 | 0,61 | 0,28 | 0,89 | 120,9 | 107,9 | 130,5 | ||||||||||||||||||||||

| 3.3. Коэффициент маневренности собственного капитала | доли един. | 0,17 | 0,64 | -0,18 | 0,47 | -0,82 | -0,35 | 3,8 р. | -28,1 | -105,9 | ||||||||||||||||||||||

| 3.4. Коэффициент концентрации заемного капитала | доли един | 0,66 | 0,72 | 0,74 | 0,06 | 0,02 | 0,08 | 109,1 | 102,9 | 112,2 | ||||||||||||||||||||||

| 3.5. Коэффициент структуры заемных вложений | доли един. | 0,31 | 0,77 | 0,31 | 0,46 | -0,46 | - | 2,5 р. | 40,3 | 100,0 | ||||||||||||||||||||||

| 3.6. Коэффициент долгосрочного привлечения заемных средств | доли един. | 0,27 | 0,54 | 0,34 | 0,27 | -0,2 | 0,07 | 2 р. | 63,0 | 125,9 | ||||||||||||||||||||||

| 3.7. Коэффициент структуры заемного капитала | доли един. | 0,19 | 0,46 | 0,18 | 0,27 | -0,28 | -0,01 | 2,4 р. | 39,1 | 94,7 | ||||||||||||||||||||||

| 3.8. Коэффициент соотношения заемных и собственных средств | доли един. | 1,92 | 2,53 | 2,81 | 0,61 | 0,28 | 0,89 | 131,8 | 111,1 | 146,4 | ||||||||||||||||||||||

|

|

|

|

|

|

|

|

| |||||||||||||||||||||||||

|

|

|

|

|

|

|

|

| |||||||||||||||||||||||||

|

|

|

|

|

|

|

|

| |||||||||||||||||||||||||

| Продолжение таблицы 18 - Система показателей оценки финансово-хозяйственной деятельности | ||||||||||||||||||||||||||||||||

| Показатели | Ед. изм. | 2015 г. | 2016 г. | Абсолютные изменения | Относительные изменения, % | |||||||||||||||||||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | |||||||||||||||||||||||||||

| 4. Оценка деловой активности | ||||||||||||||||||||||||||||||||

| 4.1. Выручка от реализации | тыс. руб. |

4737467 |

4284276 |

-453191 |

90,4 | |||||||||||||||||||||||||||

| 4.2. Чистая прибыль | тыс. руб. |

139054 |

15127 |

-123927 |

10,9 | |||||||||||||||||||||||||||

| 4.3. Величина авансированного капитала | тыс. руб. | 7123286 | 8821542 | 1698256 | 123,8 | |||||||||||||||||||||||||||

| 4.4. Производительность труда | тыс. руб./ чел. | 3333,9 | 3333,5 | -0,4 | 100,0 | |||||||||||||||||||||||||||

| 4.5. Фондоотдача | руб./ руб. | 3,19 | 2,51 | -0,6 | 78,7 | |||||||||||||||||||||||||||

| 4.6. Оборачиваемость средств в расчетах | обо- роты | 2,28 | 1,49 | -0,79 | 65,4 | |||||||||||||||||||||||||||

| 4.7. Оборачиваемость средств в расчетах | дн. | 157,9 | 241,6 | 83,7 | 153,0 | |||||||||||||||||||||||||||

| 4.8. Оборачиваемость запасов | обороты | 2,5 | 2,7 | 0,2 | 108,0 | |||||||||||||||||||||||||||

| 4.9.Оборачиваемость запасов | дн. | 144 | 133,3 | -10,7 | 92,6 | |||||||||||||||||||||||||||

| 4.10.Оборачиваемость кредиторской задолженности | дн. | 5,0 | 4,4 | -0,6 | 88,0 | |||||||||||||||||||||||||||

| 4.11. Продолжительность операционного цикла | дн. | 315,4 | 345,1 | 29,7 | 109,4 | |||||||||||||||||||||||||||

| 4.12. Продолжительность финансового цикла | дн. | 243,4 | 263,3 | 19,9 | 108,2 | |||||||||||||||||||||||||||

| 4.13. Коэффициент погашаемости дебиторской задолженности | доли един. | 0,44 | 0,67 | 0,23 | 152,3 | |||||||||||||||||||||||||||

| 4.14. Оборачиваемость собственного капитала | обороты | 2,0 | 2,2 | 0,2 | 110 | |||||||||||||||||||||||||||

| 4.15. Оборачиваемость совокупного капитала | обороты | 0,69 | 0,54 | -0,15 | 78,3 | |||||||||||||||||||||||||||

|

|

|

|

| |||||||||||||||||||||||||||||

| Окончание таблицы 18 - Система показателей оценки финансово-хозяйственной деятельности | ||||||||||||||||||||||||||||||||

| 5. Оценка рентабельности | ||||||||||||||||||||||||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | |||||||||||||||||||||||||||

| 5.1. Рентабельность продаж | % | 7,99 | 1,83 | -6,16 п.п. | х | |||||||||||||||||||||||||||

| 5.2. Рентабельность продукции | % | 8,68 | 1,86 | -6,82 п.п. | х | |||||||||||||||||||||||||||

| 5.3. Чистая рентабельность совокупного капитала | % | 2,02 | 0,19 | -1,83 п.п. | х | |||||||||||||||||||||||||||

| 5.4. Чистая рентабельность собственного капитала | % | 6,48 | 0,70 | -5,78 п.п. | х | |||||||||||||||||||||||||||

| 5.5. Период окупаемости собственного капитала | дн. | 15,4 | 143,1 | 127,7 | 9,3 р. | |||||||||||||||||||||||||||

Говоря об имущественном положении организации, стоит отметить, что хорошим показателем является рост хозяйственных средств (на 32,6%), а также нахождение коэффициентов износа в рамках нормального, однако снижение величины основных средств и сильное падение коэффициента обновления (на 12,55 п.п.) в дальнейшем может отразиться на качестве и скорости производства.

Негативным проявлением является отрицательное значение СОС в итоговом периоде, что значительно ухудшает показатели финансовой устойчивости предприятия, более того заметное снижение оборотных активов и увеличение суммы заемного капитала также не способствует благополучию предприятия. Резкое падение чистой прибыли (на 89,1%), фондоотдачи и увеличение операционного и финансового циклов – одни из немногих показателей, требующих особого внимания для сдвига ситуации в лучшую сторону.

Исходя из отрицательных показателей рентабельности и значительном увеличении периода окупаемости собственного капитала, можно говорить о спаде эффективности и результативности предприятия в целом, так как происходит потеря средств и отдача от произведенной продукции не соответствует вложенным в нее средствам.

Дата: 2018-12-28, просмотров: 447.