Студент должен:

знать:

- структуру денежного (финансового) рынка;

- роль Центробанка России и регулировании денежного рынка;

уметь:

- рассчитывать финансовые показатели;

-определять основные показатели Финансовой политики.

Источники образования и специфика движения ссудного капитала

Ссудный капитал представляет собой капитал в денежной форме, который выдается предпринимателям на определенный срок и за определенную плату в виде процента. Во всех странах мира предоставление в долг и выплата за это процентов превратилась в одну из первооснов хозяйственной деятельности.

Историческим предшественником ссудного капитала было ростовщичество, получившее широкое распространение еще в рабовладельческом обществе. Ростовщики предоставляли деньги простым людям для того, чтобы те уплачивали старые долги и покупали товары, а господствующей знати - для строительства дворцов, покупки предметов роскоши, покрытия карточных и других долгов. В древней Греции были известны случаи ростовщических ссуд с уплатой от 500 до 900 процентов годовых. (К этому уровню приблизилась плата за кредит на исходе ХХ столетия на территории бывшего СССР).

Ростовщический капитал сохранился до сих пор во многих странах Азии, Африки и Латинской Америки. Его питательная среда - слаборазвитые товарно-денежных отношений и преобладание отсталых мелкотоварных форм хозяйства. Местные торговцы и богачи при помощи денежных ссуд закабаляют беднейшие слои населения.

Ростовщичество с его высокими процентами препятствовало развитию капиталистической экономики, поэтому новый класс предпринимателей повел упорную борьбу против него за снижение ссудного процента.

Предприниматели, независимо от того, в каких видах деятельности они заняты, испытывают потребность в заемном капитале (в кредите) во время строительства хозяйственных объектов, освоения природных ресурсов, модернизации действующего производства, сезонного накопления производственных ресурсов, массовой закупки сырья. Крупное машинное производство отличается высокой капиталоемкостью и своих собственных средств для его освоения и ведения у предпринимателей не хватает. Тенденция к значительному увеличению заемных средств в финансировании хозяйства особенно заметна сейчас в затратах на капиталовложениях в Японии, Италии, Франции. Японские фирмы за счет привлеченных ресурсов финансируют до 4/5 всех средств на расширение производства.

С другой стороны, в процессе кругооборота промышленного капитала у фирм возникают временно свободные денежные средства: свободной бывает часть выручки от продажи готовой продукции; средства из фонда амортизации основного капитала; часть прибыли, идущей на накопление и в личный доход. Капитал не терпит праздности и владельцы всегда готовы выгодно его разместить, отдать в ссуду тем, кто нуждается в нем. Ссудный капитал движется между функционирующими предпринимателями.

Рынок ссудных капиталов впервые возник в условиях капитализма. В качестве предмета купли-продажи на рынке инвестиций (долгосрочное вложение капитала в промышленность и другие отрасли хозяйства для получения прибыли) выступает капитал. Идет торговля деньгами. Деньги приобретают дополнительную полезность - способность приносить прибыль. В сделке участвуют два лица: собственник бездействующего (свободного) капитала и бизнесмен, желающий пустить этот капитал в оборот для получения прибыли. Продается право использования капитала в течение определенного времени за определенную плату.

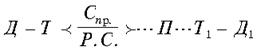

Ссудный капитал совершает свое движение по формуле  . В таком видимом движении денег полностью скрыт источник возрастания первоначально авансированной стоимости. Процент выступает как цена товара - капитал. Подлинная экономическая природа процента обнаруживается в действиях лица, получившего ссуду. Если это промышленник, то он пускает полученные деньги в оборот наряду с собственным капиталом и движение заемного капитала равно как и собственного совершается по формуле:

. В таком видимом движении денег полностью скрыт источник возрастания первоначально авансированной стоимости. Процент выступает как цена товара - капитал. Подлинная экономическая природа процента обнаруживается в действиях лица, получившего ссуду. Если это промышленник, то он пускает полученные деньги в оборот наряду с собственным капиталом и движение заемного капитала равно как и собственного совершается по формуле:

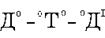

В распоряжении торгового капиталиста заемный капитал выполняет посредническую функцию и движется по формуле  . В том и в другом случае он возвращается из кругооборота со средней прибылью. Одна часть ее остается функционирующему предпринимателю в форме предпринимательского дохода, а другая служит источником для ссудного процента и принимает форму процента. Происходит как бы раздвоение одного и того же капитала: капитал как собственность обеспечивает своему владельцу процент, а капитал как функция приносит предпринимателю, пустившему его в оборот, предпринимательский доход.

. В том и в другом случае он возвращается из кругооборота со средней прибылью. Одна часть ее остается функционирующему предпринимателю в форме предпринимательского дохода, а другая служит источником для ссудного процента и принимает форму процента. Происходит как бы раздвоение одного и того же капитала: капитал как собственность обеспечивает своему владельцу процент, а капитал как функция приносит предпринимателю, пустившему его в оборот, предпринимательский доход.

Норма или ставка процента определяется отношением суммы дохода к величине ссудного капитала и выражается в процентах. Она зависит от средней нормы прибыли, извлекаемой в данном обществе функционирующими предпринимателями и от спроса и предложения на ссудный капитал. Сегодня коммерческие банки на Украине выдают кредиты под 40-60 процентов годовых по той простой причине, что используемый в торгово-посреднической деятельности заемный капитал обеспечивает прибыль в гораздо большем размере. Поскольку производство не в состоянии дать такой прибыли, то сегодняшний уровень процента является для него разорительным и инвестиции в промышленность и в сельское хозяйство, по существу, прекратились, что ухудшает перспективу выхода экономики из кризисного состояния.

Уровень процентной ставки является тем орудием, которым общество пользуется при выборе различных вариантов капиталовложений. Когда уровень процента оказывается высоким, то в этих условиях могут предприниматься лишь те варианты капиталовложений, которые обладают наиболее высокой чистой производительностью. Постепенно, по мере того, как интенсивное накопление капитала в предшествующий период вызовет к жизни действие закона убывающей доходности, процентные ставки станут снижаться. Это послужит сигналом для осуществления тех проектов капиталовложений, которые характеризуются более низкой чистой производительностью.

Можно предполагать, что дальнейшее насыщение нашего внутреннего рынка заморскими товарами при одновременном спаде производства и уменьшении доходов у основной массы населения в недалеком будущем приведет к уменьшению прибыли от торгово-посреднической деятельности, а следовательно, и к дальнейшему падению процентных ставок.

Кредит и его формы

Кредит представляет собой форму движения ссудного капитала. Это заем в денежной или товарной форме на условиях возвратности и платности. Кредит был известен как в натуральной, так и в денежной форме за несколько тысячелетий до н.э. Обе формы развивались параллельно, постепенно расходясь по масштабам и значению. В практике утвердились две основные формы кредита: коммерческий и банковский, которые различаются по составу участников, объектам кредитования, величине процента и сфере использования.

При коммерческом кредите предприниматели кредитуют друг друга при покупке и продаже товаров. Одни предприятия предлагают для реализации товары в то время, когда другие не имеют наличных денег для их покупки. Эта общепринятая практика расчетов между поставщиками и покупателями при оформлении сделок в условиях нормальной рыночной экономики. При нарушенных экономических связях поставщик продукции требует предварительной оплаты поставки, что характерно для экономических отношений в условиях взаимного недоверия и кризисного состояния экономики.

Материальной предпосылкой коммерческого кредита является необходимость сохранения непрерывности производства. Этот вид кредита осуществляется в товарной форме, и орудием его осуществления служит вексель. Сделка оформляется письменным документом, - долговым обязательством заемщика уплатить определенную сумму денег с процентами в указанный срок.

Вексель является простейшей формой кредитных денег. Часто предприниматель, получивший вексель делает на нем передаточную надпись (при финансовой необходимости) и использует его вместо денег при покупке нужных благ у другого продавца.

Коммерческий кредит непосредственно обслуживает кругооборот промышленного капитала и имеет ограниченную сферу применения. Он возможен только между предпринимателями, связанными в процессе производства.

Универсальный характер имеет банковский кредит, при котором банки и другие кредитные учреждения выдают предпринимателям денежные ссуды. Первоначальными функциями банков были: размен денег, хранение вкладов, проведение расчетов между клиентами. Впоследствии из простых хранителей ценностей и расчетных контор банки превращаются в мощные кредитные центры.

По признакам целевого направления кредита и специализации банков на определенных операциях, различают:

- Потребительский кредит (продажа товаров потребителю с отсрочкой платежа);

- Сельскохозяйственный кредит (капиталовложения в сельскохозяйственное производство);

- Ипотечный кредит (долгосрочная ссуда под залог недвижимости);

- Государственный кредит (совокупность отношений, в которых заемщиком или кредитором выступают государство и местные органы власти по отношению к гражданам и юридическим лицам);

- Международный кредит (отношения между государствами, международными банками, корпорациями).

В современной экономической литературе и банковской практике общепринято следующее деление банковских операций: пассивные, активные, банковские услуги, собственные операции банков.

К пассивным операциям относят деятельность банков по привлечению капиталов. Это прежде всего, операции по принятию вкладов клиентов, получение банком краткосрочных ссуд (кредиты, получаемые от других банков), эмиссия различных ценных бумаг. По этим и другим операциям банкам приходится выплачивать проценты, нести определенные расходы. Все депозиты (вклады) делятся на две группы. Одну составляют срочные вклады (положенные не менее чем на один месяц). Другую группу составляют сбережения.

К активным операциям относят операцию по размещению собственного и привлеченного капитала. Это различного вида кредиты. Они предоставляются под определенное обеспечение: под векселя, ценные бумаги, под залог имущества и товаров. Распространены сделки, основанные на личном доверии и обеспечиваемые письменными обязательствами, поручительствами. По активным операциям банк является кредитором своих клиентов, а пассивным - их должником. Процент по кредитам различается в зависимости от вида, сроков и размеров кредита, величины капитала заемщика, его связей с банком.

Различают рынок краткосрочных кредитов (до 1 года, вызван нехваткой оборотных средств), среднесрочных (от 1 до 5 лет) и долгосрочных (свыше 5 лет). Последний осуществляется путем займов через выпуск облигаций. По мере усложнения производства все более увеличиваются предельные сроки кредита. Долгосрочный кредит становится крайне необходим для освоения дорогих и масштабных проектов, капиталоемких научных исследований и других целей. Потребность в долгосрочном кредите приводит к обособлению коммерческого кредита от банковского. Для осуществления последнего созданы ранее неизвестные кредитные структуры - инвестиционные фонды, холдинговые компании. Инвестиционные компании, общества и банки представляют собой посреднические компании между предприятиями, нуждающимися в долгосрочных кредитах, и вкладчиками средств на длительный срок. Под эти операции подстраиваются и традиционные банковские организации: страховые компании, сберегательные банки, ипотечные банки, пенсионные фонды. Появилась форма международного кредита - финансовый лизинг. Сущность его состоит в финансировании банками долгосрочной аренды оборудования (особенно новой дорогостоящей техники).

Третий вид операций - банковские услуги: платежный оборот инкассация векселей и чеков; операции по эмиссии, размещению и хранению ценных бумаг; управление имуществом (доверительные или трастовые операции); консультации; предоставление информации и др. Услуги, как правило, платные, с взысканием комиссионных.

Четвертый вид операций - операции банка за свой счет. К ним относятся операции на денежном рынке, операции с валютой и драгоценными металлами, с ценными бумагами.

Третий и четвертый вид операций не относятся непосредственно к кредитованию. Но они приносят прибыль и, увеличивая капитал в целом, косвенно способствуют расширению кредитных возможностей банка. Доход банка формируется как разница между процентами, взимаемыми по ссудам, и процентами, выплачиваемыми по вкладам. Поскольку размер прибыли зависит от объема вкладов и ссуд, то банк заинтересован в привлечении дополнительных депозитов, даже за счет повышения процента, по которому он платит вкладчикам.

Типы банков и их роль в национальной экономике

Прибыль банков растет при увеличении массы оборачивающегося капитала. Этим определяется стремление банков к увеличению объема проводимых ими финансовых операций. Развитие банков сопровождается относительным уменьшением доли собственного капитала и увеличением привлеченного, общественного. Уже в последней трети XIX столетия отмечается быстро растущий процесс концентрации и централизации банковского капитала, растет акционерная форма банков. В современных условиях этот процесс продолжается в форме слияния уже крупнейших банков. Как следствие этих процессов возникает монополизация рынков кредита. Банки предпочитают давать кредит крупным корпорациям и на льготных условиях. Мелким и средним фирмам приходится обходиться без льгот и испытывать недостаток в заемном капитале.

Во всем мире банковская кредитная система обслуживает промышленность, торговлю и государство в целом (через финансирование правительственных займов). Это обслуживание осуществляется путем сбора банками в государстве свободных денежных средств населения. Сбор сбережений граждан в развитых странах приобрел особое значение, т.к. масса этих сбережений там весьма значительна.

Это огромный резерв кредитных средств. Бывший сберегательный банк нашей страны не защитил сбережения граждан от инфляции, они полностью обесценились. А поскольку Сбербанк СССР принадлежал государству, то последнее выступило по отношению к своему населению в качестве невиданного в истории грабителя.

Банки делят по их организации и по форме собственности на государственные, частные и акционерные.

Крупные банки имеют устав, утвержденный правительством, и Министерство финансов контролирует их операции. Мелкие частные банки называются банкирскими конторами, банкирскими домами и своего устава не имеют. Существует деление банков по кругу клиентов, по продолжительности кредита и по роду основных операций. Но основным для всех банков является их деление на центральные и коммерческие. Главным отличием коммерческих банков от центральных является отсутствие права эмиссии денег.

Главная функция центрального банка состоит в регулировании денежной и кредитной системы, а также в непосредственном кредитовании правительства. Регулирование денежной системы осуществляется через выпуск банкнот, в соответствии с потребностями национальной экономики. Регулирование кредитной системы ведется через создание особых условий, оказывающих влияние на кредитную политику всех коммерческих банков (изменение учетных ставок, политика "открытого рынка", "минимальных резервов" и т.д.).

Центральные банки современных капиталистических государств, как правило, являются юридически самостоятельными и непосредственно не подчинены государству. В настоящее время для центральных банков законом не установлен предел эмиссии банкнот или какие-либо условия их обеспечения золотом. Исключение составляет Швейцария, где центральный банк обязан иметь 40-процентное золотое обеспечение обращающихся банкнот.

Главная функция коммерческих банков в национальной экономике является кредитование промышленности, сельского хозяйства, жилищного строительства, торговли, обеспечение страхового и ипотечного дела. Все коммерческие банки делятся на универсальные и специальные, круг операций которых ограничен. Универсальные банки могут быть частными, государственными и кредитными товариществами. Всех их объединяет наличие сберкасс. Специальные банки принято делить на инвестиционные, ипотечные и отраслевые.

Вопросы для повторения:

1. Назовите основную функцию торгового капитала.

2. Назовите источники торговой прибыли.

3. Дайте определение ссудному капиталу и перечислите основные источники его образования.

4. Чем отличается ссудный капитал от ростовщического капитала?

5. В связи с чем у предпринимателей возникает потребность в заемном капитале и чем обусловлена тенденция к значительному увеличению заемных средств?

6. Какой товар обращается на рынке ссудных капиталов и охарактеризуйте особенности сторон, участвующих в сделке?

7. Как определяется норма процента и от чего она зависит?

8. Что собой представляет кредит? Как вы представляете себе натуральную форму кредита?

9. Дайте характеристику коммерческого кредита.

10. Дайте характеристику банковского кредита.

11. Охарактеризуйте операции банков.

12. Из чего складывается банковская прибыль?

Дата: 2018-12-21, просмотров: 432.