Для обеспечения успеха на рынке компания должна предлагать потребителю продукт, имеющий для него ценность. В этом случае ценностьпонимается как совокупность получаемых потребителем выгод и понесенных им расходов, или часто говорят о лучшем (или худшем) соотношении «цена– качество». Чем выше ценность продукта или услуги для потребителя и чем в большей степени потребитель считает цену приемлемой, тем вероятнее, что компания будет действовать успешно в долгосрочной перспективе, поэтому повышение ценности товара или услуги является ключевой задачей стратегического планирования и выбора стратегии. Однако вклад в создание ценности отдельных процессов и структур организации, как правило, существенно различается. Разработчики стратегии должны учитывать эти различия, имея в виду, что компания остается прибыльной только в том случае, если создаваемая ею ценность превышает стоимость использованных ресурсов.

Бизнес способствует созданию стоимости. Стоимость можно создать двумя способами: с помощью производства и с помощью торговли. Производство создаст стоимость, физически трансформируя товары из менее цепных для потребителя в более ценные. например превращая глину в кофейные кружки. Торговля создает стоимость, осуществляя не физическое преобразование товаров, а многократно перемещая их в пространстве и времени. Торговля осуществляет передачу товаров от людей и из мест, где они ценятся меньше, к людям и в места, где эти же товары ценятся больше. Точно так же спекуляция означает передачу товара из той временной точки, когда он пенится меньше, в тот момент, когда он будет цениться больше. Таким образом, суть торговли — это создание стоимости посредством операций по купле и продаже, распределенных во времени и пространстве.

Разница между стоимостью продукции фирмы на выходе и стоимостью исходных материалов на входе является добавленной стоимостью. Последняя равна сумме доходов, выплаченной поставщикам всех факторов производства. Таким образом:

Добавленная стоимость = Коммерческий доход от продажипродукции– Стоимость материалов на входе = Заработная плата/оклады +Процент +Арендная плата + Роялти (плата за пользование товарным знаком)/ Оплата лицензий + Налоги + Дивиденды + Прибыль после уплаты налогов.

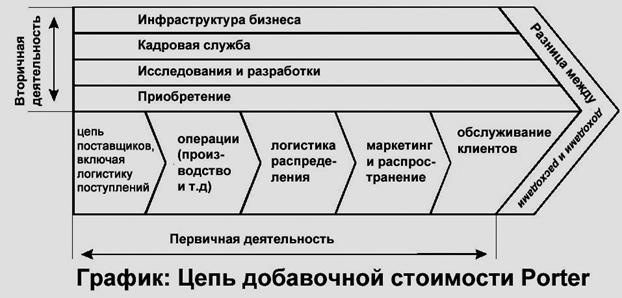

М. Портер предложил схему, которая полезна при анализе ресурсов в стратегическом плане. Эта схема получила название «цепочка создания ценности» (рис. 6). Основной идеей Портера является то, что степень оценки продуктов или услуг покупателями (пользователями) определяется тем, как выполняются действия, необходимые для разработки, производства, выведения на рынок, поставки и поддержки данного продукта или услуги. Эта деятельность должна тщательно анализироваться, если ставится задача достичь понимания стратегических возможностей организации. В своей модели Портер разграничивает основную и вспомогательную деятельность компании.

Рисунок 6 – Модель цепочки ценностей по М. Портеру

Основная деятельность группируется им в следующие пять областей:

1. Входящие поставки. Это такие действия, как приобретение, хранение и распределение исходных ресурсов для производства продукции или услуг.

2. Операции (производство). Они состоят из таких действий, как обработка, сборка, контроль качества и т.п., и их основная функция заключается в том, чтобы превратить исходные ресурсы в конечный продукт или услугу.

3. Исходящие поставки. Эта деятельность связана с распределением продукта между покупателями и включает хранение, погрузку и разгрузку и управление складскими запасами.

4. Маркетинг и продажи. Эта деятельность связана с ознакомлением потребителей с продуктом или услугой, а также включает решения в области ценообразования товара, его продвижения на рынке, дилерской поддержки и др.

5. Обслуживание. Эта деятельность направлена на повышение или сохранение ценности продукта или услуги и включает предпродажную подготовку, обслуживание в торговых точках, послепродажное обслуживание, ремонт и т.п.

Все виды основной деятельности связаны со вспомогательной деятельностью.

Портер определяет четыре вида вспомогательной деятельности: материально-техническое снабжение, технические разработки, управление трудовыми ресурсами и инфраструктура фирмы. Рассмотрим содержание этих видов деятельности.

Материально-техническое снабжение – это мероприятия по приобретению ресурсов (компонентов производственного процесса).

Технические разработки – деятельность, связанная с созданием стоимости: обеспечение технологического процесса, разработка изделия, управление потоками сырья и материалов.

Управление трудовыми ресурсами — действия, которые включают набор, подготовку, развитие и стимулирование кадров.

Инфраструктура фирмы — обслуживание производства, обеспечение нормального хода производственного процесса. К ней относятся строения, коммуникации, оборудование, продуктопроводы и т.п.

В ходе оценки стоимости компании необходимо уделять внимание следующему:

с точки зрения формулирования стратегии максимизация прибыли служит разумным предположением. При множественности этапов максимизация прибыли означает максимизации стоимости предприятия;

измерять прибыль трудно: свободный денежный поток и экономическая прибыль — более надежные индикаторы результатов деятельности фирмы по созданию стоимости, нежели бухгалтерская чистая прибыль;

метод дисконтированного денежного потока при оценке компаний, бизнес-единиц, проектов и стратегий, как правило, недооценивает их стоимость в тех случаях, когда имеется определенная стоимость опциона;

довольно трудно оценить, какая именно стратегия и в какой степени участвует в создании стоимости фирмы. Оба предложенных нами метода на практике имеют свои. недостатки. Метод дисконтированного денежного потока ВСЕ применительно к созданию стоимости весьма проблематичен из-за сложности оценки денежных потоков в будущем. Метод реальных опционов при измерении влияния стратегии на создание стоимости создает ряд проблем из-за сложности и строгих требований, предъявляемых к информации, необходимой для оценки реального опциона.

Учитывая проблемы, связанные с процедурами максимизации стоимости, не вызывает удивления тот факт, что компании предпочитают хорошо знакомые методы измерения эффективности деятельности фирмы, которые опираются на общепризнанные принципы бухгалтерского учета,

Хотя приверженцы чистоты финансового учета порицают оценку эффективности на основе бухгалтерского учета, на самом деле отличия между показателями денежных потоков экономической прибыли и бухгалтерской прибыли гораздо меньше, чем думают. Чем длиннее интересующий нас период, тем сильнее выражена кон вергенция различных способов измерения. Выбор конкретного метода оценки прибыли менее важен, чем понимание ограничений и отклонений, присущих тому или иному методу. Джон Кей продемонстрировал, что при определенных обстоятельствах вычисление бухгалтерской прибыли приближается к расчету экономической прибыли." За все время существования фирмы чистая приведенная стоимость денежных потоков от деятельности, экономическая прибыль, базирующаяся на фактических издержках и расчетной прибыли, экономическая прибыль, базирующаяся на восстановительной стоимости и излишках дохода, возвращенные акционерам, — по сути дела одно и то же. '"Учитывая трудности прогнозирования движения денежной наличности в будущем, большинство методов максимизации стоимости, как правило, обращаются к оценке прибыльности, основанной на бухгалтерских данных, представленных фирмой в финансовых отчетах и касающейся коротких периодов.

Тем, кто осуждает использование бухгалтерской прибыли, следует умерить свой энтузиазм по отношению к EVA и денежному потоку и признать, что эти «более чистые» индикаторы эффективности исходят из бухгалтерских оценок операционной прибыли. Весьма примечательно, что подход McKinsey О Company к максимизации стоимости компании начинается с анализа дисконтированного денежного потока (DCF), хотя когда дело доходит до оценки стоимости бизнеса или его эффективности в прошлом, методы McKinsey опираются главным образом на показатели, рассчитанные на основе бухгалтерского учета, в основном на показатели прибыли на инвестированный капитал (определяемый как чистый доход от деятельности после уплаты налогов в процентах от чистых операционных активов)."

Стратегический бенчмаркинг

Бенчмаркинг - это методика сопоставления эффективности хозяйственной деятельности исследуемой компании и компании, являющейся лидером в данной отрасли.

Стратегический бенчмаркинг – это взаимосвязь методологии стратегического планирования и процесса бенчмаркинга, конечным результатом которого является нахождение уникальных возможностей, необходимых для завоевания предприятием конкурентных преимуществ. Необходимые для этого исходные данные собирают, используя любую из четырех возможных стратегий. Проведение стратегического бенчмаркинга способствует развитию организации. Осуществление стратегического бенчмаркинга до начала стратегического планирования повышает степень эффективности управления, позволяет максимально осуществить задуманные проекты, базирующиеся на результатах бенчмаркинга (при условии учета основных направлений, близких перспектив развития организации). Направленность проектов может быть совершенно разнообразной. Например, она может включать в себя разработку инновационных или модернизацию выпускаемых в настоящее время изделий, обновление оборудования, разработку новых деловых и производственных процессов или совершенствование уже существующих, освоение новых или довольствование старыми рынками сбыта и т. д. Поэтому если организация хочет сохранить управление такой сложной системой изменений, то ей совершенно необходимо выработать новый стиль менеджмента.

Цели стратегического бенчмаркинга:

1) поиск в организации областей, с помощью правильного воздействия на которые возможно изменение модели ведения бизнеса;

2) поиск и открытие новых методов управления для эффективного проведения стратегических изменений в организации.

Объекты изучения стратегического бенчмаркинга:

1) использование конкурентами и сторонними организациями- лидерами стратегии ведения бизнеса и распределения ресурсов;

2) альтернативные управленческие структуры организации;

3) передовые решения, касающиеся области поглощения, слияния, инвестиций в научно-исследовательских и опытноконструкторских работах (НИОКР);

4) позиции организации в целом, позиционирование отдельных линий продукции (услуг);

5) применение инновационных стратегий управления изменениями при внедрении программных средств управления организацией либо методов, стимулирующих организационные изменения (система менеджмента качества на основе стандартов ИСО 9000, методов всеобщего управления качеством).

К преимуществам данного метода следует отнести то, что его применение: во-первых, позволяет устанавливать цели, соответствующие направлениям развития наиболее успешных конкурентов; во-вторых, стимулирует руководство к достижению более высоких показателей эффективности функционирования компании; в-третьих, делает более достоверной оценку вклада отдельных подразделений в достижение намеченных целей; в-четвертых, меняет культуру организации, делая ее более ориентированной на внешнее окружение.

Методика сопоставления эффективности хозяйственной деятельностивключает семь этапов:

1. Выделение ключевых областей хозяйственной деятельности. Ключевыми называются такие области деятельности компании, преобразования в которых способны существенно улучшить эффективность

функционирования организации в целом. Основная цель данного этапа

состоит в том, чтобы выявить эти области и расставить их по порядку значимости в соответствии со следующими критериями:

• области, которые являются основными источниками затрат;

• виды деятельности, от которых зависит успех в конкурентной борьбе;

• области деятельности, которые обладают наибольшим потенциалом для повышения эффективности;

• ресурсы, необходимые для проведения преобразований в данной области деятельности.

Большие компании имеют много функциональных подразделений. Обычно процесс сопоставления эффективности начинается с одного-двух важнейших подразделений, а затем распространяется на другие, менее приоритетные подразделения.

2. Выбор показателей (индикаторов) эффективности хозяйственной деятельности.

Эти показатели можно условно разбить на две группы: оперативные и стратегические.

Оперативные показатели включают в себя переменные издержки (стоимость сырья, расходы на заработную плату, уровень компенсационных выплат и т.п.) и маркетинговые индикаторы (длина товарной линии, набор характеристик продукта, качество, уровень обслуживания и др.). Стратегические показатели являются интегральными индикаторами эффективности рыночной деятельности (финансовые показатели, доля рынка, рост объемов продаж, соответствие стратегии компании положению дел в отрасли и т.д.).

3. Выбор компаний, характеризующихся наибольшей эффективностью в той или иной области. Обычно такие компании входят в одну из четырех возможных категорий:

• прямые конкуренты;

• конкуренты, действующие на других сегментах рынка;

• потенциальные конкуренты;

• компании из других отраслей.

Тогда как обычно прямые конкуренты и эффективность их деятельности хорошо известны, конкуренты, работающие на других сегментах рынка и не участвующие в прямой конкурентной борьбе, могут быть источником новых подходов для успеха в конкурентной борьбе. Потенциальным конкурентам должно быть уделено особое внимание, так как они могут представлять серьезную угрозу в будущем. Компании из других отраслей также могут быть источником новых оригинальных решений для повышения эффективности исполнения какой-либо операции. После того как составлен список компаний, необходимо четко определиться, какие компании и по каким показателям использовать для сопоставления с учетом следующего:

• ограничить число компаний до трех-четырех;

• компании должны быть разнообразны по видам деятельности;

• выбирать компании с наилучшими показателями;

• обратить особое внимание на компании с уникальными стратегиями.

4. Сбор информации о компаниях, используемых в процессе сопоставления.

Информацию можно получить из трех основных источников:

• публичные источники информации: данные, публикуемые комиссией по ценным бумагам, печатные издания самих компаний, каталоги продукции, объявления о найме на работу, реклама, статьи в специализированных и местных журналах и газетах, различные аналитические отчеты, результаты маркетинговых исследований, издания торговых и производственных ассоциаций и объединений, тематические работы отраслевых институтов, данные, публикуемые государственными учреждениями, и т.п.;обмен информацией (профессиональные конференции и совещания, прямой обмен информацией с компанией из другой отрасли, неформальное общение и т.п.);

• интервью-опрос клиентов, поставщиков, дистрибьютеров, отраслевых экспертов и других лиц, каким-либо образом связанных с исследуемыми компаниями.

В целом существует достаточное количество источников для получения необходимой информации. Основной задачей является выбор этих источников и оценка достоверности получаемой информации.

5. Сбор информации о самой компании. Наибольшую трудность здесь составляет не сам собственно сбор информации, а форма представления этой информации. Обычно формы представления данных из внешних и внутренних источников сильно различаются (разные формы бухгалтерской отчетности, различные организационные структуры и т.п.).

Наибольшая сложность при реализации процедуры бенчмаркинга — согласование этих потоков информации. От корректности сопоставления полученной информации зависит успех предпринимаемых впоследствии действий.

6. Разработка программы действий. Действия должны быть направлены на то, чтобы достичь уровня эффективности конкурентов. Обычно программа действий подпадает под одну из четырех категорий:

«Работать лучше и упорнее». Анализ выявляет слабые места в организации (высокие издержки, слабый отдел продаж, неквалифицированный маркетинг и т.п.), и предпринимаются меры административного воздействия для повышения эффективности.

«Скопировать» конкурентов. Основная цель — имитировать успешные действия конкурентов, обычно не ведет к созданию долгосрочных конкурентных преимуществ.

«Превзойти» конкурентов. Изучая деятельность компаний из других отраслей, можно натолкнуться на новые, более эффективные подходы к организации бизнеса и тем самым добиться существенных преимуществ в борьбе с конкурентами.

«Изменить правила игры». Часто складывается ситуация, когда невозможно преуспеть, не изменив положение дел в отрасли. Например, если конкурент обладает экспортными квотами, предоставляемыми правительством, нет смысла стремиться сократить разрыв, необходимо разработать стратегию дифференциации.

7. Мониторинг и оценка результатов. Основная цель этой процедуры - придать процессу сбора и анализа информации непрерывную основу. Каждая компания, осуществляющая программу сопоставления операционной эффективности, нуждается в том, чтобы проводить оценку результатов, как минимум, раз в год. Это обусловлено следующими причинами: изменение динамики отрасли; появление новых конкурентов; конкуренты достигают больших успехов, чем это можно было предвидеть; применяемая стратегия не привела к успеху.

Подводя итоги, необходимо отметить, что идеи портфельного анализа развиваются многочисленными авторами и консультационными фирмами. Мы рассмотрели основные, наиболее известные подходы к проведению портфельного анализа и определению стратегических направлений развития корпоративного портфеля предприятия. На практике предприятие может воспользоваться элементами каждой из перечисленных выше стратегий. В целом следует выделить важную, на наш взгляд, особенность портфельного анализа: это не только методический подход к анализу ситуаций и проблем предприятия, но также и набор возможных типичных стратегий.

Дата: 2018-11-18, просмотров: 443.