Общие положения

Единый социальный налог представляет собой форму обложения выплат работникам с целью пенсионного, социального и медицинского обеспечения жизнедеятельности граждан. ЕСН заменил совокупность уплачивавшихся ранее обязательных страховых взносов в государственные внебюджетные фонды. При этом целевое назначение ЕСН сохранилось: он предназначен для мобилизации средств, для реализации права граждан на государственное пенсионное и социальное обеспечение (страхование), медицинскую помощь. Поступления от ЕСН зачисляются по установленным нормативам в Пенсионный фонд Российской Федерации, Фонд социального страхования и фонды обязательного медицинского страхования. Таким образом, ЕСН является целевым налогом.

ЕСН относится к федеральным прямым налогам, которые устанавливаются НК РФ и обязательны к уплате на всей территории Российской Федерации.

Единый социальный налог введен на территории России с 1 января 2001года. В настоящее время ЕСН регулируется главой 32 НК РФ.

Налогоплательщики, объект налогообложения, налоговая база

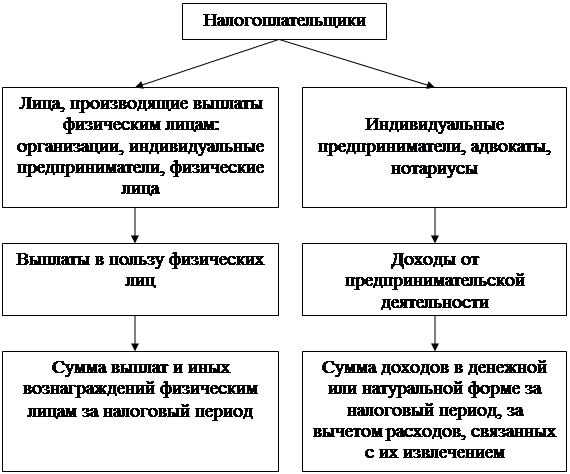

НК РФ устанавливает две самостоятельные группы налогоплательщиков:

1) лица (организации, индивидуальные предприниматели, физические лица), производящие выплаты физическим лицам;

2) индивидуальные предприниматели, адвокаты.

Если лицо одновременно относится к обеим группам налогоплательщиков, оно должно исчислять и уплачивать ЕСН по каждому основанию отдельно.

Объектом налогообложения для налогоплательщиков первой группы признаются выплаты и иные вознаграждения, начисляемые (выплачиваемые) в пользу физических лиц по трудовым и гражданско-правовым договорам (за исключением гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество, а также связанных с передачей имущества в пользование).

Объектом налогообложения для налогоплательщиков второй группы (индивидуальные предприниматели, адвокаты) признаются доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением.

Схема 5

Для налогоплательщиков первой группы налоговая база представляет собой сумму выплат и иных вознаграждений, начисленных налогоплательщиками за налоговый период в пользу физических лиц. При этом учитываются любые вознаграждения, независимо от формы их выплаты. К такому вознаграждению, например, может относиться полная или частичная оплата товаров (работ, услуг, имущественных прав), предназначенных для самого физического лица либо членов его семьи, в том числе коммунальных услуг, питания, отдыха, обучения в их интересах. Налоговая база определяется отдельно по каждому физическому лицу с начала налогового периода по истечении каждого месяца нарастающим итогом.

Для индивидуальных предпринимателей налоговой базой является сумма доходов, полученных ими за налоговый период и в денежной, и в натуральной форме от предпринимательской либо иной профессиональной деятельности, за вычетом расходов, связанных с их извлечением.

Налоговые льготы

1) Суммы, не подлежащие налогообложению, включают:

- государственные пособия, в том числе пособия по временной нетрудоспособности, пособие по уходу за ребенком;

- все виды установленных законодательством РФ компенсационных выплат, связанных с возмещением вреда причиненного здоровью; бесплатное представление жилых помещений и коммунальных услуг; увольнением работников, и т. д.

- суммы единовременной материальной помощи, оказываемой физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда их здоровью, а также физическим лицам, пострадавшим от террористических актов на территории Российской Федерации;

- суммы страховых платежей по обязательному страхованию работников и другие.

2) От уплаты ЕСН освобождаются отдельные виды физических и юридических лиц:

1) организации – с сумм выплат и иных вознаграждений, не превышающих в течение налогового периода 100 000 рублей на каждого работника, являющегося инвалидом I, II или III группы;

2) общественные организации инвалидов, среди членов которых инвалиды составляют не менее 80 %;

3)организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов и в которых среднесписочная численность инвалидов – не менее 50 %, а доля заработной платы инвалидов в фонде оплаты труда – не менее 25 %;

4) учреждения, созданные для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных социальных целей, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям, единственными собственниками, имущества которых являются указанные общественные организации инвалидов – с сумм выплат и иных вознаграждений, не превышающих 100 000 рублей в течение налогового периода на каждого отдельного работника;

3) индивидуальные предприниматели, являющиеся инвалидами I, II или III группы, в части доходов от предпринимательской и иной профессиональной деятельности в размере, не превышающем 100 000 рублей в течение налогового периода;

Дата: 2019-12-10, просмотров: 307.