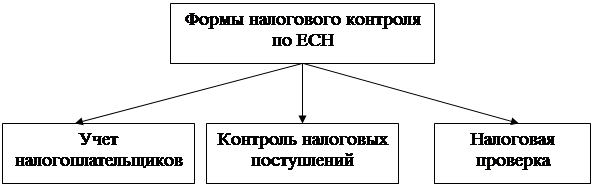

Налоговый контроль по ЕСН может осуществляться с помощью различных действий, операций, при применении различных процедур и при проведении различных мероприятий, комплекс которых составляет формы налогового контроля по единому социальному налогу.

Схема 2

Выделяют следующие формы налогового контроля по ЕСН:

1. Учет налогоплательщиков.

Может производиться в инициативном или заявительном порядке. Это означает, что налоговый орган обязан на основе имеющихся данных и сведений о налогоплательщике самостоятельно принимать меры к постановке на учет налогоплательщика по ЕСН в налоговых органах. Налогоплательщики по единому социальному налогу подлежат постановке на учет в налоговый орган по месту нахождения организации.

2. Контроль налоговых поступлений.

Предполагает ведение оперативного бухгалтерского учета налоговых платежей и направлен на обеспечение контроля за полнотой и своевременностью начислений и поступлений ЕСН в бюджет и внебюджетные фонды. Осуществляется путем ведения лицевых счетов на каждого налогоплательщика, в которых отражаются суммы начисленного налога по данным налогоплательщика и налоговых органов, суммы начисленных пеней и тарифных санкций, данные о фактическом поступлении начисленных сумм в бюджет и внебюджетные фонды.

Одним из важнейших источников информации являются налоговые декларации, заполненные и переданные в соответствующий орган налоговой администрации самими налогоплательщиками.

Налоговая декларация – это письменное заявление налогоплательщика о полученных доходах и произведенных расходах, источникам доходов, налоговых льготах и исчисленных сумм налога и другие данные, связанные с исчислением и уплатой налога. По единому социальному налогу налоговой декларацией является расчет авансовых платежей по ЕСН.

3. Налоговая проверка.

Является основной формой налогового контроля.

Налоговая проверка - совокупность контрольных действий налогового органа по документальной и фактической проверке законности исчисления, удержания и перечисления налогов и сборов налогоплательщиками и налоговыми агентами. Налоговые органы вправе проверять любые организации независимо от их организационно-правовой формы, состава учредителей, формы собственности, ведомственной подчиненности и других характеристик. Результаты налоговых проверок являются основанием для применения мер обеспечения, взыскания недоимок, пеней, привлечения к ответственности.

Налоговой проверкой могут быть охвачены только три календарных года деятельности налогоплательщика, непосредственно предшествовавшие году проведения проверки.

При выездной налоговой проверке по ЕСН должностные лица налогового органа проверяют следующие документы:

1. кадровые первичные документы (приказы о приеме на работу, о переводе на другую работу, о предоставлении отпуска, об увольнении, личная карточка работника, штатное расписание);

2. документы по учету использования рабочего времени и зарплаты(табель учета использования рабочего времени, лицевой счет, расчетно-платежная ведомость, расчетная ведомость, платежная ведомость);

3. форма стат. Наблюдения № П-4 «Сведения о численности, зарплате и движении работников»;

4. выписки банка, платежные поручения, кассовая книга, и др.;

5. учетная политика организации;

6. главная книга;

7. рабочий план счетов;

8. индивидуальная карточка сотрудников по ЕСН;

9. декларации (расчеты) по ЕСН, пенсионным взносам, справки о доходах сотрудников;

10.трудовые, гражданско-правовые, авторские договоры.

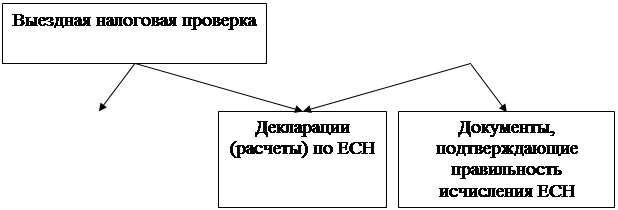

При камеральной налоговой проверке налоговый орган не имеет право проверять первичные документы, а проверяет только предоставленные налогоплательщиком налоговые декларации (расчеты) по ЕСН, а также может истребовать документы, подтверждающие правильность исчисления и своевременность уплаты единого социального налога (платежные поручения, выписки банка, учетные регистры по ЕСН).

|

|

Схема 3

Каждая форма представляет собой устойчивый комплекс определенных мероприятий, осуществляющихся субъектами налогового контроля, на постоянной основе в отношении всех, подлежащих налоговому контролю субъектов.

Каждая форма имеет свое определенное предназначение.

Общими целями для всех форм являются:

1. выявление налоговых правонарушений;

2. предупреждение их совершения в будущем;

3. обеспечение неотвратимости наступления налоговой ответственности.

Дата: 2019-12-10, просмотров: 299.