Введение

Модель IS-LM представляет собой модель совместного равновесия товарного и денежного рынков. Она была разработана английским экономистом Дж. Хиксом в 1937 г. в статье «Мистер Кейнс и классики» и получила широкое распространение после выхода в 1949 г. книги американского экономиста Э. Хансена «Монетарная теория и фискальная политика» (поэтому модель иногда называют моделью Хикса-Хансена).

Основной целью анализа экономики с помощью модели 1S-LM является объединение товарного и денежного рынков в единую систему. Модель IS-LM позволяет наглядно представить процессы взаимодействия отдельных рынков не только в ходе приспособления к совместному равновесию, но и при переходе от одного равновесного состояния к другому.

Для построения модели IS-LM необходимо определить параметры, связывающие товарный и денежный рынки. Основным параметром товарного рынка является реальный объем национального производства. Известно, что он определяет спрос на деньги для сделок и, значит, общий спрос на деньги и процентную ставку, при которой достигается равновесие на денежном рынке. В свою очередь, уровень процентной ставки влияет на объем инвестиций, являющихся элементом совокупных расходов. Таким образом, товарный и денежный рынки взаимосвязаны через национальный доход F, инвестиции I и процентную ставку r .

Модель IS-LM сохраняет все предпосылки простой кейнсианской модели:

• уровень цен фиксирован (Р = const ) и является экзогенной величиной, поэтому номинальные и реальные значения всех переменных совпадают;

• совокупное предложение (объем выпуска) совершенно эластично и способно удовлетворить любой объем совокупного спроса;

• доход ( Y ), потребление (С), инвестиции ( I ), чистый экспорт (Х n ) являются эндогенными переменными и определяются внутри модели;

• государственные расходы ( G ), предложение денег (М), налоги (Т) являются величинами экзогенными и задаются вне модели.

Исключение составляет предпосылка о постоянстве ставки процента. Если в модели Кейнсианского креста ставка процента фиксирована и выступает экзогенным параметром, то в модели IS-LM она эндогенна и формируется внутри модели; ее уровень меняется и определяется изменением ситуации (равновесия) на денежном рынке.

Глава 1. Виды макроэкономического равновесия

Рынок товаров. Кривая IS

Кривая IS («инвестиции - сбережения») описывает равновесие на товарном рынке и отражает взаимоотношения между рыночной ставкой процента r и уровнем дохода Y . Кривая IS выводится из простой кейнсианской модели (модели равновесия совокупных расходов или модели кейнси-анского креста), но отличается тем, что часть совокупных расходов и, прежде всего, инвестиционные расходы теперь зависят от ставки процента. Ставка процента перестает быть экзогенной переменной и становится эндогенной величиной, определяемой ситуацией на денежном рынке, т.е. внутри самой модели. Зависимость части совокупных расходов от ставки процента имеет результатом то, что для каждой ставки процента существует точное значение величины равновесного дохода и, поэтому может быть построена кривая равновесного дохода для товарного рынка - кривая IS. Во всех точках кривой IS соблюдается равенство инвестиций и сбережений. Термин IS отражает это равенство (Investment = Savings).

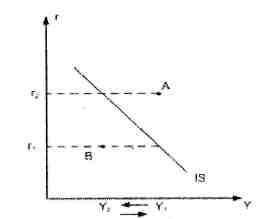

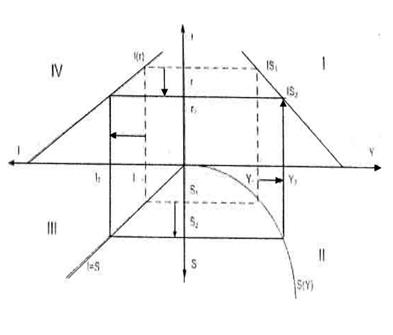

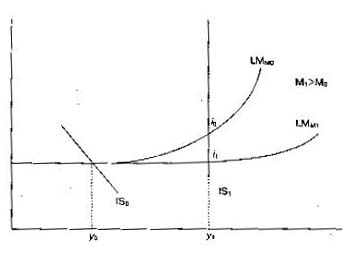

Простейший графический вывод кривой IS связан с использованием функций сбережений и инвестиций (рис. 1.1).

Рис. 1.1. Макроэкономическое равновесие на товарном рынке.

В квадранте II представлен график функции сбережений S(Y): с ростом дохода Y1 до Y2 сбережения увеличиваются c S1 до S2.

В квадранте III представлен график I=S (линия под углом в 45° к осям координат I и S). I1 = S1, I2 = S2.

В квадранте IV представлен график функции инвестиций I=I(r), показывающий рост инвестиций как функцию, обратную уровню процентной ставки r.

На основе этих данных в квадранте I находим множество равновесных сочетаний Y и r, т.е. кривую IS: IS1 (Y2, r,) и IS2 (Y2, r2), чем ниже ставка процента, тем выше уровень дохода.

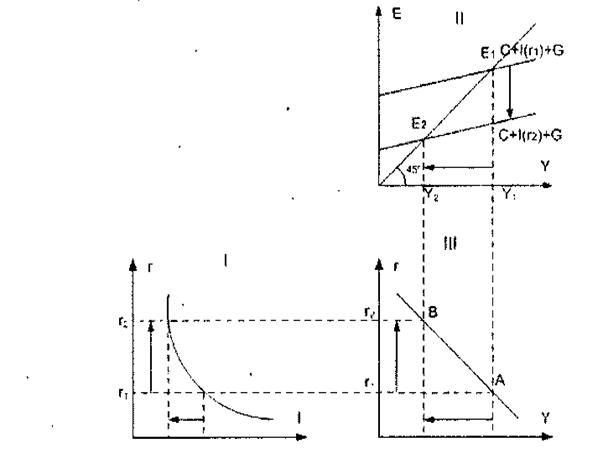

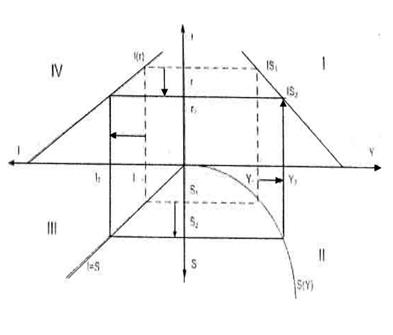

Аналогичные выводы могут быть получены с использованием модели Кейнсианского креста (рис. 1.2).

График инвестиций (рис. 1.2,I) показывает, что низкие ставки процента соответствуют высокому уровню инвестиций. При уровне процентной ставки r1 объем плановых инвестиций будет I1. Соответственно, совокупные расходы Е1 (рис. 1.2, II) показаны линией C+I1(r1)+G, которая, пересекаясь с биссектрисой, определяет точку равновесия Е и равновесный объем национального дохода У1. Таким образом, при процентной ставке r1 равновесным будет национальный доход У1. Эти параметры определят точку А (рис. 1.2, III). Если процентная ставка повышается с r1 до r2, инвестиции уменьшаются с уровня I1 до I2 (рис. 1.2, I). Кривая совокупных расходов сдвигается вниз, в положение C+I2(r2)+G (рис. 1.2, II). Это, в свою очередь, снижает уровень равновесия национального дохода с Y1 до Y2 (рис. 1.2, III). Эти параметры определят точку В. Если непрерывно изменять значения процентной ставки и для каждого находить соответствующие значения национального дохода, то получим кривую IS (рис. 1.2 III)

Рис. 1.2. Графический вывод кривой IS из модели Кейнсианского креста

|

|

|

|

Движение вдоль кривой IS показывает, как должен измениться уровень национального дохода при изменении уровня процентной ставки для того, чтобы на рынке благ сохранилось равновесие.

Кривая IS имеет отрицательный наклон, т.е. выпуск, уравновешивающий рынок товаров, падает с ростом ставки процента. Более высокий уровень ставки процента вызывает уменьшение инвестиционных и потребительских расходов, и, следовательно, совокупного спроса (совокупных расходов), что ведет к более низкому уровню равновесного дохода(рис.1.3).

Рис.1.3 Кривая IS

Кривая IS разбивает экономическое пространство на две области. Во всех точках, лежащих выше, предложение товаров больше спроса на них, т.е. объем национального дохода больше запланированных расходов. В точке А совокупный выпуск Y больше, чем равновесный. Этот излишек предложения товаров ведет к незапланированному накоплению запасов, в результате чего снижается объем выпуска и экономика двигается по направлению к кривой IS. Во всех точках ниже кривой IS наблюдается дефицит на рынке благ. В точке В объем совокупного выпуска Y2 ниже равновесного. Избыточный спрос ведет к незапланированному уменьшению запасов, что предполагает рост объема выпуска и смещение по направлению к кривой IS. Таким образом, кривая IS соединяет точки, в которых общее количество произведенных товаров равно общему объему спроса на них.

Сдвиги кривой IS обусловлены изменениями любого из компонентов расходов С, I, G и налогов Т. Все, что увеличивает расходы (оптимизм предпринимателей и потребителей, усиливающий их желание увеличивать расходы при любой ставке процента, что ведет к росту потребительских и инвестиционных расходов; рост государственных расходов; снижение аккордных налогов; увеличение трансфертных выплат) сдвигает кривую IS вправо, и наоборот.

|

|

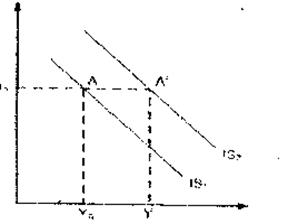

Таким образом, кривая IS сдвигается из положения IS1 в положение IS2 (рис. 1.4) в результате:

• увеличения потребительских расходов;

• увеличения плановых инвестиций (не связанных с изменением процентной ставки);

• увеличение государственных расходов;

снижения налогов.

Рис 1.4. Сдвиги кривой IS

Денежный рынок. Кривая LM

Кривая LM («предпочтение ликвидности - денежная масса») показывает все возможные соотношения Y и r , при которых спрос на деньги равен предложению денег. Термин LM отражает это равенство: L (Liquidity Preference) обозначает предпочтение ликвидности, кейнсианский термин для обозначения спроса на деньги, а М (Money Supply) - предложение денег.

В основе построения кривой LM лежит кейнсианская теория предпочтения ликвидности, объясняющая, как соотношение спроса и предложения реальных запасов денежных средств определяют ставку процента. Реальные запасы денежных средств представляют собой номинальные запасы, скорректированные на изменение уровня цен и равные М/Р. В соответствии с теорией предпочтения ликвидности, предложение реальных денежных средств фиксировано и определяется центральным банком. Рассмотрим построение кривой LM на основе графического анализа равновесия денежного рынка.

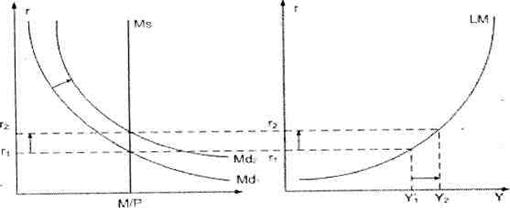

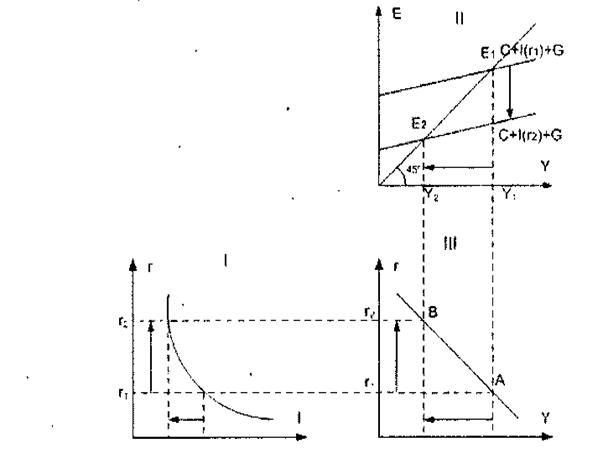

Рис. 1.5. Графический вывод кривой LM (первый способ)

На рис.1.5 кривая предложения денег - вертикальная линия, соответствующая заданному реальному количеству денег в экономике. Пересечение кривой спроса с кривой предложения денег дает нам ставку процента r1, которая уравновешивает рынок денег при данном уровне дохода Y1. Если доход увеличится до уровня Y2, то кривая спроса на деньги сдвинется вправо, более высокому уровню доходов соответствует более высокая равновесная ставка процента r2. Совокупность всех пар (Y, r), которые уравновешивают рынок денег, даст нам кривую LM. Рассмотрим альтернативный способ построения кривой LM.

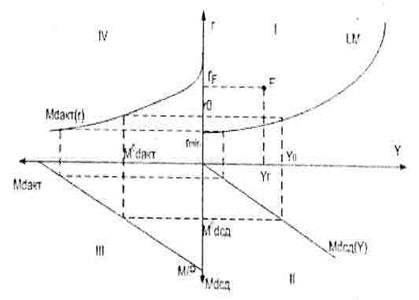

| Рис. 1.6. Графический вывод LM (второй способ) |

|

|

Предположим, что объемы предложения денег и спроса на них для сделок не зависят от ставки процента (рис. 1.6).

В квадранте IV изображен график функции спроса на деньги со стороны активов, а в квадранте II - график функции спроса на деньги в зависимости от дохода (спрос на деньги для сделок – Mdc д. ). В квадранте III прямая линия показывает, как данное реальное количество денег может быть распределено между спросом на деньги со стороны активов и спросом на деньги для сделок. На основе этих линий в квадранте I определяется множество комбинаций r и Y, соответствующих равновесию на рынке денег.

При ставке процента r0 спрос на деньги со стороны активов равен Мdакт, Тогда спрос на деньги для сделок – M'dakt. Такое количество денег для указанных целей потребуется только в том случае, если доход будет равен Y0. Следовательно, при r0 и Y0 спрос на рынке денег будет равен их предложению. Можно найти и другую равновесную комбинацию в обратной последовательности.

Если принять во внимание, что предложение денег и спрос на них для сделок могут зависеть от ставки процента, то построение кривой LM усложняется, так как каждой ставке процента соответствуют свои линии в квадрантах II и III.

Таким образом, кривая LM описывает все комбинации процентных ставок и совокупного выпуска, при которых рынок денег находится в равновесии. Точки, лежащие выше линии LM, соответствуют избытку предложения денег, в чем можно убедиться, рассмотрев, например, точку F. Для того чтобы при доходе YF спрос на деньги равнялся их предложению, нужна ставка процента rF. Точка F соответствует более высокой ставке процента, при которой спрос на деньги со стороны активов меньше, чем требуется для полного использования предложенного количества денег. Посредством аналогичных рассуждений можно убедиться в том, что в области, расположенной ниже линии LM, объем спроса на деньги больше их предложения.

Конфигурация кривой LM позволяет выделить на ней три участка: кейнсианский (горизонтальный), промежуточный (пологий) и классический (вертикальный).

К сдвигу кривой LM могут привести два фактора: изменение спроса на деньги и изменение предложения денег.

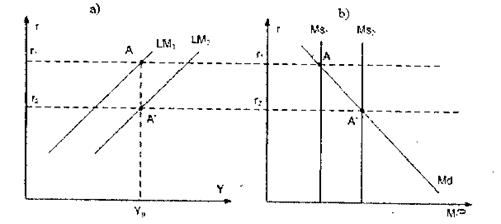

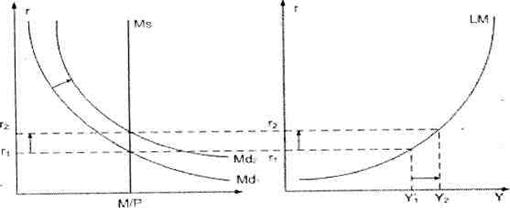

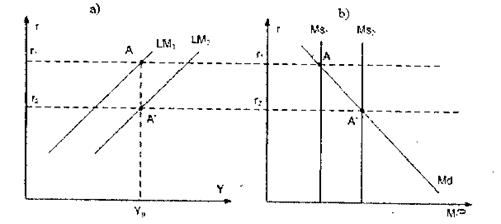

Рассмотрим, например, рост предложения денег при заданном уровне цен и фиксированном объеме выпуска на уровне Ya (рис. 1.7).

Рис. 1.7. Сдвиг кривой LM (увеличение предложения денег)

На рис. 1.7, b изображены кривые спроса Md и предложения денег Msb а точка их пересечения (точка А) определяет первоначальный уровень процентной ставки r1. Предположим, что центральный банк увеличивает предложение денег, покупая ценные бумаги на открытом рынке. При фиксированном уровне дохода рост количества денег сдвигает кривую предложения денег в положение Ms2, а равновесная ставка процента падает до уровня r2. На рис. 1.7, а снижение равновесной ставки с r1 до r2 соответствует смещению равновесия из точки А в точку А' и перемещению кривой из положения LM1 в положение LM2 (ниже и правее).

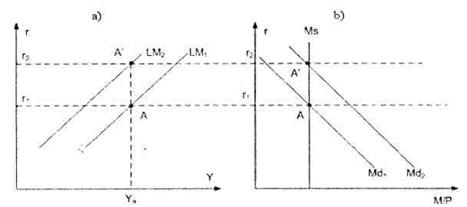

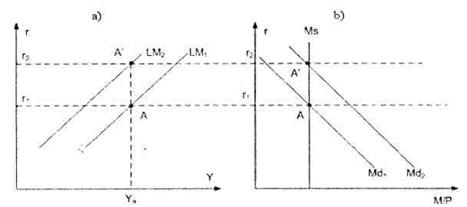

На рис. 1.8 сдвиг кривой LM обусловлен изменением спроса на деньги по экзогенным причинам при заданном уровне цен и фиксированном объеме выпуска на уровне Ya.

Рис. 1.8. Сдвиг кривой LM (увеличение спроса на деньги)

Рассмотрим точку А на первоначальной кривой LМ1. Предположим, что в экономике возник финансовый кризис, из-за чего многие компании оказались банкротами. В результате того, что ценные бумаги стали более рискованными активами, у людей появляется желание иметь больше денег. Это увеличение спроса на деньги при фиксированном уровне дохода представлено на рис. 1.8b сдвигом кривой спроса на деньги из положения Mdi в положение МсЬ. Новое равновесие на рынке денег показывает, что равновесная ставка процента возрастет до уровня r2, а точка равновесия сместится из точки А в точку А'. С ростом спроса на деньги кривая LM на рис. 1.7 а сдвигается из положения LM, в положение LM2 (вверх и влево).

Кейнсианский случай

Фискальная и монетарная политики являются двумя главными инструментами осуществления экономической стабилизации на макроуровне. Экстремальный кейнсианский случай этой альтернативы экономической политики даст высокую оценку фискальной политике и низкую или даже нулевую оценку монетарной политике. Для того чтобы понять — почему, мы должны исходить из двух экстремальных кейнсианских предпосылок.

Во-первых, пересечение линий IS и LM здесь осуществляется на том отрезке линии LM, которому соответствует «ликвидная ловушка». Иначе говоря, на этом отрезке кривой LM спекулятивный спрос на деньги абсолютно эластичен.

Во-вторых, график инвестиционного спроса почти или вовсе неэластичен относительно изменений процентной ставки.

«Ликвидная ловушка» может существовать в том случае, когда инвесторы или владельцы денег считают, что ценные бумаги являются «ненадежным» объектом инвестиций.

Второе предположение также основано на здравом смысле. Малоэластичная или совершенно неэластичная инвестиционная функция означает, что при данной ставке процента предприниматели не станут заниматься созданием новых неттоинвестиций. Подобная ситуация, по мнению кейнсианцев, типична для состояния депрессии или кризиса. В данном случае мы имеем дело с так называемой инвестиционной ловушкой.

Инвестиционная ловушка имеет место в том случае, когда спрос на инвестиции является неэластичным по ставке процента. В такой ситуации функция инвестиций, а значит и линия IS, занимают перпендикулярное положение к оси абсцисс.

Рис. 3.2 отражает эту кейнсианскую ситуацию. На рисунке видно, что как в случае «ликвидной ловушки», так и в случае «инвестиционной ловушки» меры монетарной политики, сводящиеся к увеличению денежной массы, абсолютно неэффективны. Увеличение денежной массы от M0 к М1 при довольно эластичной линии ISo лишь удлиняет протяженность ликвидной ловушки, оставляя неизменной ставку процента.

Если ставка процента не может быть понижена, то, очевидно, не следует ожидать и притока в экономику новых инвестиций. А это значит, что национальный доход страны не может быть увеличен.

Но если мы предположим, напротив, что монетарная политика является эффективной при понижении ставки процента из положения r0 в положение r1 (что явилось следствием сдвига вправо линии LM), то мы должны при этом полагаться на определенную эластичность линии IS. Однако именно эластичность IS1 по ставке процента, по мнению сторонников кейнсианской школы, оказывается нулевой. Рис. 3.2 иллюстрирует эту ситуацию: несмотря на понижение процентной ставки с rо до r1 неэластичность линии IS1 препятствует увеличению дохода.

Рис. 3.2 «Ликвидная» и «инвестиционная» ловушки

Таким образом, несмотря на все ухищрения экспансионистской монетарной политики, величина дохода (у) оказывается неизменной. Именно поэтому ортодоксальные кейнсианцы трактуют монетарную политику как неэффективную с теоретической и практической точек зрения. По мнению сторонников кейнсианской школы монетарная политика не способна стимулировать увеличение дохода, занятости и экономической активности.

Именно поэтому любимым детищем кейнсианцев является фискальная политика. Если вернуться к рассмотрению рис. 3.2, то на кейнсианском линии LM смещение линии IS из положения ISo в IS1 увеличивает доход от Уо до У1 без изменения процентной ставки. Стимулами для такого роста являются увеличение государственных расходов, либо снижение налогов. При создании государственного долга дефицит государственного бюджета имеет место при неизменном уровне процентной ставки. В данном случае кейнсианский мультипликатор «работает» со стопроцентной эффективностью. При этом, естественно, существенно возрастает роль государства.

Промежуточная ситуация

Промежуточная ситуация (между крайним кейнсианством и крайним монетаризмом) отражает случай, при котором и фискальная, и монетарная политики могут быть достаточно эффективными. Однако при этом следует иметь в виду следующее, во-первых, выбор той или иной экономической политики требует высочайшей компетенции высшего управленческого звена страны, которое должно четко осознавать цели и последствия этого выбора. Причем перед государственными властями обязательно встанет вопрос философского характера: желательным ли является рост государственного сектора и государственных программ? Более того, следствием выбора фискальной политики, является повышение процентной ставки, что неизбежно ведет снижению частных инвестиций и увеличению инвестиций государственных и т. д. во-вторых, как мы уже выяснили, эффективность фискальной или монетарной политики во многом зависит от эластичности линий IS и LM, которые соответствуют той экономической ситуации. Но определить такую ситуацию, предусмотреть направление изменений IS и LM — дело чрезвычайно непростое. Итак, мы выяснили, что состояние экономической конъюнктуры зависит от большого количества факторов. Более того, теперь можно судить о правомерности выбора государством методов фискальной или монетарной политики.

Рис. 4.1

Сравнивая точку Е' с первоначальной точкой равновесия Е, мы видим, что возросшие государственные расходы вызвали повышение и дохода, и ставки процента. Но важно также сравнить точку Е с Е" — точкой равновесия на рынке товаров при исходной ставке процента. Точка Е" соответствует равновесию, когда не учитывали воздействие ставки процента на экономику. При сравнении Е" и Е' становится ясно, что приспособление ставки процента и ее влияние на совокупный спрос гасят стимулирующее воздействие возросших государственных расходов. Доход, вместо того чтобы увеличиваться до Y', растет только до У0' . Это вызывает следующий вопрос: какие факторы определяют степень, в которой сдерживающее воздействие ставки процента может погасить рост выпуска, вызванный возросшими государственными расходами?

Размер повышения дохода и ставки процента, вызванный фискальной экспансией зависит от наклона графиков LM и IS и от величины мультипликатора.

Рис 4.4

M ` s ↑→ R ↓→ I ↑→ Y ↑→ Yd ↑→ C ↑, Xn ↑= g - m ` Y ↑- nR ↓

Эффект вытеснения оказывается относительно незначительным в двух случаях:

1) если инвестиции и чистый экспорт малочувствительны к повышению процентных ставок на денежном рынке, то есть если коэффициенты чувствительности d и n относительно малы. В этом случае даже значительное увеличение R вызовет лишь небольшое вытеснение I и Хn, и поэтому общий прирост Y будет существенным. Графически эта ситуация иллюстрируется более крутой кривой IS (см. рис.5.3). Наклон кривой LM имеет в данном случае второстепенное значение.

2) Если спрос на деньги высокочувствителен к повышению процентных ставок и достаточно незначительного увеличения R, чтобы уравновесить денежный рынок. Поскольку повышение R незначительно, то и эффект вытеснения будет относительно мал (даже при относительно высоких коэффициентах чувствительности I и Хn к динамике R). Графически эта ситуация иллюстрируется более пологой кривой LM (см. рис.5.4). Наклон кривой IS имеет в данном случае второстепенное значение.

Заключение

1) Модель IS-LM представляет собой модель совместного равновесия товарного и денежного рынков, в которой совокупный выпуск и ставка процента определяются при фиксированном уровне цен положением кривых IS и LM.

2) Кривая IS («инвестиции - сбережения») описывает равновесие на товарном рынке и отражает обратную зависимость между рыночной ставкой процента и уровнем дохода. Кривая IS имеет отрицательный наклон. Движение вдоль кривой IS показывает изменение уровня национального дохода при изменении уровня процентной ставки так, чтобы на рынке благ сохранилось равновесие.

3) Кривая LM («предпочтение ликвидности - денежная масса») показывает все возможные соотношения дохода и процентной ставки, при которых спрос на деньги равен их предложению. Конфигурация кривой LM позволяет выделить на ней три участка: кейнсианский (горизонтальный), промежуточный (пологий) и классический (вертикальный).

4) Пересечение кривых IS и LM дает единственные значения величины ставки процента и уровня дохода, обеспечивающие одновременное равновесие на товарном и денежном рынках.

5) Стимулирующая денежно-кредитная политика (увеличение предложения денег) ведет к росту уровня дохода и снижению ставки процента. Результатом сдерживающей денежно-кредитной политики, основанной на сокращении предложения денег, является снижение дохода и рост ставки процента. Модель IS-LM позволяет определить, что чем менее чувствителен спрос на деньги к изменениям процентной ставки, тем более эффективна денежно- кредитная политика по сравнению с фискальной.

6) Анализ стимулирующей политики с помощью модели IS-LM позволяет сделать вывод: денежно-кредитная и фискальная политика могут влиять на совокупный выпуск в краткосрочном периоде, но ни одна из них не влияет на объем выпуска в долгосрочном периоде.

7) Экономика попадает в ситуацию ликвидной ловушки, когда процентные ставки настолько низки, что любое изменение денежного предложения поглощается спросом на деньги со стороны активов, уровень дохода падает до низшей отметки. Стимулирующая денежно-кредитная политика в этом случае абсолютно неэффективна.

8) Инвестиционная ловушка – соответствующая ситуация, при которой спрос на инвестиции совершенно неэластичен к ставке процента, поэтому график функции инвестиций приобретает вертикальный вид, а вертикальной кривой инвестиций соответствует вертикальная кривая IS. В этом случае эффективность фискальной политики максимальна, так как отсутствует эффект вытеснения и действует только эффект мультипликатора.

9) Модель IS-LM представляет собой модель совокупного спроса, поскольку точка пересечения IS и LM соответствует уровню дохода У и ставке процента r, которые обеспечивают одновременное равновесие товарных и денежных рынков, и определяет равновесную величину совокупных расходов. Изменение любого фактора, вызывающего сдвиги кривой IS и LM (кроме изменения уровня цен), приводит к сдвигу кривой совокупного спроса AD, при этом кривая совокупного спроса сдвигается в том же направлении, что и кривая IS и LM. Изменения уровня дохода в модели IS и LM, возникающие в результате изменения уровня цен, представляет собой движения вдоль кривой совокупного спроса, а при фиксированном уровне цен представляет собой сдвиг всей кривой AD.

Список литературы

1.Агапова Т.А., Серегина С.Ф. Макроэкономика.-М., «Дис», 1997

2.Селищев А.С. Макроэкономика.-С-Пб, «Питер», 2000

3.Дорбнуш Р., Фишер С., Макроэкономика.-М., «Инфра-М»,1997

4.Бурда М., Виплош Ч., Макроэкономика. -С-Пб, «Судостроение», 1997

5. И.В Новикова, Ю.М Ясинский «Макроэкономика»

6. А.С. Булатов. Экономика – М, 1999

7. http://reslib.com

8. Л.С. Тарасевич, П.И. Гребенников, А.И. Леусский Макроэкономика. -М, 2006

Введение

Модель IS-LM представляет собой модель совместного равновесия товарного и денежного рынков. Она была разработана английским экономистом Дж. Хиксом в 1937 г. в статье «Мистер Кейнс и классики» и получила широкое распространение после выхода в 1949 г. книги американского экономиста Э. Хансена «Монетарная теория и фискальная политика» (поэтому модель иногда называют моделью Хикса-Хансена).

Основной целью анализа экономики с помощью модели 1S-LM является объединение товарного и денежного рынков в единую систему. Модель IS-LM позволяет наглядно представить процессы взаимодействия отдельных рынков не только в ходе приспособления к совместному равновесию, но и при переходе от одного равновесного состояния к другому.

Для построения модели IS-LM необходимо определить параметры, связывающие товарный и денежный рынки. Основным параметром товарного рынка является реальный объем национального производства. Известно, что он определяет спрос на деньги для сделок и, значит, общий спрос на деньги и процентную ставку, при которой достигается равновесие на денежном рынке. В свою очередь, уровень процентной ставки влияет на объем инвестиций, являющихся элементом совокупных расходов. Таким образом, товарный и денежный рынки взаимосвязаны через национальный доход F, инвестиции I и процентную ставку r .

Модель IS-LM сохраняет все предпосылки простой кейнсианской модели:

• уровень цен фиксирован (Р = const ) и является экзогенной величиной, поэтому номинальные и реальные значения всех переменных совпадают;

• совокупное предложение (объем выпуска) совершенно эластично и способно удовлетворить любой объем совокупного спроса;

• доход ( Y ), потребление (С), инвестиции ( I ), чистый экспорт (Х n ) являются эндогенными переменными и определяются внутри модели;

• государственные расходы ( G ), предложение денег (М), налоги (Т) являются величинами экзогенными и задаются вне модели.

Исключение составляет предпосылка о постоянстве ставки процента. Если в модели Кейнсианского креста ставка процента фиксирована и выступает экзогенным параметром, то в модели IS-LM она эндогенна и формируется внутри модели; ее уровень меняется и определяется изменением ситуации (равновесия) на денежном рынке.

Глава 1. Виды макроэкономического равновесия

Рынок товаров. Кривая IS

Кривая IS («инвестиции - сбережения») описывает равновесие на товарном рынке и отражает взаимоотношения между рыночной ставкой процента r и уровнем дохода Y . Кривая IS выводится из простой кейнсианской модели (модели равновесия совокупных расходов или модели кейнси-анского креста), но отличается тем, что часть совокупных расходов и, прежде всего, инвестиционные расходы теперь зависят от ставки процента. Ставка процента перестает быть экзогенной переменной и становится эндогенной величиной, определяемой ситуацией на денежном рынке, т.е. внутри самой модели. Зависимость части совокупных расходов от ставки процента имеет результатом то, что для каждой ставки процента существует точное значение величины равновесного дохода и, поэтому может быть построена кривая равновесного дохода для товарного рынка - кривая IS. Во всех точках кривой IS соблюдается равенство инвестиций и сбережений. Термин IS отражает это равенство (Investment = Savings).

Простейший графический вывод кривой IS связан с использованием функций сбережений и инвестиций (рис. 1.1).

Рис. 1.1. Макроэкономическое равновесие на товарном рынке.

В квадранте II представлен график функции сбережений S(Y): с ростом дохода Y1 до Y2 сбережения увеличиваются c S1 до S2.

В квадранте III представлен график I=S (линия под углом в 45° к осям координат I и S). I1 = S1, I2 = S2.

В квадранте IV представлен график функции инвестиций I=I(r), показывающий рост инвестиций как функцию, обратную уровню процентной ставки r.

На основе этих данных в квадранте I находим множество равновесных сочетаний Y и r, т.е. кривую IS: IS1 (Y2, r,) и IS2 (Y2, r2), чем ниже ставка процента, тем выше уровень дохода.

Аналогичные выводы могут быть получены с использованием модели Кейнсианского креста (рис. 1.2).

График инвестиций (рис. 1.2,I) показывает, что низкие ставки процента соответствуют высокому уровню инвестиций. При уровне процентной ставки r1 объем плановых инвестиций будет I1. Соответственно, совокупные расходы Е1 (рис. 1.2, II) показаны линией C+I1(r1)+G, которая, пересекаясь с биссектрисой, определяет точку равновесия Е и равновесный объем национального дохода У1. Таким образом, при процентной ставке r1 равновесным будет национальный доход У1. Эти параметры определят точку А (рис. 1.2, III). Если процентная ставка повышается с r1 до r2, инвестиции уменьшаются с уровня I1 до I2 (рис. 1.2, I). Кривая совокупных расходов сдвигается вниз, в положение C+I2(r2)+G (рис. 1.2, II). Это, в свою очередь, снижает уровень равновесия национального дохода с Y1 до Y2 (рис. 1.2, III). Эти параметры определят точку В. Если непрерывно изменять значения процентной ставки и для каждого находить соответствующие значения национального дохода, то получим кривую IS (рис. 1.2 III)

Рис. 1.2. Графический вывод кривой IS из модели Кейнсианского креста

|

|

|

|

Движение вдоль кривой IS показывает, как должен измениться уровень национального дохода при изменении уровня процентной ставки для того, чтобы на рынке благ сохранилось равновесие.

Кривая IS имеет отрицательный наклон, т.е. выпуск, уравновешивающий рынок товаров, падает с ростом ставки процента. Более высокий уровень ставки процента вызывает уменьшение инвестиционных и потребительских расходов, и, следовательно, совокупного спроса (совокупных расходов), что ведет к более низкому уровню равновесного дохода(рис.1.3).

Рис.1.3 Кривая IS

Кривая IS разбивает экономическое пространство на две области. Во всех точках, лежащих выше, предложение товаров больше спроса на них, т.е. объем национального дохода больше запланированных расходов. В точке А совокупный выпуск Y больше, чем равновесный. Этот излишек предложения товаров ведет к незапланированному накоплению запасов, в результате чего снижается объем выпуска и экономика двигается по направлению к кривой IS. Во всех точках ниже кривой IS наблюдается дефицит на рынке благ. В точке В объем совокупного выпуска Y2 ниже равновесного. Избыточный спрос ведет к незапланированному уменьшению запасов, что предполагает рост объема выпуска и смещение по направлению к кривой IS. Таким образом, кривая IS соединяет точки, в которых общее количество произведенных товаров равно общему объему спроса на них.

Сдвиги кривой IS обусловлены изменениями любого из компонентов расходов С, I, G и налогов Т. Все, что увеличивает расходы (оптимизм предпринимателей и потребителей, усиливающий их желание увеличивать расходы при любой ставке процента, что ведет к росту потребительских и инвестиционных расходов; рост государственных расходов; снижение аккордных налогов; увеличение трансфертных выплат) сдвигает кривую IS вправо, и наоборот.

|

|

Таким образом, кривая IS сдвигается из положения IS1 в положение IS2 (рис. 1.4) в результате:

• увеличения потребительских расходов;

• увеличения плановых инвестиций (не связанных с изменением процентной ставки);

• увеличение государственных расходов;

снижения налогов.

Рис 1.4. Сдвиги кривой IS

Денежный рынок. Кривая LM

Кривая LM («предпочтение ликвидности - денежная масса») показывает все возможные соотношения Y и r , при которых спрос на деньги равен предложению денег. Термин LM отражает это равенство: L (Liquidity Preference) обозначает предпочтение ликвидности, кейнсианский термин для обозначения спроса на деньги, а М (Money Supply) - предложение денег.

В основе построения кривой LM лежит кейнсианская теория предпочтения ликвидности, объясняющая, как соотношение спроса и предложения реальных запасов денежных средств определяют ставку процента. Реальные запасы денежных средств представляют собой номинальные запасы, скорректированные на изменение уровня цен и равные М/Р. В соответствии с теорией предпочтения ликвидности, предложение реальных денежных средств фиксировано и определяется центральным банком. Рассмотрим построение кривой LM на основе графического анализа равновесия денежного рынка.

Рис. 1.5. Графический вывод кривой LM (первый способ)

На рис.1.5 кривая предложения денег - вертикальная линия, соответствующая заданному реальному количеству денег в экономике. Пересечение кривой спроса с кривой предложения денег дает нам ставку процента r1, которая уравновешивает рынок денег при данном уровне дохода Y1. Если доход увеличится до уровня Y2, то кривая спроса на деньги сдвинется вправо, более высокому уровню доходов соответствует более высокая равновесная ставка процента r2. Совокупность всех пар (Y, r), которые уравновешивают рынок денег, даст нам кривую LM. Рассмотрим альтернативный способ построения кривой LM.

| Рис. 1.6. Графический вывод LM (второй способ) |

|

|

Предположим, что объемы предложения денег и спроса на них для сделок не зависят от ставки процента (рис. 1.6).

В квадранте IV изображен график функции спроса на деньги со стороны активов, а в квадранте II - график функции спроса на деньги в зависимости от дохода (спрос на деньги для сделок – Mdc д. ). В квадранте III прямая линия показывает, как данное реальное количество денег может быть распределено между спросом на деньги со стороны активов и спросом на деньги для сделок. На основе этих линий в квадранте I определяется множество комбинаций r и Y, соответствующих равновесию на рынке денег.

При ставке процента r0 спрос на деньги со стороны активов равен Мdакт, Тогда спрос на деньги для сделок – M'dakt. Такое количество денег для указанных целей потребуется только в том случае, если доход будет равен Y0. Следовательно, при r0 и Y0 спрос на рынке денег будет равен их предложению. Можно найти и другую равновесную комбинацию в обратной последовательности.

Если принять во внимание, что предложение денег и спрос на них для сделок могут зависеть от ставки процента, то построение кривой LM усложняется, так как каждой ставке процента соответствуют свои линии в квадрантах II и III.

Таким образом, кривая LM описывает все комбинации процентных ставок и совокупного выпуска, при которых рынок денег находится в равновесии. Точки, лежащие выше линии LM, соответствуют избытку предложения денег, в чем можно убедиться, рассмотрев, например, точку F. Для того чтобы при доходе YF спрос на деньги равнялся их предложению, нужна ставка процента rF. Точка F соответствует более высокой ставке процента, при которой спрос на деньги со стороны активов меньше, чем требуется для полного использования предложенного количества денег. Посредством аналогичных рассуждений можно убедиться в том, что в области, расположенной ниже линии LM, объем спроса на деньги больше их предложения.

Конфигурация кривой LM позволяет выделить на ней три участка: кейнсианский (горизонтальный), промежуточный (пологий) и классический (вертикальный).

К сдвигу кривой LM могут привести два фактора: изменение спроса на деньги и изменение предложения денег.

Рассмотрим, например, рост предложения денег при заданном уровне цен и фиксированном объеме выпуска на уровне Ya (рис. 1.7).

Рис. 1.7. Сдвиг кривой LM (увеличение предложения денег)

На рис. 1.7, b изображены кривые спроса Md и предложения денег Msb а точка их пересечения (точка А) определяет первоначальный уровень процентной ставки r1. Предположим, что центральный банк увеличивает предложение денег, покупая ценные бумаги на открытом рынке. При фиксированном уровне дохода рост количества денег сдвигает кривую предложения денег в положение Ms2, а равновесная ставка процента падает до уровня r2. На рис. 1.7, а снижение равновесной ставки с r1 до r2 соответствует смещению равновесия из точки А в точку А' и перемещению кривой из положения LM1 в положение LM2 (ниже и правее).

На рис. 1.8 сдвиг кривой LM обусловлен изменением спроса на деньги по экзогенным причинам при заданном уровне цен и фиксированном объеме выпуска на уровне Ya.

Рис. 1.8. Сдвиг кривой LM (увеличение спроса на деньги)

Рассмотрим точку А на первоначальной кривой LМ1. Предположим, что в экономике возник финансовый кризис, из-за чего многие компании оказались банкротами. В результате того, что ценные бумаги стали более рискованными активами, у людей появляется желание иметь больше денег. Это увеличение спроса на деньги при фиксированном уровне дохода представлено на рис. 1.8b сдвигом кривой спроса на деньги из положения Mdi в положение МсЬ. Новое равновесие на рынке денег показывает, что равновесная ставка процента возрастет до уровня r2, а точка равновесия сместится из точки А в точку А'. С ростом спроса на деньги кривая LM на рис. 1.7 а сдвигается из положения LM, в положение LM2 (вверх и влево).

Дата: 2019-12-10, просмотров: 390.