В сентябре 2007 года выпущена пилотная партия хэтчбеков LADA Priora. Помимо отработки производственной технологии, на данных автомобилях опробованы новые для семейства LADA Priora опции.

Таблица 2 – Данные для оценки инновационной активности АВТОВАЗа

| Показатель | Конец 2006г. | 2007г. | 2008г. | 2009г. | |

| Стоимость нематериальных активов, тыс.руб. | 20166 | 23906 | 29006 | 31766 | |

| Чистая прибыль, руб. | 727410 | 957845 | 1576743 | 2549967 | |

| Выручка от продаж, тыс. руб. | 816204 | 1056348 | 1652306 | 2666701 | |

| Затраты на инновацию, тыс.руб. | - | 1163564 | 985645 | 965879 | |

| Финансовый результат от инновации, тыс.руб. | - | 563387 | 856434 | 1078564 |

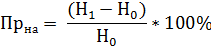

1. Прирост нематериальных активов (П  :

:

- показатель эффективности инновационных проектов по фактору прироста нематериальных активов предприятия (%)

- показатель эффективности инновационных проектов по фактору прироста нематериальных активов предприятия (%)

- стоимость нематериальных активов до и после инвестиций в новую технологию или усовершенствованный продукт (руб.)

- стоимость нематериальных активов до и после инвестиций в новую технологию или усовершенствованный продукт (руб.)

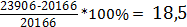

2007 г. -

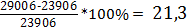

2008 г. -

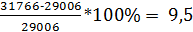

2009 г. -

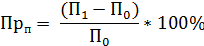

2. Пророст чистой прибыли (снижения затрат на производство и реализацию) (

– показатель эффективности инновационных проектов по фактору прироста чистой прибыли предприятия (%)

– показатель эффективности инновационных проектов по фактору прироста чистой прибыли предприятия (%)

- чистая прибыль предприятия до и после инвестиций в новую технологию или усовершенствованный продукт (руб.)

- чистая прибыль предприятия до и после инвестиций в новую технологию или усовершенствованный продукт (руб.)

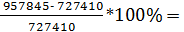

2007г. –  31,68%

31,68%

2008г. –  54,61%

54,61%

2009г. –  61,72%

61,72%

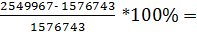

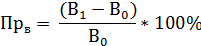

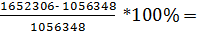

3. Прирост выручки от продаж

- показатель эффективности инновационных проектов по фактору выручки от продаж (%)

- показатель эффективности инновационных проектов по фактору выручки от продаж (%)

- выручка от продаж до и после инвестиций в новую технологию или усовершенствованный продукт (руб.)

- выручка от продаж до и после инвестиций в новую технологию или усовершенствованный продукт (руб.)

2007г. –  29,42%

29,42%

2008г. –  56,42%

56,42%

2009г. –  61,39%

61,39%

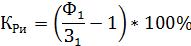

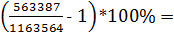

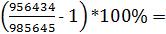

4. Рентабельность инновации КРи

- коэффициент рентабельности инновации (%)

- коэффициент рентабельности инновации (%)

- финансовый результат от инновации (руб.)

- финансовый результат от инновации (руб.)

– затраты на инновацию (руб.)

– затраты на инновацию (руб.)

2007 –  34,5%

34,5%

2008 –  -2,96%

-2,96%

2009 –  63,43%

63,43%

Экономический результат от инновации может выражаться в получении дополнительных доходов от реализации нового продукта; в превышении фактически полученного дохода при внедрении инновации на рынок над запланированным значением; в сокращении трансакционных издержек на реализацию инновационных услуг и продуктов компании; в получении организацией прибыли от внедрения ее продуктов на новые рынки и т.д.

5. Отношение выручки от внедрения инновации к общему объему прибыли за последний год (ДВи)

ВИ – выручка от реализации новых продуктов (руб.)

ПО – общий объем прибыли предприятия (руб.)

2007 –  * 100% = 53,33%

* 100% = 53,33%

2008 –  * 100% = 57,88%

* 100% = 57,88%

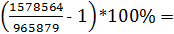

2009 –  *100% = 59,20%

*100% = 59,20%

С помощью данных формул были выполнены расчеты инновационной активности предприятия за последние три года. Полученные данные приведены в Таблице 3.

Таблица 3 « Результаты расчета инновационной активности предприятия»

| Показатель | 2007г. | 2008г. | 2009г. | |

| Прирост нематериальных активов | 18,5 | 21,3 | 9,5 | |

| Прирост чистой прибыли | 31,68 | 64,61 | 61,72 | |

| Прирост выручки от продаж | 29,42 | 56,42 | 61,39 | |

| Рентабельность инновации | 34,5 | -2,96 | 63,43 | |

| Отношение выручки от внедрения инновации к общему объему прибыли | 53,33 | 57,88 | 59,20 |

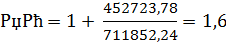

6. Период окупаемости

Исходя из сложившегося финансово-хозяйственного положения предприятия, ставку дисконта следует принять равной 17%. Период окупаемости данного инновационного проекта рассчитывается по формуле:

ПО=ЧПЛ+НСНГ/ПН

ПО – период окупаемости

ЧПЛ – число лет, предшествующих году окупаемости

НСНГ - невозмещенная стоимость на начало года окупаемости

ПН – приток наличности в течение года окупаемости

Схема расчета срока окупаемости.

1. Рассчитать дисконтированный денежный поток доходов по проекту, исходя из ставки дисконта и периода возникновения доходов.

2. Рассчитать накопленный дисконтированный денежный поток как алгебраическую сумму затрат и потока доходов по проекту.

3. Накопленный дисконтированный денежный поток рассчитывается до получения первой положительной величины.

4. Определить срок окупаемости по формуле.

| Год | 2007 | 2008 | 2009 |

| Денежный поток | (1163564) | 856434 | 1078564 |

| Дискотированный денежный поток | (1163564) | 710840,22 | 711852,24 |

| Накопленный дискотированный денежный поток | -1163564 | -452723,78 | 259128,46 |

Период окупаемости данного проекта 1,6 года, что ровняется »20 месяцам или »610 дням.

Дата: 2019-12-22, просмотров: 364.