2.1. Характеристика діяльності ОД Акціонерно-комер-ційного банку соціального розвитку ′′Укрсоцбанк′′

Акціонерно-комерційний банк “Укрсоцбанк” у нинішньому своєму статусі заснований у вересні 1990 року. З самого початку своєї діяльності він зарекомендував себе як надійний і стабільний банк.

За фінансовим капіталом, обсягом кредитних та грошових розрахункових операцій, розгалуженої мережі філій “Укрсоцбанк” є одним із найпотужніших банків України.

До складу банку входить 146 філій та 305 відокремлених безбалансових відділень і пунктів комплексного обслуговування, розташованих в Києві, усіх обласних, а також багатьох промислових і ділових центрах України, в яких працюють 9,7 тис. робітників. Клієнтами банку є 97 тис. юридичних, та 152 тис. фізичних осіб. Кількість акціонерів складає 33,6 тис. чол.

На здійснення усіх видів банківських операцій УСБ має ліцензію НБУ і як універсальний обслуговує усі сфери народного господарства та надає клієнтам широкий спектр банківських послуг. Це, насамперед, операції по розрахунках, кредити та депозити, розрахункове обслуговування в національній та іноземній валютах, фінансування інвестиційної діяльності, операції з цінними паперами.[20]

Переважна частина вкладень УСБ спрямовується на підтримку вітчизняного товаровиробника. При цьому, понад 70% кредитів направляється в ринковий сектор економіки. Банк надає кредити підприємницьким структурам як у національній так і в іноземній валютах – головним чином на розвиток виробництва споживчих товарів. Інвестиційна діяльність банку зосереджена на реалізації найбільш перспективних проектів будівництва народногосподарського призначення, реконструкції та технічне переозброєння підприємств та оновлення технологій виробництва, будівництва об’єктів житла та соціальної сфери.

Якщо характеризувати акціонерний капітал банку, то можна сказати, що формування його здійснюється за рахунок емісії власних акцій, реалізацію яких банк проводить через свої структурні підрозділи – дирекції та відділення.

Протягом 1997-1998 року статутний фонд банку збільшився майже на 28 млн. грн. і склав понад 38 млн. грн. Всього за період існування УСБ реалізовано майже 300 млн. акцій, 98% з яких – прості іменні, решта привілейовані.

Власниками акцій банку є 43,6 тис. юридичних і фізичних осіб . Понад 36,2 тис. акціонерів – громадян України володіють 89,5 акціонерного капіталу.

Більш детальніше про діяльність банку можна дізнатися, аналізуючи звіти про фінансові результати за 1998 рік; (консолідований баланс за 1998 рік).

Прибуток банку за фактично отримані в 1998 р. доходами становив 45,2 млн. грн. власний капітал зріс за рік більш ніж на 30%: досяг 234,6 млн. грн. За розмірами прибутку та обсягу власного капіталу УСБ займає третє місце у рейтингу банків України.

З метою нарощування власного капіталу і підвищення платоспроможності банк поступово збільшив статутний капітал до 38,4 млн. грн., тобто на 9,2 млн. грн. аналогічного показника на 1.01.98 року.

Кредитні вкладення збільшились на 22% і досягли 767,3 млн. грн. З них кредити, надані суб’єктам господарської діяльності ї особам у національній валюті, складають 681,2 млн. грн., що становить понад 13% від цього показника по цих комерційних банках України.

Екологічним показники роботи УСБ в 1998 році свідчать про його наданий фінансовий стан та можливість гарантувати своїм клієнтам ефективним збереження та використання їх коштів.

Таблиця. 2.1.1.

Консолідований баланс УСБ тис. грн.

| 1 | 2 | 3 |

| Актив | 1.01.97 | 1.01.98 |

| 1. Каса В національній валюті В іноземній валюті | 25907,8 15443,6 | 20340,2 9546,1 |

| 2. Кореспондентські рахунок в НБУ | 89398,4 | 29404,4 |

| 3. Кореспондентські рахунки в інших банках | 89398,4 | 29404,1 |

| 4. Надані кредити: короткострокові довгострокові у валюті | 525464,1 57313,5 44524,3 | 616215,0 64114,5 81359,1 |

| 5. Міжбанківські кредити | 11656,5 | 8811,6 |

| 6. Вкладення у цінні папери | 28152,2 | 82057,7 |

| 7. Основні засоби та капітальні вклади | 179025,7 | 247138,5 |

| 8. Дебітори банку | 40710,0 | 25648,1 |

| 1 | 2 | 3 |

| 9. Інші активи, в тому числі міжфіліальні обороти валютна позиція відокремлені кошти за рахунок прибутку витрати майбутніх періодів | 542720,1 340656,9 38522,1 122078,5 948,9 | 616233,3 422640,9 50785,3 79277,0 486,7 |

| Всього актив | 1580049,5 | 1816545,3 |

| Пасив | ||

| 10. Збиток. | 0,00 | 0,00 |

| 1. Статутний фонд | 19079,1 | 26226,9 |

| 2. Резервний фонд | 11290,3 | 8403,5 |

| 3. Страховий фонд | 17963,4 | 25472,7 |

| 4. Страховий резерв | 0,00 | 10321,3 |

| 5. Інші фонди банку та кошти, прирівняні до них | 198279,5 | 259022,2 |

| 6. Кореспондентські рахунки інших банків в національній валюті в іноземній валюті | 72,6 32,4 | 35,1 0,00 |

| 7. Розрахункові та поточні рахунки клієнтів в національній валюті | 561239,4 | 535175,8 |

| 8. Депозити юридичних осіб | 52004,2 | 72291,2 |

| 9. Вклади громадян | 23128,5 | 55791,6 |

| 10. Кошти клієнтів в іноземній валюті | 26961,8 | 34190,8 |

| 11. Міжбанківські кредити | 62755,5 | 76333,4 |

| 12. Кредитори банку | 45210,0 | 29706,8 |

| 13. Інші пасиви, в тому числі Доходи майбутніх періодів Міжфіліальні обороти Валютна позиція | 439954,3 17765,3 340656,9 38522,1 | 530563,2 244,5 422640,9 50785,3 |

| 14. Прибуток | 122078,5 | 90007,8 |

| Всього пасив | 1580049,5 | 1816548,3 |

Обсяг ресурсної бази протягом минулого року зріс на 14%. Зазнала позитивних змін також структура ресурсів. Власний капітал банку збільшився за рік на 20%, таким чином можна прослідкувати тенденцію постійного зростання власного капіталу. Протягом звітного періоду найбільшими досягненнями стало збільшення кількості відкритих банком рахунків майже до 390 тис. При цьому кількість відкритих рахунків по вкладам громадян зросла на 34.6 тис. і складає близько 152 тис.

Створений ресурсний потенціал дозволив протягом 1998 року наростити обсяги операцій УСБ на 20 відс. Загальний стан економіки і кон’юнктура фінансового ринку обумовила три основних напрямки вкладення банком коштів:

- короткострокові і довгострокові позики

- валютні операції

- вкладення в цінні папери.

Правління банку постійно тримає в полі зору питання реструктуризації активів і пасивів. У відповідності до стратегії розвитку УСБ в його системі було створено спеціальний підрозділ – казначейство, головним завданням якого визначено управління активами і пасивами для отримання стабільного доходу і забезпечення доступу клієнтів до всієї багатоманітності фінансових інструментів.

|

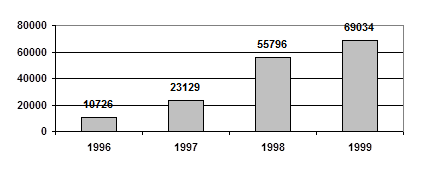

Рис. 2.1. Динаміка залучення коштів населення у вклади (тис. грн.)

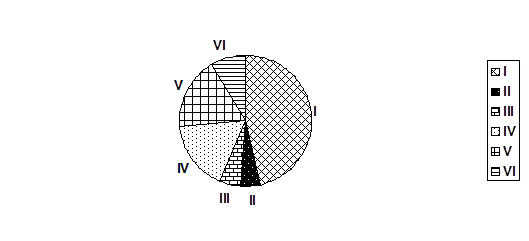

З наступної діаграми можна побачити, куди ж саме банк вкладає залучені в населення кошти.

I - короткострокові (46,3 )

II - довгострокові ( 4,8 )

III - цінні папери ( 5,7 )

IV - іноземна валюта ( 16,9)

V - основні засоби ( 17,7)

VІ - інші ( 8,6 )

Рис. 2.2. Активні вкладення банку станом на 1.01.99 року (у % до

загального обсягу вкладень)

Можна зробити висновок, що майже половину всіх видатків банк здійснює через надання короткострокових кредитів, тому що кредитна діяльність є однією з найважливіших ділянок роботи будь-якого банку. Але на жаль довгострокові кредити поки що займають останнє місце, тобто 4,8% від загального обсягу вкладень, тому що на даний момент інвестиційна діяльність банків дуже проблематична і майже не прибуткова. Це зумовлено тим, що довгострокові кредити пов’язані з дуже високим ризиком для банків. Але короткострокові і довгострокові вкладення разом складають 51.1%, це говорить про те що кредитна діяльність для банку відіграє дуже важливу роль. Головні її пріоритети (кредитної діяльності) – фінансова підтримка вітчизняного товаровиробника і підприємств та організацій соціального призначення, кредитування підприємницьких структур, робота яких сприяє розширенню аспекту послуг випуску промислових товарів та продуктів харчування, що користується широким попитом, створено і запроваджено нових видів техніки та сучасних технологій, переобладнання і реконструкції діючих виробництв, житловому будівництву тощо. На другому і третьому місці (див. діаграму) – вкладення в основні засоби та в іноземну валюту.

2.2. Застава, як засіб забезпечення виконання зобов’язань.

Під формою забезпечення повернення кредиту розуміють конкретне джерело погашення наявного боргу, юридичне оформлення права кредитора на його використання, організацію контролю банку за достатністю та придатністю цього джерела. [24]

Форми забезпечення повернення кредиту гарантують кредитору збереження та мобільність його позикового фонду.

Фінансовий стан підприємства є економічною гарантією можливості повного погашення кредиту, якщо виникає в цьому необхідність.

Для підприємств з нестійким фінансовим станом виникає необхідність мати додаткові та реальні гарантії повернення кредиту.

Такими гарантіями повернення кредит виступають:

- застава майна і прав;

- передача права власності;

- гарантії і поручительства;

- страхування.

Законом України “Про заставу”, прийнятого Верховною Радою України 2.10.92 р. зі змінами і доповненнями від 25.02.94р., від 14.12.95р., визначено що в основу гарантій покладено заставу майна чи майнових прав, за допомогою яких забезпечуються зобов’язання боржника. [23] Згідно цього закону, право на заставу – це спосіб забезпечення зобов’язань, при якому кредитор (в даному випадку Банк) має право в разі неповернення позики клієнтом одержати перевагу щодо її погашення, виходячи з вартості заставленого майна перед іншими кредиторами.[14]

Предметом застави не можуть бути національній культурні та історичні цінності, що перебувають у державній власності і занесені до Державного реєстру національного культурного надбання.

Тільки при наявності якісної застави та її збереження, може бути гарантовано повернення кредиту. Тому найбільш надійним способом збереження застави виступає передача її кредитору, тобто банку. В даному випадку позичальник залишається власником майна з опосередкованим володінням (за схемою). Кредитор набуває права безпосереднього володіння і несе повну відповідальність за збереження, пошкодження чи втрату майна.

У відповідності до Закону “Про заставу” об’єктами, що можуть бути предметом застави, виступають:

- нерухомість;

- застава товарів і обігу чи переробці;

- заклад;

- застава цінних паперів;

- застава майнових прав.

Розглянемо кожен з них детальніше.

Отже, предметом нерухомого майна (іпотеки) є майно, що пов’язане із землею – будівлі, споруди, квартири, підприємства (їхні структурні підрозділи), як цілісний майновий комплекс, а також інше майно, що віднесене законодавством до нерухомості. Предметом іпотеки можуть бути належні громадянам на праві приватної власності земельні ділянки та багаторічні насадження. Забезпечення неруховим майном, як правило, застосовуються при видачі великих довгострокових кредитів. При цьому забезпечення кредиту оформлюється борговим зобов’язанням позичальника – іпотекою. По деяких видах іпотечних позик банк може продавати іпотеки позичальника індивідуальним інвесторам. Це здійснюється шляхом випуску (емісії) цінних паперів, як правило, облігацій, забезпечуються іпотекою. Далі цей механізм передбачає надходження облігацій на ринок цінних паперів з тим, щоб реалізувати їх. Виручені кошти спрямовує в обіг. Платежі позичальників по іпотечних позиках розподіляється між власниками облігацій. Доход банку в цьому випадку складається з різниці між позичковими процентами, що сплачує позичальник банку, і процентом цінних паперах, який банк сплачує власникам облігацій.

Досить активно при наданні позик застосовується застава товарів в обігу. Вартість заставленого майна в цьому випадку може в кілька разів перевищувати суму позики і вимагає постійного контролю з боку банку. Тому найкраще застосовувати заставу товарів в обігу для клієнтів, що зарекомендували себе, як добросовісні позичальники і є першокласними клієнтами банку.

Вексельними кредитами є банківські операції по врахуванню (дисконту векселів); видача позичок до запитання під забезпечення векселів. [21]

Кредит подається за заявою векселедержателя, яка подається до банку, в якому йому відкриті основні рахунки – розрахунковий, поточний. При розгляді можливості надання вексельного кредиту банк зобов’язаний переконатися, що клієнт буде спроможний своєчасно повернути кредит.

Врахування або дисконт векселів полягає в тому, що банк придбавши вексель за іменним індосаментом, терміново його сплачує пред’явнику, а платіж отримує тільки за настанням зазначеного у векселі строку.

Економічною суттю операції є дострокова грошова реалізація векселя його держателем банку і переведення комерційного кредиту у банківський.

За достроковий платіж банк утримує з номінальної суми векселя певну винагороду на свою користь, тобто вексель сплачується зі знижкою. різниця між сумою, за яку банк придбав вексель сумою яку він отримує за цим векселем у строк платежу, називається врахуванням або дисконтом. Сума, яка підлягає утриманню на користь банку як дисконт, розраховується на підставі ставки врахування векселів.

Нарахування суми дисконту здійснюється за формулою:

С = К * Т * П = 10000 * 45 * 12 = 150 грн.

360 * 100 306 * 100

де С- сума дисконту.

К – номінальна сума векселя 10000 грн.

Т – строк у днях від дня обліку до дня платежу 45 днів.

П – ставка врахування – 12% річних.

Сума дисконту (відсоток за врахування) векселя стягується банком як би наперед, але зараховується на дохідний рахунок банку після отримання платежу за векселем.

Як елемент забезпечення кредиту товарними запасами може виступати вексель позичальника. Цей спосіб оформлення забезпечення застосовується при кредитуванні підприємств оптової та роздрібної торгівлі і здійснюється так: банк-кредитор сплачує товари фірмі – постачальнику позичальника. Позичальник отримавши товар, що юридично належить банку, зобов’язати зберігати його до моменту повернення позики. Зобов’язання позичальника засвідчується векселем, що належить сплаті на першу вимогу банку-кредитора. Якщо партія доставлених товарів продана, то позичальник має право розпоряджатись виручкою тільки за дорученням банку-кредитора. Без доручення виручка зараховується в рахунок погашення позики.

Застава цінних паперів передбачає заставу лише високоліквідних чеків векселів, облігацій платоспроможних підприємств, які можуть бути передані в заставу з допомогою передавального напису (індосаменту) і цінні папери, що передаються за домовленістю заставодержателя та особи, на ім’я якої виписано цінний папір. За взаємною згодою сторін цінний папір може бути переданий на депозит до нотаріальної контори чи в банк. Причому за умовами договору застави, отриманий доход від цінних паперів може бути спрямований на погашення основного боргу чи нарахованих відсотків.

Кредитори, як правило, приймають в заставу високоліквідні цінні папери, платоспроможних підприємств. При нестійкій платоспроможності власників цінних паперів кредитор може потребувати у заставодавця застрахувати таку заставу.

Застава майнових прав значно розширює можливості кредиторів щодо отримання кредиту оскільки вони можуть використовувати різноманітні майнові права вимоги, як ті що можуть бути пред’явлені в даний період, так і ті що виникають в майбутньому. В договорі “застави прав” повинна бути вказана особа, яка є боржником по відношенню до заставодавця, при чому заставодавець зобов’язаний дозволити повідомити свого боржника про здійснену заставу прав. [15]

Для більш чіткого уявлення щодо застосування застави, як форми забезпечення повернення кредиту наведемо наступний приклад.

До Дирекції банку 5 березня 1999р. з клопотанням про надання кредиту та відкриття кредитної лінії на суму 10 000 грн., звернулася приватна виробничо-комерційна фірма “Тонга” з використанням позики на придбання запасних частин для ремонту паливної апаратури для автомобілів та тракторів. В забезпечення повернення кредиту пропонується застава власності ПВКФ “Тонга”. Фактично аналіз попередніх даних про потенційного позичальника показав, що ПВКФ “Тонга” заснована в жовтні 1996 року, основною діяльністю фірми є ремонт паливної апаратури сільськогосподарської техніки. Підприємство обслуговує сільські господарства Кіровоградської та Миколаївської областей. Крім виробничої діяльності фірма здійснює оптову та роздрібну торгівлю сільськогосподарської продукції. ПВКФ "“Тонга” є клієнтом банку з моменту заснування.

Даний клієнт періодично користується позичками банку, які завжди погашає своєчасно.

Банк намагається мати справу з тими, кого він давно знає і обирає клієнтів, яким довіряє, віддаючи перевагу тим із них, хто обслуговується в даному банку. Таким клієнтом і є фірма “Тонга”. Це дає банку змогу повністю контролювати надану позичку, а також цілком оцінити клієнта та його наміри.

Оцінка позичальника та ризику по наданій позичці за рекомендаціями спеціалістів банку соціального розвитку ”Укрсоцбанк” виконується в 2 етапи:

1-й етап. Попередня оцінка позичальника.

2-й етап. Оцінка фінансового стану позичальника.

Попередня оцінка позичальника здійснюється з метою визначення ринкової позиції позичальника, його взаємовідносин з банком у минулому, перспектив розвитку. До показників цього етапу можна віднести наступні:

- період функціонування підприємства – кількість років з часу державної реєстрації підприємства. Під час кредитування банком перевага надається саме підприємством з тривалішим строком функціонування;

- наявність бізнес-плану - характеризує перспективи розвитку підприємства. Наявність бізнес-плану фірми “Тонга” свідчить про серйозність намірів позичальника та дає можливість спрогнозувати перспективи його розвитку;

- прибуткова діяльність – свідчить про рентабельну діяльність підприємства. Як правило, кредитування прибуткових підприємств є найменш ризиковим, бо наявність прибутку в період економічного занепаду свідчить про якісні можливості підприємства і в майбутньому;

- погашення позичок у минулому – характеризує наявність або відсутність фактів неповернення чи несвоєчасного повернення кредитів;

- сплата відсотків за користування кредитом – характеризує наявність або відсутність фактів сплати або несвоєчасної оплати відсотків на користування кредитом. Як і попередній показник використовується при наявності кредитної історії в архівах банку.

ПВКФ “Тонга” надала на вимогу банку таку документацію:

- кредитна заявка (Додаток 1 );

- бухгалтерська звітність за звітний період;

- техніко-економічне обгрунтування кредиту (Додаток 9)

- графік користування кредитною лінією (Додаток 8)

- виписка із бізнес-плану (Додаток 2)

- контракти : договори, як складають основу кредитного проекту (Додаток 5,6);

- інформацію про основних партнерів (фінансовий стан, юридичний статус, тощо).(Додаток 4)

Розглядаючи заяву на отримання позички, враховується перспектива погашення зобов’язань банку перед вкладниками. В першу чергу оцінюється ймовірність погашення позички в строк і забезпечення збереження основної суми боргу. За даними заяви підприємство пропонує під заставу основні фонди, заборгованості за раніше одержаними кредитами не має.

Як зазначалося вище основним завданням на першому етапі є оцінка сильних і слабких сторін поданого для кредитування проекту чи господарської операції і визначення міри ризику банку. Якщо вході розгляду заяви не будуть отримані відповіді на ключові питання, пов’язані з наданням кредиту, її відхиляють, навіть при наявності солідного забезпечення.

Важливість аналізу фінансового стану позичальника та оцінка його кредитоспроможності була розкрита вище. Зазначимо лише що відповідно до порядку регулювання та налізу діяльності комерційних банків під кредитоспроможністю клієнта розуміють наявність передумов для отримання кредиту і здатність повернути його.

Вона визначається показниками, які характеризують позичальника: його поточним фінансовим станом, його акуратністю при розрахунках за раніше отримані кредити, здатністю у разі необхідності мобілізувати кошти із різних джерел.

Щоб застава могла стати реальною гарантією повернення кредиту, необхідно дотримання ряду економічних і юридичних вимог. Це тим більше важливе, бо закон “Про заставу” є, але повноцінного механізму його реалізації поки, ще не має. [9] До економічних вимог відносяться правильний вибір об’єкта застави, оцінка його вартості, визначення виду застави, організація в необхідних випадках контролю за цілістю предметів застави. Юридичні вимоги такі: чітке визначення прав і обов’язків заставника у заставоутримувача, правильне оформлення заставних документів відповідно до виду застави, порядок реєстрації збереження заставних документів.

З цього випливають декілька найважливіших етапів реалізації заставного права.

1. Вибір об’єкта застави – перший і найбільше відповідальний етап.

Досвід використання застави, як форми забезпечення наданих кредитів комерційними банками України поки що, невеликий, вони ще не встигли розробити власні методичні посібники по оцінці майна клієнта, як предмета застави.

Головною вимогою до вибору різноманітного виду майна в якості застави є рівень його ліквідності. Самим ліквідним об’єктом, що має найвищий рейтинг якості є звичайно кошти (готівки і залишки коштів) на депозитах та валютних рахунках. Так, щоб залишки коштів на рахунках можна було прийняти в якості застави, потрібно щоб, ці рахунки були відкриті в тому що банку, що видає кредит. У випадку коли банк видає кредит у гривнях, використовуючи в якості застави кошти на валютному рахунку позичальника він повинен передбачити можливість при необхідності заблокувати зазначений рахунок на суму, еквівалентну розміру виданого кредиту.

При визначенні якості таких об’єктів застави, як товарно-матеріальній цінності (готова продукція, напівфабрикати, виробничі запаси) можна користуватися більш широким набором критеріїв. До них відносяться: швидкість реалізації, відносна стабільність ціни, легкість оцінки, довговічність збереження, ступінь морального зносу, можливість страхування. Крім того, для даних цінностей, як об’єктів застави важливо визначити режими збереження і використання.

2. Оцінка вартості застави – важливий і дуже не простий етап, що безпосередньо випливає за визначенням достатньої (тобто необхідної з погляду банка – кредитора) вартості застави.

Оцінка вартості застави, його адекватні суми кредиту, здійснюється в більшості випадків приблизно. Справа не тільки втому, що заставники ,як правило, виявляють завищену вартість свого майна. (Приблизно оцінку вартості застави можна здійснити за “Методикою оцінки майна в ході приватизації майна”). Але об’явлена оцінка цінностей, що закладаються, пов’язане з визначення їхньої ринкової вартості, але в наших умовах коли ринки тих, або інших товарів або ще зовсім відсутні, або тільки почали формуватися, цей механізм практично поки не працює (за винятком невеликого кола товарів, тим більше важко розраховувати на нього в обстановці високої інфляції, постійної зміни правил оподаткування і т.д.).

У нашому випадку фірмою “Тонга” було надано заставу три стенди для перевірки паливної апаратури та автомобіль ГАЗ-33021 “Газель”. Таким чином майно, що пропонується в якості застави оцінюється заставодавцем в 26 330 грн. Проведені маркетингові дослідження ліквідності майна що пропонується в забезпечення кредиту показали, що майно має достатню ліквідність і тому при такому покритті можлива видача запрошуємого кредиту. Але враховуючи кон’юнктуру ринку співвідношення попиту та пропозиції, фінансові можливості потенційних покупців, ціни, що склалися на ринку України, застава оцінєються в 20 тис. грн. В даній ситуації визначити реальну ціну було б не дуже важко, але бувають випадки, коли для визначення вартості застави потрібно звертатися до експертної фірми.

Існування цінового ризику, а також ризику непродажу окремих об’єктів застави передбачає застосування маржі. [19,c.193] Це означає, що вартість застави повинна бути більша, ніж розмір кредиту й оплати за нього (у нашому випадку вартість застави перевищує суму кредиту в двічі). Рівень маржі - у відсотках від вартості закладеного майна – устанавлюється при висновку договору застави і залежить від якості майна, попиту на нього, порядку збереження, виду застосування застави. У договорі застави відбивається також право заставоотримувача змінювати розмір маржи, при зміні кон’юнктури і виникненні нових обставин.

За кордонні комерційні банки в основах своєї кредитної політики, передбачають граничні межі застосованої ними маржі. (Стосовно до різних об’єктів і видів застави.).

3. Визначення (вибір) виду застави – це не менш відповідальний і тонкий етап. Суть цього етапу полягає в тому, щоб із різних можливостей обрати такий вид застави який найбільш повно відповідає умовах конкретної кредитної угоди.

По-перше, цей вибір можна зробити між звичайною заставою і заставою. В останньому випадку у заставоодержувача з’являються особливі обов’язки і права, а саме:

- застосовувати заходи для забезпечення цілісності і предмета застави, не припустити його псування;

- застрахувати предмет в обсязі його вартості за рахунок і в інтересах заставника.

Одночасно за договором банк можне набувати права користування предметом застави. Придбані таким чином майнові вигоди повинні направлятися на покриття витрат зазначеного предмета або зараховується в рахунок погашення кредиту та відсотків по ньому.

Сфера застосування застави невелика. Це пов’язано насамперед з тим, що у банків не вистачає приміщень для збереження цінностей, з іншого боку, із тим, що даний варіант припускає вилучення відповідного майна з господарського обороту. Крім того, не всякий предмет застави по своїх природних, натурально-речовинних характеристиках може стати предметом застави. Тому в сферу застави потрапляють, як правило, дорогоцінні каміння і вироби з них, золото і вироби з нього, валютні цінності, предмети мистецтва, деякі види рухомого майна.

Як показує практика більшість предметів застави залишаються в заставодавців, як і в нашому прикладі. Але й у цьому випадку можливі різні режими володіння, збереження і користування предметом застави заставником, що повинно бути чітко зафіксовано в договорі застава.

По-друге, вибір варто зробити між варіантами застави по способу володіння предметом застави (варіант обумовлюється в договорі):

- без права продажу;

- із правом продажу;

- з правом здачі решти майна в оренду.

У першому випадку повинно бути передбачено зобов’язання заставодавця достроково погасити основний борг та видатки.

У третьому випадку варто передбачити в договорі пункт про обов’язок заставодавця повідомити заставоотримувача про зроблену орендну угоду.

4. Контроль за цілістю об’єкта застави – також невід’ємний етап реалізації заставного права проводиться він у попередньому і наступному порядку щодо висновку кредитної угоди. При попередньому контролі банк перевіряє відповідність запропонованого позичальником заставного матеріалу необхідним вимогам. Головними напрямками банківського контролю на цій стадії є:

- перевірка права власності потенційного позичальника на запропонований об’єкт застави;

- визначення якості, вартості, місця і порядку майбутнього збереження об’єкта застави, засобів забезпечення його цілісності.

Необхідно також перевірити, чи не закладене запропоновано майно по іншому договору; хоча законодавством застава майна, яке вже раніше було заставлене по іншому договору, але за умов, що позичальник повідомляє кредитора про вже здійснену заставу.

Якщо зазначені вимоги не виконуються, або не можуть бути виконані надалі, банк може відхилити заяву клієнта про надання кредиту.

Наступний контроль потрібний для того, щоб:

- стежити за точністю виконання заставником умов договору і своєчасно одержувати достовірну інформацію про склад вартість реально наявних предметів застави.

Якщо предмет застави залишений у володінні заставодавця, як у нашому прикладі, то в договорі варто передбачити пункт про характер і періодичність даних, що подаються заставодавцем банку (дані про фактичний обсяг і вартість закладених цінностей у розтині окремих видів або груп цінностей). На підставі цих даних банк одержує можливість перевіряти забезпечення виданого кредиту, порівнюючи вартість застави, що фактично має, із сумою кредиту.

Наступний контроль містить у собі також перевірку банком порядку ведення заставодавцем спеціальної книги запису застав. Перевіркою було встановлено, що ПКВФ “Тонга” заведена книга запису застав та зроблені в ній відповідні записи згідно договору застави від 10.03.99р.

5. Звернення стягнення на предмет застави – заключний етап реалізації заставного права при невиконанні позичальником своїх зобов’язань перед банком.

Договір застави обов’язково повинен містити пункт, що стосується того, коли і як банк може скористатися правом звернення стягнення позички. Крім того, у ньому може бути обговорений пільговий термін, протягом якого клієнт може і повинен прийняти додаткові заходи для вишукування необхідних джерел погашення боргу .

Дата: 2019-12-22, просмотров: 414.