Анализ действия эффекта финансового рычага дает возможность установить степень зависимости организации от внешних заемных источников финансирования, эффективность политики привлечения заемных средств для собственников организации.

Под финансовым рычагом понимается использование ситуации, когда финансовые средства, одолженные организацией при фиксированной ставке за их использование, могут давать более высокую отдачу, чем цена задолженности (средняя ставка процента за использование заемными средствами).

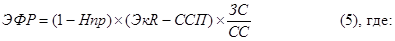

При условии, что проценты за предоставленные заемные средства находятся в пределах их возможного списания на издержки организации, эффект финансового рычага рассчитывается следующим образом:

| Нпр | – | норма налогообложения прибыли, который рассчитывается, исходя из всех применяемых организацией ставок налога на прибыль, а также имеющихся льгот; |

| (1-Нпр) | – | доля прибыли, остающаяся в распоряжении организации после уплаты налога на прибыль; |

| (Эк R-ССП) | – | дифференциал финансового рычага. Он определяет свободу маневра организации при привлечении заемных средств; |

| – | плечо финансового рычага. Представляет собой отношение заемных и собственных средств. |

Таблица 20

Определение эффекта финансового рычага

| Показатели | Ед.изм. | 1999 | 2000 | 2001 |

| Нетто-результат эксплуатации инвестиций (НРЭИ) | млн.руб | 34 | 164 | 7 166 |

| Финансовые издержки (ФИ) | млн.руб | 10 355 | 3 776 | 3 158 |

| Прибыль до налогообложения | млн.руб | 5 959 | 14 820 | 18 215 |

| Налог на прибыль | млн.руб | 1 772 | 4 686 | 5 998 |

| Нпр | % | 0,75 | 0,73 | 0,09 |

| Чистая прибыль | млн.руб | 1 474 | 3 957 | 16 553 |

| Рентабельность собственного капитала = чистая прибыль/собственный капитал*100% | % | 4,2 | 10,3 | 29,8 |

| ССП = Финансовые издержки/заемные средства*100% | % | 6,3 | 5,2 | 5 |

| 2,2 | 1,9 | 0,9 | |

| Эк R экономическая рентабельность | 0,03 | 0,14 | 6,16 | |

| ЭФР | - 3,4 | - 2,6 | 0,9 |

| ЭФР | |

| 1999 | (1 – 0,75)*(0,03 – 6,3)*2,2= - 3,4 |

| 2000 | (1 – 0,73)*(0,14 – 5,2)*1,9= - 2,6 |

| 2001 | (1 – 0,09)*(6,16 – 5)*0,9= 0,9 |

В 1999–2000 гг. средняя ставка процента (ССП) выше экономической рентабельности (ЭкR). Это говорит о проведении компанией неправильной политики в привлечении заемных средств, что является причиной снижения рентабельности собственного капитала (Rск) и соответственно доходов собственников. В 2001г. происходит значительное повышение экономической рентабельности за счет расширения объема продаж и эффективной деятельности компании, выразившихся в возрастании коэффициента трансформации и коммерческой маржи. Рост экономической рентабельности способствовал увеличению эффекта финансового рычага (ЭФР), который в свою очередь повысил рентабельность собственного капитала.

Налогообложение прибыли снижает эффект финансового рычага на норму налога на прибыль. Норма налога на прибыль минимальна в 2001г. и равна 9%.

Компания, использующая не только собственные, но и заемные источники финансовых средств, уменьшает или увеличивает рентабельность собственного капитала в зависимости от следующих факторов:

1) эффективности использования средств, вложенных в активы (Эк R). Наиболее эффективно финансовые средства, вложенные в активы, использовались в 2001г, так как экономическая рентабельность максимальна в 2001г, она составила 6,16% ;

2) цены заемных средств (ССП), которая складывается под влиянием конъюнктуры рынка заемного капитала. Средняя ставка процента, под который предоставляются заемные средства, уменьшается на 1,3% за исследуемый период. Следовательно, снижается цена задолженности и увеличивается свобода фирмы в управлении финансовыми ресурсами и формировании политики финансирования;

3) соотношения собственных и заемных средств в источниках финансовых ресурсов. В 1999г. заемный капитал превышал собственный почти в 2 раза. Но к 2001г. это соотношение меняется, собственный капитал превышает заемный на 1,1 раза.

Выводы по разделу

Считается, что максимальный доход имеет фирма, у которой капитал сформирован в следующих пропорциях: собственный капитал = 60 – 70%; заемный капитал = 30 – 40%. Тенденции изменения структуры капитала показывают, что, возможно, в ближайшем будущем капитал ОАО "АВТОВАЗ" будет сформирован примерно в таких же пропорциях.

Рекомендуемый ЭФР должен находиться в пределах 1/3 – 1/2 экономической рентабельности. В этом случае он позволяет:

1) компенсировать налоговые изъятия (цивилизованный уход от налогов за счет сокращения налогооблагаемой базы прибыли);

2) обеспечить собственным средствам отдачу не ниже экономической рентабельности, т. е. рентабельности средств, вложенных в активы;

3) сократить акционерный риск (риск собственников).

Финансовые издержки по заемным средствам на протяжении рассматриваемых лет уменьшились и к 2001 г. составили 3 158 млн. руб. Это объясняется своевременным погашением кредиторской задолженности.

Уровень финансового риска постепенно снижается, достигая в 2001г. 0,9. Финансовый риск, связанный с привлечением заемных средств и эффект от такого привлечения практически соответствует друг другу. В зависимости от сложившихся условий, фирма имеет возможность регулировать плечо финансового рычага и использовать последний, как средство повышения своей рыночной ценности.

В 2001г. происходит значительное повышение экономической рентабельности за счет расширения объема продаж и эффективной деятельности компании, выразившихся в возрастании коэффициента трансформации и коммерческой маржи. Рост экономической рентабельности способствовал увеличению эффекта финансового рычага (ЭФР), который в свою очередь повысил рентабельность собственного капитала.

Дата: 2019-12-22, просмотров: 393.