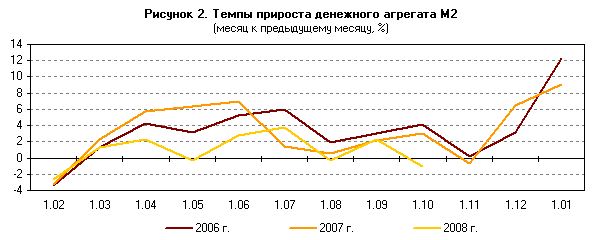

Отличительной особенностью динамики денежно-кредитных показателей в январе—сентябре 2008 г. является существенное замедление темпов роста основных денежных агрегатов (М2Х, М2, М0, М2—М0).

По итогам девяти месяцев 2008 г. денежная масса М2 увеличилась на 8,3%, тогда как за аналогичный период 2007 г. ее рост составил 27,8%. Темпы прироста М2 в годовом выражении снизились с 47,5% на 1.01.2008 до 25,1% на 1.10.2008 (48,3% на 1.10.2007). В январе—сентябре соотношение темпов роста потребительских цен и денежного агрегата М2 обусловило сокращение рублевой денежной массы в реальном выражении на 2,1%, тогда как в аналогичный период 2007 г. она увеличилась на 18,7%.

Денежный агрегат М0 за январь—сентябрь увеличился всего на 5,5% (за девять месяцев 2007 г. — на 15,6%). При этом объем наличных денег в обращении значительно сократился в I квартале 2008 г. (6,1% против 1,6% в 2007 г.), тогда как во II и III кварталах наблюдался умеренный рост (7,2 и 4,8% против 10,4 и 6,4% в 2007 г.). Годовые темпы прироста объема наличных денег сократились с 32,9% на 1.01.2008 до 21,2% на 1.10.2008 (34,2% на 1.10.2007). В условиях складывающейся курсовой динамики существенное влияние на замедление темпов роста денежного агрегата М0 оказало повышение спроса населения на наличную иностранную валюту. Нетто-продажи уполномоченными банками иностранной валюты (долларов США и евро) физическим лицам возросли в январе—сентябре 2008 г. до 18,1 млрд. долл. США, что значительно выше, чем в аналогичный период 2007 г. (1,1 млрд. долл. США).

Рост безналичной составляющей денежной массы М2 за девять месяцев был равен 9,4% (за январь—сентябрь 2007 г. — 33,2%). Темпы роста в I и II кварталах 2008 г. были примерно вдвое меньше, чем в предыдущем году, а в III квартале средства на рублевых банковских счетах сократились, что последний раз наблюдалось в I квартале 2002 года. Годовые темпы денежного агрегата М2—М0 снизились с 54,1% на 1.01.2008 до 26,6% на 1.10.2008 (54,6% на 1.10.2007).

В целом за девять месяцев средства юридических лиц на рублевых счетах возросли на 6,5%, физических лиц — на 12,6% (за аналогичный период 2007 г. — на 40,5% и 26,5% соответственно). При этом срочные депозиты юридических лиц увеличились на 27,4%, физических лиц — на 14,4% (за девять месяцев 2007 г. — 35,3 и 27,8%), тогда как депозиты "до востребования" юридических лиц сократились на 3,8%, а физических лиц выросли на 5,8% (за девять месяцев 2007 г. — рост на 42,4 и 21,0%).

Особенностью III квартала 2008 г. стали сравнительно низкие темпы роста срочных депозитов как юридических, так и физических лиц (2,4% и 2,9% соответственно), а также сокращение депозитов "до востребования": средства на счетах юридических лиц снизились на 5,3%, а на счетах физических лиц — на 3,4%.

В структуре рублевой денежной массы доля наличных денег в обращении на 1.10.2008 сократилась относительно 1.01.2008 на 0,7 процентного пункта (до 27,2%), удельный вес депозитов "до востребования" снизился на 3 процентных пункта (до 29,3%), а срочных депозитов — увеличился на 3,7 процентного пункта (до 43,5%).

Темпы прироста депозитов в иностранной валюте (в долларовом выражении) за девять месяцев 2008 г. составили 22,8% и вдвое превысили темпы прироста за аналогичный период 2007 г. (10,9%).

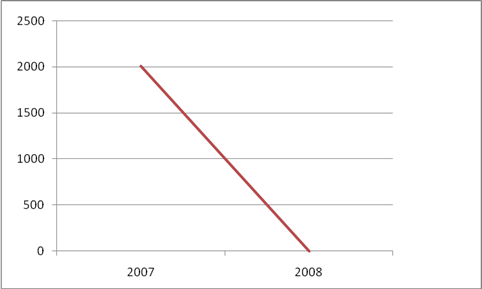

Прирост широкой денежной массы 1 за январь—сентябрь 2008 г. составил 1431,1 млрд. руб., или 9,8% (за аналогичный период 2007 г. — 2550,3 млрд. руб., или 25,1%). В целом прирост чистых иностранных активов и внутренних требований органов денежно-кредитного регулирования и кредитных организаций был на 0,5 трлн. руб. меньше, чем за девять месяцев 2007 года. Прирост чистых иностранных активов был больше, чем в январе—сентябре 2007 г. (2341,1 млрд. против 2165,5 млрд. руб.), однако прирост внутренних требований был почти втрое меньше (288,9 млрд. против 972,5 млрд. рублей).

Требования к нефинансовым организациям и населению за рассматриваемый период увеличились на 3566,9 млрд. руб. (за январь—сентябрь 2007 г. — на 3142,7 млрд. руб.), а чистые требования к органам государственного управления уменьшились на 3484,5 млрд. руб. (за январь—сентябрь 2007 г. — на 2160,3 млрд. рублей).

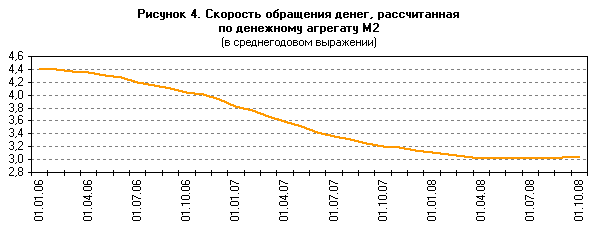

Скорость обращения денег, рассчитанная по денежному агрегату М2 в среднегодовом выражении, снизилась за январь—сентябрь 2008 г. на 2,5% (за аналогичный период 2007 г. — на 16,3%). Уровень монетизации экономики (по денежному агрегату М2) за девять месяцев 2008 г. увеличился с 32,2 до 33,0%. Денежный мультипликатор, рассчитанный по М2 и широкой денежной базе, увеличился с 2,407 на 1.01.2008 до 2,703 на 1.10.2008, или на 12,3% (за девять месяцев 2007 г. — на 14,8%).

За январь—сентябрь 2008 г. денежная база в широком определении сократилась на 3,5% (за девять месяцев 2007 г. она увеличилась на 11,3%). При этом депозиты органов государственного управления в Банке России увеличились на 2,5 трлн. руб. (за аналогичный период 2007 г. — на 2,1 трлн. руб.), а прирост чистых иностранных активов органов денежно-кредитного регулирования составил 2,3 трлн. руб. (за аналогичный период 2007 г. — 2,6 трлн. рублей). Структура денежной базы в широком определении за девять месяцев 2008 г. изменилась следующим образом. Доля наличных денег возросла с 74,7% на 1.01.2008 до 80,6% на 1.10.2008. Удельный вес средств на корреспондентских счетах кредитных организаций в Банке России снизился с 14,6 до 13,2%, на счетах обязательных резервов — с 4,0 до 2,9%, на депозитных счетах — с 4,9 до 2,9%, облигаций Банка России — с 1,8 до 0,4%.

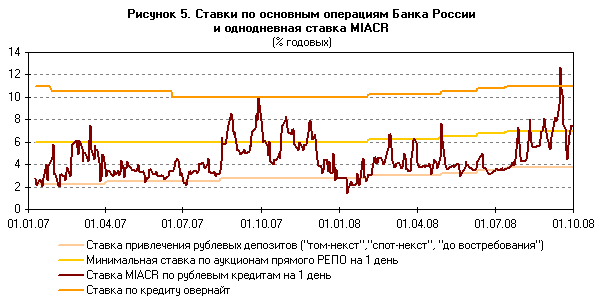

К началу III квартала 2008 г., до появления второй волны мирового финансового кризиса, серьезной проблемой в российской экономике была растущая инфляция, которая в годовом выражении повысилась до 15,1%. С 14.07.2008 в целях сдерживания роста цен Банк России повысил на 0,25 процентного пункта ставку рефинансирования и процентные ставки по своим операциям. В результате ставка рефинансирования, как и ставка по кредитам овернайт, была зафиксирована на уровне 11% годовых. Фиксированные ставки по депозитным операциям на стандартных условиях "том-некст", "спот-некст", "до востребования" были повышены до 3,75% годовых, на стандартных условиях "одна неделя", "спот-неделя" — до 4,25% годовых. Минимальная ставка на аукционе прямого РЕПО на 1 день была повышена до 7% годовых. Фиксированные ставки по другим операциям рефинансирования на 1 день были установлены в размере 9% годовых. Рефинансирование на 1 неделю осуществлялось через операции прямого РЕПО по фиксированной ставке 8% годовых или через ломбардный кредит по фиксированной ставке, равной либо средневзвешенной ставке предыдущего ломбардного аукциона, либо 9% годовых. Минимальная заявляемая ставка на аукционе прямого РЕПО на 1 неделю стала составлять 7,5% годовых, а на ломбардном кредитном аукционе на 2 недели — 8% годовых. Также были изменены ставки по кредитам, обеспеченным "нерыночными" активами или поручительствами. Ставка по кредитам в соответствии с Положением Банка России от 14.07.2005 № 273-П была установлена на уровне 8% годовых на срок до 90 дней и 9% годовых на срок от 91 до 180 дней, по кредитам в соответствии с Положением Банка России от 12.11.2007 № 312-П — на уровне 10% годовых (на срок до 30 дней).

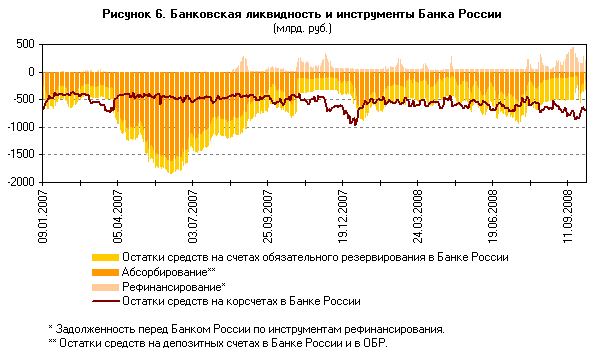

Однако нестабильность на мировых финансовых рынках в июле—августе и ухудшение ситуации в сентябре обусловили проблемы с ликвидностью на внутреннем российском рынке. В условиях дефицита ликвидности на мировом рынке и с учетом ожиданий курсовой динамики кредитные организации стали отдавать предпочтение иностранной валюте — в августе Банк России был вынужден начать интервенции по ее продаже, а за сентябрь чистые продажи иностранной валюты составили 17,2 млрд. долл. США и 0,5 млрд. евро.

Если в июле ситуация на российском межбанковском кредитном рынке была сравнительно стабильной, то в последующие два месяца снижение взаимного доверия участников рынка, отток капитала из России и ослабление рубля к ведущим мировым валютам способствовали росту спроса на банковскую ликвидность и росту ставок по межбанковским кредитам (МБК). В этих условиях Банк России и Минфин России приняли меры по предоставлению банковской ликвидности.

Спрос банков на рублевую ликвидность в июле главным образом удовлетворялся за счет покупки иностранной валюты Банком России на внутреннем рынке. Однако в августе и особенно в сентябре операции рефинансирования и размещение средств Минфина России на депозиты кредитных организаций стали главным источником пополнения рублевой ликвидности.

В результате проведенных операций средние дневные остатки средств кредитных организаций на корреспондентских счетах в Банке России возросли с 605,9 и 616,4 млрд. руб. в июле и августе до 734,5 млрд. руб. в сентябре. В среднем за июль—сентябрь остатки на корсчетах составили 652,1 млрд. руб. (по сравнению с 572,5 млрд. в первом полугодии и 462,8 млрд. руб. в III квартале 2007 г.). Средний дневной объем совокупных банковских резервов2 в III квартале 2008 г. возрос до 1266,1 млрд. руб. по сравнению с 1180,5 млрд. руб. в первом полугодии, но был ниже, чем в июле—сентябре 2007 г. (1547,9 млрд. руб.).

Увеличение средств кредитных организаций на корсчетах в Банке России и совокупных банковских резервов сопровождалось ростом ставок МБК. Средняя ставка по размещенным российскими банками однодневным рублевым МБК в III квартале повысилась до 6,0% годовых (в первом полугодии 2008 г. — 4,0%, в III квартале 2007 г. — 4,9% годовых). При этом волатильность ставок по межбанковским кредитам в течение квартала существенно возросла, о чем свидетельствует расширение диапазона их колебаний. Так, ставка MIACR по однодневным рублевым межбанковским кредитам в июле изменялась в пределах от 3,4 до 7,3% годовых, в августе — от 4,3 до 8,1% годовых, в сентябре — от 4,5 до 12,6% годовых. В середине августа и сентября отмечались локальные пики ставок, связанные с колебаниями валютных курсов, оттоком частного капитала с российского рынка и негативным внешним новостным фоном.

С 18.09.2008 в целях стабилизации ситуации на внутреннем финансовом рынке Банк России понизил фиксированные ставки по операциям рефинансирования на срок 1 день до 8% годовых, а минимальную заявляемую ставку на ломбардном кредитном аукционе на срок 2 недели — до 7,5% годовых. Кроме того, ставка по кредитам в соответствии с Положением Банка России от 14.07.2005 № 273-П была установлена на уровне 7,5% годовых на срок до 90 дней и 8,5% годовых на срок от 91 до 180 дней, по кредитам в соответствии с Положением Банка России от 12.11.2007 № 312-П — на уровне 9,5% годовых (на срок до 30 дней).

В целях бесперебойного осуществления платежей Банк России предоставил за III квартал 2008 г. внутридневные кредиты в объеме 4,4 трлн. рублей. Объем предоставленных Банком России кредитов овернайт за этот период составил 64,9 млрд. руб. (за III квартал 2007 г. — 30,5 млрд. руб.).

В июле—сентябре по фиксированным ставкам на срок 1 день Банк России предоставил кредитным организациям через прямое РЕПО 52,7 млрд. руб., а через ломбардное кредитование — 5,9 млрд. рублей. В рамках заключения операций "валютный своп" (также на срок 1 день) были предоставлены рублевые средства в объеме, равном в эквиваленте 9,4 млрд. долл. США и 2,5 млрд. евро по курсам на день совершения сделок (за III квартал 2007 г. — 2,3 млрд. долл. США и 0,04 млрд. евро).

Вместе с тем основной объем рефинансирования на срок 1 день был предоставлен на аукционах прямого РЕПО — около 6 трлн. руб., или 90,5 млрд. руб. в среднем в день (за III квартал 2007 г. — 2,3 трлн. рублей). В первой половине июля средневзвешенные ставки на указанных аукционах находились в диапазоне 6,78—6,79% годовых, а с середины июля по сентябрь составляли 7,02—7,54% годовых.

За июль—сентябрь по фиксированным ставкам на срок 1 неделя Банк России предоставил посредством операций прямого РЕПО 10,8 млрд. руб., через ломбардное кредитование — 29,4 млрд. руб. (за III квартал 2007 г. — 8,9 млрд. рублей). На состоявшихся 10 ломбардных кредитных аукционах на срок 2 недели было предоставлено 2,5 млрд. руб. по средневзвешенным ставкам 7,76—8,03% годовых (за III квартал 2007 г. — 0,2 млрд. рублей).

Обеспечением кредитов Банка России, предоставляемых в соответствии с Положением Банка России от 4.08.2003 № 236-П, являются ценные бумаги, входящие в Ломбардный список Банка России. По состоянию на 1.10.2008 рыночная стоимость ценных бумаг, заблокированных кредитными организациями в целях получения кредитов Банка России, составила 268,6 млрд. рублей.

В III квартале Банк России также предоставил кредиты под залог векселей, прав требования по кредитным договорам организаций или поручительства кредитных организаций на срок от 91 до 180 дней (в соответствии с Положением Банка России от 14.07.2005 № 273-П) в объеме 29,5 млрд. рублей. Кроме того, Банк России предоставил кредиты под залог "нерыночных" активов на срок до 30 дней (в соответствии с Положением Банка России от 12.11.2007 № 312-П) на сумму 0,2 млрд. рублей.

В сентябре в целях расширения доступа кредитных организаций к инструментам рефинансирования Банком России были смягчены условия получения денежных средств с использованием отдельных видов обеспечения: отменены дисконты в 1,25% по операциям прямого РЕПО с ОФЗ и ОБР, повышены размеры поправочных коэффициентов Банка России, используемых для расчета стоимости обеспечения по кредитам Банка России (в соответствии с положениями Банка России от 14.07.2005 № 273-П и от 12.11.2007 № 312-П). Кроме того, были приняты решения о снижении требований к уровню рейтинга эмитентов/выпусков облигаций, включаемых в Ломбардный список Банка России, и рейтинга организаций, обязанных по векселям, правам требования по кредитным договорам, принимаемым в обеспечение кредитов Банка России (в соответствии с Положением Банка России от 12.11.2007 № 312-П).

Значительный объем банковской ликвидности был предоставлен на аукционах по размещению временно свободных средств федерального бюджета Российской Федерации на счета в кредитных организациях. В июле—августе Минфин России разместил 226,4 млрд. руб. на срок 4 недели. В сентябре объем размещенных средств составил 154,6 млрд. руб. на срок 1 неделя и 321,8 млрд. руб. на срок 5 недель. При этом с 15.09.2008 были увеличены лимиты размещения средств федерального бюджета на банковские депозиты с 625 до 1232 млрд. рублей. Кроме того, Минфин России 22.09.2008 провел аукцион по размещению средств на срок 3 месяца, по результатам которого 22 банкам было предоставлено 330,3 млрд. рублей.

В сентябре Банк России осуществил покупку государственных ценных бумаг на сумму 6,3 млрд. руб. (в сентябре 2007 г. — 51,1 млрд. рублей).

С 1.07.2008 нормативы обязательных резервов были повышены по обязательствам перед банками-нерезидентами с 5,5 до 7,0%, по обязательствам перед физическими лицами в валюте Российской Федерации — с 4,5 до 5,0%, по иным обязательствам кредитных организаций — с 5,0 до 5,5%, а коэффициент для расчета усредненной величины обязательных резервов3 — с 0,45 до 0,5. С 1.09.2008 нормативы были повышены до 8,5; 5,5 и 6,0% соответственно, а коэффициент для расчета усредненной величины — до 0,55.

Однако с 18.09.2008 в связи с обострением проблем с банковской ликвидностью нормативы обязательных резервов были снижены на 4 процентных пункта по каждой категории резервируемых обязательств. В ходе проведения внеочередного регулирования обязательных резервов в период с 18 по 22 сентября, в котором приняли участие 783 кредитные организации (69,4% от числа действующих), на корреспондентские счета было перечислено 262,2 млрд. рублей. Одновременно Банк России принял решение о временном предоставлении права на усреднение обязательных резервов всем кредитным организациям независимо от классификационных групп, присвоенных им в результате оценки их экономического положения.

Средние дневные остатки средств кредитных организаций на счетах обязательного резервирования в Банке России возросли с 381,9 млрд. руб. в июле до 395,2 млрд. руб. в августе и снизились до 322,0 млрд. руб. в сентябре. В III квартале средние дневные остатки составили 366,2 млрд. руб., что несколько выше, чем в аналогичный период 2007 г. (309,5 млрд. рублей). Объем обязательных резервов, усредняемых в течение месяца на корреспондентских счетах, в июле и августе составлял 312,6 и 319,6 млрд. руб. соответственно, а в сентябре снизился до 150,4 млрд. рублей.

Объем операций Банка России по абсорбированию ликвидности в августе—сентябре заметно уменьшился по сравнению с январем—июлем. Объем осуществленных Банком России депозитных операций за III квартал 2008 г. составил 3,6 трлн. руб. (за аналогичный период 2007 г. — 11,3 трлн. рублей). Средние дневные остатки средств кредитных организаций на депозитных счетах в Банке России снизились с 376,1 млрд. руб. в июле до 143,2 в августе и до 118,4 млрд. руб. в сентябре. В целом за III квартал 2008 г. средние дневные остатки составили 216,1 млрд. руб. по сравнению с 233,8 млрд. руб. за первое полугодие 2008 г. и 452,3 млрд. руб. за III квартал 2007 года. Объем операций Банка России по размещению ОБР в июле—сентябре был равен 25,2 млрд. руб. по рыночной стоимости (в III квартале 2007 г. — 28,8 млрд. рублей). При этом объем продаж облигаций в ходе аукционов (25,0 млрд. руб.) существенно превысил объем продаж на вторичном рынке (0,2 млрд. рублей). Аукцион по размещению нового выпуска ОБР № 4-07-21BR0-8 был проведен 15.09.2008, объем привлеченных средств составил 7,5 млрд. рублей. Средняя дневная задолженность Банка России по ОБР перед кредитными организациями в III квартале 2008 г. составила 32,8 млрд. руб. (в первом полугодии 2008 г. — 53,3 млрд. руб., в III квартале 2007 г. — 323,3 млрд. рублей).

Дата: 2019-12-22, просмотров: 359.