Финансы – это денежные средства, которые используются в процессе производственной, торговой и другой хозяйственной деятельности. Можно говорить о финансах семей, предприятий и организаций, предпринимателей и работников, государства. Термин «финансировать» означает обеспечить деньгами ту или иную деятельность. Например, финансировать:

· обучение в сына университете (семейные финансы);

· работу завода по выпуску молочной продукции (финансы предприятия);

· издание школьных учебников (государственные финансы).

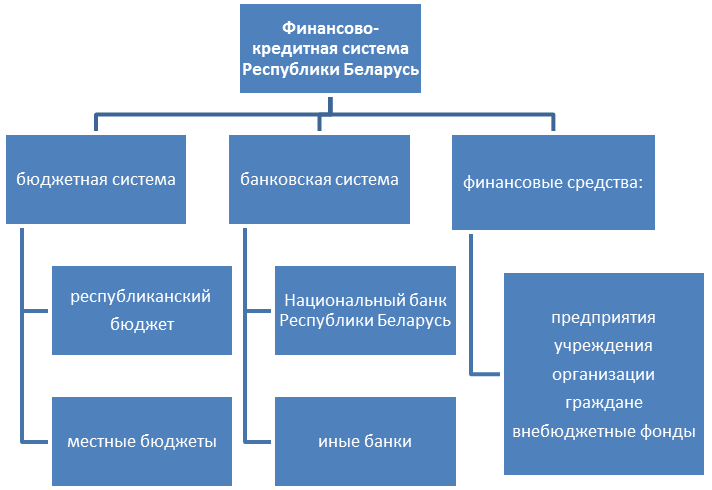

Важно понимать: Недостаточность денежных средств для развития производства вынуждает производителей (предприятия, предпринимателей) одалживать деньги, также как и недостаточность средств у потребителей для приобретения товаров или услуг. Когда говорят о финансово-кредитной системе, то имеется в виду совокупность учреждений и организаций, которые накапливают денежные средства и занимаются кредитованием. Ключевую роль в этой системе играют банки.

Схема 1. Финансово-кредитная система Республики Беларусь.

Каков механизм и функции банковского бизнеса?

Банк – это финансовое учреждение, специализирующееся на накоплении денежных средств, кредитовании, посредничестве в денежных расчётах и операциях с ценными бумагами. Можно сказать, что смысл банковского дела – извлечение дохода из распоряжения чужими денежными средствами.

Важно понимать: Банку необходимо привлечь как можно больше вкладчиков с дифференцированной (по размеру вклада) платой за предоставление ими права временного пользования их денежными средствами и за ещё большую плату передать во временное пользование привлечённые денежные средства заёмщику (т.е. тем, кто нуждается в них). Разница между платой заёмщика банку и платой банка вкладчику составляет доход банка (банковский процент).

Что включает в себя банковская система?

Банковская система включает в себя центральный (в Республике Беларусь – Национальный банк) и другие банки (коммерческие, ипотечные, инвестиционные и др.).

Таблица. Банковская система.

Банковская система

Банковские вклады делятся на три основные категории: до востребования, срочные и условные.

Банковские вклады

| Название вклада | Описание |

| условные | вклад, по которому сумма вклада с начисленными процентами возвращается вкладчику при наступлении/ненаступлении определенного в заключенном договоре обстоятельства (события). Применяется достаточно редко. |

| до востребования | по условиям вклада до востребования срок или иное условие возврата вклада не устанавливаются. Вклад находится в банке столько времени, сколько посчитает нужным вкладчик, то есть до расторжения вкладчиком договора банковского вклада и закрытия счета по вкладу. Деньги со вклада до востребования можно снимать в любое время без потери в процентах. Но ставка по такому виду вклада обычно низкая. |

| срочный вклад (депозит) | открывается на условиях возврата вклада по истечении определенного договором срока. Срочный вклад удобен для хранения сбережений и получения дохода. Размер устанавливаемых банком процентов по вкладу может зависеть от суммы, срока и иных условий вклада. Например, чем больше сумма вклада и длительней срок, тем выше проценты. |

Дата: 2019-12-09, просмотров: 365.