В соответствии с п.1 ст.8 НК РФ под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.[2]

Налоговая система - совокупность предусмотренных налогов и обязательных платежей, взимаемых в государстве, а так же принципов, форм и методов установления, изменения, отмены, уплаты, взимания, контроля.[4, с.23]

Практика становления и развития налоговой системы, как в зарубежных странах, так и в России показывает, что введение новых налогов или изменение порядка уплаты действующих автоматически вызывает ответную реакцию налогоплательщиков, направленную на снижение налоговой нагрузки.

Данная зависимость имеет объективные причины существования, среди которых можно выделить две, наиболее значимые:

1. чем меньше сумма налогов, тем больше финансовых ресурсов остается в распоряжении налогоплательщиков;

2. чем ближе к установленному сроку платежа уплачены налоги, тем дольше денежные средства находятся в обороте хозяйствующих субъектов.

Как результат, снижение налоговой нагрузки оказывает прямое влияние на увеличение прибыли и финансовых ресурсов налогоплательщика, а также способствует улучшению общего финансового состояния предприятия.[4, с.39]

Поэтому необходимо проводить анализ уровня налоговой нагрузки в процессе налоговой оптимизации.

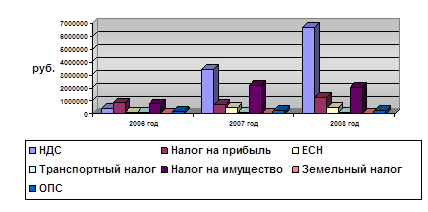

ЗАО «Колос» применяет общий режим налогообложения. В связи с этим оно осуществляет расчёт и уплату в бюджет следующих налогов: налог на добавленную стоимость, налог на имущество организации, налог на прибыль организаций, единый социальный налог, земельный налог, транспортный налог. Выделим налоговые платежи в отдельную сводную сравнительную таблицу:

Таблица 21 Структура налоговых платежей ЗАО «Колос» за 2006-2008 гг.

| Виды уплачиваемых налогов | 2006 г., руб. | 2007 г., руб. | Абсолютное отклонение, руб. | Темп прироста % | 2008г., руб. | Абсолютное отклонение, руб. | Темп прироста % |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| НДС | 387000 | 3491000 | +3113000 | 802,1 | 6723210 | +3232210 | 92,5 |

| Налог на прибыль | 494000 | 714000 | +220000 | 44,5 | 1294000 | +580000 | 81,2 |

| ЕСН | 71000 | 465000 | +394000 | 554,9 | 478000 | +13000 | 2,8 |

| Транспортный налог | 107459 | 96663 | -10796 | -10,0 | 110000 | +13337 | 14,0 |

| Налог на имущество | 780000 | 2247000 | +1467000 | 188,1 | 2072000 | -175000 | -7,8 |

| Земельный налог | 6676 | 6371 | -305 | -4,6 | 6710 | +339 | 5,3 |

| ОПС | 180713 | 210943 | +30230 | 17 | 213010 | +2067 | 1,0 |

| Итого | 2369848 | 7224606 | +4854758 | 204,9 | 10851930 | +3627324 | 50,2 |

В 2006 году «лидирует» налог на прибыль организаций он составляет 35,3% от общей суммы уплаченных налогов.

Рост суммы данного налога в 207-2008 гг. составил 44,5%, 81,2% соответственно.

Наибольший удельный вес в 2007 – 2008гг. имеет налог на имущество организации – 38,5%, 62,0% соответственно (Приложение 9).

Практически по всем видам налогов наблюдается тенденция роста налоговых платежей, данная ситуация является неблагоприятной для организации, поскольку она нацелена на максимальное извлечение прибыли от осуществления деятельности, а рост налоговых платежей уменьшает чистую прибыль, также суммы обязательных платежей «отвлекают» денежные средства из оборота.

Рис.5 Структура налоговых платежей ЗАО Колос за период 2006-2008гг.

Перейдем к расчету налоговой нагрузки ЗАО «Колос».

Категория «налоговая нагрузка» трактуется по-разному. Некоторые специалисты считают понятия "налоговое бремя" и "налоговая нагрузка" нетождественными и предлагают их разграничивать. При этом под налоговым бременем предлагается понимать, с одной стороны, отношения, возникающие между субъектами хозяйствования и государством по уплате обязательных налоговых платежей, с другой - величину, отражающую потенциально возможное воздействие государства на экономику посредством налоговых механизмов, а налоговая нагрузка - это показатель, характеризующий фактический уровень воздействия.[21, с.10]

Другие исследователи, привнося свой вклад в развитие экономической науки, предлагают собственное толкование понятия налоговой нагрузки. Так, В.Р. Юрченко определяет налоговую нагрузку, как долю изъятия части дохода экономического субъекта в бюджетную систему и внебюджетные фонды в форме налогов и сборов, а также иных платежей налогового характера. В свою очередь, И.Н. Данина на основе систематизации и оценки сложившихся подходов к определению налоговой нагрузки определяет ее как степень влияния действующей системы налогообложения на финансовое состояние, характер и стимулы развития предприятий.[24, с.7]

Проблема расчета налоговой нагрузки на уровне хозяйствующего субъекта является самой спорной. В российской науке и практике не выработан единый подход к данному показателю.

Анализ существующих точек зрения на эту проблему позволяет сделать акцент на следующих аспектах. Большинство ученых предлагают не включать в расчет налоговой нагрузки организации налог на доходы физических лиц, поскольку организация в данном случае выступает в качестве налогового агента. Второй ключевой аспект заключается в том, какие налоги и сборы (речь идет о косвенных налогах) включать в расчет налоговой нагрузки организации. Третий момент - это показатель, с которым следует соотносить абсолютную налоговую нагрузку. В качестве такого показателя ученые рассматривают выручку, добавленную стоимость и вновь созданную стоимость.

Для получения более полного представления о налоговой нагрузке ЗАО «Колос», воспользуемся различными методиками расчета налогового бремени предприятий.

1. Расчет нагрузки в соответствии с методикой Департамента налоговой политики Министерства финансов РФ следующим образом:

СНН = Совокупные налоговые платежи: Доходы x 100%, (2.29)

где СНН – совокупная налоговая нагрузка.

Рассчитаем совокупную налоговую нагрузку предприятия:

СНН2006=2369,8:112881*100%=2,1%;

СНН 2007 =7224,6:144929*100=5,0%;

СНН2008=10852:158625*100=6,8%.

Существенный недостаток такого расчета состоит в том, что он не позволяет определить влияние изменения структуры налогов на показатель налогового бремени. Однако, данный показатель, хотя и выявляет долю налогов в выручке от реализации, не характеризует влияние налогов на финансовое состояние предприятия, т.к. не учитывает структуру налогов в выручке. Для эффективного экономического анализа нужен показатель, который увязывал бы уровень налоговой нагрузки и показатель экономической активности предприятия.[26, с.215]

2. Методика определения налоговой нагрузки, разработанная М.Н. Крейниной, предполагает сопоставление налога и источника его уплаты. Каждая группа налогов в зависимости от источника, за счет которого они уплачиваются, имеет свой критерий оценки тяжести налогового бремени.

При определении налогового бремени по данной методике предлагается исходить из идеальной ситуации, когда экономический субъект вовсе не платит налогов, и сравнивать эту ситуацию с реальной. Таким образом определяется тяжесть налогового бремени.[21, с.10]

Для работы по этой методике необходимо использовать следующую формулу:

НБ = ((В-Ср-Пч):Пч)х100%, (2.30)

где НБ - налоговое бремя;

В - выручка от реализации;

Ср - расходы на производство реализованной продукции (работ, услуг) за вычетом косвенных налогов,

Пч - фактическая прибыль, остающаяся после уплаты налогов в распоряжении экономического субъекта.

Таблица 22 Расчет налогового бремени по методике М.Н. Крейниной

| Наименование показателя | 2006 год, тыс. руб. | 2007 год, тыс. руб. | 2008 год, тыс. руб. |

| 1 | 2 | 3 | 4 |

| Выручка от реализации | 112881 | 144929 | 158625 |

| Расходы на производство реализованной продукции | 51407 | 77791 | 63379 |

| Чистая прибыль | 39284 | 41196 | 58280 |

| Налоговое бремя, % | 56,5 | 63,0 | 63,4 |

Исходя из полученных результатов, можно сделать вывод о том, что в 2007 году на один рубль балансовой прибыли налоговая нагрузка составила 63 коп. или доля налогов в балансовой прибыли составила 63,0%. Рост данного показателя к значению 2006 года составил 112,0%. В 2008 году он увеличился в 1,2 раза, таким образом, налоговая нагрузка на рубль прибыли составила 63,4%.

3. Еще одну методику определения налоговой нагрузки экономического субъекта предлагает Т.К. Островенко, разделивший характеризующие ее показатели на частные и обобщающие.

Достоинством данной методики является то, что она позволяет с различной степенью детализации, в зависимости от поставленной управленческой задачи, рассчитать налоговую нагрузку, а также то, что она может применяться экономическими субъектами любых отраслей народного хозяйства.[11, с.15]

К обобщающим показателям, характеризующим налоговую нагрузку экономического субъекта, по данной методике, относятся следующие показатели:

- налоговая нагрузка на доходы предприятия;

- налоговая нагрузка на финансовые ресурсы предприятия;

- налоговая нагрузка на собственный капитал;

- налоговая нагрузка на прибыль до налогообложения.

Эти показатели рассчитываются по следующим формулам:

НБд = НИ/Вр, (2.31)

где НБд - налоговая нагрузка на доходы предприятия;

НИ - налоговые издержки;

Вр - выручка от реализации;

НБф = НИ/ВБ среднегод, (2.32)

где НБф - налоговая нагрузка на финансовые ресурсы предприятия;

ВБсреднегод - среднегодовая валюта баланса;

НБск = НИ/СК среднегод, (2.33)

где НБск - налоговая нагрузка на собственный капитал;

СК среднегод - среднегодовая сумма собственного капитала;

НБп = НИ/П, (2.34)

где НБп - налоговая нагрузка на прибыль до налогообложения;

П - прибыль до налогообложения.

Таблица 23 Расчет налоговой нагрузки по методике Т.К. Островского

| Наименование показателя | 2006 год, тыс. руб. | 2007 год, тыс. руб. | 2008 год, тыс. руб. | Абсолютное отклонение |

| Налоговые издержки | 2369,8 | 7224,6 | 10852 | +3627,4 |

| Выручка от реализации | 112881 | 144929 | 158625 | +13696 |

| Среднегодовая валюта баланса | 235806,5 | 307922 | 353145 | +45223 |

| Среднегодовая сумма собственного капитала | 114323 | 165021 | 197987 | +32965,5 |

| Прибыль до налогообложения | 39284 | 43413 | 62221 | +18806 |

| Налоговая нагрузка на доходы предприятия, % | 2,1 | 5,0 | 6,8 | +1,8 |

| Налоговая нагрузка на финансовые ресурсы, % | 1 | 2,3 | 3,1 | +0,8 |

| Налоговая нагрузка на собственный капитал, % | 2,1 | 4,4 | 5,5 | +1,1 |

| Налоговая нагрузка на прибыль до налогообложения, % | 6,0 | 16,6 | 17,4 | +0,8 |

Из данных таблицы можно сделать вывод о том, что налоговая нагрузка на все показатели финансово-хозяйственной деятельности имеет положительную динамику. В среднем значение показателей увеличилось в 1,2 раза. Наибольшая налоговая нагрузка приходится на прибыль до налогообложения. Значение данного показателя в 2007 году – 16,6%, а в 2008 году – 17,4% .

4. Рассчитаем коэффициенты, характеризующие налоговую нагрузку предприятия в соответствии с методикой Цыганковой Ю.С.[3, с.40]

§ Налогоемкость реализуемой продукции. Данный показатель позволяет определить сумму налоговых платежей, приходящихся на единицу объема реализованной продукции, его уменьшение говорит о снижении налоговой нагрузки:

, (2.35)

где НПР - налогоемкость реализуемой продукции; НН - начисленные налоги (без налога на доходы физических лиц, но с учетом ЕСН); В - выручка от реализации товаров, работ, услуг (без косвенных налогов); КН - косвенные налоги (НДС, акцизы, таможенные пошлины).

НРП2006=2369,8:(112881+20318,6) x 100% = 1,8%;

НРП2007=7224,6:(144929+26087) x 100% = 4,2%;

НРП2008=10851,9:(158625+28553) x 100% = 5,8%

§ Коэффициент налогообложения доходов (КНД), характеризует долю налоговых платежей, взимаемых с выручки (входящих в цену продукции), в выручке от реализации, Определяется по формуле:

, (2.36)

где НВ - налоги с выручки (входящие в цену реализуемой продукции (работ, услуг); В - выручка от реализации товаров, работ, услуг (без косвенных налогов).

КНД2006=387:112881x 100% = 0,3%;

КНД2007=3491: 144929 x 100% = 2,4%;

КНД2008=6723:158625x 100% = 4,2%;

§ Коэффициент налогообложения затрат (КНЗ), отражает долю налоговых платежей, относимых на себестоимость, в себестоимости, его повышение говорит о недостаточной эффективности налоговой политики в направлении рационализации налоговых платежей, относимых на себестоимость. Рассчитывается как:

, (2.37)

где НС - налоги, относимые на себестоимость; С - себестоимость реализуемой продукции (работ, услуг).

КНЗ2006 = 965,2:51407х100%=1,9%;

КНЗ2007=2815,1:77791х100%=3,6%;

КНЗ2008=2666,7:63379х100%=4,2%.

§ Коэффициент налогообложения прибыли (КНП) - отражает долю налогов, уплачиваемых за счет прибыли, в балансовой прибыли.

,(2.38)

где НП - налоги, уплачиваемые за счет прибыли предприятия и относимые на финансовый результат; П - балансовая прибыль.

КНП2006=1388,2:39284x100%=3,5%;

КНП2007=3064,1:43413x100%=7,1%;

КНП2008=3482,7:62221x100%=5,6%.

§ Коэффициент налогового эффекта (КНЭ). Данный показатель указывает на то, как соотносятся между собой чистая прибыль, являющаяся основным показателем, характеризующим эффективность финансово-экономической деятельности, и общей суммы налоговых платежей организации. Рассчитывается по формуле:

КНЭ=НН : ЧП х100%,(2.39)

где ЧП - чистая прибыль; НН - начисленные налоги (без налога на доходы физических лиц, но с учетом ЕСН).

КНЭ2006=2369,8:39284х100%=6,0%;

КНЭ2007=7224,6:41196х100%=17,5%;

КНЭ2008=10852:58280х100%=18,6%.

Так на основании расчётов, в динамике наблюдается рост практически всех коэффициентов, характеризующих налоговую нагрузку, рассчитанных по методике Ю.С. Цыганковой. Значение коэффициента налогообложения прибыли в 2007 году возросли по сравнению с 2006 годом, но снизились в 2008 году по сравнению с 2007 годом на 78,9%, это говорит о снижении доли налогов, уплачиваемых за счет прибыли предприятия. Коэффициент налогового эффекта увеличился в 2008 году на 106,3%, а за весь анализируемый период в 3 раза.

Если удельный вес налогов, уплачиваемых организацией, не превысил 15% общего дохода организации, то потребность в налоговом планировании минимальна - за состоянием налоговых платежей может вполне следить главный бухгалтер или его заместитель. При уровне налогового гнета в пределах 17-35% в мелких и средних фирмах целесообразна работа специалиста.[11, с.6]

Графически результаты расчетов представлены в приложении 10-11.

Исходя из проведенного анализа налоговой нагрузки, с целью снижения налогового бремени и улучшения финансового состояния предприятия, руководству можно порекомендовать перейти на систему налогообложения для сельскохозяйственных товаропроизводителей.

Дата: 2019-12-22, просмотров: 392.