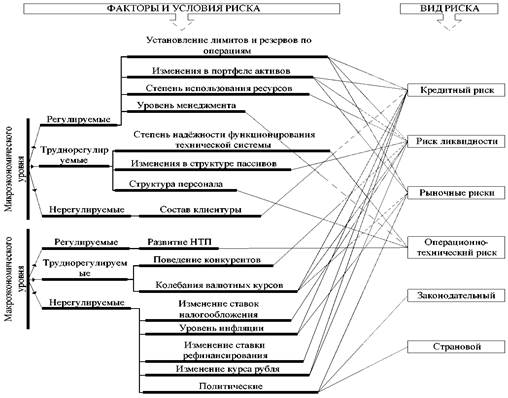

Банковская деятельность предполагает возникновение системы банковских рисков, которая имеет тенденцию к расширению по мере возникновения новых банковских продуктов, совершенствования систем обработки данных, выхода банковской системы на международную банковскую арену. Выбор в качестве критерия классификации сферы возникновения рисков позволяет разделить риски на внешние и внутренние.

Такая группировка рисков, способствует совершенствованию методов анализа кредитной деятельности коммерческих банков и, следовательно, повышению ее эффективности.

Классификация рисков позволяет банкам при определении рисковой политики учитывать объективно существующие внешние риски, оценивать степень их влияния на внутренние финансовые риски и разрабатывать адекватные мероприятия по регулированию их уровня.[13]

В настоящее время в работах зарубежных и российских экономистов существуют различные подходы к определению и классификации рисков коммерческого банка.

Питер С.Роуз выделяет следующие шесть основных видов риска коммерческого банка и четыре дополнительных риска.

К основным видам риска П. Роуз относит следующие риски:

· кредитный риск;

· риск несбалансированности ликвидности;

· рыночный риск;

· процентный риск;

· риск недополучения прибыли;

· риск неплатежеспособности.

Кредитный риск рассматривается как вероятность того, что стоимость части активов, в особенности кредитов уменьшится или сведется к нулю.

Риск несбалансированности активов, как вероятность возникновения недостаточности наличных или привлеченных средств для того, чтобы обеспечить возврат депозитов, выдачу кредитов и т.д.

Рыночный риск рассматривается в связи с проблемами управления портфелями инвестиций (особенно, в правительственные облигации и другие обращающиеся на рынке ценные бумаги).

Процентный риск - риск влияния на маржу банковской прибыли движения процентных ставок.

Риск недополучения прибыли - риск, относящийся к чистой прибыли банка (после вычета всех расходов, в том числе и налогов).

Риск неплатежеспособности (или банкротства) - риск, влияющий на жизнеспособность финансового института в долгосрочном плане.

К другим важным видам риска Роуз П. относит еще четыре вида риска, которые он определяет следующим образом:

· инфляционный риск- вероятность того, что повышение цен на товары и услуги (инфляция) неожиданно сведет к нулю покупательную способность прибыли банка и его выплат акционерам.

· валютный (или курсовой) риск - вероятность того, что изменение курсов иностранных валют приведет к появлению у банка убытков вследствие изменения рыночной стоимости его активов и пассивов.

· политический риск - вероятность того, что изменение законодательных или регулирующих актов внутри страны или за ее пределами может оказать негативное воздействие на прибыль, операции и перспективы банка.

· риск злоупотреблений - возможность того, что владельцы банка, его служащие или клиенты нарушат закон, а это повлечет за собой убытки для банка вследствие мошенничества, растраты, кражи или других незаконных действий.

П. Роузом в эту систему рисков включены как риски возникающие внутри банка, так и риски зарождающиеся вне банка и оказывающие влияние на его деятельность. В работах российских специалистов, занимающихся проблемам управления банковскими рисками также существуют различные подходы к классификации рисков.

Общим во многих из них является разделение (на первом этапе классификации) всех банковских рисков на две большие группы:

· внешние риски;

· внутренние риски.

Под внешними рисками, подразумеваются риски внешней среды, в которой функционирует банк (риски банковского окружения). К данной группе рисков относятся страновые риски, политические риски, инфляционные риски и ряд других аналогичных рисков. Такой подход к классификации рисков можно встретить в работах Соколинской Н., Севрук В.Т., Бор М.З., Пятенко В.В., Пановой Г.С., Печаловой М.Ю., Путнема Б.Х. и у ряда других экономистов. Например, в работе Печаловой М.Ю. «Банковские риски: распознавание и методы оценки» эта группа рисков также выделена в отдельный класс - риски операционной среды.

К данному классу отнесены законодательный риск; правовые и нормативные риски; риски конкуренции; экономические риски; страновой риск/риск, связанный с предоставлением кредита иностранному правительству. В монографии Пановой Г.С. все банковские риски на первом этапе классификации также распределены на две большие категории: внешние (общие) и внутренние (частные)[14].

Аналогичная группа рисков выделяется и в классификации, разработанной Банком России. Данная группа, называемая "риски, предопределяемые внешними по отношению к банку макроэкономическими и нормативно-правовыми условиями деятельности, включает следующие виды рисков:

· не отвечающая интересам банка текущая емкость и доходность отечественных и финансовых рынков, на которых банк проводит операции и сделки;

· негативные общие и структурные (отраслевые и региональные) тенденции экономического развития;

· неблагоприятные изменения государственной экономической политики;

Следует отметить, что любая классификация рисков весьма условна, так как границы между отдельными видами рисков можно провести лишь приблизительно.

Классификация банковских рисков по сфере их возникновения (рис. 1.1).

|

Рис. 1.1. Классификация банковских рисков

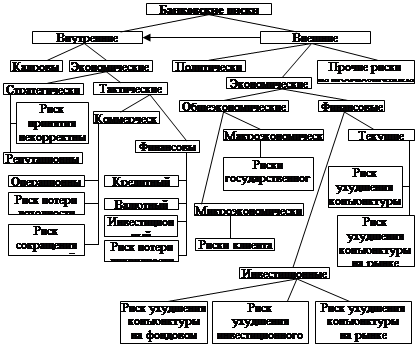

Рис. 1.2. Схема влияния значимых условий и факторов на величину банковских рисков

Многие риски взаимосвязаны, и изменения в одном из них вызывают изменения в другом, но все они в итоге влияют на результаты деятельности банка и требуют оценки и управления.

Важным моментом в управлении рисками является определение условий и факторов, воздействующих на их величину, рис. 1.3.

Классификация рисков представлена в зависимости от их классификация с учётом взаимосвязи и взаимообусловленности, что позволило определить виды рисков, оказывающих наибольшее влияние на банковскую деятельность в целом: риск ликвидности (15-20% общих потерь банка) и риски, связанные с кредитованием (60-65%).[15]

Таким образом, классификация рисков представляет собой распределения всего спектра банковских рисков на два больших класса, что является вполне оправданным. Это позволяет сразу же разделить риски, возникающие вне банка, и оказывающие влияние на операционную деятельность банка и риски, возникающие внутри банка, в процессе осуществления банком своей «производственной» деятельности. Это коренное отличие двух классов рисков определяет отношение к ним со стороны банков, способы контроля и возможности управления.

2. Состояние управления кредитными рисками и оценка их эффективности в Домодедовском филиале банка "Возрождение" (ОАО)

2.1 Характеристика деятельности Домодедовского филиала банка "Возрождение" (ОАО)

Домодедовский филиал банка «Возрождения» - далее банк «Возрождение» - представляет собой персональный банк для корпоративных и частных клиентов, осуществляющий финансовые услуги по всей территории России. Филиальная сеть банка насчитывает 176 офисов продаж и более 600 банкоматов. Банком обслуживаются свыше 1 200 000 клиентов, предлагая разнообразный спектр услуг по депозитам, управлению деньгами, финансированию, ипотечному кредитованию, обслуживанию банковских карт.

Самым ценным активом банка «Возрождение» являются отношения с клиентами. В настоящее время банк активно развивается, учитывая потребности российской экономики.

Банк располагает всеми необходимыми финансовыми, кадровыми и технологическими ресурсами для их эффективного распределения на наиболее перспективные и прибыльные сегменты рынка. У менеджмента банка имеется четкое понимание того, в каких направлениях создавать необходимые для клиентов финансовые продукты.

Банк «Возрождение» поддерживает высокие темпы роста активов за счет привлечения новых профессиональных и частных инвесторов в собственный капитал. С момента своего создания банк провел 20 эмиссий акций и на сегодняшний день имеет наиболее публичную и диверсифицированную структуру акционерного капитала на рынке.

Банк намерен и в дальнейшем проводить дополнительные выпуски акций с целью их размещения среди широкого круга инвесторов.

Менеджмент продолжает контролировать значительную долю капитала и проводит стратегию развития, направленную на рост эффективности и стоимости банка «Возрождение» в интересах всех групп акционеров.

Публичный статус банка предъявляет высокие требования к уровню корпоративного управления. По признанию международных экспертов - компании «Standard&Poor’s» - на сегодняшний день мы являемся наиболее прозрачным российским банком в области взаимоотношений с акционерами и инвесторами. Стратегия банка «Возрождение» предусматривает дальнейшее совершенствование системы корпоративного управления в соответствии с лучшей мировой практикой и интересами наших акционеров.

Домодедовский филиал банка «Возрождение» является структурным подразделением банка в Московской области. Филиал был открыт 09.06.1993 года, в г. Домодедово, Московской области. Данный филиал банка стал четвертым, открытый банком с момента начала своего развития.

Основными видами деятельности для домодедовского филиала банка «Возрождение» являются:

· кредитование клиентов, привлечение денежных средств физических и юридических лиц в депозиты, размещение привлеченных денежных средств в депозиты физических и юридических лиц от своего имени и за свой счет;

· открытие и ведение банковских счетов физических и юридических лиц;

· осуществление расчетов по поручению физических и юридических лиц, в том числе уполномоченных банков-корреспондентов и иностранных банков, по их банковским счетам;

· инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

· купля-продажа иностранной валюты в наличной и безналичной формах; выдача банковских гарантий;

· осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

Рассмотрим основные виды доходов банка от основной деятельности.

Таблица 2.1 Доля доходов банка «Возрождение» от основной деятельности

| Показатель: | 2004 | 2005 | 2006 | 2007 | 2008 | 1 кв. 2009 |

| Доля доходов Банка от основной деятельности, % в том числе: | 92,2 | 97,9 | 97,6 | 97,4 | 100,0 | 100,0 |

| - процентный | 55,9 | 66,5 | 63,0 | 68,3 | 56,0 | 64,4 |

| - от операций с ценными бумагами | 11,4 | 5,1 | 3,3 | 1,4 | 0,7 | -0,8 |

| - от операций с иностранной валютой | 6,5 | 6,1 | 8,8 | 2,3 | 3,2 | 3,4 |

| - комиссионный | 18,4 | 20,2 | 22,5 | 25,4 | 40,2 | 33,0 |

По сравнению с соответствующим кварталом прошлого года не произошло значительных изменений размера доходов Банка от основных видов деятельности.

В структуре операционного дохода наибольший удельный вес приходится на долю чистого процентного дохода. В связи с переходом с 1 января 2008 года на метод начисления по новым правилам российского бухгалтерского учета в публикуемой форме отчета о прибылях и убытках с учетом событий после отчетной даты чистый процентный доход за 2007 год составил 4 492,1 млн. рублей или 55,98%.

Важнейшим направлением деятельности банка является оказание клиентам банковских услуг, приносящих комиссионные доходы. С учетом событий после отчетной даты сумма чистого комиссионного дохода в 2008 году составила 3 224.5 млн. рублей, доля его в операционном доходе составляет 40.18%, а в 1 квартале 2009 года сумма чистого комиссионного дохода составила 866.8 млн. руб., доля его в операционной выручке составляет 32.99%.

Операционная выручка (сумма чистого процентного дохода и чистого комиссионного дохода) в 1 кв. 2009 г. составила 2 627.5 млн. руб., при этом наибольший удельный вес в структуре операционной выручки приходится на долю чистого процентного дохода: 1 692,7 млн. руб., или 64.42%.

Таблица 2.2 Показатели финансово-хозяйственной деятельности банка «Возрождение»

| Наименование показателя | 2004 г. | 2005 г. | 2006 г. | 2007 г. | 2008 г. | 1 кв. 2009 |

| Уставный капитал | 200 432 | 200 432 | 200 432 | 220 431 | 250 432 | 250 432 |

| Собственные средства (капитал) | 3 036 346 | 3 354 215 | 4 216 674 | 7 790470 | 14 451845 | 15 598246 |

| Чистая прибыль (непокрытый убыток) | 100 140 | 317 871 | 891 041 | 1 245150 | 840 980 | 1 140 312 |

| Рентабельность активов (%) | 0,5 | 1,1 | 2,3 | 2,1 | 0,8 | 3,9 |

| Рентабельность капитала (%) | 4,7 | 9,9 | 24,4 | 22,2 | 7,2 | 35,0 |

| Привлеченные средства (кредиты, депозиты, клиентские счета и т.д.) | 22 612 071 | 27 508 755 | 45 276 190 | 54 271 400 | 98 364 394 | 101806240 |

Приведенные основные показатели деятельности банка за 5 лет демонстрируют устойчивую положительную динамику. Результатом расширения бизнеса банка стало увеличение суммы получаемой прибыли, главным источником которой остаются чистый процентный и комиссионный доход.

По сравнению с 1 кварталом 2008 года прошлого года произошел значительный прирост по всем основным видам дохода от основной деятельности, что стало результатом увеличения объема активных операций банка.

Объем собственных средств увеличился на 90,5%, чистая прибыль на 64,6%, а привлеченные средства на 48,2% по сравнению с 1-м кварталом 2007 года.

Таблица 2.3 Суммарный объем привлеченных субординированных депозитов банка «Возрождение»

| Дата | Суммарный объем привлеченных субординированных депозитов по состоянию на конец периода | |

| млн. руб. | млн. долл. США | |

| 2004 | - | 17 |

| 2005 | - | 27 |

| 2006 | - | 44 |

| 2007 | 1 000 | 57 |

| 2008 | 1 500 | 57 |

| 1 квартал 2009 | 1 500 | 57 |

В течение последних пяти лет происходило динамичное развитие розничного и корпоративного направления бизнеса банка в рамках как активных, так и пассивных операций и услуг банковской деятельности, данный факт позволял ежегодно увеличивать клиентскую базу.

Таким образом, на основе рассмотренных показателей можно сделать вывод, что показатели деятельности банка за последние годы улучшались, что свидетельствует об эффективности финансово-хозяйственной деятельности банка «Возрождение».

Дата: 2019-12-22, просмотров: 327.