В этой модели выбираются два показателя, от которых зависит вероятность банкротства. В их числе коэффициент текущей ликвидности и коэффициент финансовой зависимости. В результате статистического анализа западной практики были установлены весовые коэффициенты, характеризующие значимость каждого из этих факторов.

Данная модель имеет вид

Z = – 0,3877 – 1,0736K тл + 0,0579K фз,

где Kтл – коэффициент текущей ликвидности; Kфз – коэффициент финансовой зависимости.

Если Z = 0, вероятность банкротства равна 50 %.

Если Z < 0, вероятность банкротства составляет менее 50 % и далее снижается по мере уменьшения Z.

Если Z > 0, вероятность банкротства больше 50 % и возрастает с ростом I.

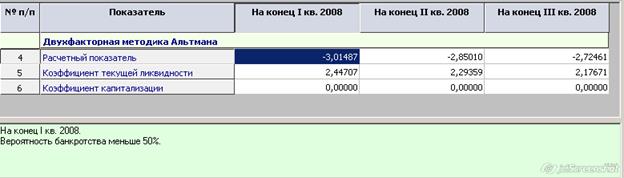

Пример оценки банкротства предприятия с помощью двухфакторной модели приведен на рис. 7

Рис. 7. Пример оценки банкротства с помощью двухфакторной модели

Достоинством двухфакторной модели является ее простота, а также возможность применения в условиях ограниченного объема информации. Однако данная модель менее точна в прогнозировании, так как не учитывает влияние других важных показателей (рентабельность, отдача активов, деловая активность предприятия).

Пятифакторная модель Альтмана

Оценку кредитоспособности заемщика банки проводят с помощью статистических моделей. Примером такой модели может служить Z-модель, разработанная американскими учеными в конце 1970-х годов и применяемая банками в кредитном анализе для оценки вероятности банкротства предприятия.

Значение ключевого параметра Z определяется с помощью уравнения, переменные которого отражают важные экономические показатели деятельности предприятия. Полученное значение Z сравнивается с пороговой величиной и определяется уровень кредитоспособности предприятия.

Американский экономист Э. Альтман, используя статистические методы дискриминантного анализа, предложил следующее уравнение Z-модели:

Z = 1,2Х1 + 1,4Х2 + 3,3Х3 + 0,6Х4 + 0,999Х5,

где Х1 – отношение оборотного капитала к сумме активов предприятия; Х2 – отношение балансовой (нераспределенной) прибыли к сумме активов предприятия; Х3 – отношение операционных доходов (доходов от основной деятельности до вычета процентов и налогов) к сумме активов; Х4 – отношение рыночной стоимости обычных и привилегированных акций предприятия к величине задолженности предприятия; Х5 – отношение объема продаж к сумме активов.

Было получено следующее классификационное правило:

Z ≤ 1,81 – вероятность банкротства предприятия очень высока или уже фактически банкротство наступило;

1,81 ≤ Z ≤ 2,675 – вероятность банкротства предприятия также высока;

2,675 ≤ Z ≤ 2,99 – вероятность банкротства предприятия средняя;

Z > 2,99 – предприятие работает успешно, в ближайшее время предприятию не угрожает банкротство.

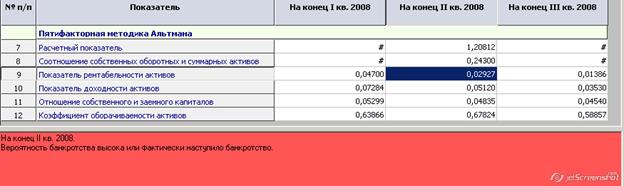

Пример оценки банкротства предприятия с помощью двухфакторной модели приведен на рис. 4.2.

Рис. 8. Пример оценки банкротства с помощью пятифакторной модели

Дата: 2019-12-22, просмотров: 402.