Чистый дисконтируемый доход (ЧДД) определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу, или как превышения интегральных результатов над интегральными затратами.

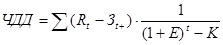

Если в течение расчетного периода не происходит инфляционного изменения цен или расчет производится в базовых ценах, то величина чистого дисконтируемого дохода для постоянной нормы дисконта вычисляется по формуле:

(1)

(1)

где

Rt - результаты, достигаемые на t –ом шаге расчета;

Зt - затраты, определяемые на том же шаге;

Т - горизонт расчета (равный номеру шагу расчета, на котором производится ликвидация объекта);

Эt = (Rt - Зt) –эффект, достигаемый на t –ом шаге;

Е – норма дисконта (норма доходности, устанавливаемая инвестором).

На практике часто пользуются модифицированной формулой для определения чистого дисконтируемого дохода. Для этого из состава Зt исключают капитальные вложения и обозначают через:

Кt – капитальные вложения на t –ом шаге;

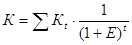

К – сумма дисконтированных капиталовложений, т.е.

(2)

(2)

Причем сумма дисконтированных капиталовложений со знаком «плюс» учитывает «убыток», а со знаком «минус» - «доход».

Зt + - затраты на t –ом шаге при условии, что в них не входят капиталовложения.

Тогда формула (1) для чистого приведенного дохода запишется в виде:

(3)

(3)

И выражает разницу между суммой приведенных эффектов и приведенной к тому же моменту величиной капитальных вложений (К).

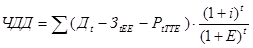

Применительно к условиям инвестиционного проекта показатель ЧДД будет иметь следующий вид:

(4)

(4)

где

Дt – доходы, получаемые в результате реализации проекта в t–ый год расчетного периода (Т);

Зt ЕД – единовременные затраты по инвестиционному проекту в t–ый год расчетного периода;

Pt ТЕК – текущие расходы проекту в t –ый год расчетного периода;

i – коэффициент, учитывающий динамику инфляции.

В результате изучения и проведенного анализа реальных и прогнозируемых денежных потоков за 5 лет суммарные доходы в каждый год расчетного периода предлагается определять по следующей формуле:

(5)

(5)

где

ДtГН – доходы, получаемые от реализации продукции в t–ый год расчетного периода и от продукции используемой для собственного потребления.

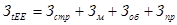

По аналогии с расчетом денежных поступлений применительно к условиям реализации рассматриваемого проекта суммарные единовременные затраты за каждый год расчетного периода предлагается определять по формуле:

(6)

(6)

где

Зстр – строительные работы в t –ый год расчетного периода;

Зм – монтажные работы в t –ый год расчетного периода;

Зоб - затраты на приобретение оборудования в t –ый год расчетного периода;

Зпр, -- прочие единовременные затраты в t –ый год расчетного периода.

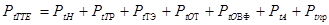

Суммарные ежегодные текущие издержки, связанные осуществлением инвестиционного проекта за каждый год расчетного периода предлагается рассчитывать по следующей формуле:

(7)

(7)

где

PtН – налоговые платежи в t –ый год расчетного периода;

PtТР – затраты на текущий ремонт;

PtТЭ – затраты на топливо и электроэнергию;

PtОТ – затраты на оплату труда рабочих и аппарата управления;

PtОВФ – отчисления во внебюджетные фонды, исчисляемые от фонда оплаты труда;

PtА – амортизация основных фондов предприятия.

Ptпр – прочие неучтенные текущие затраты.

Если чистый дисконтируемый доход инвестиционного проекта положителен, проект является эффективным (при данной норме дисконта) и может рассматриваться вопрос о его принятии. Чем больше чистый дисконтированный доход, тем эффективнее проект. Если инвестиционный проект будет осуществлен при отрицательном чистом дисконтированном доходе, инвестор понесет убытки, т.е проект неэффективен.

Дата: 2019-12-22, просмотров: 334.