Основные вопросы темы.

1. Основные фонды, их экономическая суть.

2. Состав основных фондов.

3. Структура основных фондов.

4. Основные фонды и основные средства, их особенности.

5. Показатели состояния основных фондов.

6. Показатели эффективности использования основных фондов.

7. Воспроизводство основных фондов

8. Износ основных фондов.

9. Амортизация основных фондов.

10. Капитальные вложения в основные фонды.

11. Финансовое обеспечение воспроизводства основных фондов.

12. Источники финансирования капитальных вложений.

13. Кредитование воспроизводства основных фондов.

14. Планирование и использование амортизационных отчислений.

15. Финансовое обеспечение ремонта основных фондов.

К активной части основных производственных фондов относятся:

- рабочие машины и оборудование

- транспортные средства

- измерительные, регулируемые приборы

- вычислительная техника и лабораторное оборудование.

К пассивной части основных производственных фондов относятся:

- здания

- сооружения

- хозяйственный инвентарь

Воспроизводство основных фондов представляет собой процесс непрерывного их обновления. Различают:

- простое воспроизводство

- расширенное воспроизводство.

Простое воспроизводство основных фондов осуществляется путем замены определенных изношенных частей или замены старого оборудования на аналогичное.

Расширенное воспроизводство предусматривает количественное и качественное увеличение действующих основных фондов или приобретение новых основных фондов, которые обеспечивают высший уровень производительности оборудования.

В процессе хозяйственной деятельности кругооборот основных производственных фондов проходит 3 стадии:

1. продуктивное использование основных производственных фондов;

2. начисление амортизационных отчислений;

3. замена изношенных основных производственных фондов на новые средства труда.

Показатели состояния и эффективности использования основных фондов подразделяются на 3 группы:

1. обеспечение предприятия основными фондами

2. состояние основных фондов

3. эффективность использования основных фондов.

К показателям, характеризующим обеспеченность предприятия основными производственными фондами относятся:

- фондоемкость;

- фондовооруженность;

- коэффициент реальной стоимости основных производственных фондов в имуществе предприятия.

Фондоемкость определяет стоимость основных фондов на 1 гривну произведенной продукции и характеризует обеспеченность предприятия основными фондами.

Фемк = ОФ/ РП

Фемк = ОФ/ ТП

где ОФ – стоимость основных производственных фондов;

РП – реализуемая продукция;

ТП – товарная продукция.

Фондовооруженность труда характеризует обеспеченность предприятия основными производственными фондами:

Фвоор = ОФ/ Чппп

где Чппп – численность промышленно производственного персонала (работающих).

Коэффициент реальной стоимость основных производственных фондов в имуществе предприятия определяется:

Кст.реал = ОФ/ Вбал

где, ОФ – основные фонды по остаточной стоимости;

Вбал – валюта баланса (стоимость имущества предприятия.

Состояние основных фондов предприятия характеризуют следующие показатели:

- коэффициент износа основных производственных фондов;

- коэффициент годности основных производственных фондов;

- коэффициент обновления основных производственных фондов;

- коэффициент выбытия основных производственных фондов;

- коэффициент прироста основных производственных фондов.

Коэффициент износа определяется:

Кизн = Изн/ ОФ.бал

где Изн – сумма износа основных фондов

ОФ.бал – балансовая стоимость основных фондов.

Коэффициенты износа рассчитываются на начало и конец отчетного периода.

Коэффициент годности основных фондов определяется:

годн = 1-Кизн или

Кгодн = ОФ.ост/ ОФ.бал

где К.изн – коэффициент износа;

ОФ.ост – остаточная стоиомсть основных фондов

ОФ.бал – балансовая стоимость основных фондов.

Коэффициент обновления основных фондов определяется:

К.обн = ОФвв/ ОФ.бал

где ОФвв – стоимость введенных в течение отчетного периода основных фондов.

Коэффициент выбытия основных фондов определяется:

К.выб = ОФ.выб/ ОФ.бал

где ОФ.выб – стоимость выведенных основных производственных фондов в течение отчетного периода.

Коэффициент прироста основных производственных фондов определяется:

К.пр = (ОФвв- ОФ.выб)/ ОФ.бал

К показателям, характеризующим эффективность использования основных фондов относятся:

- фондоотдача;

- рентабельность основных фондов;

- сумма прибыли на 1 гривну основных фондов;

Фондоотдача определяется:

Фотд = РП/ ОФк.бал

или Фотд = ТП/ ОФк.бал

где, РП – реализуемая продукция;

ТП –товарная продукция;

ОФк.бал - балансовая стоимость основных фондов на конец отчетного периода.

Рентабельность основных фондов определяется:

Роф = ПРвал/ ОФ*100

где Пр.вал – валовая прибыль за отчетный период.

Прибыль на 1 гривну основных фондов определяется:

Пр.оф. = ПРчист/ОФ

Различают два вида износа основных фондов: физический и моральный.

Физический износ – это материальный износ отдельных элементов основных фондов в процессе их эксплуатации. Различают полный и частичный износ. Полный износ предусматривает полную замену изношенных основных фондов путем капитального строительства или приобретения новых основных фондов.

Частичный износ компенсируется через осуществление капитального ремонта основных средств.

Моральный износ – это износ вследствие создания новых, более прогрессивных и экономически эффективных машин и оборудования.

Амортизация представляет собой процесс переноса стоимости основных фондов с учетом затрат на их приобретение, изготовление, улучшение в соответствие с установленными нормами амортизации.

Амортизационный отчисления включаются в состав валовых затрат производства и обращения и учитываются при определении налоговой прибыли.

В состав амортизационных затрат входят:

- затраты на приобретение новых основных фондов;

- затраты при самостоятельном изготовлении основных фондов для собственного производства;

- затраты на осуществление всех видов ремонта;

- затраты на реконструкцию;

- затраты на модернизацию и другие способы улучшения основных фондов.

Балансовая стоимость групп основных фондов на начало отчетного период рассчитывается следующим образом:

ОФ.бал.i = ОФ.бал.i-1 +Зi-1 - ОФ.выб.i-1 – Ам.i-1

где , ОФ.бал.i - балансовая стоимость группы основных фондов на начало отчетного периода;

ОФ.бал.i-1 – балансовая стоимость группы основных фондов на начало периода предшествующего отчетному;

Зi-1 – сумма затрат на приобретение основных фондов, на осуществление капитального ремонта, реконструкции, модернизации и другие улучшения основных фондов в течение периода, предшествующего отчетному

ОФ.выбi-1 – стоимость выведенных из эксплуатации основных фондов соответствующей группы, в течение периода, предшествующего отчетному;

Ам.i-1 – сумма амортизационных отчислений, начисленных в периоде, предшествующем отчетному.

Предприятия имеют право на индексацию основных фондов. Для этого используется коэффициент индексации, если индекс инфляции превышает 10%.

Если предприятие индексирует основные фонды, то обязательно определяется капитальный доход.

Капитальный доход представляет собой разницу между скорректированной балансовой стоимостью соответствующей группы основных фондов и их балансовой стоимостью до индексации.

Дкап. = Офинд. – Офбал.

Сумма капитального дохода включается в состав валовых доходов каждого отчетного квартала и равняется ¼ годовой нормы амортизационных отчислений соответствующей группы основных фондов от суммы капитального дохода данной группы.

Капитальные затраты связаны с созданием новых, реконструкцией и техническим переоснащением действующих основных фондов.

Для определения размера капитальных вложений на предприятиях составляется бюджет капитальных затрат.

Бюджет капитальных затрат включает:

1. первоначальную стоимость всех основных фондов на начало планового периода;

2. наличие неиспользованных амортизационных отчислений на начало планового периода;

3. сумму амортизационных отчислений, которая будет начислена в плановом периоде;

4. ориентировочный расчет стоимости оборудования, которое подлежит замене или продаже в плановом периоде;

5. ориентировочную сумму амортизационных отчислений на приобретаемые основные фонды в плановом периоде;

6. стоимость основных фондов, планируемая на конец планового периода;

7. сумма амортизационных отчислений на конец планового периода.

При составлении бюджета капитальных затрат и осуществления капитальных вложений определяется их структура.

Различают технологическую и воспроизводственную структуру капитальных вложений.

Технологическая структура капитальных вложений представляет собой соотношения следующих затрат:

- строительные работы;

- приобретение оборудования, инструментов и инвентаря;

- монтаж оборудования;

- проектно-изыскательские работы;

- другие затраты.

Воспроизводственная структура капитальных вложений включает следующие направления затрат:

- новое строительство;

- техническое перевооружение и реконструкция;

- расширение предприятия;

- затраты на отдельные объекты действующего предприятия.

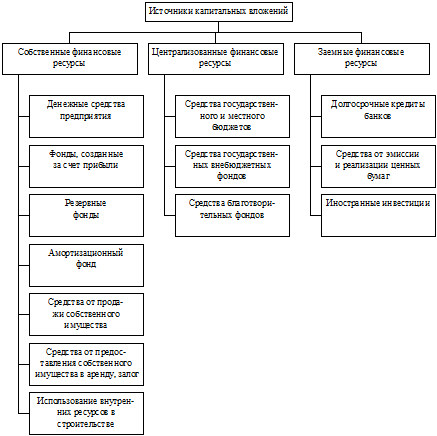

Финансирование капитальных вложений осуществляется за счет собственных и заемных средств.

Источники финансирования капитальных вложений на предприятии представлены на рис.

Сумма прибыли, направляемая на капитальные вложения, зависит от суммы чистой прибыли.

Специфическим источником капитальных вложений являются мобилизованные внутренние ресурсы в строительстве, при выполнении его хозяйственным способом.

Сумма мобилизации (иммобилизации) внутренних ресурсов определяется:

| М = (ОСнаг – ОСпл) – (КЗнач – КЗкон) , |

где ОСнач – наличие оборотных средств в капитальном строительстве на начало планового периода;

ОСпл – плановая потребность в оборотных средствах на конец планового периода;

КЗнач – наличие кредиторской задолженности на начало планового периода;

КЗкон – кредиторская задолженность на конец планового периода.

Знак (+) свидетельствует о мобилизации внутренних ресурсов. Знак (-) свидетельствует об иммобилизации оборотных средств, в результате чего необходимо изыскание дополнительных средств.

Порядок финансирования капитальных вложений зависит от способа проведения капитальных работ: подрядного или хозяйственного.

Рис. Источники финансирования капитальных вложений.

Затраты на все виды ремонтов определяются предприятиями, в зависимости от состояния основных фондов, обеспечения материально-техническими и финансовыми ресурсами.

Финансирование капитального ремонта осуществляется в соответствии с планом.

Предприятия имеют право затраты на все виды ремонтов в течение отчетного периода отнести в валовые затраты в сумме, не превышающей 10% совокупной балансовой стоимости групп основных фондов на начало отчетного года.

Остальные затраты, превышающие 10%, относят на увеличение балансовой стоимости основных фондов 2, 3 и 4 групп или балансовой стоимости отдельных объектов 1 группы.

Затраты на капитальный ремонт арендованных основных фондов проводятся в соответствии с договором аренды.

Вопросы для контроля

1. Какие виды материальных ценностей относятся к основным фондам?

2. Какие признаки характерны для основных производственных фондов?

3. В чем различия основных фондов от основных средств?

4. На какие группы, с учетом специфики их производственного назначения, подразделяются основные фонды?

5. На какие группы подразделяются основные фонды для начисления амортизации?

6. Какие основные фонды относятся к первой группе?

7. Какие основные фонды относятся ко второй группе?

8. Какие основные фонды относятся к третьей группе?

9. Что понимается под воспроизводством основных фондов?

10. Что означает простое воспроизводство основных фондов?

11. Что означает расширенное воспроизводство основных фондов?

12. Какие стадии проходят основные фонды в процессе их кругооборота?

13. Какие показатели характеризуют обеспеченность предприятия основными фондами?

14. Какие показатели характеризуют состояние основных производственных фондов предприятия?

15. Какие показатели характеризуют эффективность использования основных производственных фондов?

16. Какие два вида износа основных фондов и в чем их суть?

17. Что представляет собой амортизация основных производственных фондов?

18. Что входит в состав амортизационных затрат?

19. В чем суть ускоренного метода начисления амортизации?

20. Для каких групп основных фондов предприятия могут использовать метод ускоренной амортизации?

21. Как рассчитываются суммы амортизационных отчислений?

22. Как определяется балансовая стоимость групп основных фондов на начало отчетного периода?

23. В каких случаях используется индексация основных фондов?

24. Как определяется коэффициент индексации основных фондов?

25. Что представляет собой капитальный доход предприятия?

26. Что понимается под капитальными вложениями?

27. Какие данные используются для составления бюджета капитальных затрат?

28. Что представляет собой технологическая структура капитальных вложений?

29. Что представляет собой воспроизводственная структура капитальных вложений?

30. Что является источниками финансирования капитальных вложений?

31. Какие источники финансирования капитальных вложений относятся к собственным финансовым ресурсам предприятий?

32. Какие источники финансирования капитальных вложений относятся к централизованным финансовым ресурсам?

33. Какие источники финансирования капитальных вложений относятся к заемным финансовым ресурсам?

34. Как определяется сумма мобилизованных (иммобилизованных) внутренних ресурсов при осуществлении строительных работ хозяйственным способом?

35. Какой порядок финансирования ремонта основных фондов?

36. Какой порядок финансирования арендованных основных производственных фондов?

Тема 8. Финансовое планирование на предприятиях

Основные вопросы темы

1. Цель и задачи финансового планирования.

2. Значение финансового планирования.

3. Методы финансового планирования.

4. Балансовый метод планирования.

5. Программно-целевой метод планирования.

6. Нормативный метод планирования и его суть.

7. Метод коэффициентов и его суть.

8. Расчетно-аналитический метод планирования.

9. Метод оптимизации плановых решений.

10. Метод экономико-математического моделирования.

11. Информационная база финансового планирования.

12. Финансовый план предприятия и его содержание.

13. Расчет доходов предприятия.

14. Определение выручки от реализации продукции (работ, услуг).

15. Расчет поступлений от финансовых инвестиций.

16. Определение потребности в долгосрочных кредитах.

17. Расчет затрат на производство и реализацию продукции.

18. Планирование затрат на расширение, реконструкцию и техническое переоснащение производства.

19. Шахматная (проверочная) таблица, ее назначение и порядок составления.

20. Выполнение финансового плана.

21. Оперативный финансовый план, его назначение, составление и контроль за исполнением.

Финансовое планирование представляет собой определение объема финансовых ресурсов по источникам их формирования и направлениям их целевого использования в плановом периоде.

Финансовый план является составной частью бизнес-плана предприятия, который составляется для обоснования инвестиционных проектов, управления текущей и стратегической финансовой деятельностью.

Финансовый план включает:

- прогноз объемов реализации;

- баланс денежных поступлений и затрат;

- таблицу доходов и затрат;

- прогнозный баланс активов и пассивов предприятия;

- расчет точки безубыточности.

Финансовый план представляет собой баланс доходов и расходов. В сокращенном виде финансовый план дан в таблице 9.1.

Таблица 9.1

Финансовый план (баланс доходов и расходов).

| 1. Доходы и поступления средств 1.1. Выручка от реализации продукции (работ, услуг) в т.ч.: а) налог на добавленную стоимость; б) акцизный сбор; в) амортизационные отчисления; г) сборы в целевые государственные фонды; д) другие обязательные платежи; е) средства на оплату процентов за кредиты; ж) прибыль от реализации. 1.2. Прибыль от прочей реализации. 1.3. Прибыль от внереализационных операций. 1.4. Долгосрочные кредиты. 1.5. Долгосрочные займы. 1.6. Доходы от первичного выпуска акций. 1.7. Целевое финансирование и поступления из бюджета. 1.8. Целевое финансирование и поступления внебюджетных средств. 1.9. Безвозвратная финансовая помощь. 1.10. Другие поступления. | 2. Расходы и отчисления средств 2.1. Затраты на реализованную продукцию. 2.2. Налог на добавленную стоимость (уплаченный). 2.3. Долгосрочные финансовые инвестиции. 2.4. Капитальные вложения. 2.5. Пополнение оборотных средств. 2.6. Арендная плата. 2.7. Отчисления в резервный фонд. 2.8. Отчисления из прибыли в фонды экономического стимулирования. 2.9. Уплата дивидендов. 2.10. Отчисления на благотворительные цели. 2.11. Погашение долгосрочных кредитов. 2.12. Погашение долгосрочных займов. 2.13. Налог на добавленную стоимость, перечисляемый в бюджет. 2.14. Акцизный сбор. 2.15. Налог с прибыли. 2.16. Налог на землю. 2.17. Налог с владельцев транспортных средств. 2.18. Другие обязательные отчисления в бюджет. 2.19. Сборы в целевые государственные фонды. 2.20. Уплата процентов за кредиты. 2.21. Остаток средств, предназначенных для инвестирования 2.22. Другие отходы и отчисления |

| Всего доходов и поступлений | Всего расходов и отчислений |

Составление финансового плана производится в три этапа:

1. анализ выполнения финансового плана текущего года;

2. изучение производственных и маркетинговых показателей для расчета плановых финансовых показателей;

3. разработка проекта финансового плана.

В процессе финансового планирования осуществляется конкретная увязка каждого вида затрат и отчислений с источниками финансирования.

С целью проверки правильности составления баланса доходов и расходов составляется проверочная (шахматная) таблица (таблица 9.2). По горизонтали отражаются направления использования средств, по вертикали – источники.

Таблица 9.2

Проверочная (шахматная) таблица.

| Доходы / Расходы в тыс.грн. | Выручка от реализации | НДС | и т.д. | Всего | ||

| 1. Затраты на реализованную продукцию 2. НДС и т.д. | ||||||

| ВСЕГО | Σ |

Оперативное финансовое планирование является конкретизацией текущего плана. В этих целях составляется на предприятиях оперативный финансовый план или баланс поступлений денежных средств (таблица 9.3).

Таблица 9.3

Оперативный финансовый план

(баланс поступлений средств).

| Месяц | Поступления | Расходы | Чистые денежные поступления | Остаток на начало месяца | Остаток на конец месяца | Резерв | Излишки или дефицит | |||||||

| План | Факт | План | Факт | План | Факт | План | Факт | План | Факт | План | Факт | План | Факт | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |||||||

| Январь | ||||||||||||||

| Февраль | ||||||||||||||

| И т.д. | ||||||||||||||

| ИТОГО | ||||||||||||||

Оперативное финансовое планирование обеспечивается составлением платежного календаря (таблица 9.4).

Методы, используемые в финансовом планировании:

- балансовый;

- нормативный;

- расчетно-аналитический;

- оптимизации плановых решений;

- экономико-математического моделирования.

Таблица 9.4

Платежный календарь.

| Статьи | План | Факт | Отклонение | Статьи | План | Факт | Отклонение |

| Расходы 1. Случайные потребности 2. Заработная плата 3. Платежи в бюджет - НДС - акцизный сбор - налог на прибыль - налог на землю и т.п. 4. Взносы в пенсионный фонд 5. Взносы на обязательное государственное страхование 6. Другие отчисления во внебюджетные фонды 7. Оплата товарно-материальных ценностей 8. Оплата счетов подрядчиков 9. Погашение кредиторской задолженности 10. Погашение срочных кредитов банку 11. Погашение пролонгированных кредитов банку 12. Погашение долгосрочных кредитов 13. Оплата процентов за кредит 14. Авансовые платежи 15. Арендная плата 16. Платежи по векселям 17. Другие затраты Итого затрат Превышение затрат над поступлениями | Поступления 1. Выручка от реализации продукции 2. Выручка от реализации имущества 3. Штрафы, пени, неустойки полученные 4. Поступления от реализации ценных бумаг 5. Дивиденды, проценты, прибыль от ценных бумаг и депозитов 6. Погашение просроченной дебиторской задолженности 7. Кредиты полученные 8. Авансы полученные 9. Поступления арендной платы 10. Безвозвратная финансовая помощь 11. Целевые поступления 12. Средства, поступающие для формирования уставного фонда 13. Другие поступления Итого поступлений Превышение поступлений над затратами Остаток средств на начало периода Остаток средств на конец периода |

Вопросы для контроля

1. В чем состоит суть финансового планирования на предприятии?

2. Какие используются методы в финансовом планировании?

3. В чем суть балансового метода планирования?

4. В чем суть нормативного метода планирования?

5. В чем суть расчетно-аналитического метода планирования?

6. В чем состоит суть метода оптимизации плановых решений?

7. В чем суть математического моделирования?

8. Какие расчеты включаются в финансовый план?

9. Как осуществляется прогноз объемов реализации продукции?

10. Как составляется баланс денежных поступлений и затрат?

11. Что собой представляет прогнозный баланс активов и пассивов?

12. Как рассчитывается точка безубыточности?

13. Какие этапы осуществляются при разработке финансового плана?

14. Что собой представляет проверочная (шахматная) таблица и какая цель ее составления?

15. Какая цель оперативного финансового планирования?

16. Что собой представляет оперативный финансовый план?

17. В каких целях составляется платежный календарь и какие показатели он содержит?

Дата: 2019-12-22, просмотров: 363.