Главным звеном финансовой системы и важнейшим инструментом социально-экономического макрорегулирования является государственный бюджет, под которым понимается баланс доходов и расходов государства за какой-либо отрезок времени (как правило, за год). Государственный бюджет – это финансовая программа деятельности государства той или иной страны, отражающая его денежные ресурсы (доходы) и их распределение (расходы). Через современные бюджеты государств в развитых странах перераспределяется от четверти до половины валового национального продукта страны. В зависимости от соотношения между доходами и расходами государственного бюджета различают три его варианта: первый – бюджет с профицитом (от лат. proficere – двигать вперёд, наращивать), то есть с превышением доходов над расходами; второй – сбалансированный бюджет (с равновесием между доходами и расходами); и третий – бюджет с дефицитом (от лат. deficit – недостаёт), при котором доходных сумм не хватает, чтобы покрыть расходы.

Таким образом, главными инструментами фискальной политики являются государственные расходы и налоги. Эти инструменты используются государством, чтобы оказать влияние на совокупный спрос и совокупное предложение, воздействуя тем на общую экономическую конъюнктуру, способствовать стабилизации экономической ситуации, проводить антициклические меры, противодействующие чрезмерным колебаниям экономических параметров, угрожающим возникновением кризисных явлений.

Государственные расходы – затраты, связанные с осуществлением государством своих функций. Государственные расходы идут по двум основным направлениям: государственные закупки товаров и услуг (оплата поставок вооружений, обмундирования и продуктов питания для школ, больниц, армии; оплата труда работников бюджетной сферы) и государственные выплаты из бюджета (или, по западной терминологии, трансфертные платежи): пенсии, пособия, дотации. Расходы – это платежи, не подлежащие возврату, не создающие и не погашающие финансовых требований.[2]

В крупном плане государственные расходы по своему функциональному назначению могут быть объединены в четыре группы:

1. Государственные услуги общего назначения (сюда входят расходы на законодательные и исполнительные органы власти, внешнюю политику, оборону, общественный порядок и безопасность);

2. Общественные и социальные услуги (расходы на образование, социальное страхование и обеспечение, жилищно-коммунальное хозяйство, средства массовой информации, культуру и т.п.);

3. Государственные услуги, связанные с экономической деятельностью (расходы на обеспечение более высокой эффективности хозяйственной деятельности, создание условий экономического роста, целевые программы экономического характера, создание новых рабочих мест);

4. Прочие функции, связанные с обслуживанием государственного долга, трансферты общего характера, передаваемые другим государственным органам.

Наиболее существенными являются расходы на социальные программы (помощь престарелым, нетрудоспособным, безработным), расходы на оборону и обслуживание государственного долга.

С точки зрения экономической характеристики выделяются: текущие расходы и капитальные затраты. К текущим расходам относятся расходы на товары и услуги, выплату заработной платы, взносы в фонды социального страхования, субсидии. К капитальным расходам относится приобретение основного капитала, товаров для создания запасов, земли, нематериальных активов и капитальные трансферты.

Государственные расходы служат эффективным экономическим регулятором. Так, увеличивая их, государство может расширять совокупный спрос (через повышение пенсий, пособий, зарплат); стимулировать производство (через заказы, дотации, субсидии предприятиям); ускорять развитие нужных сфер экономики – прогрессивных отраслей хозяйства, науки, образования, охраны окружающей среды (через инвестиции, субвенции, гранты, кредиты).

Налоги – это обязательные платежи, взимаемые государством с физических и юридических лиц и поступающие в государственный и местные бюджеты.

На самом деле, для осуществления своих функций государство нуждается в определённых финансовых средствах, а их источником могут быть только налоговые поступления. Значит, налоги неизбежны и обязательны в любом организованном обществе, пользующемся услугами единого управления со стороны властей. Обращаясь к многочисленным видам налогов, их сгруппировать по следующим пяти взаимопересекающимся признакам.

1. По объектам налогообложения различают три вида сборов в казну: налог на доходы (зарплату, ренту, прибыль, дивиденды, гонорары); налог на имуществ (землю леса, предприятия, дома); и налог на расходы покупателей определённых товаров и услуг (скажем, при покупке сигарет, вина).

2. По способам взимания налоги делятся на прямые и косвенные. Прямыми называются налоги, взимаемые непосредственно либо с получателей доходов, либо с владельцев имущества (налог на собственность). В отличие от прямых косвенные налоги включаются в цены определённых товаров и взимаются с потребителей этих товаров при их продаже (акцизы и таможенные пошлины).

3. По способу определения размера налога различают три основные системы: пропорциональные, прогрессивные, регрессивные.

4. По уровню бюджета, в который поступают налоговые суммы, выделяют налоги общенациональные, региональные и местные.

5. По порядку использования необходимо различать общие налоги и целевые, или специальные, имеющие свое конкретное назначение.[3]

Обращаясь к рассмотрению функций налогов, можно выделить три основные функции: фискальная, регулирующая и перераспределительная. Фискальная функция состоит в том, что налоги обеспечивают государство денежными ресурсами для развития общественного сектора страны. Но нужно заметить то, что, обеспечивая фискальные потребности страны государства, налоги не должны лишить при этом налогоплательщиков заинтересованности в увеличении своих доходов. При определенной высоте налоговой ставки начинают сдерживать экономическую активность людей и в результате сокращается налоговая база, соответственно уменьшается и объём налоговых поступлений.

В своей регулирующей функции налоги могут выступать как эффективный финансовый регулятор. Например, использование налоговых скидок, льгот позволяет государству стимулировать инвестиции, экономический рост, развитие в стране нужных отраслей, сфер и отстающих районов; поощрять модернизацию производства и малый бизнес.

С регулирующей ролью налогов тесно связана и следующая, перераспределительная функция. Она проявляется в том, что государство перераспределяет собранные в бюджетах налоговые поступления в пользу требующих финансирования программ (на развитие социальной сферы, образования, культуры).

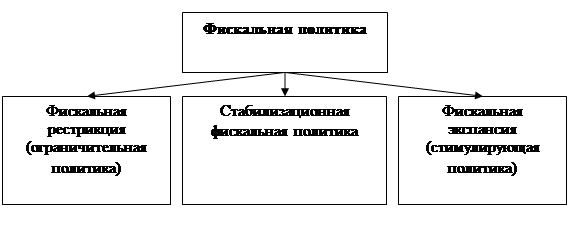

Виды фискальной политики

В макроэкономической фискальной политике существует классификация, складывающаяся в зависимости от общей экономической ситуации в стране, фазы колебательного цикла, в которой находится экономика. В период экономического бума, резкого подъёма деловой активности, бурного экономического роста проводится фискальная рестрикция (ограничительная политика).

Фискальная рестрикция – сдерживающая бюджетная политика, которая имеет своей целью ограничение циклического подъёма экономики и предполагает снижение государственных расходов, увеличение налогов или комбинирование этих мер.

В более опасные периоды экономического кризиса, обусловленного нарастающим спадом производства, затуханием экономической активности, имеет место фискальная экспансия. Фискальная экспансия – стимулирующая бюджетная политика, которая имеет своей целью преодоление циклического спада экономики и предполагает увеличение государственных расходов, сокращение налогов или комбинирование этих мер (рис. 1.1).

Рис. 1.1. Виды фискальной политики

Между этими двумя видами фискальной политики пролегает третий вид, именуемый стабилизационной фискальной политикой.

Политика стабилизации – это действия правительства по регулированию финансовых потоков, денежного обращения с целью приблизить объём валового внутреннего продукта страны к его возможному в данных условиях, потенциальному уровню и с целью удержать при этом в допустимых пределах инфляцию, обеспечить высокий уровень занятости. Она призвана, с одной стороны, предотвратить переход в неустойчивое кризисное состояние, для чего надо удерживать экономические параметры в определённых пределах, и, с другой стороны, улучшать сложившуюся экономическую ситуацию, стремясь приблизить макроэкономические показатели к оптимальным.

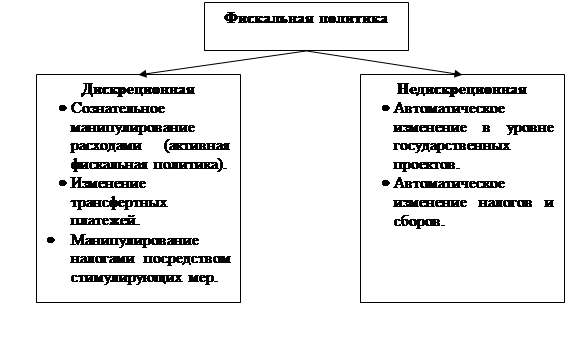

По форме осуществления фискальной политики различают два её типа: дискреционная и недискреционная (рис. 1.2).

Рис. 1.2. Виды фискальной политики[4]

Дискреционная фискальная политика – целенаправленное изменение государственных расходов (государственные закупки товаров и услуг, трансферты) и налогов и состояния государственного бюджета в результате специальных решений правительства. К числу наиболее распространённых способов, средств осуществления дискреционной фискальной политики относят общественные работы, программы материальной помощи, государственная программа занятости, изменение налоговых ставок и другие аналогичные инструменты воздействия. Изменение их влияния приводит к изменению совокупных расходов, а, следовательно, и объёма национального производства.

Под недискреционной фискальной политикой понимается автоматическое изменение государственных расходов, налогов и состояния государственного бюджета в результате циклических колебаний экономики. Инструментами данной фискальной политики являются встроенные стабилизаторы, которые представляют собой принятые, действующие в экономике правила, нормы, позволяющие без вмешательства правительства реагировать на отклонения от устойчивого положения и приводить хозяйство страны в стабильное состояние. Имеются три основных «встроенных» стабилизатора: пособия по безработице, налоги на прибыль корпораций, прогрессивный подоходный налог.[5]

Действие автоматических стабилизаторов смягчает, уменьшает колебания объёма ВНП в обоих направлениях. Во время спада растут объёмы пособий по безработице, что уменьшает темпы сокращения совокупного спроса. ВО время же подъёма значительная часть доходов изымается через прогрессивные налоги в государственный бюджет. В результате рост потребительских расходов будет меньше, чем это могло бы быть, и отсюда следует, что процесс восстановления после экономического спада будет иметь тенденцию к замедлению. Таково автоматическое действие «встроенных» стабилизаторов.

Дата: 2019-12-22, просмотров: 337.