Контрольно-курсовая работа

по дисциплине

«Финансовый менеджмент»

Выполнила _____________ студентка гр. 760642с Пирютина Н.В.

(подпись)

Проверила _____________ Доцент Левина В.В.

(подпись)

2007

СОДЕРЖАНИЕ

1 Экономическая рентабельность активов…………………………………..…3

1 1.1 Активы предприятия………………………………………………..…..…3

1.2 Нетто-результат эксплуатации инвестиций………………………....……3

2 Коммерческая маржа и коэффициент трансформации………………..….…5

2.1 Расчет коммерческой маржи и коэффициента трансформации………. 5

2.2 Влияние коммерческой маржи и коэффициента трансформации на

изменение экономической рентабельности работы предприятия…...…6

3 Операционный анализ…………………………………………………….…..8

3.1 Эффект финансового рычага. Рациональная политика управления заемными средствами…………………………………………….…….…8

3.1.1 Расчет эффекта финансового рычага…………………………...….…8

3.1.2 Расчет рентабельности собственных средств……………………..…10

3.1.3 Дифференциал и плечо финансового рычага………………………..11

3.1.4 Варианты и условия привлечения заемных средств…………….…..11

3.2 Порог рентабельности и "запас финансовой прочности" предприятия. Эффект производственного (операционного) рычага. Регулирование массы и динамики прибыли. …………………………..……………..…14

3.2.1 Валовая маржа……………………………………………………….…14

3.2.2 Порог рентабельности…………………………………..……….…….14

3.2.3 Запас финансовой прочности…………………………………….……15

3.2.4 Сила воздействия операционного (предпринимательского)

рычага…………………..………………………………………………17

3.2.5 Сила воздействия финансового рычага…………………….…….…..18

3.3 Сопряженный рычаг как оценка суммарного риска, связанного с

предприятием …..…………………………………………………....…...18

3.4 Чистая рентабельность акционерного капитала…………………….….20

Заключение………………………………………….……………………...........22

2 Список литературы……………………………………….…………………….…...23

Приложение...…………………………………………….………………….……....24

-2-

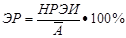

Экономическая рентабельность активов.

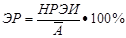

Этот показатель характеризует прибыльность использования активов:

, (1)

, (1)

где ЭР - экономическая рентабельность активов, %;

НРЭИ - нетто-результат эксплуатации инвестиций;

- среднегодовая стоимость активов.

- среднегодовая стоимость активов.

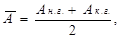

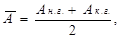

Активы предприятия.

Активы предприятия за отчетный год должны быть оценены по среднегодовой остаточной стоимости. Это можно сделать на основе баланса.

(2)

(2)

где A н.г., Ак.г. - соответственно активы на начало и конец года.

(3)

(3)

где В i - валюта баланса за i-й период (строка 300 или строка 700 "Баланс"),

К i - кредиторская задолженность за i-й период - строки (строка 620 "Кредиторская задолженность").

Так как в нашем распоряжении баланс только за один отчетный период, то показатели  ,

,  ,

,  , К предшествующего (базового) года условно примем равными их величине на начало отчетного года, соответствующие показатели на конец года - за показатели отчетного года.

, К предшествующего (базового) года условно примем равными их величине на начало отчетного года, соответствующие показатели на конец года - за показатели отчетного года.

Аб = 198348897 – 13097991 = 185250906

Ао = 248291269 – 46799919 = 201491350

Коммерческая маржа и коэффициент трансформации.

Операционный анализ .

3.1 Эффект финансового рычага. Рациональная политика управления

заемными средствами.

3.1.1 Расчет эффекта финансового рычага.

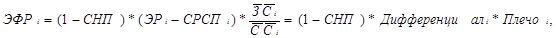

Действие финансового рычага заключается в том, что предприятие, использующее заемные средства, изменяет чистую рентабельность собственных средств и свои дивидендные возможности.

Эффект финансового рычага (ЭФР) - это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего:

(7)

(7)

где ЭФР i - уровень эффекта финансового рычага i-го года,%;

СНП i - ставка налога на прибыль i-го года (берется фактическое значение с учетом льгот - Ф.№2 строку 150 "Налог на прибыль и иные аналогичные обязательные платежи" разделить на строку 140 "Прибыль (убыток) до налогообложения"), в формуле показатель берется в долях;

СРСП i - средняя расчетная ставка процента i-го года, в %

ЭРi- экономическая рентабельность, в %.

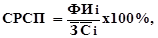

(7.1)

(7.1)

где ФИ i - все фактические финансовые издержки по всем кредитам за анализируемый i-й период - строка 070 Ф.№2 "Проценты к уплате".

- среднегодовая величина заемных средств, используемых в анализируемом i-м периоде (Ф.№1, строки 590 "Итого по разделу IV" + 610 "Краткосрочные займы и кредиты");

- среднегодовая величина заемных средств, используемых в анализируемом i-м периоде (Ф.№1, строки 590 "Итого по разделу IV" + 610 "Краткосрочные займы и кредиты");

ССi - среднегодовая величина собственных средств, используемых в анализируемом i-м периоде (Ф.№1 строки 490 "Итого по разделу III" + 630 "Задолженность участникам (учредителям) по выплате доходов" + 640 " Доходы будущих периодов" + 650 "Резервы предстоящих расходов" + 660 "Прочие краткосрочные обязательства")

-8-

Значение  и

и  рассчитываются как средние, аналогично величине активов.

рассчитываются как средние, аналогично величине активов.

Так как анализируемое предприятие использует кредит только в конце отчётного периода провести полный расчёт эффекта финансового рычага и дифференциала не представляется возможным.

СНПб = 469185 : 3363221 = 0,14

СНПо = 15439376 : 47261011 = 0,33

-9-

3.1.2 Расчет рентабельности собственных средств.

Рентабельность собственных средств:

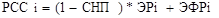

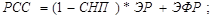

% (8)

% (8)

Следует отметить следующее:

- исследуемое предприятие, использует в начале отчётного года только собственные средства. Оно ограничивает их рентабельность только величиной рентабельности активов:

% (8.1)

% (8.1)

РССб = (1 - 0,14) · 1,82 = 1,57

РССо = (1 – 0,33) · 23,46 = 15,72

- предприятие, использующее кредит, увеличивает или уменьшает рентабельность собственных средств в зависимости от соотношения собственных и заемных средств в пассиве и от величины процентной ставки (в результате этого и возникает эффект финансового рычага):

%

%

-10-

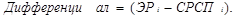

3.1.3 Дифференциал и плечо финансового рычага.

Дифференциал - это разница между экономической рентабельностью активов и средней расчетной ставкой процентов по заемным средствам:

(9)

(9)

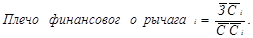

Плечо финансового рычага характеризует силу воздействия финансового рычага и определяется как соотношение между заемными и собственными средствами:

(10)

(10)

Плечо финансового рычага (отчётный период)= 278155 : 201213195 = 0,001

3.1.4 Варианты и условия привлечения заемных средств.

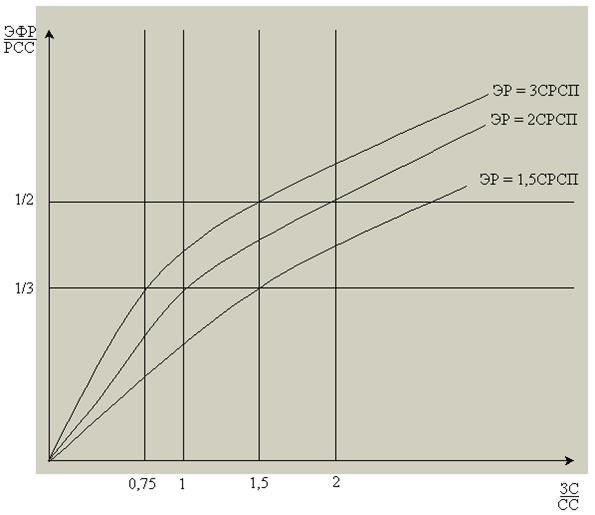

На рисунке 3.1.4.1 представлены статистические графики дифференциалов, которые могут быть использованы для определения относительно безопасных значений экономической рентабельности, рентабельности собственных средств, средней ставки процента и плеча рычага. Из этих графиков видно, что чем меньше разрыв между ЭР и СРСП, тем большую долю приходится отводить на заемные средства для подъема РСС, что небезопасно при снижении дифференциала.

-11-

Рисунок 3.1.4.1 - Варианты и условия привлечения заемных средств.

Если рассчитанный ЭФР положителен (ЭФР > 0), то для определения оптимальной величины заемных средств рекомендуется использовать следующую методику:

1. Найдем отношение ЭФР/РСС.

2. Проанализировав полученное значение, сделайте вывод о том, на сколько можно приблизить рассчитанное значение к оптимальному уровню (33-50%). При этом рассчитанное значение не следует увеличивать слишком резко.

3. Рассчитайте, как соотносятся ЭР и СП. Выберете или дорисуйте подходящую кривую (см. рис.).

4. Из точки, отмеченной в пункте 2, проведите линию, параллельную оси абсцисс до пересечения с кривой, определенной в пункте 3.

5. Из точки пересечения опустите перпендикуляр на ось ЗС/СС. Основание перпендикуляра покажет рекомендуемое плечо рычага.

6. Найдите, при какой величине ЗС рекомендуемое плечо рычага будет достигнуто. Сколько еще ЗС необходимо добавить к уже имеющимся ?

-12-

-13-

3.2 Порог рентабельности и запас финансовой прочности предприятия. Эффект производственного (операционного) рычага. Регулирование массы и динамики прибыли.

3.2.1 Валовая маржа.

Для начала здесь следует рассчитать общую сумму издержек предприятия за год. Она определяется по Ф. №2 как сумма всех расходных строк, т.е. строк 020 "Себестоимость проданных товаров, продукции, работ, услуг", 030 "Коммерческие расходы", 040 "Управленческие расходы", 100 "Прочие операционные расходы", 130 "Внереализационные расходы".

ИЗДб = 69499169 + 1668003 + 5155182 + 243185 = 76565539

ИЗДо = 47643519 + 60474 + 3472292 = 51176285

Далее эту сумму нужно разделить на условно постоянные и условно переменные издержки. Процентная доля переменных издержек составляет 65 % и не изменяется по годам.

Иперб = 76565539 · 65% = 49767600

Иперо = 51176285 · 65% = 33264585

Для расчета нам понадобится величина, называемая валовой маржой:

ВМ i = Oi – Ипер. i, (11)

где ВМ i – валовая маржа за i-й год;

Ипер. i – переменные издержки i-го года.

ВМб = 79928760 – 49767600 = 30161160

ВМо = 98437296 - 33264585 = 65172711

Порог рентабельности.

Выручка от реализации, при которой предприятие уже не имеет убытков, но еще не имеет прибылей, называется порогом рентабельности (точкой безубыточности).

Продажи ниже точки безубыточности влекут за собой убытки; продажи выше точки безубыточности приносят прибыль. Точка безубыточности - это тот рубеж, который предприятию необходимо перешагнуть, чтобы выжить. Чем выше порог рентабельности, тем труднее его достичь. С низким порогом рентабельности легче

-14-

пережить падение спроса на продукцию или услуги, отказаться от неоправданно высокой цены реализации. Снижения порога рентабельности можно добиться наращиванием валовой маржи (повышая цену и (или) объем реализации при неизменных постоянных издержках) либо сокращением постоянных издержек.

ПР i = ПЗ i / ВМ i *, (12)

где ПР i - порог рентабельности i-го года;

ПЗ i - постоянные затраты i-го года;

ВM* i - результат от реализации после возмещения переменных затрат в относительном выражении (коэффициент валовой маржи):

ВM* i =  (12.1)

(12.1)

ВМ*б = 30161160 : 79928760 = 0,37

ВМ*о = 65172706 : 98437296 = 0,66

ПЗб = 76565539 – 49767600 = 26797939

ПЗо = 51176285 – 33264585 = 17911700

ПРб = 26797939 : 0,37 = 72426862

ПРо = 17911700 : 0,66 = 27138939

Запас финансовой прочности.

Как далеко фактическая выручка от реализации отстоит от порога рентабельности, показывает запас финансовой прочности. Запас финансовой прочности предприятия представляет собой разницу между фактической выручкой от реализации и порогом рентабельности.

ЗФП i = О i - ПР i, (13)

где ЗФП i - запас финансовой прочности в i-м году. Он может измеряться в тех же единицах, что и объем реализации (в штуках или в рублях). Если рассчитать этот показатель в процентах к фактической реализации, то можно будет сравнивать запас финансовой прочности для разных предприятий и в разные периоды. В таком виде ЗФП показывает, сколько процентов выручки предприятие может потерять, оставаясь прибыльным.

-15-

Для расчета порога рентабельности и запаса финансовой прочности предприятия на практике рекомендуется пользоваться следующим алгоритмом вычислений (все величины, участвующие в вычислениях, очищены от налога на добавленную стоимость):

1. Расчет начинается с деления издержек на переменные и постоянные, так как без этого невозможно вычислить валовую маржу.

2. Сопоставив ее с суммой выручки, получают так называемый коэффициент валовой маржи - долю валовой маржи в выручке от реализации.

3. Постоянные издержки делят на коэффициент валовой маржи и получают порог рентабельности.

4. Превышение фактической выручки от реализации над порогом рентабельности составляет запас финансовой прочности предприятия.

Представим приведенный алгоритм вычислений в таблице.

Таблица 1. Расчет запаса финансовой прочности

| № стр. | Показатели | Обозначение | Базовый период | Отчетный период | Измене-ние, (+) |

| 1 | Выручка от реализации, тыс. руб. | Оi | 79928760 | 98437296 | + 18508536 |

| 2 | Переменные издержки, тыс. руб. | Иперi | 49767600 | 33264585 | - 16503015 |

| 3 | Валовая маржа, тыс. руб. (стр. 1 – стр. 2) | ВМi | 30161160 | 65172711 | + 35011551 |

| 4 | Коэффициент валовой маржи (стр. 3 / стр. 1) | ВМ*i | 0,37 | 0,66 | + 0,29 |

| 5 | Постоянные издержки, тыс. руб. | ПЗ | 26797939 | 17911700 | - 8886239 |

| 6 | Порог рентабельности, тыс. руб. (стр.5 / стр.4) | ПРi | 72426862 | 27138939 | - 45287923 |

| 7 | Запас финансовой прочности, тыс. руб. (стр. 1 – стр. 6) | ЗФП | 7501898 | 71298357 | + 63796459 |

| 8 | Запас финансовой прочности,% (стр. 7/ стр. 1) | ЗФП% | 9,39 | 72, 43 | + 63, 04 |

-16-

Полученные данные позволяют сделать следующие выводы: снижение переменных и постоянных издержек позволило значительно увеличить запас финансовой прочности. В свою очередь это привело к снижению порога рентабельности. И в базовом, и в отчетном периодах предприятию удалось преодолеть порог рентабельности, но в отчетном году этот показатель значительно снизился. Предприятие стало более устойчиво к снижению оборота по реализации продукции.

Показатель

Обозначение

Сумма

-20-

2. Аналогично анализу динамики НРЭИ проведем пофакторный анализ динамики ЧРАК.

С учетом правила цепных подстановок и увеличения интенсивности факторов от Кс к Км и до Кт имеем следующий порядок подстановки.

Таблица 3. Анализ динамики чистой рентабельности акционерного капитала

| Расчет ЧРАК | Изменение, % | Влияние на ЧРАК, % |

| Кто*Кмо*Ксо | 0,49 · 32,33 · 1644,09 = 26045,18 | |

| (Кто -Ктб)*Км'о*Ксо | (0,49 - 0,43) · 32,33 · 1644,09 = 3189,21 | 13,46 |

| Ктб*(К м'о -К м'б)*Ксо | 0,43 · (32,33 - 3,62) ·1644,09 = 20296,78 | 85,67 |

| Ктб*Км'б*( Ксо -Ксб) | 0,43 · 3,62· (1644,09 - 1512,25) = 205,22 | 0,87 |

| DЧРАКDКт+DЧРАКDКм+DЧРАКDКс | 3 4 3189,21 + 20296,78 + 205,22 = 23691,21 | 5 |

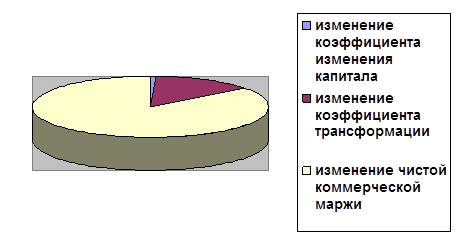

За отчётный период значительно увеличилась чистая рентабельность акционерного капитала. Следует отметить, что на изменение показателя ЧРАК огромное влияние оказало изменение чистой коммерческой маржи, ее влияние составило 85,67 %. За счет изменения коэффициента трансформации показатель ЧРАК увеличился на 13,46 %. Меньше всего повлияло на ЧРАК увеличение коэффициента изменения капитала – 0,87 %. Основываясь на полученных результатах, следует отметить, что предприятие в анализируемых периодах практически не использует финансовые рычаги, отдавая предпочтение операционному рычагу.

-21-

Заключение

На основе произведенных расчетов можно сделать следующие выводы о работе предприятия в отчетном и базовом периодах.

Список литературы

3. Быкова Е.В., Стоянова Е.С. Финансовое искусство коммерции. - М.: Перспектива, 1995. – 260 с.

4. Герчикова И.Н. Менеджмент: Учеб. - 2-е изд., перераб. и доп. - М.: Банки и биржи: ЮНИТИ, 1995. – 478 с.

5. Ефимова О.В. Как анализировать финансовое положение предприятия. - М.: Интел-синтез 1994. – 118 с.

6. Стоянова Е.С. Финансовый менеджмент в условиях инфляции: Учеб. - практич. рук. - М.: Перспектива, 1994. – 230 с.

7. Стоянова Е.С. Финансы маркетинга. - М.: Перспектива, 1998. – 320 с.

8. Федорова Е.А., Ушакова Н.В., Федорова Т.А. Финансовый менеджмент. – Тула, ТулГУ, 2003. – 236 с.

Контрольно-курсовая работа

по дисциплине

«Финансовый менеджмент»

Выполнила _____________ студентка гр. 760642с Пирютина Н.В.

(подпись)

Проверила _____________ Доцент Левина В.В.

(подпись)

2007

СОДЕРЖАНИЕ

1 Экономическая рентабельность активов…………………………………..…3

1 1.1 Активы предприятия………………………………………………..…..…3

1.2 Нетто-результат эксплуатации инвестиций………………………....……3

2 Коммерческая маржа и коэффициент трансформации………………..….…5

2.1 Расчет коммерческой маржи и коэффициента трансформации………. 5

2.2 Влияние коммерческой маржи и коэффициента трансформации на

изменение экономической рентабельности работы предприятия…...…6

3 Операционный анализ…………………………………………………….…..8

3.1 Эффект финансового рычага. Рациональная политика управления заемными средствами…………………………………………….…….…8

3.1.1 Расчет эффекта финансового рычага…………………………...….…8

3.1.2 Расчет рентабельности собственных средств……………………..…10

3.1.3 Дифференциал и плечо финансового рычага………………………..11

3.1.4 Варианты и условия привлечения заемных средств…………….…..11

3.2 Порог рентабельности и "запас финансовой прочности" предприятия. Эффект производственного (операционного) рычага. Регулирование массы и динамики прибыли. …………………………..……………..…14

3.2.1 Валовая маржа……………………………………………………….…14

3.2.2 Порог рентабельности…………………………………..……….…….14

3.2.3 Запас финансовой прочности…………………………………….……15

3.2.4 Сила воздействия операционного (предпринимательского)

рычага…………………..………………………………………………17

3.2.5 Сила воздействия финансового рычага…………………….…….…..18

3.3 Сопряженный рычаг как оценка суммарного риска, связанного с

предприятием …..…………………………………………………....…...18

3.4 Чистая рентабельность акционерного капитала…………………….….20

Заключение………………………………………….……………………...........22

2 Список литературы……………………………………….…………………….…...23

Приложение...…………………………………………….………………….……....24

-2-

Экономическая рентабельность активов.

Этот показатель характеризует прибыльность использования активов:

, (1)

, (1)

где ЭР - экономическая рентабельность активов, %;

НРЭИ - нетто-результат эксплуатации инвестиций;

- среднегодовая стоимость активов.

- среднегодовая стоимость активов.

Активы предприятия.

Активы предприятия за отчетный год должны быть оценены по среднегодовой остаточной стоимости. Это можно сделать на основе баланса.

(2)

(2)

где A н.г., Ак.г. - соответственно активы на начало и конец года.

(3)

(3)

где В i - валюта баланса за i-й период (строка 300 или строка 700 "Баланс"),

К i - кредиторская задолженность за i-й период - строки (строка 620 "Кредиторская задолженность").

Так как в нашем распоряжении баланс только за один отчетный период, то показатели  ,

,  ,

,  , К предшествующего (базового) года условно примем равными их величине на начало отчетного года, соответствующие показатели на конец года - за показатели отчетного года.

, К предшествующего (базового) года условно примем равными их величине на начало отчетного года, соответствующие показатели на конец года - за показатели отчетного года.

Аб = 198348897 – 13097991 = 185250906

Ао = 248291269 – 46799919 = 201491350

Дата: 2019-12-22, просмотров: 385.