Транспортный налог является налогом, включаемым в затраты на производство продукции.

Налогоплательщиками (ст. 357)признаются юридические и физические лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения.

Объектом налогообложения (ст. 358) признаются автомобили, мотоциклы, мотороллеры, автобусы, и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством РФ.

Не является объектом налогообложения:

- весельные лодки, а также моторные лодки с мощностью двигателя до 5 лошадиных сил;

- автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил, полученные через органы социальной защиты населения;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности организаций, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

- самолеты и вертолеты санитарной авиации и медицинской службы.

Налоговая база (ст.359) определяется как мощность двигателя транспортного средства в лошадиных силах, как паспортная статистическая тяга реактивного двигателя (в отношении воздушных транспортных средств), как валовая вместимость в регистрированных тоннах (в отношении водных несамоходных транспортных средств).

Налоговым периодом (ст.360) признается календарный год.

Налоговые ставки (ст.361) устанавливаются законами субъектов РФ соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств и т.п.

Организации – юридические лица – налог исчисляют самостоятельно по транспортным средствам, числящимся у них на начало налогового периода и уплачивают его в виде авансовых платежей в 2 срока равными долями (до 1.06 и до 1.08 августа текущего года).

В случае приобретения юридическими лицами транспортных средств в течение налогового периода уплата налога осуществляется авансовым платежом до момента регистрации транспортных средств. Налог определяется как произведение ставки налога (в рублях), мощности двигателя (в лошадиных силах) и коэффициента, который равен отношению количества месяцев нахождения транспортного средства у налогоплательщика на количество месяцев в году.

В нашей работе мы исчисляем транспортный налог за год по имеющимся транспортным средствам: Н = М дв (л.с.) * С нал; и по приобретенным: Н = (М дв (л.с.) * С нал * Т) / 12, где Т-число месяцев с момента приобретения транспорта до конца года.

Расчет транспортного налога

На балансе предприятия находятся два легковых автомобиля – Жигули 2107 (76 л/с), Волга 31106 (156 л/с) и шесть грузовых – КамАЗ (3 шт. по 210 л/с) и МАЗ (3 шт. по 180 л/с). Расчеты проводим в соответствии со ст. 361 п.1 НК ч.II., в которой определены ставки налога (РФ) в зависимости от мощности транспортного средства.

Таблица 22

| Наименование транспортного средства | Мощность (л.с.) | Ставка налога по РФ (р/л.с.) |

| Жигули 2107 | 76 | 25 |

| Жигули 2107 | 76 | 25 |

| КамАЗ | 210 | 65 |

| КамАЗ | 210 | 65 |

| КамАЗ | 210 | 65 |

| КамАЗ | 210 | 65 |

| КамАЗ | 210 | 65 |

| КамАЗ | 210 | 65 |

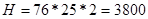

Легковые автомобили:

р. – Жигули 2107 (2 шт.)

р. – Жигули 2107 (2 шт.)

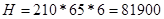

Грузовые автомобили:

р. – КамАЗ 4310 (6 шт.)

р. – КамАЗ 4310 (6 шт.)

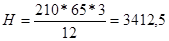

Приобретены в августе 3 грузовых автомобиля:

р. – КамАЗ 4310 (3 шт.)

р. – КамАЗ 4310 (3 шт.)

Дата: 2019-12-22, просмотров: 360.