Коммерческие банки являются профессиональными участниками рынка ценных бумаг. В разных странах законодательство определяет их деятельность по-разному. В некоторых странах банки занимают большую долю на рынке чем какие-либо другие инвесторы и имеют более обширные возможности, как и в выборе инструментов, так и в проведении различных операций на рынке. Например, в Германии крупнейшими игроками рынка ценных бумаг являются коммерческие банки (Deutsche Bank AG, CommerzBank AG и др.) [39, C.428].Банковская система Германии является традиционной – коммерческие банки могут заниматься любыми видами деятельности, в том числе и операциями с ценными бумагами.

В США наиболее активными профессиональными участниками фондового рынка являются инвестиционные банки.

В современной России сложилась континентальная (приближенная к Германской) модель банковской системы. До 1991 года в СССР не было коммерческих банков. Банковская система состояла из Государственного банка и ряда специализированных (таких как Банк для внешнеэкономической деятельности – нынешний ВЭБ, Стройбанк, Жилсоцбанк, Агропромбанк и Сберегательный банк, представленный системой сберегательных касс). Банковская система являлась полностью государственной.

Понятие частной собственности просто отсутствовало в традиционном понимании этого слова. Рынок ценных бумаг был представлен отдельными крайне деформированными элементами (облигации государственных займов и векселя, используемые исключительно в международной торговле).

После 1991 года в стране начались реформы, стали возникать коммерческие банки и развиваться рынок ценных бумаг. При формировании банковской системы в основу была положена германская модель, что позволяло коммерческим банкам, получив соответствующие лицензии, заниматься как традиционной банковской деятельностью (проведение расчетно-кассового обслуживания, валютных операций, кредитования, работы с населением) так и проводить операции на рынке ценных бумаг, т.е. выполнять функции, присущие инвестиционным банкам.

Статья 6 Федерального Закона «О банковской деятельности» от 03.02.1996 (в ред. от 29.12.2006 г.) № 17 - ФЗ определяет, что «в соответствии с лицензией Банка России на осуществление банковских операций банк вправе осуществлять выпуск, покупку, продажу, учет, хранение и иные операции с ценными бумагами, выполняющими функции платежного документа, с ценными бумагами, подтверждающими привлечение денежных средств во вклады и на банковские счета, с иными ценными бумагами, осуществление операций с которыми не требует получения специальной лицензии в соответствии с федеральными законами, а также вправе осуществлять доверительное управление указанными ценными бумагами по договору с физическими и юридическими лицами».

Основными регуляторами деятельности банков на рынке ценных бумаг являются Банк России и Федеральная служба финансовых рынков – ФСФР. Лицензирование коммерческих банков в части деятельности на рынке ценных бумаг в качестве профессионального участника, полностью осуществляемое ФСФР, происходит на общих для всех участников рынка основаниях. Требования, предъявляемые к коммерческим банкам при получении лицензии профессионального участника рынка ценных бумаг, формируют как Центральный банк РФ, в части, касающейся предоставленных ему полномочий, так и ФСФР.

В настоящее время в России около 1000 коммерческих банков, многие из них имеют лицензии профессиональных участников рынка ценных бумаг, исключение лишь составляют банки, у которых отзывалась лицензия на осуществление тех или иных операций или банки, которые открылись совсем недавно. Но не все банки являются активными участниками рынка ценных бумаг. Например, банки, сделавшие акцент в своей деятельности на развитие ритейла и, в частности, на потребительское кредитование, достаточно редко оперируют ценными бумагами. У них другая стратегия, и «фокус-аудитория», но, тем не менее, и эта категория кредитных учреждений прибегает к использованию ценных бумаг.

Наиболее популярной торговой площадкой, на которой коммерческие банки проводят операции с ценными бумагами, является Московская межбанковская валютная биржа – ММВБ.

В основном коммерческие банки работают с корпоративными облигациями и государственными ценными бумагами, реже с акциями и еще реже с производными инструментами.

Коммерческие банки могут заниматься почти всеми видами деятельности, которые предусмотрены действующем законодательством о рынке ценных бумаг, а именно:

ü Брокерская деятельность, включая операции с физическими лицами на основании договоров комиссии и поручения;

ü Дилерская деятельность – открытие котировок за собственный счет;

ü Деятельность в качестве финансового консультанта, включающая андеррайтинг – обслуживание выпусков ценных бумаг, полный или частичный выкуп эмиссии, или гарантирование выкупа эмиссии; обслуживание сделок слияния и поглощения и др.;

ü Депозитарная деятельность;

ü Деятельности по управлению ценными бумагами – доверительное управление, персональное управление.

Коммерческие банки, работая на рынке ценных бумаг, могут привлекать капитал, получать прибыль, поддерживать ликвидность, улучшать качество обеспечения. У банков существуют свободные ресурсы и поэтому они являются достаточно крупными игроками на рынке ценных бумаг. Банки могут работать и как инвесторы и как финансовые посредники, организовывать выпуски ценных бумаг для своих клиентов и размещать их на рынке (в том числе международном). Также банки могут размещать и собственные ценные бумаги для привлечения финансирования.

Коммерческие банки классифицируют ценные бумаги в соответствии с наиболее распространенной практикой, деля их на долевые и долговые, эмиссионные и не эмиссионные, срочные и бессрочные, документарные и бездокументарные и т.д. в зависимости от обстоятельств сделки и требований, предъявляемых к участникам сделки. Отсутствие строгой системы классификации ценных бумаг не оказывает значительного влияния на практику работы банков с ними. В таблице 1 приведен один из вариантов такой классификации для наиболее популярных в российской банковской практике ценных бумаг: облигаций, векселей и акций. Классификация предложена исходя из требований российских законодательных и нормативных актов.

Таблица 1 – Классификация наиболее популярных в банковской практике ценных бумаг [27, C.116]

| Группировочные признаки | Акции | Облигации | Векселя |

| Вид капитала - долевой /долговой | Долевой | Долговой | Долговой |

| Вид эмитента – государственные/корпоративные | Только корпоративные | Возможны оба | Возможны оба |

| Период обращения и обязательства по возврату вложенных средств | Бессрочные, без обязательств по возврату | Срочные, с обязательствами по возврату | Срочные, с обязательствами по возврату |

| Форма существования-документарная/бездоку ментарная | Только бездокументарная | Возможны обе | Только документарная в бумажном виде |

| Вид получаемого инвестором дохода и обязательность его выплаты | Дивиденд, не обязательно | Процент/Дисконт обязательно | Процент/дисконт в зависимости от условий сделки |

| Необходимость регистрации | Гос. регистрация | Гос. регистрация | Регистрация отсутствует |

| Возможность выступать в качестве базового актива для производных | Да | Да | Нет |

«Лидером востребованности» среди долевых эмиссионных ценных бумаг в банковской практике, безусловно, являются акции.

Акция – эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть его имущества, остающегося после его ликвидации [1].В соответствии с действующим в России законодательством акции могут быть только именными ценными бумагами в бездокументарной форме.

Акция в первую очередь свидетельствует право собственности. Приобретая акции, инвестор принимает на себя все предпринимательские риски, присущие данному виду бизнеса. Владельцы акций обладают правами двух видов – имущественными и неимущественными.

В процессе «жизни» акции в зависимости от требований рынка могут проходить процедуры консолидации и расщепления (дробления). Процедура дробления называется сплит – при ней акция из одной превращается в несколько, обычно это происходит для увеличения предложения по акциям данного вида и повышения их ликвидности.

Известно, что акции, обладающие меньшей номинальной стоимостью при прочих равных условиях более ликвидны, так более доступны широким кругам инвесторов.

Акции бывают простыми и привилегированными. Оба вида акций предоставляют владельцу права, которые гарантированы в соответствии с законодательством. Приобретая простую акцию инвестор фактически приобретает «кусочек» общества и, вместе с ним, все предпринимательские риски, сопутствующие бизнесу общества. Однако это компенсируется возможностью принимать участие в управлении обществом и получать доходы в зависимости от финансовых результатов деятельности общества. Владельцы привилегированных акций имеют чуть меньшие возможности в части управления обществом, зато имеют, более гарантированный доход по ним. В этом качестве привилегированные акции сродни облигациям.

Привилегированные акции могут быть кумулятивными – по таким акциям дивиденд не полностью выплачен или не выплачен совсем, его размер определяется в уставе, а фактические выплаты дивидендов накапливаются и выплачиваются в последствии; конвертируемыми – их можно конвертировать в другие ценные бумаги (например, в простые акции или в привилегированные акции с большим объемом прав). Привилегированные акции также могут проходить процедуры дробления и консолидации.

Существует также право «золотой акции». Обычно этим правом обладает государство. Держатель такой акции может назначать своих представителей в органы управления компанией, в ревизионные комиссии и др. в России обычно этим правом обладает Правительство РФ [40, C.64].

Акции достаточно часто используются коммерческими банками и как инструмент увеличения собственного капитала в процессе дополнительной эмиссии, и как инструмент торговли на рынке, и как инструмент залога для повышения надежности выданных кредитов и в иных сделках.

Облигации так же очень популярны в практике коммерческих банков. Облигация – эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право ее владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации является процент и/или дисконт [1].

Главное отличие облигации от акции является, то, что облигация – долговое свидетельство, а акция свидетельствует права собственности. Покупая акции, инвестор становится собственником общества, а приобретая облигации – кредитором.

Облигации можно классифицировать по различным признакам. Самые распространенные из них – в зависимости от эмитента: государственные, корпоративные, иностранные. Популярна и классификация облигаций зависимости от сроков погашения: краткосрочные, среднесрочные и долгосрочные.

Так как облигация является долговым инструментом, то ее обычно выпускают для привлечения ссудного капитала, то есть для обеспечения финансирования на платной основе, на определенный срок, с определенной целью и с обязательствами возврата основной суммы и платы за ее использование. Это также коренным образом отличает облигации от акций. Облигации могут выпускаться как с обеспечением, так и без него.

Облигации, как и акции, могут быть конвертируемые и неконвертируемые, у них могут быть различные сроки, процентные ставки (или дисконты к номиналу) и способы погашения основной суммы долга и выплаты дохода, различные цели, под которые они выпускаются.

Отдельно стоит рассмотреть государственные облигации. Они считаются наиболее ликвидными и надежными, так как их эмитентом выступает государство. В России масштабный выпуск облигаций в рыночном понимании начался с 1991 года. Наиболее популярными до кризиса 1998 года были ГКО, но затем все большую популярность стали приобретать облигации федерального займа – ОФЗ, которые имеют различные виды и в настоящее время только они имеют наибольшую популярность на рынке. Также государство выпустило новый инструмент ГСО, но основной объем операций на рынке – это операции с ОФЗ. Существуют также другие виды государственных ценных бумаг, но их доля на внутреннем рынке государственного долга ничтожно мала.

Облигации, выпускаемые государством для привлечения финансирования на международных рынках капитала, также стали популярны среди российских коммерческих банков с середины 1990-х годов. Система регистрации и обращение этих бумаг строится на основании требований государства с учетом требований международных рынков капитала. Основными операторами этого сегмента рынка являются крупнейшие коммерческие банки, имеющие обширную практику работу на международных рынках, такие как Внешторгбанк, Сбербанк, Газпромбанк и другие, а также дочерние банки крупных иностранных банков – Сити-банк, Джи Пи Морган, Райффайзен и другие.

Государственные облигации наиболее часто используются коммерческими банками как инструмент поддержания различных видов ликвидности с одновременным получением гарантированных доходов. В коммерческих банках обычно существую два портфеля ценных бумаг – торговый и инвестиционный. Торговый формируется из ценных бумаг спекулятивного качества, а в инвестиционный, как правило, попадают ценные бумаги, которые инвестор намерен держать до погашения, реализуя инвестиционную стратегию «купил и держи».

Вексель – письменное долговое обязательство установленной законом формы, выдаваемое заемщиком (векселедателем) кредитору (векселедержателю), предоставляющее последнему право требовать с заемщика уплаты к определенному сроку суммы указанной в векселе [46, C.182].

Вексель является долговым инструментом, но у него есть отличия от непосредственно долговой расписки:

- во-первых, вексель может быть передан любому лицу, который может не иметь никакого отношения к его возникновению, но будет являться векселедержателем,

- во-вторых, платеж по векселю является безусловным финансовым обязательством.

Также стоит отметить, что вексель отличает солидарная ответственность.

В настоящее время в среде коммерческих банков наибольшее распространение получили простые векселя, представляющие собой письменный документ, содержащий простое, ничем не обусловленное обязательство векселедателя (должника) уплатить определенную сумму денег в установленный срок и в конкретном месте векселедержателю по его приказу.

Существует также переводной вексель (тратта), представляющий собой письменный документ, содержащий безусловный приказ векселедателя плательщику уплатить определенную сумму денег в установленный срок и в конкретном месте векселедержателю или его приказу. Таким образом, переводной вексель регулирует отношения трех сторон: векселедателя (трассанта), должника (трассата) и векселедателя – получателя платежа (ремитента). При этом трассант – должник перед ремитентом, трассат – должник перед трассантом. Трассат становится главным должником после принятия на себя соглашения (акцепта) по платежу векселя [46, C.185].

Коммерческие банки наиболее охотно работают с векселями так называемых «первоклассных эмитентов» - крупных компаний или крупных банков, надежность которых не вызывает сомнений.

Необходимо подчеркнуть, что в практике российского рынка ценных бумаг векселя заняли довольно специфическую нишу – коммерческих бумаг. В настоящее время в России законодательством не предусмотрен выпуск коммерческих бумаг – долговых инструментов для наиболее надежных заемщиков. В мировой практике выпуск таких инструментов предусматривает упрощенную процедуру регистрации и раскрытия информации об эмитенте и ограниченные сроки обращения. Это позволяет значительно сократить время и средства, затрачиваемые эмитентом для создания подобного инструмента. Векселя с их крайне простой процедурой выпуска заняли именно эту нишу.

Помимо ценных бумаг коммерческие банки активно осваивают работу с производными финансовыми инструментами: фьючерсами, форвардными контрактами, опционами и свопами.

Форвардный контракт – договор купли-продажи (поставки) какого-либо актива через какой-либо срок в будущем, все условия сделки оговариваются в момент заключения [21, C.16].

Фьючерсный контракт – это форма форвардного контракта разрешенного к заключению на бирже. Это стандартный биржевой договор купли-продажи биржевого актива через определенный срок в будущем по цене, согласованной в момент заключения сделки [21, C.73].

Опцион – это стандартный договор купли-продажи биржевого актива, в соответствии с которым его держатель получает право купить/продать этот актив по определенной цене до установленной даты в будущем или на эту даты с уплатой на полученное право подписчику определенной суммы денег, называемой премией [22, C.100].

Своп – договорная конструкция, на основе которой стороны обмениваются своими обязательствами: активами, и/или связанными с ними фиксированными выплатами (наиболее распространенный вариант – процентные выплаты) в определенно периоде [40, C.181].

Все производные в той или иной мере присутствуют при активных операциях коммерческих банков. Например, операции своп популярны на рынке межбанковского кредита при обмене одного вида активов на другой, а опционы и фьючерсы используются трейдинговыми/дилинговыми отделами казначейства, как в спекулятивных целях, так и в целях хеджирования. Вместе с тем нельзя не отметить, что за рубежом производные финансовые инструменты обращаются в гораздо больших объемах, чем в России.

Существуют также другие виды ценных бумаг, которые могут присутствовать в банковской деятельности – это, чек, закладная, банковский сертификат, и др.

В коммерческом банке существует ряд, структурных подразделений, постоянно работающих с ценными бумагами. Вместе с тем, у каждого из этих подразделений есть соответствующие особенности в работе, которые обусловлены различными функциями, выполняемыми подразделениями банка.

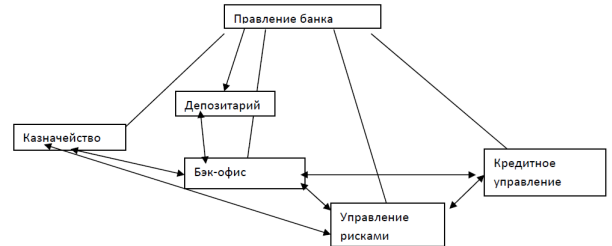

На рисунке 3 представлена схема, на которой отражены наиболее часто работающие с ценными бумагами банковские структуры.

Рисунок 3 [28, C.74]

Все подразделения, обозначенные на схеме, подчиняются Правлению банка, кроме того, они активно взаимодействуют друг с другом.

Казначейство, которое можно образно определить как «сердце» коммерческого банка, чаще, чем другие подразделения, работает с ценными бумагами. Его основными функциями являются размещение свободных средств банка с соблюдением баланса доходности и риска и поддержание ликвидности банка. Организационная структура казначейства зависит от масштабов бизнеса банка, его «специализации» и имеющейся линейки продуктов, которые предлагаются банком рынку.

В большинстве банков в составе казначейства существуют различные отделы/управления:

ü отдел по работе на рынке капитала,

ü отдел по работе с долговыми инструментами /инструментами с фиксированной доходностью,

ü отдел операций на денежном рынке и др.

Кроме торговых операций, банк может использовать ценные бумаги в качестве инструмента привлечения финансирования с рынка для собственных нужд, т.е. выпускать свои собственные выпуски ценных бумаг, а также быть андеррайтером или со-андеррайтером ценных бумаг сторонних эмитентов, т.е. заниматься торговым и корпоративным финансированием. Однако в обоих случаях предметом его деятельности становятся ценные бумаги.

Существует рынок межбанковского кредита, на котором банки привлекают средства, в основном короткие – день, неделя, реже месяц. Эти операции также находятся в ведении казначейства. Работать на этом рынке в банковской практике принято либо «при открытии чистого лимита» - без обеспечения, либо с обеспечением, которым могут быть ценные бумаги. На практике в качестве обеспечения банками принимаются и другие активы – недвижимость, транспортные средства, товарные запасы, экспортная выручка, наличие которой подтверждается заключенными экспортными контрактами, или какие либо другие активы.

Казначейство в подавляющем большинстве рассматривает ценные бумаги и финансовые инструменты в процессе своей деятельности как инструменты получения прибыли и поддержания ликвидности.

Бэк-офис занимается учетом всех сделок и операций с ценными бумагами и финансовыми инструментами. Цель учета данного подразделения коммерческого банка – максимально полно учесть всю информацию относительно сделок банка с финансовыми инструментами, обработать ее и подготовить для дальнейшей передачи в систему бухгалтерского и депозитарного учета, а также обеспечить полноту раскрытия информации для клиентов, по поручению которых выполняются сделки.

Банк, выступающий в качестве профессионального участника на рынке ценных бумаг, может иметь лицензию и на ведение депозитарной деятельности. Депозитарий выполняет две основные функции: во-первых, учитывает права собственности, которые представляют своим владельцам ценные бумаги (фиксируя все, что связано с этим – обременение, перемещение, информацию о корпоративных событиях эмитента и т.д.), и, во-вторых – хранит ценные бумаги.

С точки зрения отношения к ценной бумаге или другим финансовым инструментам и бэк-офису и депозитарию не важны инвестиционные качества конкретной ценной бумаги и риски, которые возникают при работе с ней. Их задача – вести учет сделок и операций с ценными бумагами и другими финансовыми инструментами и учет самих прав, предоставляемых ценными бумагами, а также обеспечивать клиентам возможность реализации прав, предоставляемых данной ценной бумагой, предоставлять всю информации, необходимую как для реализации имеющихся у владельца прав, так и для проведения сделок и операций с ценными бумагами.

Во всех банках существуют отделы (департаменты) управления рисками. Эти структурные подразделения появились в российских финансовых институтах сравнительно недавно и в значительной степени их позиционирование в бизнес-процессах коммерческих банков находится в развитии. Наиболее тесно они сотрудничают с теми подразделениями банков, которые занимаются активными операциями, т.е. казначейством, инвестиционным департаментом и отделом (департаментом) кредитования. Схему взаимодействия между этими подразделениями можно представить следующим образом.

До начала проведения операции с долговыми инструментами риск-менеджеры по инициативе казначейства определяют объемы финансовых ресурсов, которые могут быть использованы. При этом во внимание принимаются такие факторы как сроки проведения операций, имеющаяся практика работы с контрагентом по сделке, тип сделки, стоимость используемых ресурсов, условия расчетов по сделкам, порядок проведения транзакции (перемещения активов) в соответствии с условиями сделки и многое другое.

В случаях, когда сотрудники казначейства исполняют заявки клиентов по покупке/продаже ценных бумаг или иных финансовых инструментов, степень риска определяют непосредственно клиенты, отдающие приказы. В этой ситуации банк выступает как брокер. Сотрудники риск-менеджмента при исполнении банком функции брокера привлекаются только в случае проведения маржинальных сделок или сделок РЕПО, если клиент становится одним из участников таких сделок.

В процессе формирования собственной позиции банка ценные бумаги учитываются на его балансе, что требует привлечения сотрудников управления рисками к оценке риска и соответственно формированию предложений относительно величины «открытых» лимитов.

Современная практика работы с крупными клиентами даже в качестве брокера требует аккумуляции пакета ценных бумаг для более качественной и эффективной работы. В этом случае банку приходится учитывать на собственном балансе достаточно крупные пакеты ценных бумаг до момента продажи их клиенту (например, хеджевому фонду). В подобной ситуации банк временно принимает риски, связанные с аккумулируемыми ценными бумагами на себя. Последствия подобных сделок требуют обязательной оценки со стороны риск-менеджеров, и, до начала работы, отдел (департамент) рисков оценивает риски связанные с подобными операциями и выдает свое заключение, например, открывает лимит на покупку долговых инструментов на определенную сумму. Анализ проводится как технический, так и фундаментальный, также учитываются иные факторы риска.

Риск-менеджеры рассматривают ценные бумаги как объект, который постоянно создает те или иные виды рисков. В идеальной ситуации необходимо найти инструмент, обеспечивающий достаточно высокую доходность (выше эталонных значений, например, соответствующих индексов) и надежность. В рыночной практике такие инструменты достаточно редки, поэтому конфликт интересов между риск-менеджментом и казначейством вызван объективными условиями и задача руководителей обоих подразделений – найти консенсус в интересах банка в целом. Рассмотренная ситуация касается не только операций с ценными бумагами, но также и работы на денежном рынке или на рынке межбанковского кредита. Как указывалось выше, казначейство может проводить операции используя в качестве обеспечения залоги различных активов (кроме ценных бумаг), однако и в этом случае «открытие» лимита на межбанковском рынке находится в компетенции управления рисков – они оценивают риски, сопутствующие реализации залоговых активов (при рассмотрении наихудшего варианта – отказа контрагента по сделки выполнять принятые в срок обязательства, т.е. дефолт по инструменту) и решают работать с залогом или нет. Чем больше масштаб операций коммерческого банка, тем больше у него возникает различного рода рисков и, соответственно, сложнее процессы взаимодействия между структурными подразделениями и механизмы «настройки» внутрибанковских систем проведения активных операций и систем управления рисками. При этом последние в обязательном порядке должны охватывать все операции банка, включая и те, в которых ценные бумаги не являются предметами сделок.

Отдел (департамент) выдачи кредитов в основном использует ценные бумаги в качестве залогового инструмента, кроме операций вексельного кредитования. Кредитный департамент при выдаче кредита в рамках установленных ему полномочий решает, брать предложенное имущество в залог или нет, как более надежно оформлять залог.

Таким образом, разные подразделения относятся к ценным бумагам по-разному:

ü как к инструменту получения прибыли

ü как к инструменту поддержания ликвидности

ü как к инструменту залога.

Однако в любом случае общим для всех перечисленных банковских подразделений является стремление получения прибыли. Даже принимая в залог ценные бумаги, их оценивают с учетом вероятной продажи в условиях «низкого рынка» с тем, чтобы реализация залогового имущества позволяла покрыть все возможные потери банка.

АНАЛИЗ ФУНКЦИОНИРОВАНИЯ СБЕРЕГАТЕЛЬНОГО БАНКА НА РЫНКЕ ЦЕННЫХ БУМАГ НА ПРИМЕРЕ ОАО «УРАЛЬСКОГО СБЕРЕГАТЕЛЬНОГО БАНКА РФ»

Дата: 2019-12-22, просмотров: 418.