ДИПЛОМНАЯ РАБОТА

Тема: Деятельность Сберегательного банка на рынке ценных бумаг (на примере ОАО «УРАЛЬСКИЙ СБЕРЕГАТЕЛЬНЫЙ БАНК РФ»)

Екатеринбург

2009

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1 ЭКОНОМИЧЕСКИЕ ОСНОВЫ ДЕЯТЕЛЬНОСТИ СБЕРЕГАТЕЛЬНОГО БАНКА НА РЫНКЕ ЦЕННЫХ БУМАГ

1.1 Участники фондового рынка, их краткая характеристика

1.2 Особое место и роль коммерческого банка на рынке ценных бумаг

2 АНАЛИЗ ФУНКЦИОНИРОВАНИЯ СБЕРЕГАТЕЛЬНОГО БАНКА НА РЫНКЕ ЦЕННЫХ БУМАГ НА ПРИМЕРЕ ОАО «УРАЛЬСКОГО СБЕРЕГАТЕЛЬНОГО БАНКА РФ»

2.1 Деятельность банка как эмитента ценных бумаг

2.2 Инвестиционная деятельность банка на рынке ценных бумаг, методика управления фондовым портфелем банка

2.3 Деятельность банка как профессионального участника рынка ценных бумаг

3 ОСНОВНЫЕ НАПРАВЛЕНИЯ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ КОММЕРЧЕСКОГО БАНКА НА РЫНКЕ ЦЕННЫХ БУМАГ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЕ А

ПРИЛОЖЕНИЕ Б

ВВЕДЕНИЕ

В экономической системе государства фондовый рынок выполняет важные функции, обеспечивая аккумулирование временно свободных денежных средств для инвестирования в перспективные отрасли экономики. Необходимость реализации этих функций накладывает определенные требования на структуру фондового рынка. Структура рынка ценных бумаг требует от его участников выполнения определенных действий, которые приводят к формированию финансовых потоков, движению прав собственности на ценные бумаги и возникновению информационных связей.

Рынок ценных бумаг – это совокупность экономических отношений по поводу выпуска и обращения ценных бумаг как инструментов финансирования и развития экономики.

Как и на любом рынке, на рынке ценных бумаг есть различные участники, каждый из которых выполняет свои функции. Среди всех участников рынка ценных бумаг особенно выделяются банки, которые могут выступать в роли финансового посредника или профессионального участника рынка ценных бумаг. Таковым и является крупнейший банк России – Сбербанк, имеющий довольно развитую филиальную сеть и оказывающий определенные услуги и совершающий операции с ценными бумагами.

Сбербанк, как несомненный лидер среди банков страны, имеет стабильную репутацию, полученную благодаря многолетнему опыту функционирования на российском рынке, а ныне – и на зарубежных рынках.

Актуальность работы выражается в том, что повышение эффективности деятельности Сбербанка на рынке ценных бумаг составляет немаловажный аспект успешного функционирования банка в настоящем и будущем. В отличие от множества коммерческих банков, Сбербанк России на протяжении многих лет зарекомендовал себя как стабильный и надежный банк, способный удовлетворить потребности своих клиентов. В настоящий момент крупные коммерческие банки предлагают в основном стандартный набор услуг. Отличие между банками заключается в наличии возможностей предложить клиенту более привлекательные условия обслуживания – процентные ставки, тарифы, скидки, предоставление кредита, готовности помочь в его бизнесе. И по мере того, как здоровая конкуренция на рынке будет рождать все новые и новые идеи развития бизнеса, перед Сбербанком будут вставать вопросы усовершенствования своей деятельности в сфере рынка ценных бумаг, поскольку в любом прогрессе и развитии возникают те или иные проблемы и выявляются недостатки и пути их решения.

Объектом исследования выступает положение Сбербанка как профессионального участника на рынке ценных бумаг.

Предметом исследования в работе является методология оценки и пути повышения эффективности деятельности Сбербанка России на рынке ценных бумаг.

Цель дипломной работы состоит в разработке мер, направленных на повышение эффективности деятельности Сбербанка как профессионального участника рынка ценных бумаг.

Для реализации поставленной цели потребуется решить следующие задачи:

ü раскрыть сущность российского рынка ценных бумаг, обозначив участников рынка;

ü обозначить место и роль коммерческих банков на фондовом рынке;

ü проанализировать деятельность Сбербанка на рынке ценных бумаг с точки зрения эмиссии ценных бумаг;

ü дать характеристику инвестиционной деятельности Сбербанка на рынке ценных бумаг

ü осветить деятельность Сбербанка, как профессионального участника фондового рынка

ü определить пути повышения эффективности деятельности Сбербанка на рынке ценных бумаг

Логика исследования определяет структуру работы, состоящей из введения, трех глав, заключения, списка использованной литературы и приложений.

Первая глава имеет теоретическое значение, которая нацелена на освещение теоретических вопросов, касающихся экономическим основам деятельности банка на рынке ценных бумаг. В ней определены участники фондового рынка, дана их краткая характеристика, а также обозначено место и роль коммерческого банка на рынке ценных бумаг.

Вторая глава имеет практическое значение. В данной главе проведен анализ деятельности Сбербанка России на рынке ценных бумаг. Дана характеристика Сбербанка как эмитента, проанализирована методика управления фондовым портфелем банка. Также проведен анализ эффективности проведенного Сбербанком первичного публичного предложения (IPO) акций банка.

В третьей главе дипломной работы разработаны рекомендации по повышению эффективности деятельности Сбербанка в качестве профессионального участника на рынке ценных бумаг.

В работе использованы Федеральные законы и нормативные акты Российской Федерации, Министерства Финансов, Банка России, ФСФР, научные материалы отечественных и зарубежных авторов, периодические издания, доступные интернет-ресурсы.

Эмитенты

Эмитент – юридическое лицо или органы исполнительной власти либо органы местного самоуправления, несущие от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных ими [1].

Как правило, мелкое производство финансируется за счет собственных накоплений и капиталов собственников – владельцев производства и банковских кредитов. Крупное же акционерное производство финансирует свои капитальные затраты почти полностью за счет эмиссии акций и облигаций. Результатом является отделение собственности и финансирования предприятий от самого производства. Государство также прибегает к заимствованию средств для финансирования бюджетных расходов в дополнение к взиманию налогов, а также в интервалах между поступлениями налогов, за счет эмиссии ценных бумаг.

Таким образом, основными эмитентами являются государство, государственные органы, органы местной администрации, предприятия и другие юридические лица, включая совместные предприятия, инвестиционные фонды, коммерческие банки.

Эмитент поставляет на фондовый рынок товар – ценную бумагу и несет от своего имени обязательства перед покупателями (инвесторами) ценных бумаг по осуществлению прав, удостоверенных ими. Кроме того, эмитент сам оперирует своими ценными бумагами, осуществляя их выкуп или продажу. Эмитент выпускает в обращение эмиссионные ценные бумаги: акции, долговые обязательства государства, депозитные и сберегательные сертификаты, векселя, опционы – т.е. это организации, заинтересованные в краткосрочном или долгосрочном финансировании своих текущих и капитальных расходов, которые могут доказать, что им как заемщикам можно доверять.

Под эмиссионной ценной бумагой понимается любая ценная бумага, в том числе бездокументарная, которая размещается выпусками, имеет равный объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени ее приобретения, а также закрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных законодательством формы и порядка. На долю эмиссионных ценных бумаг приходится основной объем операций, осуществляемых на рынке ценных бумаг.

Основной мотив, которым руководствуется эмитент, выпуская ценные бумаги – это привлечение денежных ресурсов. Кроме того, продажа ценных бумаг дает возможность реконструировать собственность или провести секьюритизацию задолженности.

Состав эмитентов Российской Федерации можно представить следующим образом:

1) Государство (Федеральные органы власти, органы власти Субъекта РФ, муниципальные органы власти)

2) Учреждения и организации, пользующиеся государственной поддержкой

3) Акционерное общество (корпорация):

ü Производственного сектора: приватизированные предприятия, вновь создаваемые общества данного сектора

ü Кредитной сферы

ü Биржи

ü Финансовые структуры: инвестиционные компании и инвестиционные фонды

4) Частные предприятия

5) Нерезиденты Российской Федерации.

Среди российских эмитентов первенство принадлежит государству. Считается, что государственные ценные бумаги имеют нулевой риск, так государство будет нести свои обязательства всегда. При этом государственные ценные бумаги, эмитируемые Правительством России, сочетают несколько приятных для инвестора свойств: при действительно низком риске обладают достаточно высокой доходностью и в силу хорошо отлаженной технологии почти абсолютной ликвидностью. Поэтому государство как эмитент ценных бумаг занимает прочные позиции на российском фондовом рынке.

Негосударственные структуры при выпуске ценных бумаг могут пользоваться поддержкой органов власти различных уровней, которые либо выступают гарантами по этим ценным бумагам, либо устанавливают налоговые льготы.

Акционерные общества, возникшие как эмитент в результате приватизации и перераспределения собственности, не всегда пользуются доверием, поскольку для них зачастую характерны информационная закрытость, неопределенность экономических перспектив, слабая предсказуемость показателей. Для того чтобы завоевать рынок, таким эмитентам необходима техническая доступность реестра, существенные колебания курсовой стоимости их ценных бумаг.

Эмитенты ценных бумаг могут сами разместить свои обязательства в виде ценных бумаг или прибегнуть к услугам профессиональных посредников – банков, финансовых брокеров, инвестиционных компаний. Все они в данном случае, как организаторы и гаранты, являются посредниками на рынке ценных бумаг.

Инвесторы

С эмитентами тесно взаимодействуют инвесторы – граждане или юридические лица, приобретающие ценные бумаги от своего имени и за свой счет, с целью заставить свои средства работать и приносить доход. Кроме того, инвесторы могут быть заинтересованы в получении определённых прав, гарантированных той или иной ценной бумагой (например, права голоса).

Федеральным Законом «О рынке ценных бумаг» инвестор определяется как «лицо, которому ценные бумаги принадлежат на праве собственности (собственник) или ином вещном праве (владелец)» [1].

Инвесторов можно классифицировать по статусу: индивидуальные (физические лица), институциональные (коллективные) и профессионалы рынка; По цели инвестирования выделяют стратегических и портфельных инвесторов. Стратегический инвестор через владение акциями переходит к полному контролю над акционерным обществом (или получает его в собственность), портфельный рассчитывает лишь на доход от принадлежащих ему ценных бумаг. Для портфельного инвестора наиболее актуально постоянное взаимодействие с биржей, чтобы решать, что, где и когда покупать.

Если основным эмитентом на рынке ценных бумаг является государство, то основным инвестором, определяющим состояние фондового рынка, – индивидуальный инвестор: физическое лицо, использующее свои сбережения для приобретения ценных бумаг. При этом количество индивидуальных инвесторов может в определенной степени служить показателем благосостояния граждан, поскольку частные лица начинают вкладывать средства в ценные бумаги лишь тогда, когда достигают достаточной степени личного богатства и становится актуальным вопрос управления им.

Юридические лица, не имеющие лицензии на право осуществления профессиональной деятельности на рынке ценных бумаг в качестве посредников, но приобретающие ценные бумаги от своего имени и за свой счет, составляют группу институциональных инвесторов.

Инвесторами выступают и профессионалы фондового рынка, осуществляющие весь комплекс операций на нем, но лишь в том случае, если они вкладывают собственные средства в ценные бумаги.

На рынке денежных ценных бумаг в качестве инвесторов доминируют банки, которые в то же время как посредники частично размещают краткосрочные бумаги у своих клиентов (например, коммерческие банки одних предприятий предлагают другим предприятиям). На рынке капитальных ценных бумаг наблюдается переход от преобладания индивидуальных инвесторов к доминированию институциональных инвесторов, что важно для развития рынка, поскольку дает возможность расширения круга покупателей финансовых инструментов, а соответственно рассредоточения риска помещения средств в ценные бумаги. Схема инвесторов разных уровней и типов инвестирования приведена на рис. 1.

Рисунок 1[12, C.47]

Большую роль в качестве инвесторов приобретают так называемые взаимные фонды, или инвестиционные фонды – крупные финансовые учреждения, возникшие еще в 1920-х годах, но особенно быстро развившиеся за последние 20 лет. Фонд – это управляемый портфель ценных бумаг. Отдельные инвесторы покупают долю в этом фонде, получая в свое распоряжение некий усредненный актив, приносящий доход с усредненным риском.

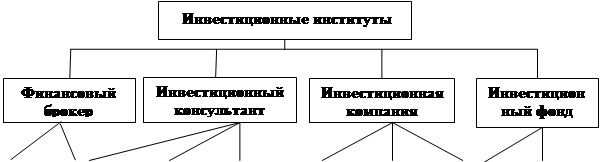

Инвестиционные институты

Поскольку эмитенты и инвесторы, как правило, не работают профессионально на фондовом рынке, они испытывают потребность в услугах профессионального оформления своей деятельности. Участники, предоставляющие такие услуги на рынке ценных бумаг, называются профессиональными участниками рынка ценных бумаг, или инвестиционными институтами.

Инвестиционные институты служат посредником, консультантом и инвестиционным фондом в деятельности инвесторов и эмитентов. Их можно назвать «промежуточным вариантом» между категориями «потребителей» и «профессионалов», поскольку, являясь профессиональными участниками рынка со всеми соответствующими правами и обязанностями, инвестиционные институты в то же время сами могут быть инвесторами. В частности, инвестиционные фонды являются как эмитентами, так и институциональными инвесторами.

В зависимости от уровня, основной сферы деятельности и клиентской базы инвестиционные институты выступают в качестве финансового брокера, инвестиционного консультанта или инвестиционного фонда. На рисунке 2 представлена схема функционирования инвестиционных институтов.

| Хозяйствующий субъект | Гражданин | Холдинго вая компания | Финансовая группа | Финансо вая компания | Открытый фонд | Закрытый фонд | Чековый фонд |

Рис.2 [13, C.91]

Инвестиционный консультант оказывает консультационные услуги на рынке ценных бумаг; финансовый брокер совершает сделки за счет и по поручению клиента; инвестиционная компания занимается котировкой ценных бумаг, операциями с ценными бумагами и осуществлением функций гаранта выпуска (андеррайтера) при первичном размещении другими эмитентами ценных бумаг; инвестиционный фонд производит аккумуляцию средств посредством выпуска акций и вложения их от своего имени в ценные бумаги.

Для всех инвестиционных институтов деятельность на рынке ценных бумаг является исключительным видом деятельности.

Важнейшую посредническую роль на рынке ценных капитальных бумаг играют инвестиционные банки – особые финансовые институты, которые занимаются организацией и гарантированием реализации публичного размещения прежде всего акций. В качестве консультанта по всем финансовым вопросам, связанным с эмиссией, банк вместе с потенциальным эмитентом определяет реальные и наиболее экономичные возможности выхода на конкретный рынок, а затем в качестве ведущего гаранта берет на себя обязанность организовать синдикат или другую группу, которая обеспечит полное размещение выпущенных ценных бумаг. В случае неправильной оценки ситуации банк рискует не разместить бумаги, оставить их у себя, а затем продать со скидкой.

АНАЛИЗ ФУНКЦИОНИРОВАНИЯ СБЕРЕГАТЕЛЬНОГО БАНКА НА РЫНКЕ ЦЕННЫХ БУМАГ НА ПРИМЕРЕ ОАО «УРАЛЬСКОГО СБЕРЕГАТЕЛЬНОГО БАНКА РФ»

Гарантированная поставка

Депозитарный учет может снизить риски по операциям с векселями, время на их проведение и затраты. Однако остается одна проблема – денежные расчеты по сделкам.

В этой проблеме депозитарный учет также может оказать содействие. Депозитарным регламентом предусматривается осуществление операций с дополнительным подтверждением. Клиент подает поручение на передачу ценных бумаг, депозитарий встречается с контрагентом, показывает ему векселя, но не передает их до дополнительного подтверждения клиента. Клиент, получив оплату за векселя, дает подтверждение, и векселя передаются покупателю.

При переводах по счетам депо депозитарий может обеспечить большую защищенность участников. Например, продавец и покупатель подают в депозитарий поручения специальных типов, для отмены которых требуются подписи обеих сторон, а векселя на счете продавца блокируются либо до отмены поручения, либо до подтверждения поставки. При получении поручений депозитарий сообщает об этом продавцу и покупателю (естественно, от продавца поручение считается принятым только при наличии ценных бумаг на счете депо), после чего покупатель осуществляет платеж. После получения денег продавец подтверждает поставку, и ценные бумаги переводятся на счет покупателя.

ЗАКЛЮЧЕНИЕ

Операции с ценными бумагами за последние 15 лет вошли в повседневную практику российских банков и их клиентов. Развитие инфраструктуры фондового рынка, совершенствование законодательства, гармонизация требований российских и зарубежных регуляторов относительно деятельности профессиональных участников рынка ценных бумаг делают операции с ценными бумагами все более перспективным и привлекательным инструментом для развития бизнеса и перераспределения временно свободных финансовых ресурсов между различными участниками хозяйственного оборота. Таким образом, банковская система России и рынок финансовых инструментов начитают более эффективно выполнять одну из своих основных функции – обеспечение условий для свободного перераспределение капитала.

Коммерческие банки на рынке ценных бумаг играют одну из важнейших ролей. Деятельность банков на рынке ценных бумаг можно разделить на четыре вида, которые отражают различную роль, выполняемую банками при проведении определенных операций с ценными бумагами:

ü деятельность банков как эмитентов;

ü деятельность банков как инвесторов;

ü профессиональная деятельность банков на рынке ценных бумаг;

ü традиционные банковские операции, связанные с обслуживанием рынка ценных бумаг.

Каждый вид деятельности включает в себя широкий спектр разнообразных операций, опосредующих как движение самих ценных бумаг, так и реализацию прав, вытекающих из этих ценных бумаг.

Особенность деятельности российских банков на рынке ценных бумаг заключается в том, что они осуществляют операции на этом рынке по общим правилам, действующим для всех участников рынка ценных бумаг, но при этом должны соблюдать еще и дополнительные правила, устанавливаемые Банком России.

Наиболее разработаны в методическом отношении и наиболее регламентированы операции коммерческих банков по эмиссии собственных ценных бумаг: акций, облигаций, векселей, депозитных и сберегательных сертификатов и других ценных бумаг.

Деятельность банков как инвесторов предполагает

ü проведение операций по покупке и продаже ценных бумаг;

ü привлечение кредитов под залог приобретенных ценных бумаг;

ü операции по реализации банком-инвестором прав, удостоверенных приобретенными ценными бумагами;

ü получение процентов, дивидендов и сумм, причитающихся в погашение ценных бумаг;

ü участие в управлении акционерным обществом-эмитентом;

ü участие в процедуре банкротства в качестве кредитора или акционера;

ü получение причитающейся доли имущества в случае ликвидации общества.

Ведущую позицию на российском рынке ценных бумаг в части инвестиционной деятельности занимает Сбербанк России.

Участники фондового рынка, в том числе банки, осуществляющие профессиональную деятельность, именуются профессиональными участниками рынка ценных бумаг.

Все виды профессиональной деятельности на рынке ценных бумаг осуществляются на основании специального разрешения – лицензии, которая выдается Федеральной комиссией по рынку ценных бумаг или уполномоченными ею органами на основании генеральной лицензии.

К традиционным банковским операциям, связанным с обслуживанием рынка ценных бумаг относятся:

ü предоставление кредитов на приобретение ценных бумаг и под залог ценных бумаг;

ü предоставление банковских гарантий по выпускам облигаций и иных ценных бумаг (например, жилищных сертификатов);

ü выполнение функций платежных агентов эмитентов,

ü ведение счетов участников рынка ценных бумаг и осуществление денежных расчетов по итогам операций на рынке ценных бумаг.

Банковская деятельность достаточно жестко контролируется Центральным Банком РФ и является объектом тщательного анализа других заинтересованных организаций. Банки постоянно публикуют результаты своей финансовой деятельности, отчетные балансы, отчитываются перед Центральным Банком РФ по широкому кругу показателей. Это позволяет проводить объективную рейтинговую оценку их работы, что повышает надежность банковских операций.

Эмиссии банковских облигаций в России пока широко не практикуются. Это объясняется тем, что инвесторы пока не способны на долгосрочное инвестирование средств, но с развитием рынка ценных бумаг и стабилизацией экономики в целом банковские облигации займут значительное место на финансовом рынке.

Банковские векселя в настоящее время уже пользуются большой популярностью. Многие банки выпускают не только финансовые векселя (как аналог депозитного займа), но и используют векселя для совершения разнообразных торгово-финансовых операций. Вексельное обращение в России имеет весьма хорошие перспективы развития.

В России сложилась смешанная модель финансового рынка, на котором наиболее эффективно функционируют универсальные банковские учреждения, выполняющие операции во всех сегментах рынка и представляющие клиентам широкий спектр услуг, включая операции с ценными бумагами и их производными, металлическими счетами, услуги «private banking» и «welth management».

События последних лет показали, что российский рынок ценных бумаг по степени интегрированности в мировое финансовое сообщество уже является частью мирового рынка. Соответственно наш рынок испытывает на себе в той или иной степени все основные тенденции развития, которые отмечаются на мировых фондовых рынка, что способствует качественно новому этапу развития всей системы.

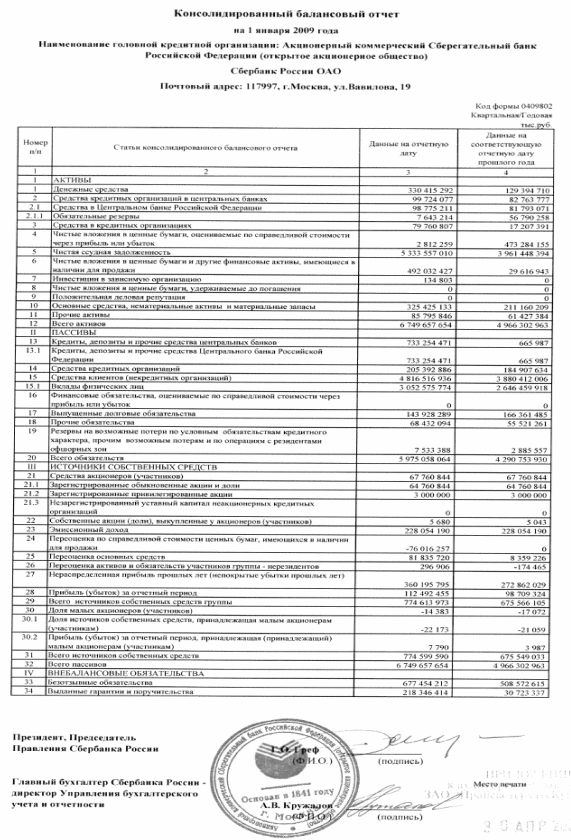

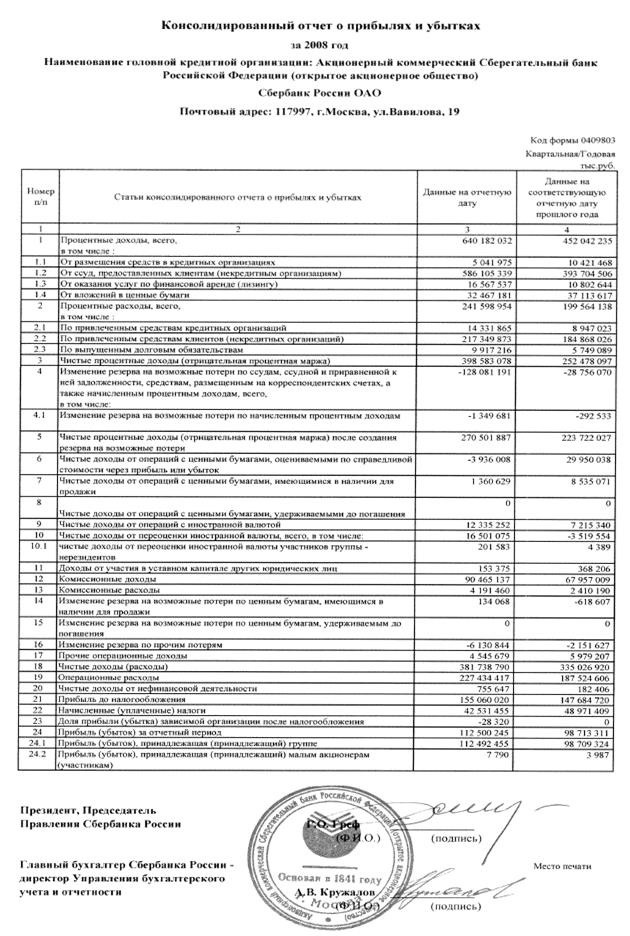

ПРИЛОЖЕНИЕ А

Консолидированная отчетность по Российским стандартам бухгалтерского учета (РСБУ)

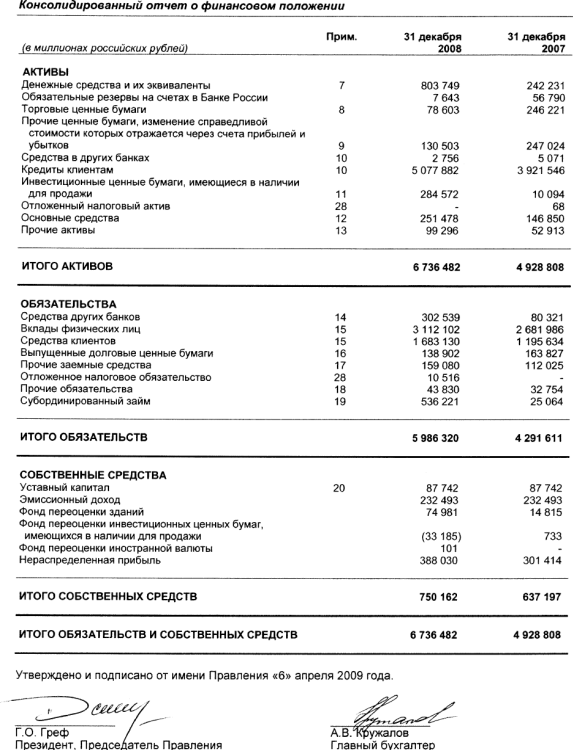

ПРИЛОЖЕНИЕ Б

Консолидированная отчетность в соответствии с Международными стандартами финансовой отчетности (МСФО)

ДИПЛОМНАЯ РАБОТА

Тема: Деятельность Сберегательного банка на рынке ценных бумаг (на примере ОАО «УРАЛЬСКИЙ СБЕРЕГАТЕЛЬНЫЙ БАНК РФ»)

Екатеринбург

2009

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1 ЭКОНОМИЧЕСКИЕ ОСНОВЫ ДЕЯТЕЛЬНОСТИ СБЕРЕГАТЕЛЬНОГО БАНКА НА РЫНКЕ ЦЕННЫХ БУМАГ

1.1 Участники фондового рынка, их краткая характеристика

1.2 Особое место и роль коммерческого банка на рынке ценных бумаг

2 АНАЛИЗ ФУНКЦИОНИРОВАНИЯ СБЕРЕГАТЕЛЬНОГО БАНКА НА РЫНКЕ ЦЕННЫХ БУМАГ НА ПРИМЕРЕ ОАО «УРАЛЬСКОГО СБЕРЕГАТЕЛЬНОГО БАНКА РФ»

2.1 Деятельность банка как эмитента ценных бумаг

2.2 Инвестиционная деятельность банка на рынке ценных бумаг, методика управления фондовым портфелем банка

2.3 Деятельность банка как профессионального участника рынка ценных бумаг

3 ОСНОВНЫЕ НАПРАВЛЕНИЯ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ КОММЕРЧЕСКОГО БАНКА НА РЫНКЕ ЦЕННЫХ БУМАГ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЕ А

ПРИЛОЖЕНИЕ Б

ВВЕДЕНИЕ

В экономической системе государства фондовый рынок выполняет важные функции, обеспечивая аккумулирование временно свободных денежных средств для инвестирования в перспективные отрасли экономики. Необходимость реализации этих функций накладывает определенные требования на структуру фондового рынка. Структура рынка ценных бумаг требует от его участников выполнения определенных действий, которые приводят к формированию финансовых потоков, движению прав собственности на ценные бумаги и возникновению информационных связей.

Рынок ценных бумаг – это совокупность экономических отношений по поводу выпуска и обращения ценных бумаг как инструментов финансирования и развития экономики.

Как и на любом рынке, на рынке ценных бумаг есть различные участники, каждый из которых выполняет свои функции. Среди всех участников рынка ценных бумаг особенно выделяются банки, которые могут выступать в роли финансового посредника или профессионального участника рынка ценных бумаг. Таковым и является крупнейший банк России – Сбербанк, имеющий довольно развитую филиальную сеть и оказывающий определенные услуги и совершающий операции с ценными бумагами.

Сбербанк, как несомненный лидер среди банков страны, имеет стабильную репутацию, полученную благодаря многолетнему опыту функционирования на российском рынке, а ныне – и на зарубежных рынках.

Актуальность работы выражается в том, что повышение эффективности деятельности Сбербанка на рынке ценных бумаг составляет немаловажный аспект успешного функционирования банка в настоящем и будущем. В отличие от множества коммерческих банков, Сбербанк России на протяжении многих лет зарекомендовал себя как стабильный и надежный банк, способный удовлетворить потребности своих клиентов. В настоящий момент крупные коммерческие банки предлагают в основном стандартный набор услуг. Отличие между банками заключается в наличии возможностей предложить клиенту более привлекательные условия обслуживания – процентные ставки, тарифы, скидки, предоставление кредита, готовности помочь в его бизнесе. И по мере того, как здоровая конкуренция на рынке будет рождать все новые и новые идеи развития бизнеса, перед Сбербанком будут вставать вопросы усовершенствования своей деятельности в сфере рынка ценных бумаг, поскольку в любом прогрессе и развитии возникают те или иные проблемы и выявляются недостатки и пути их решения.

Объектом исследования выступает положение Сбербанка как профессионального участника на рынке ценных бумаг.

Предметом исследования в работе является методология оценки и пути повышения эффективности деятельности Сбербанка России на рынке ценных бумаг.

Цель дипломной работы состоит в разработке мер, направленных на повышение эффективности деятельности Сбербанка как профессионального участника рынка ценных бумаг.

Для реализации поставленной цели потребуется решить следующие задачи:

ü раскрыть сущность российского рынка ценных бумаг, обозначив участников рынка;

ü обозначить место и роль коммерческих банков на фондовом рынке;

ü проанализировать деятельность Сбербанка на рынке ценных бумаг с точки зрения эмиссии ценных бумаг;

ü дать характеристику инвестиционной деятельности Сбербанка на рынке ценных бумаг

ü осветить деятельность Сбербанка, как профессионального участника фондового рынка

ü определить пути повышения эффективности деятельности Сбербанка на рынке ценных бумаг

Логика исследования определяет структуру работы, состоящей из введения, трех глав, заключения, списка использованной литературы и приложений.

Первая глава имеет теоретическое значение, которая нацелена на освещение теоретических вопросов, касающихся экономическим основам деятельности банка на рынке ценных бумаг. В ней определены участники фондового рынка, дана их краткая характеристика, а также обозначено место и роль коммерческого банка на рынке ценных бумаг.

Вторая глава имеет практическое значение. В данной главе проведен анализ деятельности Сбербанка России на рынке ценных бумаг. Дана характеристика Сбербанка как эмитента, проанализирована методика управления фондовым портфелем банка. Также проведен анализ эффективности проведенного Сбербанком первичного публичного предложения (IPO) акций банка.

В третьей главе дипломной работы разработаны рекомендации по повышению эффективности деятельности Сбербанка в качестве профессионального участника на рынке ценных бумаг.

В работе использованы Федеральные законы и нормативные акты Российской Федерации, Министерства Финансов, Банка России, ФСФР, научные материалы отечественных и зарубежных авторов, периодические издания, доступные интернет-ресурсы.

ЭКОНОМИЧЕСКИЕ ОСНОВЫ ДЕЯТЕЛЬНОСТИ СБЕРЕГАТЕЛЬНОГО БАНКА НА РЫНКЕ ЦЕННЫХ БУМАГ

Дата: 2019-12-22, просмотров: 429.