В этой параграфе определим методики расчета тарифной ставки по рисковым видам страхования, т.е. по видам страхования иным, чем страхование жизни. Отметим, что рассматриваемые методики будут справедливы при расчете тарифной ставки по массовым видам страхования. Массовые виды страхования охватывают значительное количество объектов страхования и застрахованных лиц, характеризующихся однородностью рисков, для которых существует достаточный объем статистического материала, позволяющий рассчитать тариф. Случайное распределение величины убытка в массовых видах страхования может быть с достаточной точностью описано нормальным или логарифмически нормальным распределением. Кроме массовых рисков страхованию подвергаются риски техногенных и антропогенных катастроф. В этих случаях расчет страхового тарифа будет отличаться от методики, характерной для массовых видов порядком расчета рисковой надбавки, которая в силу недостаточности статистики будет оцениваться качественно (экспертно). При этом следует учитывать состояние конкретного опасного объекта, а также сценарии возможных аварий. Среди рисков катастроф следует выделить особо редкие опасные события, по которым отсутствует статистика. Например, падение метеорита и т.п. Ввиду того, что вероятность таких событий и их последствия количественно не определены, они не учитываются при страховании, т.е. такие риски не являются страховыми.

Алгоритм расчета нетто-ставки представлен на рис. 2.

Определение основной части нетто-ставки (Tо)

Определение основной части нетто-ставки (Tо)

Определение рисковой надбавки (Tр)

Определение нетто-ставки (Tн)

Tн=Tо+Tр

Рис..2. Алгоритм расчета нетто-ставки

Рассмотрим различные методики определения нетто-ставки по массовым рисковым видам страхования:

Методика №1. Относится к случаям, когда по рассматриваемому виду страхования имеется статистическая информация в части вероятности наступления страхового события, средней страховой суммы и среднего возмещения по одному договору (объекту) страхования.

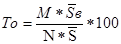

1. Расчет основной части нетто-ставки (То) производится по формуле (2).

(2)

(2)

где q- вероятность наступления страхового случая по одному договору страхования;

- среднее страховое возмещение по одному договору страхования;

- среднее страховое возмещение по одному договору страхования;

- средняя страховая сумма по одному договору страхования;

- средняя страховая сумма по одному договору страхования;

100 – базовый размер страховой суммы. Напомним, что традиционно размер страхового тарифа определяется в рублях со 100 руб. страховой суммы или в % страховой суммы.

На практике при определении отношения  /

/  рекомендуется принимать значения не ниже:

рекомендуется принимать значения не ниже:

0,3 – при страховании от несчастных случаев и болезней и в ДМС;

0,4 – при страховании средств наземного транспорта;

0,5 – при страховании грузов и имущества (кроме транспортных средств);

0,6 – при страховании средств воздушного и водного транспора;

0,7 – при страховании ответственности и финансовых рисков.

Преобразуем формулу (2) и получим еще одну формулу расчета Tо (3):

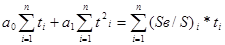

=

=  (3)

(3)

где Sв – общая сумма страховых выплат;

S - общая совокупная страховая сумма по застрахованным объектам/

Напомним, что показатель Sв/S называют показателем убыточности страховой суммы. Часто этот показатель определяют в рублях на 100 рублей страховой суммы, т.е. Sв/S*100.

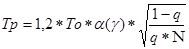

2. Расчет рисковой надбавки (Tр).

Вторая часть нетто-ставки – это рисковая или дельта-надбавка. В основу для расчета основной части нетто-ставки положена информация, основанная на статистических данных о частоте наступления страхового события. Вместе с тем, в различные период эти показатели могут отклоняться, причем порой довольно значительно. Чтобы избежать ситуации, связанной с недостаточностью страхового фонда для выплат, и применяют рисковую надбавку.

Рассмотрим методы расчета рисковой надбавки:

2.1. Расчет рисковой надбавки для каждого риска определяется по формулам (4), (5) в зависимости от наличия данных для расчета дисперсии страховых возмещений.

(4)

(4)

(5)

(5)

где  – дисперсия страховых возмещений, которая определяется по формуле (7)

– дисперсия страховых возмещений, которая определяется по формуле (7)

=

=

(7)

(7)

где  - размер страхового возмещения по i-му случаю.

- размер страхового возмещения по i-му случаю.

- коэффициент, который зависит от гарантии безопасности, его значение берется из таблицы1.. Гарантия безопасности – требуемая вероятность, с которой собранных взносов должно хватить на страховые выплаты по всем страховым случаям.

- коэффициент, который зависит от гарантии безопасности, его значение берется из таблицы1.. Гарантия безопасности – требуемая вероятность, с которой собранных взносов должно хватить на страховые выплаты по всем страховым случаям.

Tаблица 1.

| γ | 0,84 | 0,90 | 0,95 | 0,98 | 0,9986 |

| α | 1,0 | 1,3 | 1,645 | 2,0 | 3,0 |

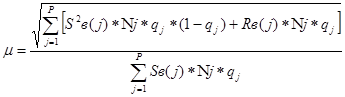

2.2. Расчет рисковой надбавки производится по нескольким видам рисков (формулы (8), (9), (10)).

(8)

(8)

(9)

(9)

(10)

(10)

2.3. В некоторых случаях размер рисковой надбавки определяется экспертно в % от основной части нетто-ставки.

3. Рассчитывается тарифная нетто-ставка на 100 руб. страховой суммы или в %.

Тн = Т о + Т р (11)

Методика №2. Относится к случаям, когда по рассматриваемому виду страхования имеется статистическая информация о динамике показателя убыточности страховой суммы за ряд периодов и зависимость убыточности от времени близка к линейной.

1. Расчет основной части нетто-ставки (То).

Основная часть нетто-ставки в следующем порядке:

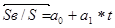

1.1. Определяется показатель убыточности страховой суммы (Sв/S) по каждому расчетному периоду (году);

1.2. Определяется прогнозируемый уровень (показатель) убыточности из уравнения линейной регрессии:

(12)

(12)

где  - выравненный показатель убыточности страховой суммы;

- выравненный показатель убыточности страховой суммы;

- параметры линейного тренда;

- параметры линейного тренда;

- порядковый номер соответствующего года.

- порядковый номер соответствующего года.

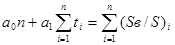

Параметры линейного тренда можно определить при помощи метода наименьших квадратов, решив систему уравнений (формула (13)).

(13)

(13)

где  - число лет расчетного периода.

- число лет расчетного периода.

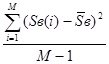

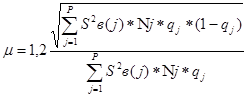

2. Расчет рисковой надбавки (Tр) производится по формуле (14).

(14)

(14)

где  - среднее квадратическое отклонение фактических значений показателя убыточности страховой от его среднего размера за рассматриваемый период t;

- среднее квадратическое отклонение фактических значений показателя убыточности страховой от его среднего размера за рассматриваемый период t;

(15)

(15)

- коэффициент, который зависит от гарантии безопасности, его значение берется из таблицы 2..

- коэффициент, который зависит от гарантии безопасности, его значение берется из таблицы 2..

Tаблица 2.

| Количество периодов (лет) анализа (п) | Вероятность непревышения выплат над взносами – гарантия безопасности ( | ||||

| 0,80 | 0,90 | 0,95 | 0,975 | 0,99 | |

| 3 | 2,972 | 6,649 | 13,640 | 27,448 | 68,740 |

| 4 | 1,592 | 2,829 | 4,380 | 6,455 | 10,448 |

| 5 | 1,184 | 1,984 | 2,850 | 3,854 | 5,500 |

| 6 | 0,980 | 1,596 | 2,219 | 2,889 | 3,900 |

Как видно, из значений табл. 2. при увеличении периода расчета, точность тарифа обеспечивается меньшим значением коэффициента  и, в конечном итоге, рисковой надбавки (Tр).

и, в конечном итоге, рисковой надбавки (Tр).

3. Рассчитывается тарифная нетто-ставка на 100 руб. страховой суммы или в процентах.

Особенности актуарных расчетов по добровольному медицинскому страхованию. Добровольное медицинское страхование (ДМС) в плане актуарных расчетов отличается от других рисковых видов страхования тем, что в результате этих расчетов должна быть получена не тарифная ставка, а стоимость страхового полиса. Это связано с особенностями ДМС как вида страхования:

- страховые выплаты по ДМС производятся не Застрахованным, а медицинским учреждениям, которые оказали медицинскую услугу;

- в ДМС отсутствует такое понятие, как страховая сумма, которое наряду со страховым тарифом является базой для определения стоимости страховой услуги. В качестве аналога страховой суммы в медицинском страховании используется такое понятие, как «страховое покрытие».

При расчете стоимости страхового полиса по ДМС используется методика актуарных расчетов для рисковых видов страхования.

Информационная база – показатели медицинской статистики. В частности, данные по заболеваемости по определенным классам болезней или видов медицинских услуг на 1000 человек.

Порядок расчетов стоимости страхового полиса имеет следующие этапы:

1. Определение показателя вероятности наступления страховых событий по каждому виду медицинских услуг, включенных в страховое покрытие по данной программе страхования.

2. Определение основной части нетто-ставки (Тосн.) Для определения основной части нетто-ставки используются следующие формулы:

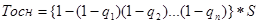

(16)

(16)

где q - вероятность появления хотя бы одного из рассматриваемых n событий, включенных в страховое покрытие по данной программе страхования;

S – размер базовой страховой суммы (100 руб.).

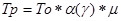

3. Определение рисковой надбавки (Триск.). Определяется по формулам, приведенным выше.

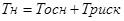

4. Определение нетто-ставки (Тн):

(17)

(17)

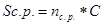

5. Определение максимальной суммы страхового покрытия (Sм)

где n - максимальное количество обращений за медицинской помощью одним застрахованным в течение срока страхования;

С – стоимость одного обращения, руб.

6. Расчет коэффициента соотношения рисков (К с.р.). Его использование имеет смысл тогда, когда среднее число обращений за медицинской помощью застрахованных меньше, чем максимальное. Использование этого коэффициента позволяет снизить размер страхового тарифа.

(18)

(18)

где S с.р. – среднее страховое покрытие;

(19)

(19)

где  – среднее количество обращений за медицинской помощью одним застрахованным в течение срока страхования.

– среднее количество обращений за медицинской помощью одним застрахованным в течение срока страхования.

7. Определение нетто-стоимости страхового полиса по ДМС (Пн):

(20)

(20)

где Т н – нетто-ставка в %.

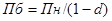

8. Определение брутто-стоимости полиса по ДМС (Пб):

(21)

(21)

где d - доля нагрузки в составе брутто-ставке.

[7 стр. 89 – 110]

Дата: 2019-12-22, просмотров: 326.

)

)