Общемировая ситуация на молочном рынке характеризуется стабильным ростом цен на молоко и молочные продукты. Эта тенденция полгода назад рассматривалась как краткосрочная, но существует вероятность ее закрепления.

Так, цены на сухое молоко (NDM) в портах Евросоюза держаться на уровне 3 тыс. долл. за 1 т. Сливочное масло из Евросоюза в портах торгуется по 4 тыс. долл. за 1 т. Это существенно выше цен полугодичной давности, когда сухое молоко и масло торговались по 2,5 долл. за 1 т.

Такой резкий рост, казалось бы, свидетельствует, что мировая торговля восстанавливается. Вероятно, мировой кризис не настолько негативно сказался на общемировом спросе на продукты питания, в частности на молоко.

Кроме того, рост экспортных поставок молока и продуктов его переработки весьма ограничен, так как по прогнозам его производство в ЕС и США в 2011 году снизится. В странах Океании (Австралия и Новая Зеландия) скорее всего производство молока останется на прежнем уровне.

Пока что производители приветствуют рост мировых и региональных цен, но их надежды могут не сбыться, если спрос просто «захлебнется» из-за дороговизны. Поэтому во второй половине 2011 года ожидается значительная ценовая коррекция. В целом прогнозируется небольшой рост спроса на импортные молочные продукты, что не позволит экспортным и внутренним ценам существенно снизиться от уровня января 2010 года.

Евросоюз (Западная Европа)

В Евросоюзе производство молока остается на сезонно-низком уровне, хотя уже присутствуют признаки наметившегося увеличения объемов. Переработчики отмечают небольшой рост предложения, хотя существенным его не назовешь. Объемы поставленного на переработку молока после новогодних праздников были на прогнозируемом уровне, и в связи со снижением спроса на жидкое молоко основная часть пошла на производство сыров.

Трейдеры и переработчики отмечают, что активность рынка в праздники была низкой, но, как ожидается, возрастет в ближайшие недели. Запасы, скопившиеся у производителей и переработчиков молока, позволяют удовлетворить в ближайшем будущем любой спрос.

Подробности недавнего тендера на закупку сухого молока (финансовая интервенция ЕК с последующим экспортом) пока неясны, что не позволяет сделать краткосрочный прогноз по ценовым тенденциям. Переработчики и трейдеры утверждают, что довольно трудно собрать такое количество обезжиренного и цельного сухого молока, чтобы соответствовать условиям тендера. Большинство из них уверено, что большая часть сухого молока по тендеру пойдет на экспорт в страны третьего мира, что разгрузит внутренний рынок и окажет ценовую поддержку европейским фермерам, которые лишились большей части бюджетной поддержки.

Евросоюз (Восточная Европа)

Отмечается низкое производство молока в странах восточной части Евросоюза, что полностью соответствует сезонной тенденции. Условия жесткой зимней погоды преобладают в большинстве восточных стран ЕС, которые ограничат рост производства ближайшие несколько недель.

Как правило, Восточная Европа имеет временной лаг в 6 недель после изменения ситуации в Западной Европе. Поэтому вряд ли стоит ждать существенного роста производства молока на востоке ЕС ранее середины февраля 2011года.

Трейдеры и переработчики отмечают, что продажи в течение последних недель были слабыми, так как большинство покупателей отсутствовало на рынке из-за праздников. Ценовая стабильность ожидается до конца февраля.

США

Производство молока в США по-прежнему показывает большую рентабельность, которая сохранилась и в этом году. В декабре 2009 года цены на жидкое молоко выросли на 2,8%, или на 10 долл., до 359,25 долл. за 1 т. В рознице цены на молоко поднялись до отметки 0,79-0,81 долл. за 1 л.

После окончания рождественских праздников большинство перерабатывающих предприятий США не принимают новые партии молока, перерабатывая накопившиеся большие запасы. Северо-восток и Центральное атлантическое побережье продолжают «бороться» с чрезмерными запасами жидкого молока. Средний Запад перенаправил поставки молока в Кентукки, где снежные бури ограничили снабжение молокозаводов с местных ферм. Там отмечается рост цен на сливки, но спрос пока остается достаточно низким.

Рост производства молока отмечен только в Калифорнии, Аризоне, Нью-Мексико, Юте и Айдахо. Производство молока на Среднем Западе пока остается на хорошем сезонном уровне.

Пока нет тенденции к увеличению производства молока, тем более что экспортные контракты на поставку сухого молока и сыворотки в течение последних недель не заключались (США являются вторым основным мировым поставщиком сухого обезжиренного молока и сыворотки). На Чикагской товарной бирже обезжиренное сухое молоко в первую неделю января 2010 года не торговалось. В результате котировки на сухое обезжиренное молоко (NDM) не изменились и составили: NDM класс Экстра – 3063,88 долл. за 1 т; NDM класс А – 3017,62 долл. за 1 т.

В настоящее время в России существует два различных по структуре рынка молока: московский и региональный. Сегмент продуктов с высокой добавленной стоимостью, отмеченный специалистами как наиболее динамичный и перспективный, активнее растет в столице. Его дальнейшее развитие в России зависит от экономической ситуации и доходов населения. Именно в Москве в первую очередь появляются новые продукты, здесь динамично развивается сегмент “премиум”, сюда стремятся наладить поставки производители из субъектов Федерации. Региональные производители основной упор делают на пастеризованное молоко, занимающее порядка 80% всего оборота. Однако процветание как отдельных сегментов, так и рынка в целом определяет не только покупательная способность. Краеугольным камнем молочной отрасли специалисты называют проблему качества исходного сырья. И ее нельзя решить без инвестиционных вливаний в обескровленное сельское хозяйство. По мнению экспертов, молоко самого высокого качества в России находится на уровне второго сорта молока, например, в Финляндии. Это не позволяет в полной мере конкурировать с продуктами иностранных производителей. Пути решения — это развитие собственной сырьевой базы, что требует немалых инвестиций. Эффективность инвестирования в агропромышленный комплекс можно проиллюстрировать на примере программы компании “Вимм-Билль-Данн” под названием “Молочные реки России”, которая была начата в 1999 году. Сейчас проект охватил уже 50 крупных сельскохозяйственных предприятий в Московской, Вологодской, Костромской, Рязанской, Смоленской и Воронежской областях. Компания организовала для хозяйств поставки доильных установок, кормоуборочной техники, кормов и холодильного оборудования, оказала помощь в закупке племенных животных. В результате был достигнут рост надоя и повышение качества молока, укрепление связей с сельхозпроизводителями, и все это позволило компании обеспечить себя сырым молоком нужного качества в необходимом объеме. Однако далеко не все могут последовать примеру крупных игроков, поэтому многие специалисты считают необходимым условием решения сырьевого вопроса государственную поддержку молочной отрасли на уровне бюджетного финансирования. Специалисты предлагают и другие пути поиска средств для выхода молочных хозяйств из кризиса: привлечение сторонних инвесторов, объединение в холдинги.

Еще одним фактором, тормозящим развитие молочного рынка, является экономическая ситуация в стране и уровень доходов населения. Улучшение экономической ситуации в целом приведет к ослаблению вышеперечисленных проблемных факторов. Низкая платежеспособность населения ограничивает вывод на рынок новейших продуктов. Несмотря на их уникальные свойства, рынок просто не готов воспринимать эту продукцию в массовом объеме именно благодаря высокой производственной себестоимости.

Россия

Российский рынок молочной продукции достаточно консолидирован, несколько крупнейших игроков контролируют более 50% рынка, при этом на рынке достаточно сильна конкуренция, в том числе из-за прихода западных игроков. Тем не менее, существенную долю занимают более мелкие игроки, представленные в основном региональными производителями, ориентированными на выпуск традиционных молочных продуктов. Однако в связи с ростом доходов населения происходит повышение спроса на обогащённую молочную продукцию, а также более рентабельную инновационную молочную продукцию.

По данным экспертов, сегодня в регионах пастеризованное молоко в общем объеме потребления ЖМП занимает 80%, стерилизованное — всего 15%, десертное (фруктовое) — 1%, топленое — 4%. Для Москвы структура потребления пастеризованного и стерилизованного молока совершенно иная. От общего объема потребления стерилизованного молока в этой выборке на столицу приходится 77%. Несмотря на то, что пастеризованное молоко занимает твердые позиции в регионах, стерилизованное молоко является перспективным направлением. Отмечалось, что в группах “стерилизованное молоко” и “сливки” появилось минимальное число новинок. Рост продаж в этих категориях происходил за счет существующих продуктов. В пастеризованном, ситуация обратная: продажи растут за счет новых наименований. По данным ACNielsen, стерилизованное молоко является наиболее вариативной категорией среди молочных продуктов, представленных в рознице. В Москве, например, в средней торговой точке присутствовало около 20 разновидностей этого продукта. Учитывая, что за исследуемый период времени новинок появилось мало, можно сделать вывод о качественном развитии дистрибуции стерилизованного молока. Особую категорию в этом сегменте занимает Ultra High Temperature (UHT) – молоко, обработанное при температуре 140°С и выше, что позволяет увеличить срок хранения в холодильнике до 60 дней. В ближайшем будущем рынок UHT-молока будет переживать бурный рост, так как в России достаточно стабильная экономическая ситуация, стимулирующая рост покупательной способности. Что касается столицы, то здесь этот продукт составляет больше двух третей потребления всего белого молока, в то время как в регионах сегмент UHT-молока занимает лишь 10—15%.[1] (источник журнал "Секрет фирмы" № 10 (193) 19.03.2007 http://www.sf-online.ru/article.asp?OID=9DF44C0D-E2BB-4A3E-A04D-5C8948D38F4D&magOID=172DDEBF-354E-4BE2-B3F7-69BA0EF7EAB8)

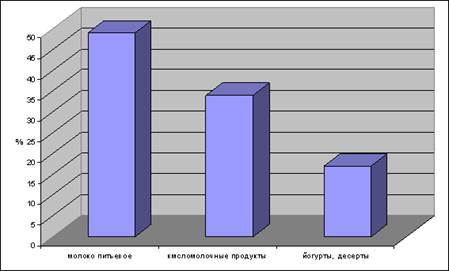

По потреблению в прошлом году лидировали традиционные молочные продукты – молоко, кефир, ряженка, творог и т. д. На их долю в объемном выражении приходилось около 83% продаж, из них 49% занимало питьевое (стерилизованное и пастеризованное) молоко. Оставшиеся 17% – за йогуртно-десертной группой.

Рис. 1 Потребление молочных продуктов в России, в первом полугодии 2010 г.

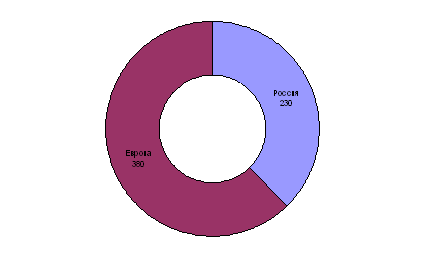

Зато в ценовом выражении на йогурты и десерты приходится 35%. Потенциал для роста есть и у молочного рынка в целом – по данным Росстата, в России на душу населения приходится 210–230 кг молока и молочных продуктов в год. В Европе этот показатель составляет 370–380 кг.

Рис. 2 Потребление молока и молочных продуктов на душу населения в год

Данная диаграмма построена на основании данных Росстата По данным Росстата, производство цельномолочных продуктов в России в пересчёте на молоко в 2006 году составило около 10 млн. тонн, что на 2,9% превышает показатель за 2005 год. Однако этот прирост существенно ниже ранее достигнутых: в 2005 году темп роста производства молочной продукции составлял 7,9%, в 2004 – 6,5%.

Объем российского рынка молока и молочной продукции составляет $4,3 млрд. По данным ACNielsen, темпы его роста снижаются: 7% в 2006 году против 13% в 2005-м в объемном выражении и 16% против 30% в денежном.

По прогнозам специалистов компании «Вимм-Билль-Данн», возрастающий спрос на продукцию с высокой добавленной стоимостью, а также усиливающаяся консолидация рынка, увеличивающая доли основных игроков, будут способствовать стабильному росту производства молочной продукции в России на 3% в год в период с 2010 по 2013 годы. В то же время, растущая конкуренция на рынке приведёт к увеличению затрат компаний на рекламу и маркетинг, а также стимулированию сбыта продукции, что положительно скажется на росте потребления продукции населением. При этом специалисты прогнозируют дальнейшее увеличение доли «Вимм-Билль-Данна» на рынке. По расчётам, исходя из данных Росстата, производство молочной продукции «Вимм-Билль-Данна» составляет порядка 13,5% от общероссийского производства цельномолочной продукции, увеличившись по сравнению с 2009 годом на 1,2 п.п. Эксперты прогнозируют увеличение этого показателя к 2013 году до 17%, при этом объёмы производства молочной продукции в России достигнут 12,4 млн. кг. По прогнозам специалистов компании «Вимм-Билль-Данн», среднегодовой темп роста рынка молочных продуктов в 2010-2013 годах составит 3%. [2]

Российский молочный рынок активно расширяет ассортимент предоставляемой молочной продукции. Эксперты прогнозируют постепенное снижение потребления традиционных молочных продуктов (творог, ряженка, простокваша) в пользу обогащенных современных продуктов (биокефир, биомолоко, биойогурт), мягких творожков. Перспективны также любые десертные молочные продукты, которые люди потребляют не для утоления голода, а для удовольствия. И это прежде всего связано с увеличением дохода населения. Общий объем этих продуктов будет расти не только за счет увеличения количества новых потребителей, но и за счет роста частоты потребления постоянными покупателями этой категории продуктов. Кроме того, в последнее время наблюдается активный рост сектора «премиум» молочной продукции. Интерес производителей к продуктам класса “премиум” объясняется возможностью получения дополнительной прибыли. Целевая аудитория этого сегмента ограничена кругом людей, готовых заплатить за продукт с высокой добавленной стоимостью. Пока его доля, по оценкам специалистов, составляет 5%-10% рынка. К «премиум» сегменту можно отнести и стерилизованное молоко. Стерилизованное молоко, обогащенное различными добавками, большинство специалистов отметили как самую быстрорастущую и перспективную категорию. Внутри нее выделяются два направления, относящихся к классу “премиум”: первое — ароматизированное молоко и молочно-соковые коктейли и, второе - молоко с биодобавками или витаминами.

Сегодня практически все производители имеют в своем портфеле варианты молока или молочных продуктов, обогащенных витаминами или минералами. Столь активный рост этого рынка в России имеет свои проблемы, и главная из них — отсутствие четкого позиционирования витаминизированных продуктов, как это существует в более развитых странах. Производители должны не просто добавлять премиксы в уже существующие продукты, но также разрабатывать специальные для определенных категорий населения. Естественно, это ведет к дополнительным затратам, и далеко не все производители готовы инвестировать в необходимые для этого научные исследования. В основном, этим могут заниматься крупные мультинациональные компании. Например, компания Parmalat уже более 30 лет производит всевозможные обогащенные продукты, в частности, детское молоко с минералами и витаминами, необходимыми для растущего организма.[3]

Дата: 2019-12-22, просмотров: 395.