Содержание

Введение………………………………………………………………………….. 3

Глава 1. Реальный инвестиционный проект. Понятие. Методы оценки ……..4

1.1. Понятие, экономическая сущность и классификация инвестиций……

1.2. Классификация инвестиций……………………………………………...6

1.3. Инвестиционный проект – исходная точка инвестиционного процесса…………………………………………………………………………..9

1.4. Основные принципы оценки эффективности реальных инвестиционных проектов………………………………………………………………………….12

1.5.Методы оценки эффективности инвестиций………………………….13

Глава 2. Анализ финансовой деятельности производственного предприятия на примере ООО ««Корпорация Кондор»

…………………… ………………………………………………………….....18

2.1 Анализ ликвидности и платежеспособности предприятия.……………

2.2. Финансовая устойчивость………..……………………………………..23

2.3. Кредитоспособность предприятия……………………………………..25

2.4. Анализ деловой активности и качества управления фирмы…………26

2.5. Анализ рентабельности…………………………………………………31

Глава 3. Анализ управления оборотными средствами на предприятии……..34

Глава 4. Оценка эффективности заимствований………………………………39

Заключение………………………………………………………………………41

Библиографический список…………………………………………………...43

Приложения……………………………………………………………………..44

Введение

Под финансовым состоянием предприятия понимается способность предприятия финансировать свою деятельность. Финансовое состояние предприятия (ФСП) - это совокупность показателей, отражающих его способность погасить свои долговые обязательства.

Финансовая деятельность охватывает процессы формирования, движения и обеспечения сохранности имущества предприятия, контроля за его использованием. Финансовое состояние является результатом взаимодействия всех элементов системы финансовых отношений предприятия и поэтому определяется совокупностью производственно-хозяйственных факторов.

Основными задачами анализа ФСП вляются:

- оценка динамики состава и структуры активов, их состояния и движения,

- оценка динамики состава и структуры источников собственного и заемного капитала, их состояния и движения,

- анализ абсолютных и относительных показателей финансовой устойчивости предприятия и оценка изменения ее уровня,

- анализ платежеспособности предприятия и ликвидности активов его баланса.

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия. Рост прибыли создает базу для самостоятельного финансирования, расширения производства, решения проблем социальных и трудовых конфликтов. За счет прибыли выполняется также часть обязательств предприятия перед бюджетом, банками и другими предприятиями и организациями.

Основные задачи анализа:

1. Оценка динамики показателей прибыли;

2. Оценка обоснованности образования и распределения ее фактической величины;

3. Изучение структуры балансовой прибыли;

4. Выявление и измерение действий различных факторов на прибыль;

5. Оценка возможных резервов дальнейшего роста прибыли на основе оптимизации объемов производства и издержек.

Целью данной работы является анализ финансового состояния предприятия, как инструмента для проведения мероприятий по улучшению его финансового состояния и стабилизации положения. Чтобы достичь поставленной цели, в настоящей работе были рассмотрены наиболее важные моменты и направления в проведении финансового анализа, как теоретически, так и практически. Даны основные направления по улучшению финансового состояния предприятия.

Основой данной работы стала бухгалтерская информация за исследуемый период 2002 - 2003 г.г.

Глава 1. Реальный инвестиционный проект. Понятие. Методы оценки.

Классификация инвестиций

Для целей систематизации анализа и планирования инвестиции могут быть сгруппированы по определенным классификационным признакам, что дает возможность глубже понять сущность инвестиций.

1. По объектам инвестирования:

· реальные;

· финансовые;

· интеллектуальные.

Реальные (капиталообразующие) инвестиции представляют собой средства, направляемые на увеличение основных и/или оборотных средств в целях последующего получения каких-либо результатов (чаще всего – дохода).

В практике планирования и управления все капиталовложения (реальные инвестиции) разбиваются по следующим направлениям: на техническое перевооружение, реконструкцию и модернизацию действующего производства.

Финансовые инвестиции – вложения денежных средств в различные финансовые активы – ценные бумаги, акции, облигации, паи, долевые участия, банковские депозиты и т.д.

Важнейшими формами финансовых инвестиций предприятия являются:

- приобретение облигаций, акций и других ценных бумаг;

- размещение временно свободных денежных средств на депозитных вкладах банков и других финансовых институтов.

Интеллектуальные инвестиции – это вложение капитала в производство путем покупки патентов, лицензий, ноу-хау, оплаты НИОКР, финансирование подготовки и переподготовки персонала.

2. По степени риска:

· безрисковые – то есть инвестиции, обеспечивающие на 100 % запланированный результат (например, краткосрочные государственные облигации);

· с уровнем допустимого риска, предполагающие возможность потери ожидаемой чистой прибыли по рассматриваемому инвестиционному проекту;

· с уровнем критического риска, предполагающие возможность потери не только прибыли, но и ожидаемой величины дохода (выручки);

· с уровнем катастрофического риска, предполагающие возможность потери всех собственных активов в результате банкротства.

3. По цели инвестирования:

· прямые;

· портфельные.

Прямые инвестиции выступают как вложения в уставные капиталы предприятий (фирм, компаний) в целях установления непосредственного контроля и управления объектом инвестирования. Они направлены не только на получение дохода, но и на расширение сферы влияния инвестора, обеспечение его будущих финансовых интересов.

Портфельные инвестиции представляют собой средства, вложенные в экономические (финансовые) активы в целях извлечения дохода (в форме прироста рыночной стоимости инвестиционных объектов, дивидендов, процентов, других денежных выплат) и диверсификации рисков. Как правило, портфельные инвестиции являются вложениями в приобретение акций, облигаций и других ценных бумаг долгосрочного характера.

4. По продолжительности инвестирования:

· краткосрочные;

· долгосрочные.

Основными инструментами краткосрочного инвестирования являются банковские депозиты, векселя и высоколиквидные ценные бумаги.

Долгосрочные инвестиции – это инвестиции, связанные с осуществлением капитального строительства, а также реконструкции, расширения и технического перевооружения действующих предприятий. В частности, такие инвестиции подразумевают:

- приобретение зданий, сооружений, оборудования, транспортных средств и других объектов основных средств;

- приобретение земельных участков;

- приобретение и создание нематериальных активов и т.д.

Цель долгосрочных инвестиций состоит в создании или увеличении основных средств, нематериальных активов и оборотных средств.

5. По формам собственности:

· частные (вложения капитала, собственниками которого являются отдельные физические лица);

· корпоративные (собственность юридических лиц, имеющих различные организационно-правовые формы (в первую очередь – акционерные общества), исключая государственные предприятия);

· государственные (вложения капитала государственных предприятий и средства государственного бюджета различных уровней и государственных внебюджетных фондов);

· смешанные (в один объект инвестирования предприятия вкладываются средства разных форм собственности).

Кроме того инвестиции можно классифицировать в зависимости от источников их формирования:

· внутренние, в качестве инвесторов выступают физические и юридические лица, а также государство РФ;

· внешние, то есть зарубежные инвестиции. Иностранными источниками инвестиций могут выступать зарубежные государства, иностранные граждане, а также юридические лица других сран (предприятия, фирмы, компании). Основными видами зарубежных инвестиций являются прямые инвестиции, целевые кредиты на уровне предприятий и портфельные инвестиции.

Отечественные источники, в свою очередь, подразделяются на:

· собственные, то есть такие инвестиционные ресурсы, по которым предприятие-инвестор владеет правом собственности; при этом собственные источники инвестиционных ресурсов дифференцируются на внешние и внутренние источники;

· заемные – такие инвестиционные ресурсы, собственниками которых являются сторонние организации и предприятия, а предприятие-инвестор берет их в качестве краткосрочных и долгосрочных кредитов и займов.

Наиболее реальными и надежными источниками собственных инвестиционных ресурсов являются внутренние источники, к которым относятся:

- прибыль, остающаяся в распоряжении предприятия, осуществляющего инвестиции;

- фонд амортизационных отчислений предприятия-инвестора;

- капитал физических и юридических лиц, формируемый путем подписки на акции предприятия;

- дополнительная эмиссия акций действующего и реализующего проект предприятия, продажа их на фондовом рынке и др.

Внешние источники формирования собственных инвестиционных ресурсов являются не столь надежными и, как правило, невелики по объему. Возможность привлечения инвестиционных ресурсов из указанных источников достижима в части выделения бюджетных средств только в случае реализации инновационных проектов, внедрение которых обеспечивает получение эффекта большой социальной направленности (природоохранные проекты, решающие проблемы повышения занятости трудоспособного населения и др.).

Заемные инвестиционные ресурсы, используемые практически каждым предприятием, или реализующим инновационную деятельность, или занимающимся решением других задач по развитию и повышению эффективности своей деятельности, служат достаточно надежным и, чаще всего, объективно необходимым источником финансирования инвестиционной деятельности. Обусловлено это тем, что объемов собственных инвестиционных ресурсов для реализации крупных инновационных проектов чаще всего не хватает у предприятия-инвестора, вследствие чего он вынужден обращаться к услугам финансового рынка за заемными средствами.

К долгосрочным заемным источникам инвестиционных ресурсов предприятия, реализующего инвестиционный проект, относятся:

- кредиты банков:

- кредиты и займы небанковских финансовых структур;

- государственные целевые и льготные кредиты;

- лизинг, в том числе и финансовый.

Источниками формирования краткосрочных заемных инвестиционных ресурсов являются:

- кредиты банков;

- кредиты и займы небанковских финансовых институтов;

- займы предприятий;

- товарные (коммерческие) кредиты поставщиков сырья и материалов, заинтересованных в будущих долгосрочных поставках своих материально-сырьевых ресурсов предприятию, реализующему инвестиционный проект.

Основными направлениями использования как собственных, так и заемных инвестиционных ресурсов предприятия выступают:

1. Реализация инновационных проектов на предприятии;

2. Обеспечение простого и расширенного воспроизводства внеоборотных активов;

3. Достижение стратегических целей экономического развития предприятия;

4. Повышение рыночной стоимости предприятия;

5. Совершенствование структуры активов предприятия;

6. Решение задач социального развития коллектива предприятия.

Следовательно, осуществление инвестиций предприятия является важнейшим условием решения практически всех стратегических и значительной части текущих задач развития и обеспечения эффективности его деятельности.

Практическое осуществление инвестиций обеспечивается организуемой на предприятии инвестиционной деятельностью, являющейся одним из особых видов его хозяйственной деятельности.

Анализ ликвидности

2.1.1 Балансовая модель

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени ликвидности и расположенных в порядке убывания ликвидности, с обязательством по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

А1. наиболее ликвидные активы - к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги). А2. Быстро реализуемые активы - дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты. A3. Медленно реализуемые активы - статьи раздела 2 актива баланса, включающие запасы, налог на добавленную стоимость, дебиторскую задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) и прочие оборотные активы. А4. Трудно реализуемые активы - статьи 1 актива баланса - внеоборотные активы.

Пассивы баланса группируются по степени срочности их оплаты:

П1. Наиболее срочные обязательства - к ним относится кредиторская задолженность. ГО. П2. Краткосрочные пассивы - это краткосрочные заемные средства, задолженность участникам по выплате доходов, прочие краткосрочные пассивы. ПЗ. Долгосрочные пассивы - это статьи баланса, относящиеся к разделам 4 и 5, т.е. долгосрочные кредиты и заемные средства, а также доходы будущих периодов, резервы предстоящих расходов и платежей. П4. Постоянные пассивы или устойчивые - это статьи раздела 3 баланса «Капитал и резервы».

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Теперь определим ликвидность баланса по балансовым пропорциям, соблюдение которых способствует финансовой устойчивости предприятия. Такими пропорциями являются следующие:

1. Быстрореализуемые активы (денежные средства и краткосрочные финансовые вложения) должны покрывать наиболее срочные обязательства или превышать их;

2. Активы средней реализуемости (дебиторская задолженность) должны покрывать краткосрочные обязательства или превышать их;

3. Медленнореализуемые активы (производственные запасы) должны покрывать долгосрочные обязательства или превышать их;

4. Труднореализуемые активы (внеоборотные активы) должны покрываться собственными средствами и не превышать их.

Т.е.: А, > П, А2 > П2 Аз > П3 А4 < П4

Далее составим таблицу анализа ликвидности баланса. Для наглядности соблюдения балансовых пропорций ООО «Кондор» по состоянию на конец года представим их в таблицах 1.1, 1.2.

Таблица 1.1

| Анализ ликвидности баланса за 2002 год | |||||

| Наименование группы актива | Обозначение | Расчет | 2002 на начало года | 2003 на начало года | 2003 на конец Года |

| 1. Наиболее ликвидные активы | А1 | 250+260 | 39 | 229 | 137 |

| 2.Быстро реализуемые активы | А2 | 240 | 736 | 1161 | 694 |

| 3.Медленно реализуемые активы | А3 | 230+210+220+270-216 | 463 | 469 | 847 |

| 4.Трудно реализуемые активы | А4 | 190+216 | 510 | 590 | 548 |

Пассивы баланса группируются по степени срочности их оплаты.

Таблица 1.2

| Анализ ликвидности баланса | |||||

| Наименование группы актива | Обозначение | Расчет | 2002 на начало года | 2003 на начало | 2003 на конец |

| 1 Наиболее срочные обязательства | П1 | 620 | 970 | 1207 | 762 |

| 2. Краткосрочные пассивы | П2 | .610 +.670 | 99 | 157 | 0 |

| 3. Долгосрочные пассивы | П3 | 590 + 630 + 640 + 650 + 660 | 0 | 0 | 0 |

| 4 Постоянные пассивы или устойчивые | П4 | 490 - .390 | 680 | 1085 | 1464 |

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву:

2002 год на начало :

А1<П1; А2>П2; А3>П3; А4<П4.

2003 год на начало

А1<П1; А2>П2; А3>П3; А4<П4.

2003 год на конец:

А1<П1; А2>П2; А3>П3; А4<П4.

По полученным результатам можно сделать следующие выводы :

1. Быстрореализуемые активы (денежные средства и краткосрочные финансовые вложения) не покрывают наиболее срочные обязательства;

2. Активы средней реализуемости (дебиторская задолженность) покрывают краткосрочные обязательства, и превышать их;

3. Медленнореализуемые активы (производственные запасы) покрывают долгосрочные обязательства, и превышать их;

4. Труднореализуемые активы (внеоборотные активы) покрываются собственными средствами, и превышать их

Быстрореализуемые активы (денежные средства и краткосрочные финансовые вложения) не покрывают наиболее срочные обязательства.

Это можно объяснить тем, что Денежным средствам и краткосрочной задолженности не всегда можно присвоить 1 – й уровень ликвидности.

Таким образом , баланс на конец отчетного периода не является абсолютно ликвидным.

Составление первых неравенств свидетельствует о том, что за анализируемый период возрос платежный недостаток наиболее ликвидных активов для покрытия наиболее срочных обязательств.

При этом , исходя из данных аналитического баланса, можно заключить , что причиной снижения ликвидности явилось то, что краткосрочная задолженность увеличилась более быстрыми темпами, чем денежные средства

Однако, данную модель в чистом виде нельзя применять для российских предприятий, т.к.:

- нельзя присваивать один уровень ликвидности денежным средствам и краткосрочным финансовым вложениям;

- дебиторская задолженность не всегда быстрореализуемый актив;

- запасы могут быть легкореализуемыми;

- внеоборотные активы не всегда труднореализуемые;

- как правило, в первую очередь предприятие расплачивается с банками, а с кредиторами расчеты откладываются.

Таким образом, в чистом виде балансовая модель применима только для успешно работающих предприятий, и не применима для предприятий в предбанкротном состоянии.

Проведем анализ ликвидности по коэффициентам.

2.1.2 Коэффициенты ликвидности

1. Коэффициент текущей ликвидности рассчитывается для обобщающей оценки ликвидности оборотных активов:

,

,

Кт.л = Р2Ф1 – 220- 230 – 244 – 217 – 252/Р5Ф1- 640 - 650

где ОА – оборотные активы.

Этот показатель характеризует степень обеспеченности (покрытия) всеми оборотными активами краткосрочных обязательств.

Коэффициент текущей ликвидности – основополагающий показатель для оценки финансовой состоятельности организации, достаточности имеющихся у нее оборотных средств, которые при необходимости могут быть использованы для погашения ее краткосрочных обязательств. Значение коэффициента текущей ликвидности должно находиться в пределах от 1 до 2. Значение нижней границы коэффициента, равное 1, обусловлено тем, что оборотных средств должно быть столько же, сколько возникает краткосрочных обязательств. Превышение оборотных активов (в два раза) над краткосрочными обязательствами создает условия для устойчивого развития производственно-финансовой деятельности, в результате чего формируется рабочий капитал, или «чистые оборотные активы».

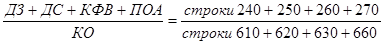

2. Коэффициент критической ликвидности или «промежуточной ликвидности» позволяет определить способность предприятия выполнить краткосрочные обязательства не полагаясь на реализацию запасов и рассчитывается по формуле:

,

,

где ДЗ – дебиторская задолженность;

ПОА – прочие оборотные активы

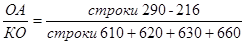

3. Коэффициент абсолютной ликвидности рассчитывается на основе данных II и IV разделов бухгалтерского баланса по формуле:

,

,

где ДС – денежные средства;

КФВ – краткосрочные финансовые вложения;

КО – краткосрочные обязательства.

В состав краткосрочных обязательств входят: задолженность по краткосрочным кредитам и займам; кредиторская задолженность; задолженность участникам (учредителям) по выплате доходов; прочие краткосрочные обязательства.

Сложившиеся значения названных показателей ликвидности по данным ООО «Кондор» за 2002-2003 года, представлены в таблице 2.

Таблица 2. Показатели ликвидности ООО «Кондор» за 2002-2003 г.г.

| Показатель | Оптимальное значение | 2002 Начало | 2003 Начало | 2003 конец |

| Коэффициент текущей ликвидности | 1-2 | 0,99 | 1,24 | 1,55 |

| Коэффициент критической ликвидности | >1 | 0,72 | 1,02 | 1,09 |

| Коэффициент абсолютной ликвидности | {0,2 -0,5} | 0,037 | 0,17 | 0,18 |

Коэффициент текущей ликвидности имеет положительную динамику.Коэффициент текущей ликвидности ниже нормы, но это говорит о том, что на предприятии умеют управлять активами и не хранят бесполезные и дорогостоящие неликвидные средства.

Коэффициент критической ликвидности имеет положительную динамику и увеличивается от значения ниже нормы в первом периоде до хорошего в последующих периодах.

Коэффициент критической ликвидности > 1 – это означает, что Денежных средств на счетах и в расчетах больше краткосрочных обязательств, то есть предприятие способно выполнить краткосрочные обязательства, не полагаясь на реализацию запасов.

Сопоставив Коэффициент текущей ликвидности и Коэффициент критической ликвидности видно, что значения приблизительно в норме и близки друг другу. Это говорит о грамотной политике управления запасами.

Коэффициент абсолютной ликвидности имеет положительную динамику и увеличивается от неудовлетворительного значения в первом периоде до хорошего в последнем периоде.

Низкое значение Коэффициента абсолютной ликвидности на начало 2002 года свидетельствует о сложных условиях. Но в целом, предприятие способно выполнить обязательства, не опираясь на дебиторскую задолженность.

2.2 Анализ платежеспособности

Платежеспособность – это возможность в срок и в полном объеме удовлетворить свои долговые обязательства.

Признаки Платежеспособности :

1. Велечина Собственного оборотного капитала

2.

СОК = (Р2Ф1 – 220 – 244 – 252 ) – (Р5Ф1 – 640 – 650)

2.Коэффициент соотношения заемных и собственных средств, характеризует обеспеченность каждого рубля заемных средств рублем собственных средств.

Кз.и.=Rс/Ис=ст.590+ст.690/ст.490

3.Коэффициент чистой выручки – доля свободных средств в выручке от реализации = ЧП+Амортизация / Выручку от продаж

4. Коэффициент платежеспособности = Остаток Денежных средств на начало + поступление денежных средств / Используемые денежные средства

Таблица 3. Показатели платежеспособности

ООО «Кондор» за 2002-2003 г.г.

| Показатель | Формула Расчета | 2002 Начало | 2003 Начало | 2003 конец |

| Кал. | 290=216/610 +620 +630 +660 | 0,037 | 0,17 | 0,18 |

| Величина собственного оборотного капитала | (Р2Ф1 – 220 – 244 – 252 ) – (Р5Ф1 – 640 – 650) | 173 | 517 | 900 |

| Соотношение СК и ЗК | ст.590+ст.690/ст.490 | 1,57 | 1,26 | 0,52 |

| Коэффициент чистой выручки | ЧП+Амортизация / Выручку от продаж | 0,066 | 0,084 | 0,074 |

Величина собственного оборотного капитала имеет положительную динамику и увеличивается от небольшого значения в первом периоде до хорошего в последующих периодах.

Чем больше Величина собственного оборотного капитала, тем выше платежеспособность.

Предприятие платежеспособно.

Соотношение собственного и заемного капитала - уменьшение этого показателя — признак ослабления зависимости предприятия от кредиторов. Считается, что подобная тенденция свидетельствует об уменьшении финансового риска, то есть об увеличении платежеспособности.

Коэффициент чистой выручки снижается. Чем больше доля чистой выручки в общей сумме выручки, тем больше возможностей у предприятия для погашения своих долговых обязательств.

Тенденция к снижению негативно характеризует платежеспособность предприятия.

Таким образом, проанализировав показатели платежеспособности мы можем сделать вывод, что руководству ООО «Корпорация Кондор » удалось добиться успехов в повышении платежеспособности и ликвидности.

И в целом, показатели близки к уровню нормальных значений.

2.3. Анализ финансовой устойчивости

Финансовое равновесие связано, как правило, с управление капиталом фирмы.

Показывает степень использования заемных средств, а также степень защиты кредиторов.

В рыночных условиях, когда хозяйственная деятельность предприятия и его развитие осуществляется за счёт самофинансирования, а при недостаточности собственных финансовых ресурсов - за счёт заёмных средств, важной аналитической характеристикой является финансовая устойчивость предприятия.

Для оценки финансовой устойчивости организации используются показатели, которые представлены в таблице 4.

1. Коэффициент обеспеченности Оборотных активов Собственными Средствами – характеризует долю финансирования за счет собственных средств и общей величины оборотных средств показывает уровень независимости текущей деятельности предприятия от внешних заимствований.

2. Коэффициент обеспеченности Оборотных активов СС – характеризует долю финансирования запасов за счет собственных средств.

3. Коэффициент маневренности – показывает какая часть собственных средств направляется на финансирование оборотных средств.

4. Коэффициент финансовой устойчивости

5. Индекс постоянного актива – показывает, за счет каких источников финансируются внеоборотные активы

Таблица 4. Показатели финансовой устойчивости ООО «Кондор» за 2002-2003 г.г.

| Показатель | Формула Расчета | 2002 начало | 2003 Начало | 2003 Конец |

| Коэффициент обеспеченности Оборотных активов СС | Собств. Оборот. Средства/Сумму оборотных средств | 0,14 | 0,28 | 0,52 |

| Коэффициент обеспеченности запасов СС | Собст. Оборотные Средства /Стоимость запасов | 0,62 | 1,67 | 2,59 |

| Коэффициент маневренности | (стр.490+стр.640+стр.650-стр.190) / стр.490+стр.640+стр.650 | 0,14 | 0,28 | 0,52 |

| Коэффициент финансовой устойчивости | Р3Ф1+Р4Ф1/ 700 | 0,39 | 0,44 | 0,66 |

| Индекс постоянного актива | КФУ5 = Внеоборотные активы / Собственные средства предприятия | 0,72 | 0,51 | 0,34 |

Раздел 4 = 2, следовательно Коэффициент финансовой устойчивости показывает долю собственных средств в источниках финансирования и является коэффициентом автономии.

1. Значение данного коэффициента сильно варьируется в зависимости от отрасли, в которой работает предприятие. Минимальным принято считать значение равное 0,1. На начало 2002 года доля финансирования за счет собственных средств к общей величине оборотных средств составляла 14 %, к началу 2003 уже 28%, а к концу – 52%. Тем самым уровень независимости текущей деятельности предприятия от внешних заимствований увеличивается.

2. На начало 2002 году запасы были обеспечены собственными оборотными средствами на 62%. На начало 2003 года собственные оборотные средства превосходили объем запасов более чем в 1,5 раза. К концу 2003 года собственные оборотные средства превосходили объем запасов более чем в 2,5 раза. Все показатели остаются на уровне выше нормы (0,5).

Доля финансирования запасов за счет собственных средств возрастает.

3. Рекомендуемое значение Коэффициента маневренности - 0,5 и выше.

Коэффициент маневренности имеет положительную динамику и с низкого значения 0,14 в начале 2002 года к концу 2003 достигает нормативного значения.

4. Повышение показателя свидетельствует об увеличении и финансовой независимости предприятия, уменьшении риска финансовых затруднений в будущие периоды, повышает гарантии погашения предприятием своих обязательств. Для коэффициента автономии желательно, чтобы он превышал по своей величине 50%. В этом случае его кредиторы чувствуют себя спокойно, сознавая, что весь заемный капитал может быть компенсирован собственностью предприятия.

Данный коэффициент с каждым годом существенно растет , это говорит о том, что все большую долю баланса составляют устойчивые долгосрочные источники финансирования. Соответственно можно сделать вывод о понижении рискованности операций в ООО «Корпорация Кондор».

5.Полученные показатели говорят нам о том что индекс постоянного актива в начале 2002 году был близок к значению 0,72, что является рискованным, т.к. внеоборотные активы финансируются за счет собственных средств, а оборотные только за счет заемных. К началу 2003 и концу 2003 уровень рискованности снизился, коэффициент достиг уровня 0,51 и 0,34 соответственно.. Все внеоборотные и часть оборотных активов финансируются за счет собственных средств.

Вывод: Проанализировав показатели финансовой устойчивости ООО «Корпорация Кондор», можно сделать вывод о том, финансовое состояние данной организации позволяет быть уверенным в своевременном выполнении обязательств в соответствии с договорами на протяжении многих лет функционирования. Следовательно, ООО «Корпорация «Кондор» имеет рациональную структуру имущества и его источников для своего вида деятельности.

2.4. Анализ кредитоспособности

Таблица 5. Показатели кредитоспособности ООО «Кондор» за 2002-2003 г.г.

| Показатель | Формула Расчета | 2002 начало | 2003 Начало | 2008\3 конец |

| Коэффициент соотношения ЗК и СК | ст.590+ст.690/ст.490 | 1,57 | 1,26 | 0,52 |

| Доля долгосрочных кредитов в общ. Задолженности | Сумма Долгоср. Кредитов и займов /общая сумма обязтельсств. Р4Ф1/Р4Ф1+р5Ф1 | 0 | 0 | 0 |

| Доля краткоср. Кредитов и займов в общ. задолженности | Сумма краткоср. Кредитов и займов / Общую сумму задолженности Р5Ф1/Р4Ф1+Р5Ф1 | 1 | 1 | 1 |

| Доля КЗ в общ. Задолженности | Сумма КЗ/ Сумму обязательств 620/ Р4Ф1+Р5Ф1 | 0,9 | 0,88 | 1 |

| Доля КЗ перед поставщиками в общ. Задолженности | Сумма КЗ перед поставщиками / сумму обязательств 621/ Р4Ф1+Р5Ф1 | 0,12 | 0,12 | 0,45 |

| Доля КЗ перед персоналом в общ. Задолженности | Сумма КЗ перед персоналом / сумму обязательств 624/ Р4Ф1+Р5Ф1 | 0,26 | 0,29 | 0,09 |

| Доля КЗ перед ГВФ в общ. Задолженности | Сумма КЗ перед ГВФ / сумму обязательств 625/ Р4Ф1+Р5Ф1 | 0,11 | 0,09 | 0,05 |

| Доля КЗ по налогам и сборам в общ. Задолженности | Сумма КЗпо налогам и сборам / сумму обязательств 626/ Р4Ф1+Р5Ф1 | 0,22 | 0,24 | 0,07 |

| Доля полученных авансов в общей задолженности | 0,08 | - | - | |

| Доля КЗ перед прочими кредиторами в общ. Задолженности | Сумма КЗ перед прочими кредиторами / сумму обязательств 628/ Р4Ф1+Р5Ф1 | 0,11 | 0,14 | 0,34 |

В силу неоднородности кредиторской задолженности анализ проводится по группам.

1.Финансовый рычаг – это отношение заемного капитала компании к собственным средствам, он характеризует устойчивость компании. Чем меньше финансовый рычаг, тем устойчивее положение. С другой стороны, заемный капитал позволяет увеличить коэффициент рентабельности собственного капитала, т.е. получить дополнительную прибыль на собственный капитал

Плечо финансового рычага < 2:1 – это означает, что имеется кредитный потенциал.

2.Отсутствие долгосрочных кредитов банка и прочих долгосрочных займов можно определить как положительные моменты в деятельности фирмы.

3. Можно сказать о том, что степень кредитного доверия к данной компании сохраняется на высоком уровне на протяжении всех лет.

4. К концу 2003 года уменьшилась задолженность перед персоналом и задолженность по налогам и сборам, но выросла задолженность перед поставщиками.

2.5. Анализ деловой активности

Таблица 6. Показатели деловой активности ООО «Кондор» за 2002-2003 г.г.

| Показатель | Формула Расчета | 2002 Начало | 2003 Начало | 2003 Конец |

| Фондоотдача | Прибыль / Стоимость ОПФ | 1,3 | 0,9 | 1,26 |

| Коэффициент оборачиваемости внеборотных активов | Выручка /Ср. стоимость внеоборотных активов | 14,4 | 13,65 | 16,72 |

| Коэффициент оборачиваемости оборот. активов | Выручка /Ср. стоимость обоборотных активов | 4,05 | 4,03 | 4,87 |

| Длительность оборачиваемости в днях | Длительность планового периода/К. обор. Оборот. Средств. | 88,88 | 89 | 73,92 |

| Коэффициент оборачиваемости сырья и материалов | Выручка от продаж/Стоимость сырья и материалов | 27,3 | 30,19 | 25,22 |

| Коэффициент оборачиваемости готовой продукции | Выручка от продаж/ГП | - | - | - |

| Коэффициент оборачиваемости ДЗ | Выручка от продаж/ДЗ | 7,65 | 6,25 | 6,47 |

| Срок оборачиваемости дебиторской задолженности | 360 дней/ (Коб дз | 47,06 | 58,4 | 55,64 |

| Коэффициент оборачиваемости КЗ | Выручка от продаж/КЗ | 7,29 | 6,95 | 9,99 |

| Срок оборачиваемости Кредиторской задолженности | 360 дней/ Коб дз | 49,4 | 51,8 | 36 |

| Коэффициент оборачиваемости СК | Выручка /СК | 10,4 | 7,74 | 5,2 |

1.Эффективность использования основных средств в начале 2003 снизилась по сравнению с началом 2002, но к концу 2002 вновь возросла.

2. Предприятие достаточно эффективно использует свои внеоборотные активы, и эффективность использования существенно растет. На величину показателя оборачиваемости внеоборотных средств влияет оценочная стоимость внеоборотных средств.

Коэффициент оборачиваемости активов отражает скорость оборота всего капитала организации или эффективность использования всех имеющихся ресурсов независимо от их источников. Данные таблицы показывают, что за изучаемый период этот показатель увеличился. Значит, в организации быстрее совершался полный цикл производства и обращения, приносящий прибыль.

Так как у предприятия наблюдается благоприятная динамика этого коэффициента, следовательно, необходимо повышать объем реализации своих услуг, проанализировать состав активов и избавиться от ненужных активов, а также искать другие способы повышения фондоотдачи.

3.Снижение скорости оборота Собственного капитала сравнению с отражает тенденцию к бездействию части собственных средств.

Снижение показателя Коэффициент оборачиваемости КЗ в начале 2003 года по сравнению с началом 2002 свидетельствует о росте покупок в кредит. А повышение к концу 2003 об их росте.

4.Если сравнивать Коэффициент оборачиваемости ДЗ на начало 2002 и начало 2003, то можно сделать вывод, что поскольку коэффициент к началу 2003 уменьшился, следовательно, на предприятии произошло снижение коммерческого кредита, предоставляемого предприятием.

К концу 2003 произошел небольшой рост.

5. Само по себе высокое значение коэффициента оборачиваемости может говорить об отсутствии у предприятия проблем с оплатой. Коэффициент оборачиваемости ДЗ и Коэффициент оборачиваемости КЗ, Срок оборачиваемости Кредиторской задолженности и

Срок оборачиваемости Дебиторской задолженности очень близки, КЗ немногим больше ДЗ, это означает, что фирма ведет удачную кредитную политику.

2.6. Анализ рентабельности

Рентабельность – нетто- результат управления и принятия управленческих решений.

Поэтому при попытке сделать прогноз финансового благополучия предприятия многие аналитики уделяют внимание изучению динамики именно этих показателей.

Индикаторы рентабельности:

1. Рентабельность активов – способность активов генерировать доходы

РА= Прибыль до налогообложения

2. Рентабельность продаж – показывает прибыль на 1 единицу продаж.

3. Рентабельность Собственного капитала - показывает доходность вложения собственного капитала предприятия.

Таблица 6.

| Показатель | Формула Расчета | 2002 начало | 2003 Начало | 2003 Конец |

| Рентабельность активов | Прибыль до налогообложения /Средняя стоимость имущества х 100% | 30,15 | 31,69 | 27,49 |

| Рентабельность продаж | Прибыль от продаж / Выручку от продаж х 100% | 7,62 | 9,73 | 10,11 |

| Рентабельность Собственного капитала | Чистая прибыль / СК * 100% | 55,29 | 52,44 | 31,08 |

Показатель рентабельности собственного капитала уменьшается, что свидетельствует об уменьшении эффективности использования собственного капитала.

Высокая прибыль на единицу продаж как правило говорит об успехах фирмы в основной деятельности, а низкая – о невысоком спросе на продукцию и высоких издержек. Решение проблемы может быть активизация маркетинга или поиск резервов снижения издержек.

Коэффициент рентабельности продаж увеличивается, что свидетельствует об увеличении спроса на продукцию предприятия.

Предприятие эффективно использует имеющиеся у него активы поскольку рентабельность его активов на удовлетворительном уровне.

Низкое значение коэффициента обычно свидетельствует о необходимости повышения эффективности использования имущества или целесообразности ликвидации его части. На данный показатель в значительной степени влияет политика отражения активов в балансе. Занижение валюты баланса на отчетные даты приводит к занижению финансового результата, раздувание баланса за счет включения активов повышенного риска к увеличению финансового результата. А чем выше доля активов повышенного риска, тем ниже качество прибыли.

Элементы оборотных средств

Оборотные производственные фонды включают:

• производственные запасы;

• незавершенное производство и полуфабрикаты собственного изготовления;

• расходы будущих периодов.

Производственные запасы – это предметы труда, подготовленные для запуска в производственный процесс. В их составе можно, в свою очередь, выделить следующие элементы: сырье, основные и вспомогательные материалы, топливо, горючее, покупные полуфабрикаты и комплектующие изделия, тара и тарные материалы, запасные части для текущего ремонта, малоценные и быстроизнашивающиеся предметы.

Незавершенное производство и полуфабрикаты собственного изготовления – это предметы труда, вступившие в производственный процесс: материалы, детали, узлы и изделия, находящиеся в процессе обработки или сборки, а также полуфабрикаты собственного изготовления, незаконченные полностью производством в одних цехах и подлежащие дальнейшей переработке в других цехах того же предприятия.

Расходы будущих периодов – это невещественные элементы оборотных фондов, включающие затраты на подготовку и освоение новой продукции, которые производятся в данном периоде (квартал, год), но относятся на продукцию будущего периода.

Управление запасами

Существует несколько методом управления запасами:

1. Метод АВС. Суть метода заключается в разбиении имеющихся запасов на 3 категории по степени важности, ориентируясь на какой-либо показатель. Этот метод удобен в применении на крупных предприятиях, использующих широкую номенклатуру сырья и материалов, имеющих различную стоимость и потребляемых в разных объемах. Соответственно для случая с ООО «Корпорация «Кондор», данный метод не целесообразно использовать.

2. Определение оптимальной партии запаса. Главная идея модели EOQ – это разделение затрат на расходы по хранению запасов и расходы по выполнению заказа. Ограничение для применения модели – объем производства рассчитан точно, продажи равномерны, поставка запасов осуществляется без задержек. Модель помогает лишь наметить основную тенденцию управления величиной партии заказа.

3. Поддержание оптимального уровня запасов. Суть заключается в том, что размер заказа рассчитывается как разность между максимальным (нормативным) уровнем запасов и фактическим их уровнем в момент проверки. Максимальный запас косвенно связан с наиболее рациональной загрузкой площадей склада при учете возможных сбоев поставки, необходимости бесперебойного снабжения.

4. Нормирование. Суть состоит в расчете нормы запаса в днях и однодневной суммы затрат. Произведение этих двух показателей и представляет собой потребность в оборотных средствах в оборотных средствах в денежном выражении

Вывод: при определении потребности в оборотном капитале для готовой продукции необходимо учитывать, что ее запасы планируются исходя из:

- анализа рынка по каждому виду продукции, т.е. сложившихся объектов реализации, доли рынка предприятия, возможности повышения конкурентных позиций, времени выполнения заказа;

- распределения спроса и предложения в течение года;

- производственной мощности;

- кредитной политики предприятия;

- времени формирования партии для отгрузки.

Управление запасами тесно связано с управлением производством с одной стороны и с управлением дебиторской задолженностью с другой.

Заключение

В заключении работы можно отметить, что все задачи, поставленные вначале работы достигнуты, раскрыты и также достигнута главная цель работы: определено финансовое состояние конкретного предприятия – ООО «Корпорация «Кондор ».

В первой главе данной работы был показан Реальный инвестиционный проект. Понятие. Методы оценки.

В главе второй, занимающей большую часть работы, было обследовано действующее предприятие и его финансовое положение. В ходе работы было установлено реальное положение дел на предприятии; выявлены изменения в финансовом состоянии и факторы, вызвавшие эти изменения.

В третьей главе был проведен Анализ управления оборотными средствами на предприятии.

В четвертой главе проведена Оценка эффективности заимствований.

1.Исследования показали, что деятельность предприятия финансируется за счет собственных средств. Баланс предприятия можно считать в достаточной мере ликвидным, хотя оно и постоянно испытывает недостаток в денежных средствах (Быстрореализуемые активы (денежные средства и краткосрочные финансовые вложения) не покрывают наиболее срочные обязательства).

2.Прослеживается положительная тенденция выраженная в увеличении имущественного потенциала. Особую опасность для финансового положения организации представляет значительный перекос в структуре активов и пассивов фирмы. Так в активах чрезмерно большой удельный вес занимает дебиторская задолженность , а в пассивах - кредиторская задолженность, что отрицательно сказывается на ликвидности и финансовой устойчивости организации.

3.Одной из причин ухудшения платежеспособности может быть неправильное использование оборотного капитала: отвлечение средств в дебиторскую задолженность

4.Получение и погашение займов стабильно.

5.Отсутствие долгосрочных кредитов банка и прочих долгосрочных займов можно определить как положительные моменты в деятельности фирмы.

6,Произведенные расчеты показывают, что как и по ранее рассчитанным показателям ООО «Копорация Кондор» имеет хорошие показатели рентабельности и финансово устойчиво.

7. Предприятие эффективно использует имеющиеся у него активы поскольку рентабельность его активов на удовлетворительном уровне

8. Анализ рентабельности и деловой активности свидетельствует об увеличении активности и рентабельности предприятия, что характеризует предприятие как эффективно работающее

9

Исходя из проведенного анализа, можно сделать вывод о том, что Финансовое состояние данной организации позволяет быть уверенным в своевременном выполнении обязательств в соответствии с договорами на протяжении многих лет функционирования. Следовательно, ООО «Корпорация «Кондор» имеет рациональную структуру имущества и его источников для своего вида деятельности и является стабильным, надежным и платежеспособным.

Для сохранения в будущем положительной динамики показателей и улучшения финансового состояния можно предложить ряд мероприятий :

1. повышать объем реализации своих услуг, проанализировать состав активов и избавиться от ненужных активов, а также искать другие способы повышения фондоотдачи.

2. необходимо увеличить оборачиваемость материальных оборотных средств

3. по возможности сокращать задолженность предприятия, как дебиторскую, так и кредиторскую: несколько ужесточить политику предприятия к крупным дебиторам, высвобождая денежные средства, искать новые источники собственных средств для погашения кредиторской задолженности, не прибегая к заемным средствам

4. сохранение и увеличение собственных оборотных средств

5. контролировать состояние расчетов по просроченным задолженностям. В условиях инфляции всякая отсрочка платежа приводит к тому, что предприятие реально получает лишь часть стоимости выполненных работ, поэтому необходимо расширить систему авансовых платежей.

6. стремиться к ускорению оборачиваемости капитала, а также к максимальной его отдаче, которая выражается в увеличении суммы прибыли на один рубль капитала. Повышение доходности капитала может быть достигнуто за счет рационального и экономного использования всех ресурсов, недопущения их перерасхода, потерь

Таким образом, вышеперечисленные мероприятия будут способствовать сохранению устойчивого финансового состояния предприятия, что представляет несомненный интерес для потенциальных инвесторов; для банков, предоставляющих кредит; для налоговой службы; для руководства и работников предприятия.

Библиографический список

1. Анализ финансово – экономической деятельности предприятия: Учебное пособие для вузов / Под ред. проф. Н.П. Любушина. – М.: ЮНИТИ-ДАНА, 2004 г.

2. Финансовый менеджмент. Основные темы. Деловые игры: учебное пособие/ И.Б. Ромашова.-3-е изд. М.: Кнорус, 2008. – 336 с.

3. Введение в финансовый менеджмент / Ковалев В.В.- М.: Финансы и статистика , 2001 г.

4. Бланк И. А. Основы финансового менеджмента. Киев: Ника-Центр, Эльга, 2003.

5. Ковалев В.В. Финансовый анализ. М.: Финансы и статистика, 2000

6. Искусство и методы финансового анализа и планирования. – Котляр Э.А.,Самойлов Л.Л., Лактионова О.О. / М.: НВП «ИНЭК», 2004 г.

7. Методика финансового анализа - Шеремет А.Д., Сайфулин Р.С. – М.: ИНФРА –М, 1996 г.

8. Финансы предприятия – Шуляк П.Н.: Учебник. 4-е изд., перераб. и доп. – М.: Издательско-торговая корпорация «Дашков и К», 2003 г.

9. Финансовый менеджмент: Учебник для вузов / Под ред. акад. Г.Б. Поляка – 2 изд., перераб. и доп. – М.; ЮНИТИ – ДАНА, 2004 г.

10. Титаева А.В., Анализ финансового состояния предприятия – web: www.Titaeva.ru, 2005.

Содержание

Введение………………………………………………………………………….. 3

Глава 1. Реальный инвестиционный проект. Понятие. Методы оценки ……..4

1.1. Понятие, экономическая сущность и классификация инвестиций……

1.2. Классификация инвестиций……………………………………………...6

1.3. Инвестиционный проект – исходная точка инвестиционного процесса…………………………………………………………………………..9

1.4. Основные принципы оценки эффективности реальных инвестиционных проектов………………………………………………………………………….12

1.5.Методы оценки эффективности инвестиций………………………….13

Глава 2. Анализ финансовой деятельности производственного предприятия на примере ООО ««Корпорация Кондор»

…………………… ………………………………………………………….....18

2.1 Анализ ликвидности и платежеспособности предприятия.……………

2.2. Финансовая устойчивость………..……………………………………..23

2.3. Кредитоспособность предприятия……………………………………..25

2.4. Анализ деловой активности и качества управления фирмы…………26

2.5. Анализ рентабельности…………………………………………………31

Глава 3. Анализ управления оборотными средствами на предприятии……..34

Глава 4. Оценка эффективности заимствований………………………………39

Заключение………………………………………………………………………41

Библиографический список…………………………………………………...43

Приложения……………………………………………………………………..44

Введение

Под финансовым состоянием предприятия понимается способность предприятия финансировать свою деятельность. Финансовое состояние предприятия (ФСП) - это совокупность показателей, отражающих его способность погасить свои долговые обязательства.

Финансовая деятельность охватывает процессы формирования, движения и обеспечения сохранности имущества предприятия, контроля за его использованием. Финансовое состояние является результатом взаимодействия всех элементов системы финансовых отношений предприятия и поэтому определяется совокупностью производственно-хозяйственных факторов.

Основными задачами анализа ФСП вляются:

- оценка динамики состава и структуры активов, их состояния и движения,

- оценка динамики состава и структуры источников собственного и заемного капитала, их состояния и движения,

- анализ абсолютных и относительных показателей финансовой устойчивости предприятия и оценка изменения ее уровня,

- анализ платежеспособности предприятия и ликвидности активов его баланса.

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия. Рост прибыли создает базу для самостоятельного финансирования, расширения производства, решения проблем социальных и трудовых конфликтов. За счет прибыли выполняется также часть обязательств предприятия перед бюджетом, банками и другими предприятиями и организациями.

Основные задачи анализа:

1. Оценка динамики показателей прибыли;

2. Оценка обоснованности образования и распределения ее фактической величины;

3. Изучение структуры балансовой прибыли;

4. Выявление и измерение действий различных факторов на прибыль;

5. Оценка возможных резервов дальнейшего роста прибыли на основе оптимизации объемов производства и издержек.

Целью данной работы является анализ финансового состояния предприятия, как инструмента для проведения мероприятий по улучшению его финансового состояния и стабилизации положения. Чтобы достичь поставленной цели, в настоящей работе были рассмотрены наиболее важные моменты и направления в проведении финансового анализа, как теоретически, так и практически. Даны основные направления по улучшению финансового состояния предприятия.

Основой данной работы стала бухгалтерская информация за исследуемый период 2002 - 2003 г.г.

Глава 1. Реальный инвестиционный проект. Понятие. Методы оценки.

Дата: 2019-12-22, просмотров: 373.