Финансовые операции требуют оценки степени риска и определения его величины. Для этого используются методы теории вероятности. Мера объективной возможности случайного события А называется вероятностью. Вероятность любого события колеблется от 0 до 1. Если вероятность равна нулю, то событие является невозможным, если вероятность равна единице, то событие считается достоверным.

Математическое ожидание события равно абсолютной величине этого события, умноженной на вероятность его наступления.

Х = Хабс × ƒ,

где X - математическое ожидание;

Хабс - абсолютная величина события;

ƒ – вероятность его наступления.

Вероятность наступления события может быть определена объективным или субъективным методом.

Объективный метод основан на вычислении частоты, с которой происходит данное событие. Субъективный метод основан на использовании субъективных критериев: личный опыт, оценка эксперта, мнение консультанта.

Степень риска измеряется двумя критериями:

- средним ожидаемым значением;

- колеблемостью (изменчивостью) возможного результата.

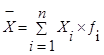

Среднее ожидаемое значение – это средневзвешенное значение для всех возможных результатов:

|

где Х- среднее ожидаемое значение;

fi - частота i-го события;

Хi - абсолютная величина i-го события.

Средняя величина представляет собой обобщённую количественную характеристику и не показывает преимущества какого-либо проекта. Для окончательного решения необходимо определить колеблемость результатов. Колеблемость – есть степень отклонения ожидаемого значения от средней величины. Её определяют дисперсией и средним квадратическим отклонением.

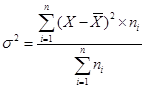

Дисперсия определяется по формуле:

|

Среднее квадратическое отклонение и коэффициент вариации определяются по формулам:

| |||

| |||

где Х - текущее значение; Х- математическое ожидание;

n - число случаев (частота).

Учет риска в инвестиционном проектировании осуществляется включением в норму дисконта премии за риск:

Норма дисконта = Цена капитала + Премия за риск.

Цена капитала – это общая сумма средств которую нужно уплатить за использование определенного объема финансовых ресурсов. Выражается в % к этому объему. Поскольку капитал формируется из разных источников, цену капитала находят в виде средневзвешенной суммы по всем источникам

Учет неопределенности событий осуществляется двумя методами:

- анализ чувствительности проекта;

- анализ сценариев проекта.

Анализ чувствительности предусматривает проверку устойчивости критериев эффективности проекта (NPV и/или IRR) на изменение исходной информации (инвестиционных и эксплуатационных издержек, цен на продукцию или услуги проекта).

Суть метода в следующем: чем сильнее показатели эффективности реагируют на изменение входных переменных, тем сильнее проект подвержен соответствующему риску.

Расчет осуществляется в следующем порядке.

1. Значения переменных на входе проекта, кроме одной, остаются базовыми, а одна анализируемая переменная меняется на фиксированное значение, например на 10%. После этого пересчитывается NPV.

2. Определяется показатель чувствительности проекта, как отношение процента изменения величины критерия эффективности (NPV) к проценту изменения анализируемой переменной.

3. Показатель чувствительности рассчитывают для каждого неопределенного фактора.

4. Производят ранжирование компонентов на основании показателей чувствительности в порядке убывания. Чем выше чувствительность, тем важнее данная переменная для значения NPV.

Метод сценариев (формализованного описания неопределенности) основывается на проработке опытными экспертами сценариев нескольких типовых вариантов развития событий по проекту и соответствующих их значений динамики выпуска продукции, расходов и т. д., а также расчете для каждого сценария NPV и других показателей эффективности.

Дата: 2019-12-22, просмотров: 395.