Решение любой экономической задачи должно опираться на правильное понимание сущности риска и механизма его исследования. Рыночная среда неотделима от понятия риска, поэтому приоритетной целью банка является не поиск заведомо безрискового делового решения, а поиск решения альтернативного, нестандартного. При этом необходимо научиться оценивать риск и не переходить его допустимые пределы. Без этого руководитель банка лишается информации, и, следовательно, возможности принимать оптимальные решения в области кредитной, депозитной, инвестиционной политики [11, С.46].

Риск - это вероятность (опасность, возможность) наступления события, в результате которого банк понесет потери или недополучит доход по сравнению с запланированным. Это событие может произойти или не произойти. В случае совершения такого события возможны три экономических результата: отрицательный (проигрыш, ущерб, убыток); положительный (выигрыш, выгода, прибыль); нулевой [24, С.15].

В банковском менеджменте любое управленческое решение является рисковым, трудно предсказуемым и определяемым, так как финансовая среда очень чувствительна не только к различным социально-экономическим, но и к политическим факторам. Анализ, оценка и управление разнообразными рисками - важная часть управленческой деятельности кредитных институтов. Важнейшим элементом управления риском является процесс выявления его источника, т. е. понимание его природы.

Первый этап исследования экономического риска основан на результатах технико-экономического и финансового обоснования финансовых проектов, он позволяет выявить возможные факторы риска, связанные с техническим, материально-сырьевым, кадровым и т. д. обеспечением проекта[5, С.35].

Второй этап охватывает непосредственно анализ риска. Его наиболее важные моменты:

- выявление особенно значимых факторов риска и распределение их по степени влияния на ожидаемый экономический результат;

- определение показателя (степени) риска по каждому из факторов и интегральная оценка экономического риска в целом;

- сравнение степени риска с ожидаемыми доходами в разрезе различных вариантов вложений ресурсов;

- сравнение показателей риска с предельно допустимыми величинами;

- сравнение доходности рисковых и безрисковых инвестиций и обоснование оптимального распределения средств между ними.

Третий этап исследования предполагает разработку комплексной системы способов по устранению, компенсации или снижению риска, с одной стороны, и выявление склонности или несклонности банка-инвестора к риску, с другой, а также выбор средств и способов нейтрализации риска: диверсификация, хеджирование, лимитирование и т. д.

Необходимость проведения четвертого этапа исследования риска обусловлена тем, что на выбор конкретного проекта при наличии вариантов с различной степенью риска, неодинаковой величиной доходов и затрат во многом влияет отношение инвестора к риску. Поэтому изучение поведения предпринимателей в условиях риска позволяет разработать гипотезу рационального обоснования этого поведения и определить, какие виды бизнеса являются предпочтительными для различных (по отношению к риску) групп инвесторов.

Эффективность оценки и управления риском во многом определяется его классификацией. Под классификацией рисков следует понимать их распределение на конкретные группы по определенным признакам для достижения поставленных целей. В современной экономической литературе и практике существует большое количество классификаций банковских рисков в зависимости от целей анализа и управления [27, С.42].

Рассмотрим группировку рисков, которую было бы наиболее удобно применять в российских банках.

В данной классификации риски объединены по степени влияния на ежедневную деятельность банка.

Рисунок 1.1 Классификация банковских рисков

Кредитный риск - это риск того, что финансовые обязательства не будут исполнены клиентами полностью и вовремя, как ожидается или описано в контракте, результатом чего могут явиться финансовые потери для банка. Таким образом, кредитный риск - это риск, зависящий от клиента, от его желания и возможностей исполнить свое обязательство перед банком [54, С.30]. Можно условно выделить следующие виды кредитных рисков:

- прямой риск кредитования;

- условный риск кредитования;

- риск невыполнения контрагентом условий договора;

- эмиссии и размещения;

- клиринговый.

Риск кредитования (ссудный риск) связан с предоставлением кредита и кредитных продуктов, при которых банк подвергается риску в течение всего срока проведения операции. Прямой риск кредитования заключается в вероятности того, что реальные обязательства клиента не будут исполнены вовремя. Данный риск касается всех банковских продуктов, начиная со ссуд и заканчивая закладными операциями. Так как он существует в течение всего времени проведения кредитной операции, то долгосрочные кредитные операции являются более рисковыми, чем краткосрочные [68, С.13].

Таким образом, основное определение примет следующий вид: кредитный риск - это вероятность невозврата заёмщиком суммы основного долга банку вследствие невозможности и/или нежелания, иными словами, кредитный риск - это риск, зависящий от возможностей и желания клиента исполнить свои финансовые обязательства перед банком.

Кредитные риски являются основными в деятельности банка. В случае невозвратов кредитов неминуемо банкротство банка. Естественно, этот вид рисков невозможно полностью ликвидировать. Остается минимизировать риски. Корпоративные клиенты составляют большую часть клиентов почти любого банка. Именно за счет них функционирует вся банковская система. В данном случае один заемщик - юридическое лицо может по прибыльности соперничать с «несчетным» количеством заемщиков - физических лиц. В современной России существует определенная специфика корпоративных клиентов. Это происходит в силу особенностей налоговой системы Российской Федерации. Многие достаточно крупные предприятия официально зарегистрированы в виде индивидуальных предпринимателей без образования юридического лица. Именно поэтому их в данном случае также можно отнести к корпоративным клиентам.

В современной России управление рисками приобретает особое значение. Это происходит в связи с нарастающим кризисом потребительского кредитования. Для банковской системы в целом взаимодействие с корпоративными клиентами является более предпочтительным, чем с физическими лицами. Кредитование одного корпоративного клиента приносит несравнимо большую выгоду. Далее будут рассмотрены методы борьбы непосредственно с кредитными рисками при работе с корпоративными клиентами.

1.2 Методы управления кредитными рисками

Приемы риск-менеджмента представляют собой приемы управления риском. Они состоят из средств разрешения рисков и приемов снижения степени риска. Средствами разрешения рисков являются: избежание их, удержание, передача [22, С.18].

Передача риска означает, что инвестор передает ответственность за риск кому-то другому, например, страховой компании. В данном случае передача риска произошла путем страхования риска.

Снижение степени риска — это сокращение вероятности и объема потерь.

Для снижения степени риска применяются различные приемы. Наиболее распространенными являются:

- диверсификация;

- лимитирование;

- страхование;

- приобретение контроля над деятельностью в связанных областях;

Диверсификация представляет собой процесс распределения капитала между различными объектами вложения, которые непосредственно не связаны между собой.

Диверсификация — это рассеивание инвестиционного риска. Однако она не может свести инвестиционный риск до нуля. Это связано с тем, что на предпринимательство и инвестиционную деятельность хозяйствующего субъекта оказывают влияние внешние факторы, которые не связаны с выбором конкретных объектов вложения капитала, и, следовательно, на них не влияет диверсификация [63, С.35].

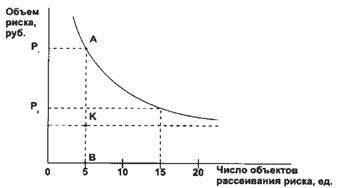

Риск состоит из двух частей: диверсифицируемого и недиверсифицируемого риска (рисунок 1.2).

Диверсифицируемый риск, называемый еще несистематическим, может быть устранен путем его рассеивания, т. е. диверсификацией.

Недиверсифицируемый риск, называемый еще систематическим, не может быть уменьшен диверсификацией.

Рисунок 1.2 Зависимость объема (или степени) риска от диверсификации

На рисунке 1.2 величина отрезка АВ показывает объем общего риска, который состоит из диверсифицируемого риска (АК) и недиверсифицируемого риска (KB).

Лимитирование — это установление лимита, т. е. предельных сумм расходов, продажи, кредита и т. п. Лимитирование является важным приемом снижения степени риска и применяется банками при выдаче ссуд, при заключении договора на овердрафт и т. п.

Резервные денежные фонды создаются, прежде всего, на случай покрытия непредвиденных расходов, кредиторской задолженности, расходов по ликвидации хозяйствующего субъекта. Создание их является обязательным для акционерных обществ.

Наиболее важным и самым распространенным приемом снижения степени риска является страхование риска.

Сущность страхования выражается в том, что инвестор готов отказаться от части своих доходов, чтобы избежать риска, т. е. он готов заплатить за снижение степени риска до нуля [29, С.17].

Под управлением кредитным риском, понимается комплекс мер организационного и технического характера, позволяющих заблаговременно предвидеть и решать возникающие вопросы, связанные с кредитным риском до того, как они перерастут в серьезную проблему для банка.

Комплексные методики оценки кредитоспособности заемщиков применяются многими коммерческими банками, однако обращают на себя внимание их «эмпирический» характер, недостаточная теоретико-методологическая проработанность, слабое использование математического аппарата. Основной акцент в их реализации делается на субъективное мнение экспертов. Сложившаяся система отбора субъектов кредитования, по которой работает большинство коммерческих банков сегодня, во многом далека от совершенства. Самые значимые ее недостатки следующие:

- субъективизм экспертизы (решение, принимаемое экспертом, основано только на его, личном опыте, интуиции и знаниях, то есть во многом субъективно);

- нестабильность результатов (они могут зависеть от эмоционального состояния и личных пристрастий эксперта);

- неуправляемость экспертизы (ее качество - случайная величина, которую практически невозможно изменить);

- отсутствие механизма преемственности и обучения экспертов (стать хорошим экспертом можно лишь посредством накопления значительного опыта, передать который практически невозможно по причине отсутствия, эффективных методик обучения);

- проблема повышения квалификации эксперта (это возможно только путем накопления опыта, как положительного, так и отрицательного, последний же - это новые проблемные кредиты);

- высокая стоимость экспертизы из-за участия в ней высшего управленческого персонала банка;

- ограничение числа рассматриваемых заявок физическими возможностями экспертов;

- упущенная выгода от ограничения потока заявок требованием залога.

Основой менеджмента кредитных рисков выступает кредитный мониторинг, то есть комплекс мероприятий по всестороннему анализу кредитного портфеля банка, цель которого состоит в получении достоверной информации о его состоянии и в обеспечении возможности своевременного принятия мер по управлению кредитными рисками.

Таким образом, количество методов управления кредитным риском достаточно велико. К сожалению, на современном этапе некоторые методы уменьшения риска неприемлемы для современной России. Недостаточно развита система страхования рисков, возникают большие сложности с диверсификацией риска. Другие проблемы кредитования корпоративных клиентов будут рассмотрены в следующем параграфе.

Дата: 2019-12-22, просмотров: 404.