| № пор.

| Зміст операції

| Кореспонденція рахунків

| ||||||||||

| Підприємство, яке не використовує рахунки класу 8 "Витрати за елементами"

| Підприємство, яке використовує рахунки класу 8 "Витрати за елементами"

| |||||||||||

| Дебет

| Кредит

| Дебет

| Кредит

| |||||||||

| 1

| 2

| 3

| 4

| 5

| 6

| |||||||

| 1.

| Нарахована заробітна плата апарату управління підприємства, їх господарському та обслуговуючому персоналам | 23, 91, 92, 93, 94

| 661

| 811

| 661

| |||||||

| 2.

| Премії працівникам, керівникам, спеціалістам та іншим службовцям за виконання і перевиконай ня виробничих завдань; бригадирам, робітникам за економію матеріалів, сировини тощо | 23, 91, 92

| 661

| 812

| 66

| |||||||

| 3.

| Нарахована компенсація за невикористані відпустки

| 23, 91, 92, 93

| 661

| 813

| 661

| |||||||

| 4

| Нараховані щорічні І додаткові відпустки, передбачені законодавством

| 23, 91, 92, 93, 94

| 661

| 814

| 661

| |||||||

| 5

| Оплата пільгового часу підліткам, навчальних відпусток, наданих працівникам, які навчаються у вечірніх і заочних та середніх навчальних закладах, аспірантурі

| 23, 91, 92, 93, 94

| 661

| 815

| 661

| |||||||

| 6.

| .Інші витрати на оплату праці

| 23, 91, 92, 93 | 661

| 816

| 661

| |||||||

|

| Якщо підприємство не застосовує рахунки класу 9 | -

| -

| 79

| 81

| |||||||

| 7.

| Якщо підприємство застосовує рахунки класу 9 (облік витрат, що відносяться до виробничих накладних витрат, адмініcтративних і збутових витрат) |

|

| 91, 92, 93, 94

| 81

| |||||||

| 8.

| У кінці звітного місяця списання на виробництво витрат, які прямо включаються до виробничої собівартості продукції (робіт, послуг), до затрат допоміжних (підсобних) |

|

| 23

| 81

| |||||||

| 9.

| Щомісячне списання (за відповідний розподілом) загальновироб-ничих витрат на виробництво та собівартість реалізації | 23, 90

| 91

| 23, 90

| 91

| |||||||

| 10.

| Оприбуткування завершеної виробництвом продукції за фактичною виробничою собівартістю, завершених виконаних робіт та послуг (з урахуванням витрат на оплату праці) | 26, 27 90

| 23,23

| 26, 27 90

| 23, 23

| |||||||

| 11.

| Закриття дебетових оборотів класу 9

| 79

| 90, 92, 93, 94

| 79

| 90, 92, 93, 94

| |||||||

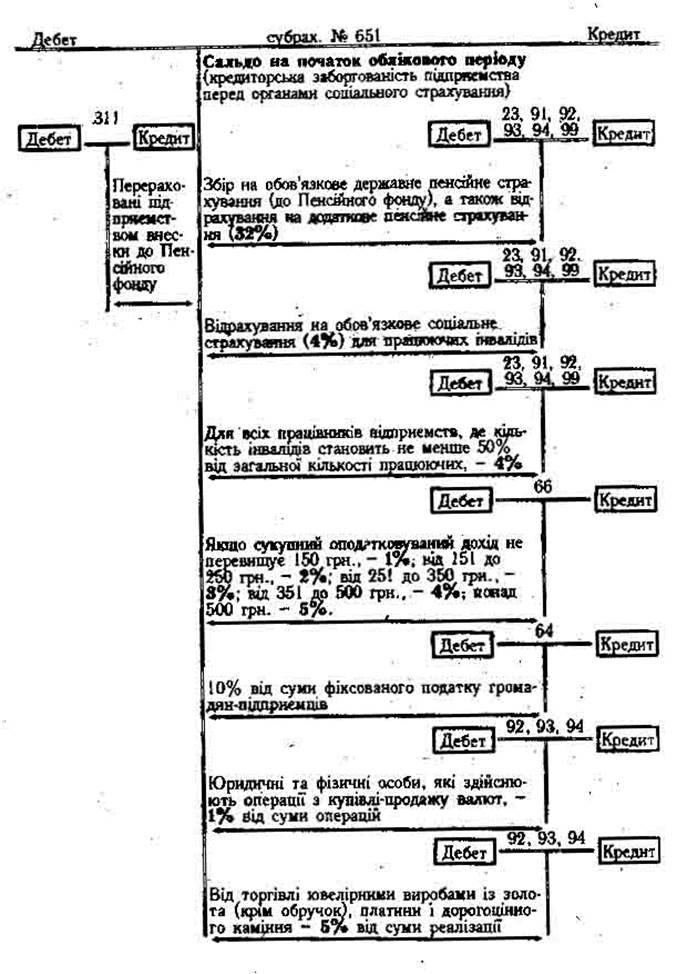

3. ЕЛЕМЕНТ "ВІДРАХУВАННЯ НА СОЦІАЛЬНІ ЗА-ХОДИ"

До елементу "Відрахування на соціальні заходи"

відповідно до Указу Президента України № 506/98 від 25.05.98 р. "Про обмеження розміру фактичних витрат суб'єктів господарювання на оплату праці працівників", суми сукупного оподатковуваного доходу (прибутку), з яких стягуються збори (внески до соціальних фондів), відносяться:

1) Фонд соціального страхування України;

2) Державний Фонд сприяння зайнятості населення;

3) Пенсійний фонд України.

Правове регулювання порядку оплати зборів до соціальних фондів здійснюється Законами України "Про збір на обов'язкове соціальне страхування" № 402/97-ЁР від 26.06.97 р., "Про збір на обов'язкове державне пенсійне страхування" № 400/97-ВР від 26.06.97 р. (зі змінами і доповненнями, внесеними Законом України «Про внесення змін до Закону України "Про збір на обов'язкове державне пенсійне страхування"» № 208-ХІУ від 22.10.98 р.).

Постановою Кабінету Міністрів України № 1740 від 03.11.98 р. встановлені Порядок оплати збору на обов'язкове державне пенсійне страхування з окремих видів господарських операцій.

Постановою Правління Пенсійного фонду України № 5-2 від 21.03.2000 р., зареєстрованою в Міністерстві юстиції України № 272/4493 від 11 травня 2000 р.

Постановою Правління Пенсійного фонду України № 4-6 від 3 червня 1999 р. затверджена Інструкція про порядок обчислення і сплати підприємствами, установами, організаціями і громадянами збору на обов'язкове державне пенсійне

страхування, інших платежів, а також обліку їх надходження до Пенсійного фонду України (зареєстровано в Міністерстві юстиції України за № 436/3729 від 5 липня 1999 р.).

Закон України "Про підвищення мінімального розміру пенсії" № 979-ХІУ від 15 липня 1999 р., спрямований на поліпшення матеріального становища пенсіонерів:

— з 1 вересня 1999 р. встановлює мінімальний розмір пенсії за віком — 24,9 гри.; закон поширюється тільки на трудові пенсії, що призначаються відповідно до Закону України "Про пенсійне забезпечення"; передбачає виплату цільової грошової допомоги на прожиття у розмірі до 21,1 гри. непрацездатним громадянам, крім одержувачів соціальних пенсій (за віком), щомісячний розмір пенсій яких (з урахуванням надбавок, підвищень, щомісячних компенсаційних виплат та додаткової пенсії) не досягає 46 грн.

Мінімальний розмір пенсії за віком (24,9 грн.) не застосовується для визначення розмірів соціальних пенсій (за віком), надбавок та інших доплат до пенсій.

Законом № 400/9/-ВР визначений порядок стягнення і використання збору на обов'язкове державне пенсійне страхування.

Законом встановлено:

- Пенсійний фонд України не включається до Державного

бюджету України;

- забороняється використання коштів Пенсійного фонду України не за цільовим призначенням, в т.ч. на кредитні, депозитні операції, надання позик тощо;

- тимчасово вільні кошти у випадку відсутності заборгованості по виплатах пенсій можуть бути використані Пенсійним фондом України виключно на придбання державних цінних

паперів.

Законом також встановлено ставки збору на обов'язкове державне пенсійне страхування в Україні та об'єкт

оподаткування.

32% від об'єкта оподаткування - фактичних витрат на оплату праці працівників, включаючи витрати на виплату основної і додаткової заробітної плати та інших заохочувальних та комерційних виплат, в т.ч. в натуральній формі, які визначаються відповідно нормативно-правовим актом, прийнятим відповідно до Закону України "Про оплату праці" (крім виплат, передбачених Переліком видів оплати праці та інших ,,, виплат, на які не нараховується збір на обов'язкове державне і пенсійне страхування і які не враховуються при підрахуванні середньомісячної заробітної плати для призначення пенсій, затверджених Кабінетом Міністрів України), а також винагороди, які сплачуються громадянам за виконання робіт (послуг) за угодою цивільно-правового характеру. Платниками цього збору (32%) є:

1) суб'єкти підприємницької діяльності незалежно від форм власності, їхні об'єднання, бюджетні, громадські та інші установи й організації, об'єднання громадян та інші юридичні особи, а також фізичні особи - суб'єкти підприємницької діяльності, які використовують працю найманих робітників;

2) філіали, відділи та інші відокремлені підрозділи платників податків, які не мають статусу юридичної особи, розміщені на території іншої, ніж платник зборів, територіальної громади;

3) фізичні особи - суб'єкти підприємницької діяльності, які не використовують працю найманих працівників, а також адвокати, їхні помічники, приватні нотаріуси, інші особи, які не є суб'єктами підприємницької діяльності і займаються діяльністю, пов'язаною з одержанням доходу;

4% - від об'єкта оподаткування для працюючих на підприємствах, установах і організаціях інвалідів і за ставкою 32% від об'єкта оподаткування для інших працівників того ж підприємства;

4% - від об'єкта оподаткування для всіх працівників підприємств всеукраїнських громадських організацій, де кількість інвалідів становить не менше 50% загальної кількості працюючих.

Фізичні особи, що працюють на умовах трудового договору (контракту), і фізичні особи, які виконують роботи (послуги) відповідно до цивільно-правових договорів, у т.ч. члени творчих спілок, творчі працівники, які не є членами творчих спілок тощо, мають такі ставки збору:

1% від сукупного оподатковуваного податком доходу до 150 грн.;

2% від 151 грн. до 250 грн.;

3% від 251 грн. до 350 грн.;

4% від 351 грн. до 500 грн.;

5% - понад 500 грн.

Відповідно до Закону України «Про внесення змін до Декрету Кабінету Міністрів України "Про прибутковий податок з громадян"» № 129/98 від 13.02.98 р. були внесені зміни до статті 5 цього Декрету - суми виплат, які не включаються до сукупного оподатковуваного доходу.

Від нарахування збору до Пенсійного фонду звільняються виплати, які входять до Фонду оплати праці, але виключені із сукупного оподатковуваного доходу. До таких виплат належать:

- суми матеріальної допомоги, включаючи вартість речових призів і ^подарунків, які надаються в інших випадках, в межах 12 неоподатковуваних мінімумів доходів громадян на рік (зі січня 1999 р. - 74 грн. х 12 міс. = 888 грн.);

- суми плати за утримання і навчання дітей у дошкільних виховних закладах, закладах навчальної професійної освіти, а також у державних вищих навчальних закладах, розміщених на території України, за рахунок фізичних і юридичних осіб;

- вартість путівок на лікування, відпочинок і в дитячі оздоровчі табори, крім туристичних і міжнародних.

До внесення відповідних змін до порядку здійснення відрахувань до державного пенсійного страхування - громадянами-підприємцями, які сплачують фіксований податок, 10% від суми цього податку, що надійшли до відповідного місцевого бюджету, перераховуються до Пенсійного фонду України.

Юридичні та фізичні особи, які здійснюють операції з , купівлі-продажу валют - 1% від суми операцій з купівлі-продажу валют.

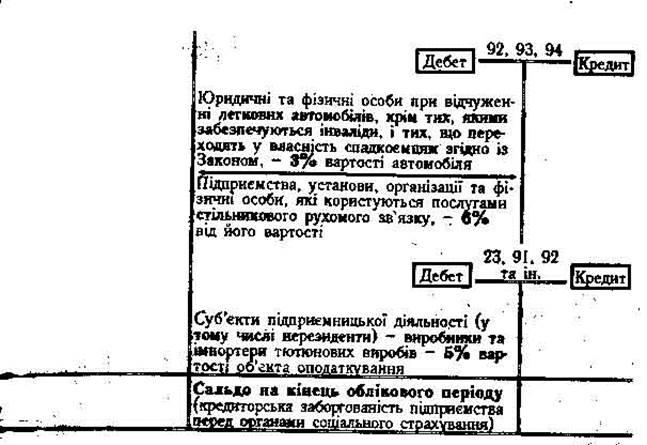

Суб'єкти підприємницької діяльності, які здійснюють 1 торгівлю ювелірними виробами із золота (крім обручок), І платини і дорогоцінного каміння, оподатковуються за І; ставкою 5% від вартості реалізованих ювелірних виробів із | золота (крім обручок), платини та дорогоцінного каміння.

Юридичні та фізичні особи при відчуженні легкових автомобілів, крім автомобілів, якими забезпечуються інваліди, та автомобілів, що переходять у власність спадкоємцям по Закону, оподатковуються за ставкою 3% від вартості автомобіля.

Підприємства, установи, організації та фізичні особи, які користуються послугами стільникового рухомого зв'язку, сплачують 6% від його вартості до Пенсійного фонду.

На схемі 5.3 наведено операції з обліку відрахувань на обов'язкове Державне пенсійне страхування.

Закон України "Про збір на обов'язкове соціальне страхування" № 402/97-ВР від 26 червня 1997 р. визначає порядок справляння та використання збору на обов'язкове соціальне страхування, в т.ч. збору на обов'язкове соціальне страхування на випадок безробіття.

Стаття 4 встановлює ставки збору у таких розмірах:

1) для платників збору, визначених пунктами 1 та 2 статті 1 цього Закону - 5,5% вартості об'єкта оподаткування (у т.ч. 1,5% - збір на обов'язкове соціальне страхування на випадок безробіття).

Для підприємств, установ і організацій, де працюють інваліди, цей збір визначається окремо за ставкою 1% від вартості об'єкта оподаткування для працюючих інвалідів та за ставкою 5,5% від вартості об'єкта оподаткування для інших працівників такого підприємства. При цьому збір на обов'язкове соціальне страхування, визначений від вартості об'єкта оподаткування для працюючих інвалідів, у повному обсязі зараховується до Фонду соціального захисту інвалідів;

2) для платників збору фізичних осіб (пп. З і 4 статті 1) - 0,5% від вартості об'єкта оподаткування - тільки на збір на обов'язкове соціальне страхування на випадок безробіття.

Стаття 5. Цей Закон набрав чинності від дня його опублікування, а стаття 3 - з 1 січня 1998 р.

Кореспонденцію рахунків з обліку відрахувань і розрахунків зі страхування наведено у табл. З.

Дата: 2019-12-10, просмотров: 399.