2.2.1Расчеты для таблицы №1

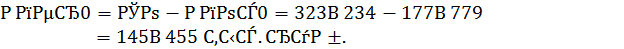

Где Цо - исходное значение цены реализации одной тонны угля.

Во – исходное значение выручки от продажи продукции (ф. №2.Стр. 010), тыс. руб.

До - исходное значение добычи угля в натуральном выражении, тыс. руб.

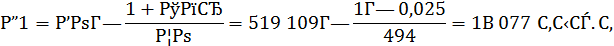

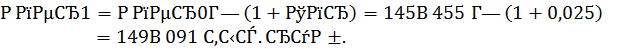

Где Д1 – плановое значение добычи угля в натуральном выражении

Тпр – темп прироста добычи угля, доли ед.

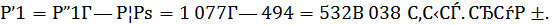

Где В1 – плановое значение выручки от продажи продукции.

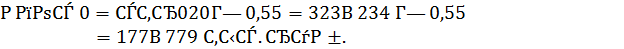

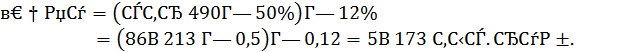

Где С1 – плановое значение себестоимости проданной продукции  - исходное значение постоянных расходов, тыс. руб.

- исходное значение постоянных расходов, тыс. руб.

- расчетное значение переменных расходов

- расчетное значение переменных расходов

- исходное значение переменных расходов, тыс. руб.

- исходное значение переменных расходов, тыс. руб.

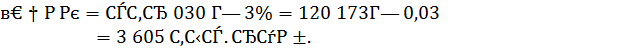

– абсолютное изменение (снижение) расчетного значения коммерческих расходов по сравнению с их исходным значением, тыс. руб.

– абсолютное изменение (снижение) расчетного значения коммерческих расходов по сравнению с их исходным значением, тыс. руб.

- абсолютное изменение (увеличение) расчетного значения процентов к уплате по сравнению с их исходным значением, тыс. руб.

- абсолютное изменение (увеличение) расчетного значения процентов к уплате по сравнению с их исходным значением, тыс. руб.

- абсолютное изменение (снижение) расчетного значения прочих расходов по сравнению с их исходным значением, тыс. руб.

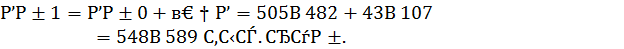

Где Вб1 – расчетное (плановое) значение валюты баланса, тыс. руб.

- исходное значение валюты баланса (ф. №1. Стр. 300), тыс. руб.

- исходное значение валюты баланса (ф. №1. Стр. 300), тыс. руб.

- изменение планового значения валюты баланса (ф. №1. Стр. 590 + стр. 690), тыс. руб.

Таблица №1

Основные финансово-экономические показатели предприятия по плану

| Наименование показателей | Значение показателя |

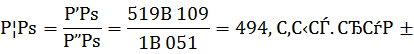

| 1. Добыча угля, тыс.т | 1 051 |

| 2. темп прироста добычи угля, % | 2,5 |

| 3. выручка от продажи продукции, тыс. руб. | 532 038 |

| 4. цена реализации одной тонны угля, руб. | 494 |

| 5. себестоимость реализованной продукции, тыс. руб. | 323 234 |

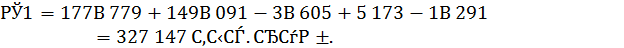

| 6. переменные расходы, тыс. руб. | 149 091 |

| 7. постоянные расходы, тыс. руб. | 177 779 |

| 8. чистая прибыль, тыс. руб. | 92 053 |

| 9. рентабельность собственного капитала, % | 41 |

| 10. рентабельность активов, % | 7 |

| 11. собственные средства, тыс. руб. | 86 213 |

| 12. заемные средства, тыс. руб. | 419 269 |

| 13. проценты к уплате, тыс. руб. | ( ) |

| 14. валюта баланса, тыс. руб. | 548 589 |

2.2.2 Коэффициенты ликвидности.

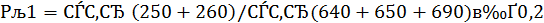

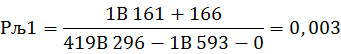

Коэффициент абсолютной ликвидности (К1)

Из данных расчетов видно, что коэффициент абсолютной ликвидности ниже минимально допустимого значения, это свидетельствует о недостаточности наиболее ликвидных активов для погашения текущих обязательств.

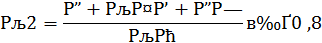

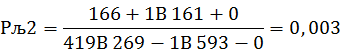

Коэффициент быстрой ликвидности (К2)

Где Д – денежные средства предприятия (ф. №1. Стр.260),тыс. руб.

КФВ – краткосрочные финансовые вложения (ф. №1. Стр.250),тыс. руб.

ДЗ – краткосрочная дебиторская задолженность (ф. № 1. Стр.230),тыс. руб.

КО – сумма краткосрочных обязательств (ф. №1. Стр.(690-640-650)), тыс. руб.

Мы видим, что рассчитанный коэффициент быстрой ликвидности в значительной мере ниже нормативного значения, можно сделать вывод о большой недостаточности быстро реализуемых активов для покрытия краткосрочных обязательств.

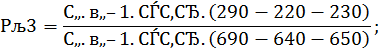

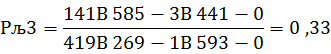

Коэффициент текущей ликвидности (К3)

Из расчета коэффициента мы видим, что его значение почти в три раза меньше минимально допустимого, это говорит о том, что предприятие не в полной мере рассчитается по своим текущим обязательствам наиболее ликвидными активами. А так же несвоевременно произойдет погашение дебиторской задолженности и реализация имеющихся запасов.

2.2.3 Коэффициенты финансовой устойчивости.

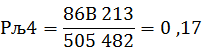

Коэффициент автономии (К4)

Глее СК – собственный капитал предприятия (ф. №1. Стр.490),тыс. руб.

Вб – валюта баланса, представляющая собой итог пассива баланса(ф.№1. стр. 700),тыс. руб.

Данное значение говорит о том, что собственных средств у предприятия недостаточно для нормального функционирования и нужно будет привлекать внешние источники финансирования.

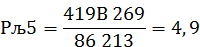

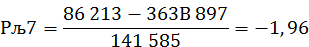

Коэффициент соотношения заемного и собственного капитала (К5)

Где ЗК – заемный капитал предприятия (ф.№1. стр.690), тыс.руб.

Из данного значения видно, что у предприятия заемного капитала почти в пять раз больше чем собственного, что указывает на сильную финансовую зависимость организации от внешних источников средств.

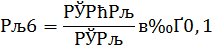

Коэффициент маневренности собственного капитала (К6), доли ед.

Глее СОК – собственный оборотный капитал, представляющий собой превышение собственного капитала (ф.31. стр. 490) над величиной внеоборотных активов (ф. №1. Стр.190), тыс. руб.

Данный коэффициент значительно ниже минимально допустимого значения, а соответственно большая часть собственных средств находится не в мобильной форме.

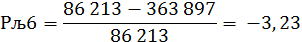

Коэффициент обеспеченности собственными оборотными средствами (К7), доли ед.

Где ОбА – оборотные активы (ф. №1. Стр.290), тыс. руб.

Из расчета коэффициента мы видим, что значение он принимает отрицательное значение, то есть собственный капитал предприятия используется неэффективно.

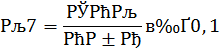

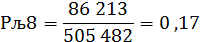

Коэффициент долгосрочного привлечения средств (К8).

Глее ДО – долгосрочные обязательства предприятия, организации (ф. №1. Стр. 590), тыс. руб.

Мы видим, что данный коэффициент говорит нам о том, что у предприятия в дальнейшем возникнет потребность в привлечении долгосрочных заемных средств, так как на данный момент у организации заемных средств больше собственных почти в пять раз, поэтому данная ситуация не внушает доверия у кредиторов.

2.2.4 коэффициенты деловой активности

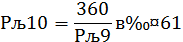

Коэффициент оборачиваемости кредиторской задолженности (К9); оборота.

Увеличение продолжительности 1 оборота является отрицательным моментом. По расчетам видно, что время оборота по всем рассмотренным показателем увеличилось, это свидетельствует о не удовлетворительности деловой активности.

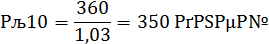

Средний срок оборота кредиторской задолженности (К10)

Данный коэффициент в 4 раза больше минимально допустимого значения, то есть период погашения кредиторской задолженности значительно выше чем положено, это очень плохой показатель для предприятия.

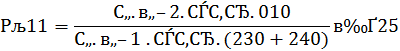

Коэффициент оборачиваемости дебиторской задолженности (К11)

Данное значение значительно ниже нормативного, из этого следует снижение коммерческого кредита, предоставляемого предприятием.

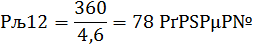

Средний срок оборота дебиторской задолженности (К12)

Из расчета мы видим, что средний срок оборота дебиторской задолженности в 5 раз выше нормы, то есть дебиторская задолженности погашается значительно медленнее чем положено, поэтому и у организации возникает финансовая недостаточность из-за нехватки средств.

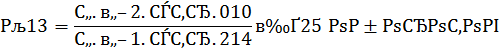

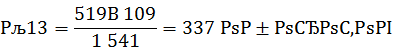

Коэффициент оборачиваемости готовой продукции (К13)

Готовая продукция на данном предприятии оборачивается очень быстро, это хороший показатель для организации, так как чем больше мы реализуем готовой продукции, тем больше мы сможем выпустить продукции в будущем.

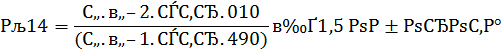

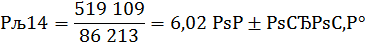

Коэффициент оборачиваемости собственных средств (К14)

Из данного расчета мы видим, коэффициент в пять раз превышает нормативное значение, а это говорит о том, что собственные средства предприятия находятся в постоянном обороте.

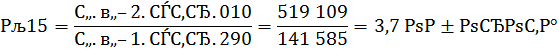

Коэффициент оборачиваемости оборотных средств (К15)

Из данных расчетов видно, что коэффициент оборачиваемости оборотных средств составляет 3,7 оборота. Это свидетельствует о хорошей оборачиваемости оборотных средств. Чтобы предприятие находилось на таком же уровне развития необходимо повысить производство труда, внедрять новую технологию и сократить время производства.

2.2.5 коэффициенты рентабельности

Коэффициент рентабельности продаж (К16)

Где Пп - прибыль от продаж (ф.№2 стр. 050), тыс.руб.

Вн – выручка от продаж (ф. №2. Стр. 010),тыс. руб.

Рентабельность продаж соответствует нормативному значению и даже выше его, что очень хорошо для предприятия.

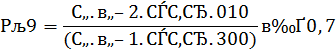

Коэффициент рентабельности собственного капитала (К17)

Где Пч – чистая прибыль предприятия (ф. №2. Стр.190), тыс.руб.

Увеличение рентабельности собственного капитала указывает на увеличение окупаемости вложений акционеров и в будущем может привести к улучшению инвестиционной привлекательности предприятия.

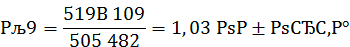

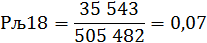

Коэффициент рентабельности активов (К18)

Увеличение рентабельности активов указывает на улучшение эффективности их использования в предпринимательской деятельности.

2.2.6 Леверидж, операционный, финансовый рычаг

Эффект операционного рычага (Эор)

Где ВМ - валовая маржа, представляющая собой разницу между выручкой от реализации продукции (В) и переменными расходами (Рпер), тыс. руб.

Пр – прибыль от реализации продукции, тыс. руб.

Вывод: Сила воздействия операционного рычага показывает степень предпринимательского риска, то есть риска потери прибыли, связанного с колебаниями объема реализации. Чем больше эффект операционного рычага (чем больше доля постоянных затрат), тем больше предпринимательский риск.

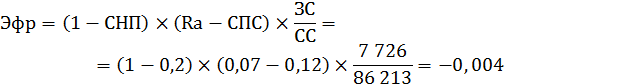

Эффект финансового рычага (Эфр)

Где СНП – действующая ставка налога на прибыль, доли ед.

Ra – рентабельность активов, доли ед.

СПС – средняя процентная ставка по заемным средствам, доли ед.

ЗС – заемные средства организации, включающие долгосрочные (ф. №1. Стр. 510) и краткосрочные займы и кредиты (ф. №1. Стр. 610), тыс. руб.

СС – собственные средства предприятия, организации (ф. №1. Стр. 490.), тыс. руб.

По данному расчету можно сделать следующий вывод: эффект финансового рычага получил отрицательное значение, следовательно использование заемных средств, для формирования собственного капитала, является нерентабельным, соответственно у предприятия не образуется дополнительная прибыль на собственный капитал. У организации при таком эффекте финансового рычага появляется возможность попасть в зависимость от кредиторов, в случае недостатка средств для расчетов по кредитам, займам, а это приведет в дальнейшем к потери ликвидности и нестабильной финансовой устойчивости.

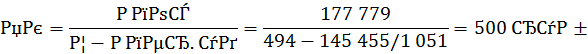

2.2.7 Основные параметры безубыточности.

Критический или минимальный безубыточный размер производства продукции в стоимостном выражении ( порог рентабельности - ПР )

Где Рпос – постоянные расходы, тыс. руб.

Рпер – переменные расходы предприятия, тыс. руб.

В – выручка от продажи продукции, работ, услуг, тыс. руб.

Критический или минимальный безубыточный размер производства продукции в натуральном выражении (критический объем производства - Пк)

Где Ц – цена за единицу продукции, руб.

Рпер.уд – переменные удельные расходы, то есть переменные расходы в расчете на единицу продукции, руб.

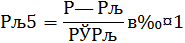

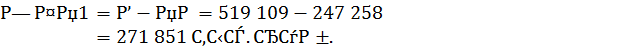

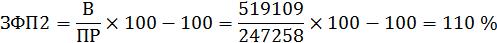

Запас финансовой прочности (ЗФП)

Где ЗФП1 – запас финансовой прочности в стоимостном выражении, тыс. руб.

ЗФП2 – запас финансовой прочности в процентном выражении, %

Коммерческий баланс (годовой)

Организация:

Единица измерения: тыс. руб.

Таблица 2

| Наименование показателя | код | За отчетный период | По плану | Абсолютное отклонение | Темп роста,% |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Доходы и расходы по обычным видам деятельности Выручка (нетто) от продажи товаров, работ, услуг | 010 | 519 109 | 532 038 | -12 929 | -2,4 |

| Себестоимость проданных товаров, работ, услуг | 020 | 323 234 | 365 081 | -41 848 | -11,5 |

| Валовая прибыль | 029 | 195 875 | 166 957 | 28 918 | 17 |

| Коммерческие расходы | 030 | 120 173 | 3 605 | 116 568 | 33,3 раза |

| Управленческие расходы | 040 | - | - | - | - |

| Прибыль (убыток) от продаж | 050 | 75 702 | 163 362 | -87 660 | -54 |

| Прочие доходы и расходы Проценты к получению | 060 | - | - | - | - |

| Проценты к уплате | 070 | - | 5 173 | 5 173 | - |

| Доходы от участия в других организациях | 080 | - | - | - | - |

| Прочие доходы | 090 | 32 298 | - | 32298 | - |

| Прочие расходы | 100 | (64 567) | 1291 | 63 276 | 50 раз |

| Прибыль (убыток) до налогообложения | 140 | 43 433 | 156 888 | -113 455 | -72 |

| Отложенные налоговые активы | 141 | - | - | - | - |

| Отложенные налоговые обязательства | 142 | - | - | - | - |

| Текущий налог на прибыль | 150 | (7 890) | 31 377,6 | -23 487,6 | -74,9 |

| 180 | |||||

| Чистая прибыль (убыток) отчетного периода | 190 | 35 543 | 125 510,4 | -89 967,6 | -71,7 |

Дата: 2019-12-10, просмотров: 345.