Развитие сети Интернет в настоящее время получило довольно широкое развитие, и все больше различных телекоммуникационных компаний предоставляют услуги по его подключению. Компания ООО ИАЦ «Самара-Интернет» не является исключением.

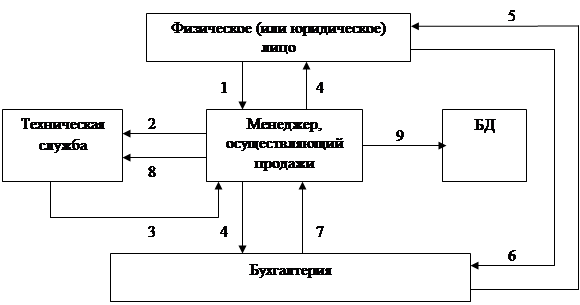

Подключение клиентов к сети Интернет является наиболее крупным видом деятельности этой компании. Здесь возможны различные варианты подключений, как физических лиц, так и крупных компаний. Схема процесса подключения приведена на Рисунке 2.2:

|

Рисунок 2.2 - Схема подключения физического (или юридического) лица к сети Интернет

На схеме стрелками обозначена последовательность подключения пользователя к сети. Каждая стрелка подразумевает определенное действие, обозначенное цифрой:

1) Физическое (или юридическое) лицо подает менеджеру заявку на подключение к сети Интернет;

2) Менеджер передает эту заявку технической службе, где ее рассматривают как заявку на возможность подключения клиента к сети Интернет;

3) Техническая служба проверяет такую возможность и дает конкретный ответ, может или нет;

4) Если техническая служба не соглашается, то менеджер дает отказ. В случае положительного ответа технической службы, менеджер заключают договор с лицом предоставившим заявку, оговаривая также все детали подключения. Одновременно менеджер передает бухгалтерии просьбу выписать счет на оплату;

5) Своевременно в бухгалтерии выписывается счет, который затем передается лицу заключившему договор;

6) Клиент производит оплату;

7) После чего бухгалтер подтверждает, что оплата прошла (информация для менеджера);

8) Менеджер дает команду технической службе на подключение клиента к сети;

9) Менеджер так же заносит клиента в клиентскую базу, для его дальнейшего обслуживания.

Общая концепция проведения анализа

В ДП проводится финансово-экономический анализ деятельности предприятия. Целью анализа является оценка финансовых результатов и финансового состояния прошлой деятельности, отраженной в отчетности, и на момент анализа, а также оценка будущего потенциала предприятия.

Использование методов финансово-экономического анализа:

- пространственный (сравнительный);

- анализ относительных показателей.

Финансовое состояние предприятия может быть:

- устойчивым;

- неустойчивым (предкризисным);

- кризисным.

Устойчивое состояние в свою очередь положительно влияет на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами.

Финансово-экономический анализ осуществляется на основе расчета финансово-экономических показателей. Можно провести анализ деятельности предприятия, используя систему относительных показателей. Используя при этом, в качестве входной информации следующие данные, полученные из источников бухгалтерской и статистической отчетности экономического отдела предприятия:

- форма№1 «Бухгалтерский баланс»;

- форма№2 «Отчет о прибылях и убытках»;

- раздел 3 Формы№5 «Амортизация основных средств»;

- раздел 6 Формы№5 «Затраты, произведенные ООО ИАЦ «Самара-Интернет» в 2004 году»;

- состояние и движение основных средств ООО ИАЦ «Самара-Интернет»;

- форма П-4 «Среднесписочная численность персонала».

Методы проведения анализа

Методика анализа – совокупность способов и правил наиболее целесообразного проведения анализа.

Методика внешнего анализа финансового состояния представляет большой интерес для каждого предприятия не только для целей оценки потенциальных партнеров, но и для собственной самооценки, осуществляемой с точки зрения внешних пользователей бухгалтерской отчетности. Любому предприятию далеко не безразлично, по каким показателям будет оценивать его финансовое состояние возможные контрагенты, акционеры, кредиторы. Для того чтобы можно было установить соответствие между внутренними и внешними оценками финансового состояния, должно существовать единое методическое «ядро», объединяющее различные виды анализа.

Анализ экономического состояния ООО ИАЦ «Самара-Интернет» включает в себя следующие показатели:

- анализ использования основных средств;

- анализ использования материальных ресурсов;

- анализ финансового состояния предприятия;

- анализ рентабельности;

- анализ эффективности использования рабочего персонала;

- анализ риска невостребованных услуг.

Комплексная оценка финансового состояния предприятия основывается на системе финансовых коэффициентов, характеризующих ликвидность и качество активов, платежеспособность предприятия, его финансовую устойчивость а также анализ деловой активности предприятия. С этой целью изучается динамика каждого показателя, проводятся сопоставления с нормативными (плановыми) значениями.

Анализ представляет интерес и проводится не только самой компанией, но и его субъектами, желающими минимизировать свои риски: инвесторами и другими лицами.

Формализация расчетов

2.6.1. Анализ использования основных средств

Одним из важнейших факторов увеличения объема производства услуг на предприятии является обеспеченность их основными средствами в необходимом количестве и ассортименте и эффективное их использование.

Для обобщающей характеристики эффективности использования основных производственных фондов (ОПФ) используются следующие показатели:

- фондоотдача основных производственных фондов (отношение стоимости произведенной продукции к среднегодовой стоимости основных производственных фондов). Обозначение показателя: Ки. Фондоотдача характеризует эффективность использования основных средств и прочих внеоборотных активов, измеряемая величиной продаж, приходящихся на единицу стоимости основных производственных фондов;

- фондовооруженность (отношение среднегодовой стоимости ОПФ к

среднесписочной численности рабочих (в наибольшую смену)). Обозначение показателя: V. Фондовооруженность дает характеристику оснащенности персонала средствами производства;

- доля активной части основных средств (отношение стоимости активной части основных средств к стоимости основных средств, умноженных на сто процентов). Обозначение показателя: Да. Под активной частью основных средств понимается оборудование, машины, станки и другое. Рост данного показателя свидетельствует о положительной тенденции, так как чем выше активная часть основных средств труда, тем быстрее происходит процесс их обновления. Это эффективно сказывается на улучшение всех экономических показателей качества.

Большое значение имеет анализ движения и технического состояния основных средств, который проводится по данным бухгалтерской отчетности (форма №5). Для этого рассчитываются следующие показатели:

- коэффициент обновления (Кобн), характеризующий долю новых основных средств в общей их стоимости на конец года. Коэффициент находится как отношение стоимости поступивших основных средств к стоимости основных средств на конец периода;

- срок обновления основных средств (Тобн). Коэффициент находится как отношение стоимости основных средств на начало периода к стоимости поступивших основных средств;

- коэффициент выбытия (Кв). Коэффициент находится как отношение стоимости выбывших основных средств к стоимости основных средств на начало периода;

- коэффициент износа (Кизн). Коэффициент находится как отношение суммы износа основных средств к первоначальной стоимости основных средств на конец периода;

2.6.2. Анализ использования материальных ресурсов

Необходимым условием выполнения планов по производству услуг, снижению их себестоимости, росту прибыли, рентабельности и своевременное обеспечение предприятия сырьем и материалами необходимого ассортимента и качества.

Уровень обеспеченности предприятия сырьем и материалами определяется сравнением фактического количества закупленного сырья с плановой потребностью.

Для характеристики эффективности использования материальных ресурсов применяется система обобщающих показателей:

- материалоотдача (МО), определяется делением стоимости произведенных услуг на сумму материальных затрат. Этот показатель характеризует отдачу материалов, то есть количество произведенных услуг с каждого рубля потребленных материальных ресурсов (сырья, материалов, энергии и другого);

- материалоемкость услуг (МЕ), находится как отношение суммы материальных затрат к стоимости произведенных услуг, показывает, сколько материальных затрат требуется или фактически приходится на производство единицы услуги;

- удельный вес материальных затрат в себестоимости услуг (УВ), исчисляется отношением суммы материальных затрат к полной себестоимости произведенных услуг. Динамика этого показателя характеризует изменение материалоемкости услуг.

2.6.3. Анализ финансового состояния предприятия

1) Оценка ликвидности баланса

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Рассмотрим следующие показатели:

- общую оценку платежеспособности дает коэффициент текущей ликвидности (общий коэффициент покрытия долгов)

,

,

где КТЛ – коэффициент текущей ликвидности;

ТА – текущие активы;

ТО – текущие обязательства.

КТЛ отражает, достаточно ли у предприятия средств, которые могут быть использованы для погашения своих краткосрочных обязательств в течение предстоящего года. Критерий этого коэффициента 1,0 - 0,2;

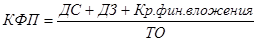

- частный показатель коэффициента текущей ликвидности, это коэффициент быстрой (срочной) ликвидности, или коэффициент финансового покрытия

,

,

где ДС – денежные средства;

ДЗ – дебиторская задолженность, платежи по которым ожидаются в течении 12 месяцев после отчетной даты;

Кр. фин. вложения– краткосрочные финансовые вложения;

ТО – текущие обязательства.

КФП помогает оценить возможность погашения предприятием краткосрочных обязательств в случае ее критического положения, когда не будет возможности продать запасы. Этот показатель рекомендуется в пределах от 0,8-1,0 но может быть чрезвычайно высоким из-за неоправданного роста дебиторской задолженности;

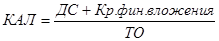

- коэффициент абсолютной ликвидности

,

,

КАЛ является наиболее жестким критерием платежеспособности и показывает, какую часть краткосрочной задолженности фирма может погасить в ближайшее время. Величина его должна быть не ниже 0,2-0,5.

Снижение значения ликвидности чаще всего свидетельствует об общем ухудшении ситуации с обеспеченностью оборотными средствами и о необходимости серьезных мер по управлению ими;

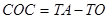

- формула расчета СОС (собственных оборотных средств)

;

;

- коэффициент обеспеченности собственными средствами

.

.

Показатели анализа финансовых результатов должны быть согласованы с общей оценкой финансового состояния предприятия, которое в большей мере зависит не от размеров прибыли, а от способности предприятия своевременно погашать свои долги, т.е. от ликвидности активов. Последняя зависит от реального денежного оборота предприятия, сопровождающегося потоком денежных платежей и расчетов, проходящих через расчетный и другие счета организации. Поэтому желаемая эффективность хозяйственной деятельности, устойчивости предприятия и финансовое состояние будут достигнуты лишь при достаточном и согласованном контроле за движением прибыли, оборотного капитала и денежных средств;

2) Анализ деловой активности. Оборачиваемость текущих активов и пассивов

Для оценки эффективности использования СОС используются коэффициенты оборачиваемости:

- оборачиваемость дебиторской задолженности (Обд.з.)

,

,

где ВР – выручка от реализации;

ДЗ – дебиторская задолженность.

- период дебиторской задолженности (Тобд.з.)

- оборачиваемость запасов (Обз.з.)

,

,

где ЗЗ – запасы и затраты;

- срок реализации (период оборота запасов) (Тобз.з.)

- оборачиваемость кредиторской задолженности (Обкр.з.)

,

,

где КрЗ – кредиторская задолженность;

- период оборота кредиторской задолженности (Тобкр.з.)

- оборачиваемость собственного капитала (Обс.к.)

,

,

где СК – собственный капитал.

На базе показателей оборачиваемости текущих активов и пассивов рассчитываются длительность операционного и финансового циклов:

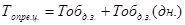

- продолжительность операционного цикла (Топер.ц.)

,

,

где Тобд.з. – период оборота дебиторской задолженности (в днях);

Тобз.з. – срок реализации (период оборота запасов) (в днях).

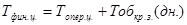

- продолжительность финансового цикла (Тфин.ц.)

,

,

где Топер.ц. – продолжительность операционного цикла (в днях);

Тобкр.з. – период оборота кредиторской задолженности (в днях);

3) Оценка платежеспособности

Под платежеспособностью предприятия понимается его способность выдерживать убытки.

При оценке платежеспособности организации основное внимание уделяется собственному капиталу. Именно за счет собственного капитала, разумеется, в пределах возможного, покрываются убытки, которые могут возникать в процессе экономической деятельности.

Когда активы предприятия превышают его заемный капитал, т.е. когда собственный капитал имеет положительное значение, предприятие называется платежеспособным. И соответственно, если заемный капитал превышает активы, т.е. в случае возможного закрытия предприятие не сможет расплатиться со всеми своими кредиторами, то оно считается неплатежеспособным.

Представление о платежеспособности предприятия можно получить, вычислив коэффициент его платежеспособности. Коэффициент восстановления (утраты) платежеспособности (Квст или Кутр) – эти коэффициенты определяются однотипно и характеризуют относительную динамику изменения КТЛ:

,

,

где Кт.л.факт.и Кт.л.н.п. – соответственно коэффициенты текущей ликвидности на конец (факт.) и начало периода;

Кт.л.норм. – значение коэффициента текущей ликвидности, соответствующее значению критерия этого коэффициента;

С – период восстановления (равный 6 месяцам) или утраты (равный 3 месяцам) платежеспособности;

Т – длительность анализируемого периода (3 месяца при квартальном периоде, 6 месяцев – при полугодовом, 9 месяцев – при трех квартальном и 12 месяцев – при годовом периоде анализа изменения коэффициентов текущей ликвидности).

Квст или Кутр используется при принятии решения о возможности восстановления или утраты платежеспособности за установленный период восстановления или утраты платежеспособности. Его критическое значение равно 1,0;

4) Оценка финансовой устойчивости

Финансовая устойчивость хозяйствующего субъекта – это такое состояние его денежных ресурсов, которое обеспечивает развитие предприятия преимущественно за счет собственных средств при сохранении платежеспособности и кредитоспособности при минимальном уровне предпринимательского риска.

Финансовая устойчивость является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами предприятия и путем эффективного их использования способствует бесперебойному процессу производства и реализации услуг, отражает уровень риска деятельности в зависимости от заемного капитала.

Залогом выживаемости и основой стабильности положения предприятия служит его устойчивость.

Рассмотрим более подробно относительные показатели. Относительные показатели финансовой устойчивости характеризуют степень зависимости предприятия от внешних инвесторов и кредиторов. Владельцы предприятия заинтересованы в оптимизации собственного капитала и в минимизации заемных средств в общем объеме финансовых источников.

Финансовая устойчивость предприятия характеризуется состоянием собственных и заемных средств и оценивается с помощью системы финансовых коэффициентов. Информационной базой для их расчета являются статьи актива и пассива бухгалтерского баланса.

В таблице 2.1 представлена методика анализа, которая осуществляется путем расчета и сравнения отчетных показателей с базисными, а также изучением динамики их изменения за определенный период.

Таблица 2.1 – Оценка финансовой устойчивости

| Наименование показателя | Расчетная формула | Рекомендуемый норматив |

| Коэффициент финансовой независимости | Собственный капитал/Общая сумма активов | ≥0,5 |

| Коэффициент финансового риска | Заемный капитал/Собственный капитал | ≤1,0 |

| Коэффициент покрытия долгов собственным капиталом (коэффициент платежеспособности) | Собственный капитал/Заемный капитал | ≥1,0 |

| Коэффициент маневренности функционирующего капитала | СОС/Собственный капитал | ≥0,5 |

| Коэффициент финансовой независимости капитализированных источников | Собственный капитал/Валюта баланса | - |

| Коэффициент финансовой зависимости капитализированных источников | Долгосрочные обязательства/Валюта баланса | - |

| Коэффициент обеспеченности СОС | СОС/сумму оборотных активов | ³0,1 |

2.6.4. Анализ рентабельности

Экономическая эффективность деятельности предприятия выражается показателями рентабельности (доходности):

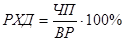

- рентабельность хозяйственной деятельности (РХД)

,

,

где ЧП – чистая прибыль;

ВР – выручка от реализации.

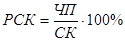

- рентабельность собственного капитала (РСК) – этот показатель является наиболее важным для акционеров предприятия. Он характеризует прибыль, которая приходится на собственный капитал

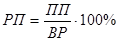

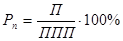

- рентабельность продаж (РП)

,

,

где ПП – прибыль от продаж.

- рентабельность по балансовой прибыли (РБП )

,

,

где ПН – прибыль до налогообложения;

СПУ – себестоимость проданных услуг;

КР – коммерческие расходы;

УР – управленческие расходы.

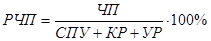

- рентабельность чистой прибыли (РЧП)

.

.

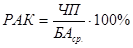

- рентабельность авансируемого капитала (РАК)

,

,

где БАср. – средняя величина валюты баланса.

2.6.5. Анализ эффективности использования рабочего персонала

При анализе эффективности использования персонала целесообразнее всего рассматривать следующие показатели:

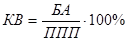

- капиталовооруженность (КВ), показывает, сколько средств предприятия приходится на каждого сотрудника

,

,

где ППП – среднесписочная численность персонала.

где ППП – среднесписочная численность персонала.

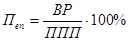

- производительность единицы персонала (Пеп), позволяет оценить вклад каждого работника в выполнение работ, оказание услуг

.

.

- рентабельность персонала (Рп), показывает, сколько прибыли приносит каждый работник

,

,

где П – прибыль от реализации услуг.

2.6.6. Анализ риска невостребованных услуг

Изучение спроса тесно связано с оценкой риска невостребованных слуг, который возникает вследствие отказа потребителей пользоваться ими. Он определяется величиной возможного материального и морального ущерба предприятия. Каждое предприятие должно знать величину потерь, если какая-то часть услуг окажется нереализованной. Чтобы избежать последствий риска невостребованных услуг, необходимо изучит факторы его возникновения с целью поиска путей недопущения или минимизации потерь /6/.

Чтобы оценить риск невостребованных услуг, нужно проанализировать обеспеченность производства услуг контрактами или заявками на поставку.

Для диагностики риска нужно проанализировать также динамику остатков готовой продукции и скорость ее реализации. Анализ должен показать, по каким видам резко возрастет доля нереализованных услуг.

Проектная часть

Дата: 2019-12-10, просмотров: 401.